VIZZはどのように視覚ケアの未来を再定義するのか?LENZ Therapeutics, Inc.は、FDAによるVIZZ点眼薬の承認を受け、老眼治療市場で急速に支配的な地位を確立しています。このアセクリジンをベースとしたソリューションは、最大10時間近距離視力を回復させ、市場から非常に好意的な反応を得ています。同社株は急騰し、52週間の最高値を更新。アナリストからは「強い買い」評価が出され、目標株価は最大56ドルに設定されています。この成功は、グローバル展開から技術革新に至るまで、多岐にわたる戦略的取り組みに支えられています。

同社の成長は、巧みな地政学的・地政戦略的アプローチによって促進されています。中国やカナダといった主要市場でライセンス契約やパートナーシップを締結することで、LENZ Therapeuticsは世界的な貿易摩擦に伴うリスクを軽減し、眼科医療革新のリーダーとしての地位を確立しています。CORXEL PharmaceuticalsおよびLaboratoires Théaとの取引により、多額のマイルストーン支払いやロイヤルティ収入が得られ、収益源を多様化し、VIZZの商業化を加速させています。世界人口の高齢化や医療費の増加といったマクロ経済的傾向も、非侵襲的治療への需要を高め、LENZを持続的成長へと導いています。

VIZZの技術的優位性は、大きな差別化要因です。この点眼薬は、虹彩括約筋を選択的に収縮させ、ピンホール効果を生み出すことで近視力を改善し、競合製品でよく見られる頭痛や眉の痛みといった副作用を引き起こしません。この科学的ブレークスルーは、堅牢な第3相臨床試験データに裏付けられており、独自の製剤や方法をカバーする強力な特許ポートフォリオによって保護されています。さらに、同社のサイバーセキュリティと高度な流通手段への取り組みにより、データの完全性と製品の効率的な供給が確保され、投資家の信頼を高め、変化し続けるバイオテクノロジー業界での競争力を維持しています。

Globalmarkets

日産の未来は低迷か、飛躍か?かつて世界の自動車業界を牽引した日産自動車は、現在、複雑な状況を乗り越えようとしています。2025年7月30日、ロシアのカムチャツカ半島沖で発生したマグニチュード8.8の強力な地震により、太平洋沿岸地域に津波警報が発令されました。この地震を受け、日産は従業員の安全を最優先し、日本国内の複数の工場で操業を一時停止しました。この措置は必要不可欠でしたが、グローバルなサプライチェーンや製造体制の脆弱性を浮き彫りにし、生産目標や納期スケジュールに影響を及ぼす可能性があります。一方で、日産は経済、地政学、技術の各分野で生じる広範な課題にも直面しています。

自然災害以外にも、日産は財務面および市場シェアの大きな課題を抱えています。2023年度には営業利益と純利益が増加したものの、グローバル販売台数は344万台にとどまり、市場競争の激化を反映しています。2024年度の見通しでは売上高の減少が予測されており、2025年第1四半期の米国販売台数は前年比8%減となりました。インフレ、為替の変動、中古車価格の急落による数十億ドルのリース損失といった経済的圧力が、収益性を直撃しています。さらに、米国による日本車への24%関税の導入が現実となれば、日産にとって重要な北米市場に深刻な影響を及ぼすでしょう。

技術とイノベーション戦略の面でも、日産は試練に直面しています。1万件以上の有効特許からなる豊富な特許ポートフォリオを保有しているにもかかわらず、電気自動車(EV)の導入の遅れや技術的停滞が批判されています。新型EVの展開が遅延し、市場での影響力が限定的であることに加え、急成長するハイブリッド車市場での存在感がほぼ皆無であるため、競合他社に大きく後れを取っています。また、複数回のサイバー攻撃による顧客および従業員データの漏洩は、信頼の喪失と対応コストの増大を招いています。内部的には、カルロス・ゴーン元会長のスキャンダルの影響、経営陣の不安定さ、2025年7月に発覚したエンジンの欠陥による48万台以上のリコールなど、投資家の信頼とブランドの評判を損なう要因が続いています。こうした多様な課題を克服し、競争力を取り戻すための日産の道のりは、依然として不透明です。

なぜスペイン市場は厳しい見通しに直面しているのか?スペインの主要株価指数であるIBEX 35は、複雑な環境の中で推移している。GDPの堅調な成長や失業率の低下といった良好なマクロ経済指標がある一方で、根本的な脆弱性が依然として存在する。政治的不安定が大きな逆風となっており、議会の分裂、相次ぐ汚職スキャンダル、早期選挙の可能性が立法の停滞を招いている。この不確実性は投資家の信頼を直接損ない、重要な改革や予算承認の実行を妨げており、IBEX 35が2025年に他の欧州指数と比べて低調なパフォーマンスを示す要因の一つとなっている。

さらに、社会的緊張が国内の課題を一層深刻化させている。例えば、トレ・パチェコでの移民反対デモに見られるように、社会の分断は外国投資を阻害し、労働市場の動向にも影響を及ぼす可能性がある。移民はスペイン経済の成長に不可欠であるが、極右勢力によって煽られる反移民感情の高まりは、社会的結束や将来の政策の方向性に不確実性をもたらしている。政治的・社会的な不安が重なることで、企業や投資家にとって不安定な環境が生じている。

国内要因に加えて、国際的な状況もさらなる圧力を加えている。米国による関税の可能性など、国際貿易を巡る不確実性が、スペインの輸出依存型セクターやグローバル企業にリスクをもたらしている。また、スペインは再生可能エネルギーの先進国であるにもかかわらず、国内政策の影響による高い電力価格が産業の競争力を損なっている。さらに、EUのNextGenerationEU基金の効果的な活用が政治的障害により妨げられてきたため、長期的な成長の持続性に対する懸念が高まっている。

これらの要因が重なることで、IBEX 35は今後困難な時期に直面する可能性が高い。 bank's construction, banking, and real estate sectors are directly exposed to political uncertainty. また、スペインが伝統的に依存してきた観光業や農業は、国際的な旅行の混乱や干ばつなどの気候変動の影響といった外部ショックに脆弱である。投資家はこれらの複雑なリスクを慎重に評価する必要があり、それがIBEX 35の短期から中期のパフォーマンスを左右するだろう。

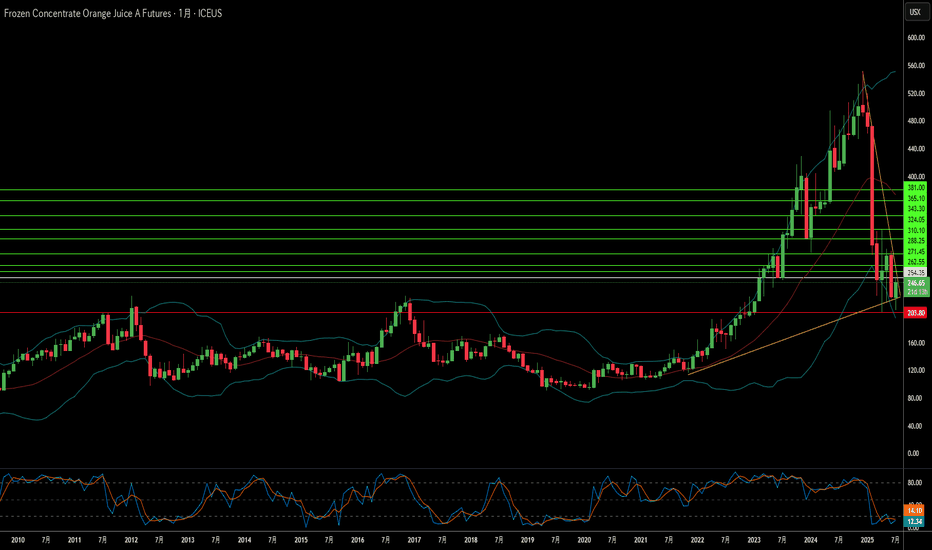

オレンジジュースの価格高騰の理由とは?オレンジジュースの価格が急騰し、消費者や経済に大きな影響を与えています。この価格高騰の背景には、地政学的要因、マクロ経済的圧力、そして深刻な環境問題が複雑に絡み合っています。これらの要因を理解することで、世界の商品市場の不安定さが浮き彫りになります。投資家や消費者は、日常品であるオレンジジュースに影響を及ぼす複雑な要素の相互関係を理解しておく必要があるでしょう。

地政学的要因は、オレンジジュース価格の上昇に大きく寄与しています。アメリカは2025年8月1日から、ブラジル産の全輸入品に対して50%の関税を課すと発表しました。この政治的決定は、元大統領ジャイール・ボルソナロの訴追に対するブラジルの姿勢や、BRICS諸国との関係強化への反発を反映しています。ブラジルは世界のオレンジジュース供給を支配しており、2023年10月から2024年1月にかけて、米国のオレンジジュース輸入の81%を占めました。この新たな関税により、輸入コストが直接上昇し、供給不足の懸念が生じています。

関税だけでなく、マクロ経済的要因と異常気象も価格圧力を強めています。輸入コストの上昇はインフレを加速させ、中央銀行が引き締め的な金融政策を継続する可能性を高めています。インフレ環境は消費者の購買力にも影響を及ぼします。一方、オレンジの生産は深刻な脅威に直面しています。オレンジの木を枯らすグリーニング病が、フロリダとブラジルの果樹園に大きな打撃を与えています。さらに、ハリケーンや干ばつといった極端な気象現象が、世界のオレンジ収穫量をさらに減少させています。これらの環境的要因と地政学的関税の影響が重なり、オレンジジュースの先物価格は高騰傾向を示しており、今後も価格上昇が続くと予想されます。

地政学は市場リスクを再定義できるか?Cboe(シカゴ・オプション取引所)のボラティリティ・インデックス(VIX)は、アナリストの間で「恐怖指数」として広く知られ、現在、世界の金融市場で大きな注目を集めています。その急上昇は、特に中東における地政学的緊張の高まりという深刻な不確実性を反映しています。VIXは将来の価格変動の期待を定量化しますが、現在の高騰は単なる市場心理を超えています。これは、システミックリスクの高度な再評価を意味し、市場の大幅な混乱が起こる確率を内包しています。投資家にとって、VIXは荒れた時期を乗り切るための不可欠なツールです。

イランとイスラエルの代理戦争がエスカレートし、アメリカ合衆国が直接関与する事態に至ったことで、こうした高いボラティリティが直接的に引き起こされています。2025年6月13日、イスラエルがイランの軍事および核関連施設に空爆を行い、これに対しイランは即座に報復しました。さらに6月22日、アメリカは「ミッドナイト・ハンマー作戦」を発動し、イランの主要な核施設に対して精密攻撃を実施しました。イラン外相は直ちに「外交は終わった」と宣言し、アメリカを「危険な結果」の責任者と非難。さらに「報復作戦」やホルムズ海峡の閉鎖の可能性にも言及しました。

アメリカによる核施設への特化弾薬を用いた直接的な軍事介入は、紛争のリスクプロファイルを根本的に変えています。これはもはや代理戦争の枠を超え、イランの存立を脅かす可能性のある対立へと移行したと言えます。原油供給の重要な海上ルートであるホルムズ海峡の閉鎖の言及は、エネルギー市場および世界経済に大きな不確実性をもたらします。従来、地政学的事件によるVIXの急騰は一時的であることが多かったものの、現在の状況の特異性は、システミックリスクと予測不可能性の水準を引き上げています。さらに、VIXの変動性を測るCboe VVIX指数も上昇しており、市場が今後のリスクの軌道に対して深い不安を抱いていることを示しています。

こうした状況は、静態的なポートフォリオ管理から、ダイナミックで適応的なアプローチへの転換を求めています。投資家はポートフォリオ構成を見直し、リスクヘッジとしてVIX関連商品によるボラティリティのロングポジションを検討し、米国債や金といった伝統的な安全資産への配分を増やすべきです。VVIXの上昇は、ボラティリティ自体の予測性が揺らいでいることを示唆しており、リスク管理には多層的な戦略が求められます。この特異な事象の重なりは、歴史的に見られた一過性の地政学ショックからの脱却を示しており、地政学的リスクが資産価格に恒常的かつ根深い影響を与える可能性を示しています。警戒と機敏な対応が、この予測不可能な市場環境を乗り切る鍵となるでしょう。