オプションのグリーク: デルタ (Delta)

デルタとは、原資産価格が1ポイント変化したときに、ポートフォリオ(戦略)の価値が理論上どの程度変化するかを示すものです。

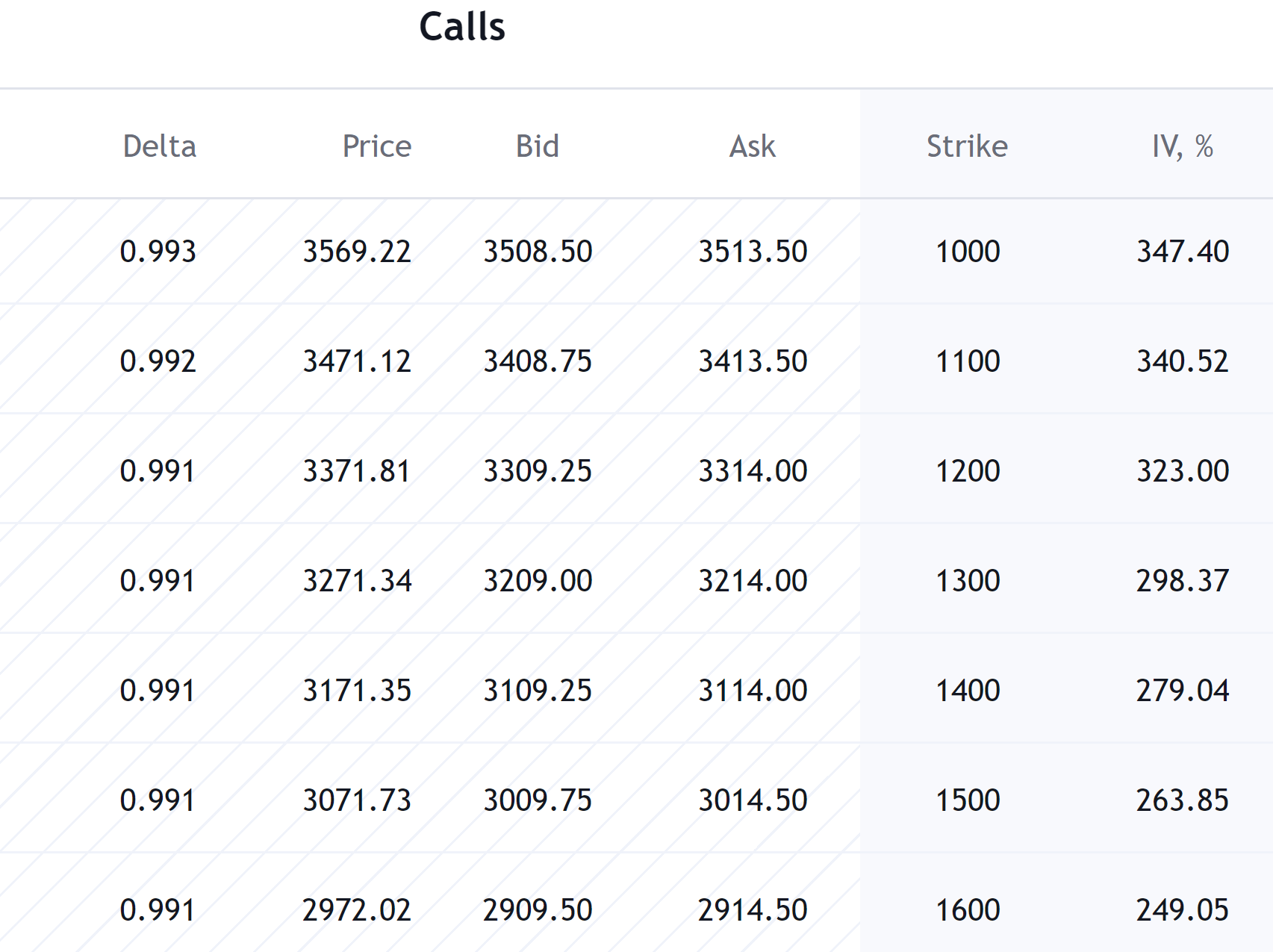

権利行使価格が4630のS&P500先物のコールオプションを例に考えてみましょう。コール価格が54.25ポイントで、このオプションのデルタが0.5だったとします。このとき、S&P500先物の価格が1ポイント変動すると、オプション価格は0.5だけ変動して、54.75ポイントになります。オプションのマネーネスはデルタ値に影響を与えます。イン・ザ・マネーのコールオプションは、権利行使価格が原資産の現在価格を大きく下回るため、一般にデルタ値は1に近くなり、オプション価格と原資産価格との相関が強くなります。(下図参照)

一方、アウト・オブ・ザ・マネーのコールオプションは、権利行使価格が原資産の現在価格を上回っているため、通常デルタ値は0に近くなります。(下図参照)

プットオプションにおけるマネーネスとデルタの関係は、コール・オプションと違って逆転しています。イン・ザ・マネーのプット・オプションのデルタ値は、一般的に-1に近くなります。また、アウト・オブ・ザ・マネーのプット・オプションのデルタ値は、通常0に近くなります。アット・ザ・マネーのプット・オプションのデルタ値は、-0.5近辺になります。

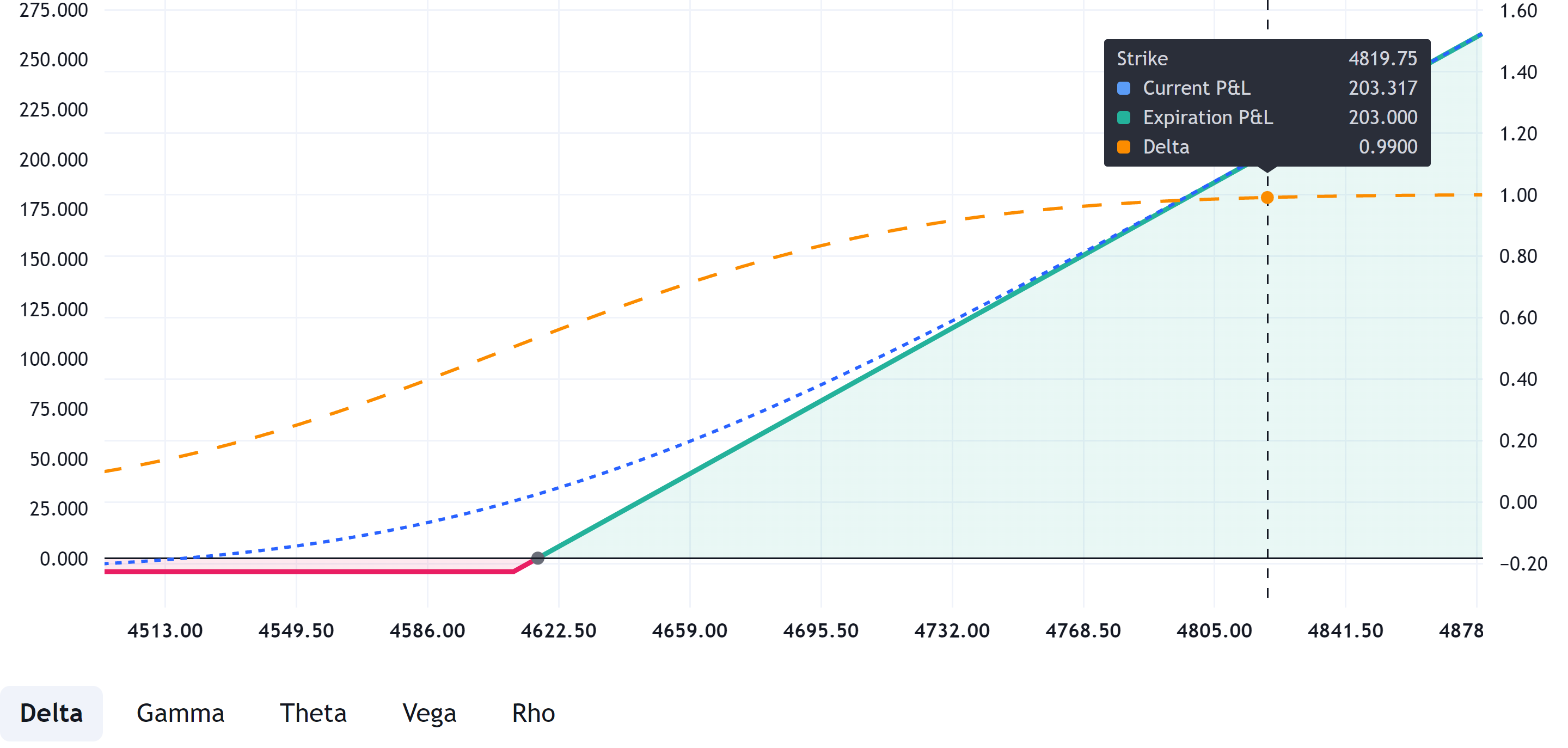

原資産価格が変化するとデルタの値も変化します。たとえば、権利行使価格が4600のS&P500先物のコール・オプションを考えてみましょう。現在の原資産価格が4610だとします。S&P500の先物価格が5000まで上昇すると、このオプションのデルタは1に近づいて、オプションはディープ・イン・ザ・マネーとなり、原資産価格の変動がオプションの価格に1対1で反映されることになります。(下図参照)

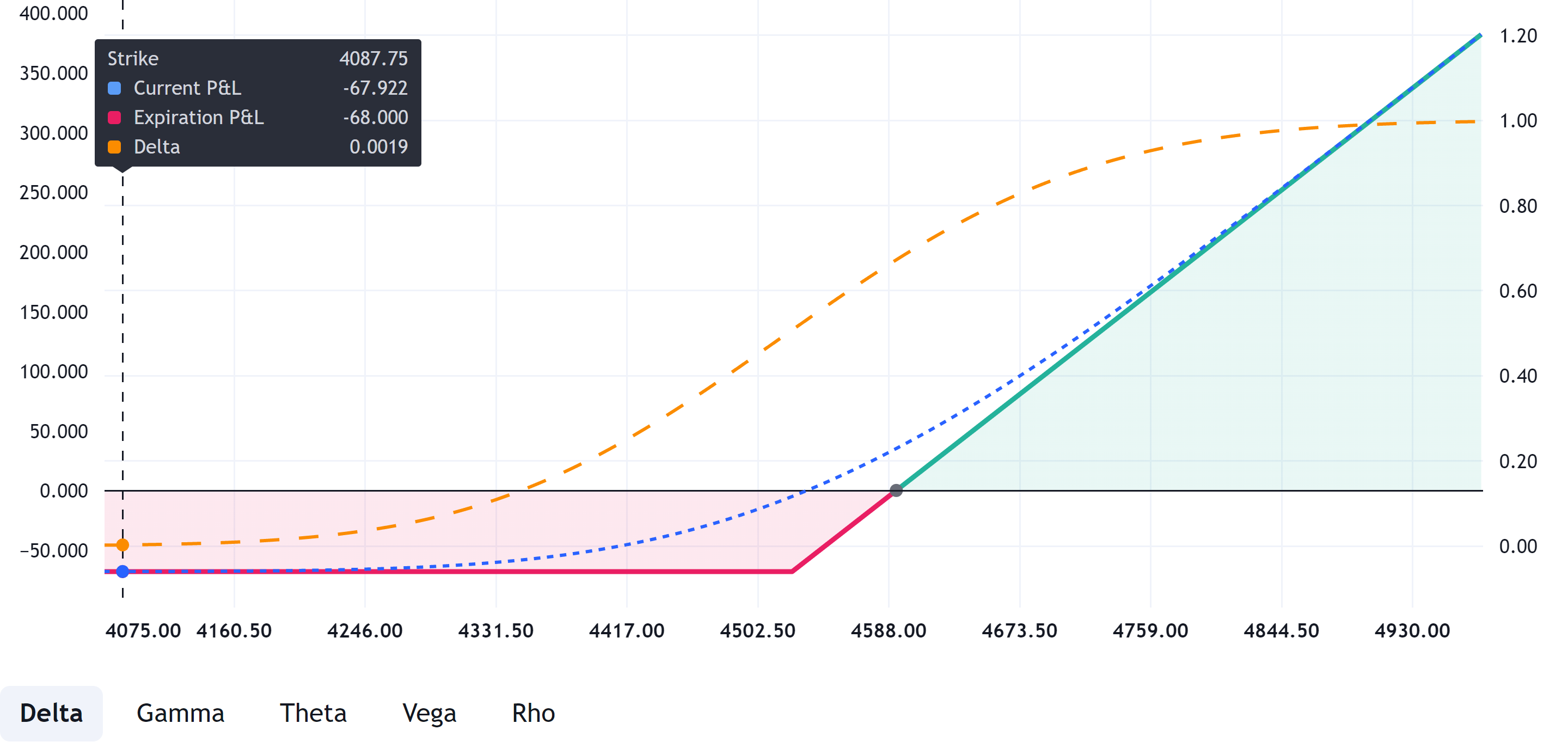

逆もまた同様で、たとえば、原資産価格が4000まで急落した場合だと、このオプションのデルタは減少して0に近づきます。つまり、原資産価格が変動してもオプション価格には影響を与えないことになります。(下図参照)

プットオプションのロングポジションを持った場合、デルタは鏡に写したような動きをします。その値の範囲は-1から0となります。プットオプションの権利行使価格が中心の権利行使価格よりかなり低い場合、デルタは0になり、またプットオプションの権利行使価格が中心より相当高い場合にはデルタは-1になります。

このデルタの指標は、デルタをニュートラルにする戦略構築の際に用いられます。たとえば、何か大きなニュースを控えていて、結果的にボラティリティの上昇や下降が見込まれるものの、原資産価格がどちらに動くかについては予測できないというような場合です。こうした戦略の例として「ストラドル」が挙げられます。デルタニュートラル戦略を用いるトレーダーは、オプション価格のタイムディケイやインプライド・ボラティリティの変化から利益を得ようとしており、原資産価格が動く方向の変化には影響を受けたくないと考えているのです。