世界の混乱は製薬大手の成長を促すか?メルク(Merck)の著しい成長軌道は、製薬業界のリーダーがどのようにして世界的な不確実性を戦略的な優位性に変えることができるかを示しています。同社は、米中貿易摩擦などの地政学的緊張に効果的に対処し、サプライチェーンの多様化や地域化された製造ネットワークを確立することでリスクを分散しています。同時に、人口の高齢化や慢性疾患の増加といったマクロ経済的トレンドを活用し、経済変動に関係なく安定した医薬品需要を確保しています。この戦略的ポジショニングにより、メルクは世界的な不安定の中でも成長を続け、人口動態による有利な潮流を活かして収益を確保しています。

メルクの成功の礎は、最先端の科学的ブレークスルーと大規模なデジタル変革によって支えられるイノベーションエンジンにあります。ModernaとのmRNA技術における提携や、Keytrudaの適応症拡大は、外部との連携と社内の研究開発力を最大限に活かす同社の能力を示しています。人工知能(AI)、ビッグデータ解析、先端製造技術を事業全体に戦略的に導入し、医薬品の開発速度向上、コスト削減、市場投入までの時間短縮を実現し、総合的な競争優位を築いています。

将来的な成長を守るためには、知的財産とサイバーセキュリティ資産に対する強固な防御が必要です。メルクは、バイオシミラーに対する積極的な防衛や継続的な適応症の拡大を含む、洗練された特許ライフサイクル管理戦略を展開しています。さらに、国家支援のスパイ活動を含む高度な脅威から貴重な研究開発データと知的財産を守るため、サイバーセキュリティへの大規模な投資を行い、事業の継続性と競争優位を確保しています。

今後の展望として、メルクの持続的な成長は、この多面的なアプローチを維持しつつ、変化する市場環境に適応できるかにかかっています。ESG原則および企業の社会的責任への取り組みは、社会責任を重視する投資家を引きつけるだけでなく、競争の激しい環境での優秀な人材の確保にも貢献します。有機的なイノベーション、戦略的な買収、強固なIP保護、そして積極的なリスク管理を組み合わせることで、メルクは世界の複雑さを持続的な製薬業界でのリーダーシップに変えることができる強靭なリーダーとしての地位を確立しています。

Geopolitics

クモの糸は新たな鋼鉄とケブラーなのか?Kraig Biocraft Laboratories, Inc. は、遺伝子操作されたクモの糸をスケーラブルに生産する先駆的な方法を開発したリーディングカンパニーのバイオテクノロジー企業です。家蚕を「小さな生産単位」として活用することで、従来のクモ飼育の課題を克服しました。同社の独自の遺伝子編集技術は、特定のクモの糸タンパク質遺伝子を蚕に組み込み、Dragon Silk™ や Monster Silk® といった高性能繊維を紡ぐことを可能にしています。この独自のアプローチは、コスト効率が高く、発酵ベースの手法に依存する競合他社とは一線を画す生産プラットフォームを提供します。

この素材は、従来の高性能繊維を上回る特性を備えています。遺伝子操作されたクモの糸は、卓越した靭性と引張強度を誇り、鋼よりも強く、ケブラーよりも頑丈でありながら、驚くほど軽量です。この特性の独自な組み合わせにより、同社は年間数十億ドル規模で急速に成長する高性能繊維・バイオマテリアル市場を牽引する立場にあります。生産プラットフォームは、多様な産業向けの高価値素材を生み出す上で大きな競争優位性を提供します。

この画期的な素材は、防衛・安全保障分野において重要な戦略的・地政学的意義を持っています。その優れた強度とエネルギー吸収能力は、先進的な防弾防護具や軽量軍用装備の用途として最適です。同社は政府機関との共同研究契約を締結し、技術の信頼性と戦略的重要性を実証しています。防衛分野以外にも、航空宇宙、高級繊維、医療用縫合糸やインプラントなどの先端医療機器への応用が期待されています。

さらに、Kraig Biocraft Laboratories の技術は、石油由来の合成素材に代わる環境に優れた代替品を提供します。クモの糸はタンパク質ベースの生分解性繊維であり、生産工程は資源消費が少ないのが特徴です。この持続可能性とスケーラビリティへの注力は、環境に優しい素材に対する世界的な需要の高まりと一致しています。革新的な技術、卓越した素材性能、そして明確な商業化への道筋を組み合わせ、Kraig Biocraft Laboratories は次世代の先端素材市場で中心的な役割を担う存在となるでしょう。

地政学がブラジル市場の見通しを曇らせているのか?ブラジルの主要株価指数であるボベスパ指数は、米国との地政学的緊張の激化という予想外の逆風に直面しています。米国政府は最近、元大統領ジャイール・ボルソナロの訴追を理由に、ブラジルからのほとんどの輸入品に対し50%の高関税を課す決定を下しました。この措置は、ブラジル司法における「人権侵害」や法の支配の弱体化への対応として米国が主張するもので、従来の貿易紛争を超え、経済政策とブラジルの内政を絡めた異例の動きです。ルイス・イナシオ・ルーラ・ダ・シルヴァ大統領はこれに強く反発し、ブラジルの主権を強調するとともに、貿易交渉には応じるが司法の独立は譲らないと明言しました。

この関税の経済的影響は多岐にわたります。民間航空機、エネルギー、オレンジジュース、精錬銅などの分野は免除されたものの、牛肉やコーヒーといった主要輸出品には50%の関税が課されます。ブラジルの食肉業界は10億ドルを超える損失を予測し、コーヒー輸出業者も大きな打撃を懸念しています。ゴールドマン・サックスは、米国向けブラジル輸出全体に約30.8%の実効関税が課されると推定しています。この紛争は、米国がブラジルに対してすでに貿易黒字を有している状況下で投資家の懸念を高め、ブラジルが報復措置に踏み切ればさらなる経済不安を招く恐れがあります。

この対立はテクノロジーやハイテク分野にも波及し、事態を一層複雑化しています。米国は、ボルソナロ氏の裁判を担当するブラジル最高裁判所のアレクサンドレ・デ・モラエス判事に対し制裁を科しました。これは、同判事がXやRumbleなどのソーシャルメディア企業に対し、虚偽情報対策として下した司法命令に起因します。この動きは、デジタルプラットフォームの規制や言論の自由を巡る議論を呼び起こし、米国の大手テック企業の規制がその経済的重要性を考慮すれば貿易問題に発展しうると指摘するアナリストもいます。航空宇宙産業(エンブラエル)は関税免除を受けたものの、ハイテク分野全体への影響や、米国が以前から指摘してきたブラジルの特許保護に関する懸念が、投資家の慎重な姿勢を強めています。これらの地政学的、経済的、技術的な要因が絡み合い、ボベスパ指数の先行きは一層不透明となっています。

日産の未来は低迷か、飛躍か?かつて世界の自動車業界を牽引した日産自動車は、現在、複雑な状況を乗り越えようとしています。2025年7月30日、ロシアのカムチャツカ半島沖で発生したマグニチュード8.8の強力な地震により、太平洋沿岸地域に津波警報が発令されました。この地震を受け、日産は従業員の安全を最優先し、日本国内の複数の工場で操業を一時停止しました。この措置は必要不可欠でしたが、グローバルなサプライチェーンや製造体制の脆弱性を浮き彫りにし、生産目標や納期スケジュールに影響を及ぼす可能性があります。一方で、日産は経済、地政学、技術の各分野で生じる広範な課題にも直面しています。

自然災害以外にも、日産は財務面および市場シェアの大きな課題を抱えています。2023年度には営業利益と純利益が増加したものの、グローバル販売台数は344万台にとどまり、市場競争の激化を反映しています。2024年度の見通しでは売上高の減少が予測されており、2025年第1四半期の米国販売台数は前年比8%減となりました。インフレ、為替の変動、中古車価格の急落による数十億ドルのリース損失といった経済的圧力が、収益性を直撃しています。さらに、米国による日本車への24%関税の導入が現実となれば、日産にとって重要な北米市場に深刻な影響を及ぼすでしょう。

技術とイノベーション戦略の面でも、日産は試練に直面しています。1万件以上の有効特許からなる豊富な特許ポートフォリオを保有しているにもかかわらず、電気自動車(EV)の導入の遅れや技術的停滞が批判されています。新型EVの展開が遅延し、市場での影響力が限定的であることに加え、急成長するハイブリッド車市場での存在感がほぼ皆無であるため、競合他社に大きく後れを取っています。また、複数回のサイバー攻撃による顧客および従業員データの漏洩は、信頼の喪失と対応コストの増大を招いています。内部的には、カルロス・ゴーン元会長のスキャンダルの影響、経営陣の不安定さ、2025年7月に発覚したエンジンの欠陥による48万台以上のリコールなど、投資家の信頼とブランドの評判を損なう要因が続いています。こうした多様な課題を克服し、競争力を取り戻すための日産の道のりは、依然として不透明です。

サムスンの半導体戦略は成功しているのか?サムスン電子は、激しい技術競争と変動する地政学的環境の中で事業を展開しています。165億ドル規模の契約により、サムスンはテスラに先端チップを供給することが決まり、イーロン・マスクがこれを認めたことで、同社の戦略に転機が訪れる可能性が高まっています。この契約は2033年末まで続き、サムスンのファウンドリ事業への戦略的注力を示しています。新設されるテキサス州の製造工場は、テスラの次世代AI6チップの生産に特化し、マスクもその戦略的重要性を強調しています。この提携は、先端製造およびAI分野におけるサムスンの地位を強化する狙いがあります。

この契約の経済的・技術的影響は大きいです。サムスンのファウンドリ部門は収益性の課題を抱えており、今年前半には推定36億ドル以上の損失を計上しました。この大型契約は損失の軽減に寄与し、重要な収益源となることが期待されます。技術面では、サムスンは2ナノメートル(2nm)プロセスの量産化を加速させています。3nmプロセスでは生産歩留まりに課題がありましたが、マスクの技術指導による効率化を通じて、2nmプロセスの歩留まり改善や、クアルコムなどの将来の顧客獲得につながる可能性があります。これにより、サムスンは半導体技術の革新をリードし続けるでしょう。

即時的な利益に加え、テスラとの契約は地政学的に重要な意味を持ちます。テキサス工場は、米国の国内チップ生産能力の向上とサプライチェーン強化という目標に合致し、韓国と米国の半導体同盟をさらに強固なものにします。韓国にとっては、技術輸出の拡大や、米国の関税問題に関する貿易交渉での有利な立場を築く機会となるでしょう。サムスンは市場シェアでTSMCに後れを取り、HBMメモリではSK hynixと激しい競争を繰り広げていますが、テスラとの戦略的提携は、回復への足がかりとなり、グローバルなハイテク市場での影響力を拡大する好機となるでしょう。

S&P500の上昇は続くのか?S&P500指数は最近、過去最高値を記録し、市場の幅広い上昇を反映しています。この顕著なパフォーマンスの主な要因は、堅調な企業決算シーズンです。S&P500構成企業の大多数が予想を上回る利益を報告し、強固な財務基盤を示しました。特に、通信サービスおよび情報技術分野が顕著な成長を遂げ、市場全体に対する投資家の信頼を高めています。

地政学および国際経済の進展も、市場のセンチメントを後押しする重要な要素です。最近の日本との「大規模」な貿易協定や、インドネシアとの枠組み合意は、経済的な安定性と有利な貿易環境を創出しました。これらの協定は、相互関税の削減や多額の投資コミットメントを含み、グローバルな貿易摩擦を軽減し、より安定した国際経済環境を構築しています。これにより、市場の前向きな見通しが強化されています。さらに、EUとの貿易協議の進展も、この楽観的な流れを支えています。

また、堅調なマクロ経済指標が市場の上昇トレンドを裏付けています。既存住宅販売が緩やかに減少している一方で、安定した金利、失業保険申請の減少、製造業PMIの上昇といった主要なデータは、経済の持続的な安定性と強さを示しています。AIの進歩やAlphabetのような業界リーダーの好業績により、テクノロジーおよびハイテク分野が成長の主要な牽引役であり続けていますが、自動車関連の半導体メーカーなど、一部の分野では課題も見られます。

S&P500の上昇は、企業の強力な業績、有利な地政学・経済的変化、そして安定した経済基盤が融合した結果です。サイバーセキュリティの問題や科学的ブレークスルー、特許分析が直接的な原動力ではないものの、これらの要素は市場の長期的な安定とイノベーションにおいて重要な役割を果たしています。投資家は、こうした変化する要素を注視しながら、市場の現在の勢いが持続するかどうかを評価しようとしています。

レッドキャット・ホールディングス:ドローン業界の新星か?レッドキャット・ホールディングス(NASDAQ: RCAT)は、急成長するドローン市場において、軍事や政府向けの高リスク分野に注力する企業です。子会社のティール・ドローンズ(Teal Drones)は、米国政府の厳格な基準を満たす高性能な無人航空システム(UAS)を専門に開発しています。この特化したポジションにより、米陸軍や米国税関・国境警備局との契約を獲得し、注目を集めています。地政学的緊張の高まり、特に軍用ドローン技術への需要増加は、NDAA(国家防衛授権法)準拠およびBlue UAS認定を取得したソリューションを提供するレッドキャット・ホールディングスにとって追い風となっています。これらの認証は、米国の高い安全保障基準を満たすことを保証し、外国競合他社との明確な差別化要因となっています。

戦略的な市場ポジションと重要な契約獲得にもかかわらず、レッドキャット・ホールディングスは財務および運営面で大きな課題に直面しています。2025年第1四半期の財務報告では、純損失2,310万ドルに対し、売上高はわずか160万ドルでした。2025年の年間売上予測は8,000万~1億2,000万ドルとされていますが、政府契約の不安定さが影響しています。この財務的不確実性に対応するため、2025年4月に3,000万ドルの株式発行を完了しました。一方で、同社は現在、集団訴訟の対象となっています。この訴訟では、ソルトレイクシティの工場の生産能力および米陸軍の短距離偵察(SRR)プログラムの契約価値について、虚偽または誤解を招く陳述があったと主張されています。

SRR契約は、米陸軍の短距離偵察プログラムにおける最大5,880機のTeal 2システムの供給を対象とするもので、大きなビジネスチャンスをもたらす可能性があります。しかし、米国の投資会社ケリスデール・キャピタルによると、レッドキャット・ホールディングスが当初見込んでいた「数億から10億ドル以上」の契約価値に対し、実際の年間予算配分は大幅に少ないとされています。この法的問題に加え、政府資金調達サイクルの不確実性により、株価は高い変動性を示しており、最近のショート比率は18%を超えています。高リスクを許容できる投資家にとって、レッドキャット・ホールディングスは高リスク・高リターンの投資機会となる可能性がありますが、成功は契約を継続的かつ拡張可能な収益に変換し、法的および財務上の課題を克服できるかにかかっています。

Rocket Lab は宇宙ビジネスの未来か?Rocket Lab(ティッカー:RKLB)は、急成長する商業宇宙産業において中心的な存在として急速に台頭しています。打ち上げサービス、宇宙機製造、部品生産を一貫して手掛ける垂直統合モデルにより、同社は総合的なソリューション提供企業として差別化されています。米国とニュージーランドに主要な拠点と打ち上げ施設を構え、特に米国での強固なプレゼンスを活かして地理的に戦略的な位置を確保しています。この二国にまたがる運用能力は、米国政府や国家安全保障に関わる機密性の高い契約を獲得する上で不可欠です。これは、激化する地政学的競争の中で、米国が求める強固な国内の宇宙サプライチェーン構築に完全に合致します。これによって、Rocket Lab は西側諸国にとって信頼できるパートナーとして位置づけられ、重要任務の供給リスクを軽減し、競争力を高めています。

同社の成長は、世界的な大きな変化と密接に関連しています。宇宙経済は、2023年の6,300億ドルから2035年には1.8兆ドルに達すると予測されており、その原動力は打ち上げコストの低下と衛星データ需要の増加です。宇宙は現在、国家安全保障にとって極めて重要な領域であり、各国政府は迅速かつ信頼性の高い軌道アクセスを民間企業に依存しています。Rocket Lab の Electron ロケットは、40回以上の打ち上げと91%の成功率を誇り、小型衛星市場に最適で、地球観測やグローバル通信に不可欠です。同社が開発中の再利用可能な中型ロケット Neutron は、さらなるコスト削減と打ち上げ頻度の向上を可能にし、巨大衛星コンステレーションや有人宇宙飛行の市場を狙います。

SolAero や Sinclair Interplanetary といった戦略的買収により、Rocket Lab は社内製造能力を強化し、宇宙バリューチェーン全体の制御を高めました。この垂直統合により、運用効率の向上とリードタイムの短縮が実現され、競合他社にとって大きな参入障壁となっています。SpaceX などの大手企業や新興企業との厳しい競争に直面しつつも、Rocket Lab は高利益率の宇宙システム分野への多様化と実績ある信頼性により、強力な地位を築いています。戦略的パートナーシップも同社の技術力と運用能力の証であり、競争が激化する市場での地位を確固たるものにしています。軌道上サービスや宇宙内製造などの新領域を開拓する中で、Rocket Lab は新たな宇宙競争で成功するための戦略的先見性を示し続けています。

戦略的鉱物資源は国家安全保障をどう変えるか?MP Materialsは、米国国防総省(DoD)との官民パートナーシップを契機に、株価が50%以上急騰するなど、市場での評価を大きく高めました。この数十億ドル規模の契約には、4億ドルの株式投資、大規模な追加資金、1億5,000万ドルの融資が含まれており、米国国内での堅牢で持続可能なレアアース磁石サプライチェーンの早期構築を目指しています。この戦略的連携は、防衛および民間用途の先端技術に不可欠な重要鉱物を海外に依存する状況を減らすことを目的としており、対象はF-35戦闘機から電気自動車まで多岐にわたります。

このパートナーシップは、地政学的に重要な課題を浮き彫りにしています。それは、中国がレアアースの供給網の大部分を支配している現実です。中国は採掘、精錬、磁石製造の各段階で圧倒的な地位を占め、米中間の貿易摩擦の中で輸出規制を通じてその影響力を行使してきました。この状況は米国の脆弱性を露呈し、国防総省が2027年までに自給自足を実現する「鉱山から磁石へ」戦略を推進する契機となりました。DoDの巨額投資とMP Materialsの最大株主への就任は、米国の産業政策の決定的な転換を示し、中国の影響力に対する直接的な挑戦であり、経済的独立の確立を意味します。

この契約の経済的魅力と長期的な安定性の鍵は、主要なレアアースに対して1キログラムあたり110ドルの10年間の価格下限が設定されている点にあります。この価格は過去の平均を大幅に上回り、市場操作のリスクを軽減しながらMP Materialsの収益性を確保します。さらに、年間1万トンの磁石生産能力を持つ新施設の建設など、拡張計画に伴うリスクも軽減されます。これにより、MP Materialsは市場変動に左右される単なるコモディティ生産者から、戦略的国家資産へと変貌を遂げ、民間投資をさらに呼び込み、西半球における他の重要鉱物サプライチェーンの確保に向けた強力な先例となるでしょう。

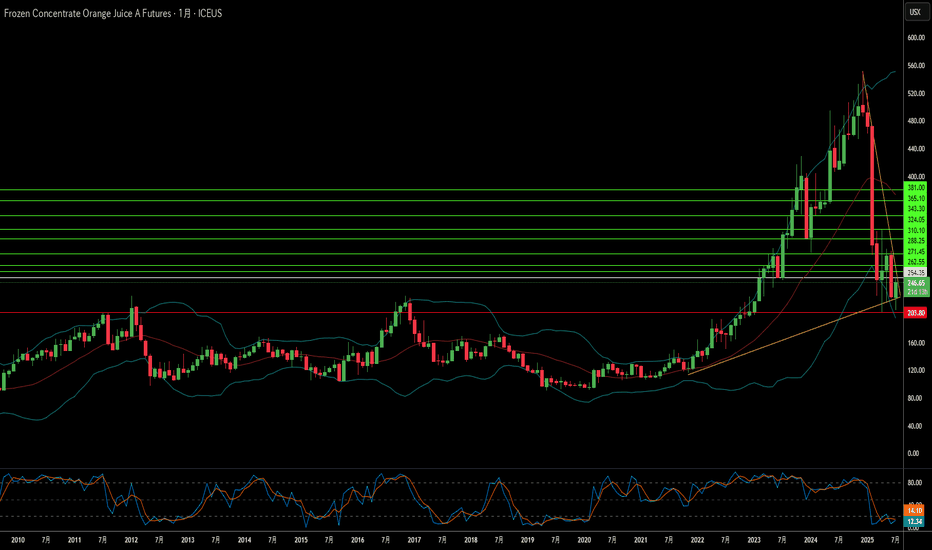

オレンジジュースの価格高騰の理由とは?オレンジジュースの価格が急騰し、消費者や経済に大きな影響を与えています。この価格高騰の背景には、地政学的要因、マクロ経済的圧力、そして深刻な環境問題が複雑に絡み合っています。これらの要因を理解することで、世界の商品市場の不安定さが浮き彫りになります。投資家や消費者は、日常品であるオレンジジュースに影響を及ぼす複雑な要素の相互関係を理解しておく必要があるでしょう。

地政学的要因は、オレンジジュース価格の上昇に大きく寄与しています。アメリカは2025年8月1日から、ブラジル産の全輸入品に対して50%の関税を課すと発表しました。この政治的決定は、元大統領ジャイール・ボルソナロの訴追に対するブラジルの姿勢や、BRICS諸国との関係強化への反発を反映しています。ブラジルは世界のオレンジジュース供給を支配しており、2023年10月から2024年1月にかけて、米国のオレンジジュース輸入の81%を占めました。この新たな関税により、輸入コストが直接上昇し、供給不足の懸念が生じています。

関税だけでなく、マクロ経済的要因と異常気象も価格圧力を強めています。輸入コストの上昇はインフレを加速させ、中央銀行が引き締め的な金融政策を継続する可能性を高めています。インフレ環境は消費者の購買力にも影響を及ぼします。一方、オレンジの生産は深刻な脅威に直面しています。オレンジの木を枯らすグリーニング病が、フロリダとブラジルの果樹園に大きな打撃を与えています。さらに、ハリケーンや干ばつといった極端な気象現象が、世界のオレンジ収穫量をさらに減少させています。これらの環境的要因と地政学的関税の影響が重なり、オレンジジュースの先物価格は高騰傾向を示しており、今後も価格上昇が続くと予想されます。

オンダス・ホールディングスは防衛技術投資を再定義できるか?オンダス・ホールディングス(NASDAQ: ONDS)は、進化する防衛技術の分野で独自の道を切り開き、世界的な緊張の高まりと戦争の近代化の中で戦略的に位置づけられています。同社の成長は、革新的な自律型ドローンとプライベート無線ネットワークのソリューションを、巧妙な財務戦略と融合させたシナジーアプローチに支えられています。フィンテック企業Klearとの重要な提携により、オンダスとその拡大するエコシステムは、非希薄型の運転資本を確保しています。このオフバランスシート資金調達は極めて重要で、防衛、治安、重要インフラといった資本集約型分野での迅速な拡大や戦略的買収を、株主の持分を希薄化せずに実現可能にします。

さらに、FAA認証を受けた自律型ドローン分野で先行する子会社アメリカン・ロボティクスは、デトロイト・マニュファクチャリング・システムズ(DMS)と戦略的な製造およびサプライチェーンのパートナーシップを締結しました。この協力関係は、米国内での生産を活用し、アメリカン・ロボティクスの高度なドローンプラットフォームのスケーラビリティ、効率性、回復力を強化します。この国内製造への取り組みは、「アメリカのドローン支配力の解放」と題された大統領令とも一致しており、外国勢との競争から国家安全保障を守りつつ、米国のドローン産業のイノベーションを推進することを目指しています。

オンダスの製品群は、現代戦のパラダイムシフトに直接対応しています。同社のプライベート産業用無線ネットワーク(FullMAX)は、C4ISRや戦場オペレーションに不可欠なセキュアな通信を提供し、自律型ドローンソリューション(オプティマス・システムやアイアン・ドローン・レイダーなどの対UAS装備)は、監視、偵察、戦闘戦略の進化において重要な役割を果たします。地政学的な不安定性が増す中、高度な防衛能力への需要はかつてないほど高まっており、オンダスの統合された業務および金融基盤は大きな成長の準備が整っています。革新的な資本活用と技術開発へのアプローチにより、オンダスは投資家の注目を集めています。

Howmet Aerospace:地政学を乗り越え、新たな飛躍へ?Howmet Aerospace(HWM)は、航空宇宙分野で卓越した存在感を示し、世界的変動の中でも優れた回復力と成長を遂げています。同社の好業績は、商業航空の需要拡大と世界的な防衛費の増大という二つの追い風に支えられ、収益とEPSが大幅に増加しています。エンジン部品、ファスナー、鍛造アルミホイールなど多様な製品ポートフォリオは、こうした市場動向において独自の優位性を発揮しています。ボーイング787やエアバスA320neoといった燃費効率の高い航空機向けの高性能軽量部品や、F-35戦闘機など防衛プログラム向けの重要部品への注力は、同社の高い市場評価と投資家の信頼を支えています。

同社の成長軌道は、現代の地政学的課題と密接に結びついています。米中間の緊張や地域紛争の激化に伴い、世界的軍事支出は過去に例を見ない水準に達しています。ウクライナ紛争や広範な安全保障上の懸念を背景に、欧州の防衛予算も大幅に増加しており、Howmetの高性能部品を活用した先進軍事装備の需要が高まっています。一方、商業航空は空域制限や燃料価格の変動といった課題に直面していますが、環境規制と経済的要請に後押しされた燃費効率の高い航空機への需要が、Howmetの戦略的役割をさらに強化しています。

さらに、同社の成功は、貿易保護主義などの地政学的課題を巧みに克服する能力を反映しています。潜在的な関税の影響を軽減するため、戦略的な契約や交渉を通じてリスクに対応し、サプライチェーンと業務効率を維持しています。高い市場評価にもかかわらず、堅実な財務基盤、慎重な資本配分、株主還元への取り組みが、同社の財務健全性を際立たせています。次世代航空機の性能とコスト効率を向上させる革新的なソリューションにより、Howmetは航空宇宙および防衛産業のグローバルなエコシステムで不可欠な存在となり、投資家にとって魅力的な選択肢となっています。

日本経済の未来は関税の岐路に立たされているのか?日本の主要株価指数である日経平均株価は、米国が日本からの輸入品に最大35%の関税を課す可能性がある中、危機に直面しています。トランプ米大統領の強硬な姿勢により、日本株はすでに大幅に下落しており、水曜日には日経平均が1.1%下落、東証株価指数(TOPIX)も0.6%下落するなど、連日の損失が続いています。この市場の反応は、全業種での売り圧力に表れ、特に自動車や農業など影響を受けやすい分野で、投資家の深刻な懸念と悲観的な見方が反映されています。

7月9日の関税猶予の期限が迫る中、トランプ大統領は延長しない意向を明言しています。この提案された関税は、従来の水準を大幅に超え、すでに圧迫されている産業にさらなる経済的打撃を与えるでしょう。日本経済は、最近のGDP縮小や実質賃金の低下といった課題を抱えており、こうした外的ショックに対して非常に脆弱な状態です。こうした経済的脆弱性の中、関税は状況をさらに悪化させ、景気後退を深刻化させ、国民の不安を高める可能性があります。

貿易問題に加えて、米国政府はこの関税の脅威を、日本に国防費をGDPの5%まで引き上げるよう圧力をかける手段として用いているとみられます。これは地政学的緊張の高まりの中で行われており、強固な日米同盟にも影響を与えています。外交上の行き詰まりや、国内の防衛目標を巡る政治的課題がその証です。米国の予測不可能な通商政策と地政学的圧力の下で、日本の経済的安定と戦略的自立が試されており、国際関係での大きな戦略的転換が求められています。

メキシコ・ペソは岐路に立つ?米国によるメキシコの3つの金融機関-CIBanco、Intercam Banco、Vector Casa de Bolsa - への制裁により、メキシコ・ペソの安定性や米墨関係の複雑な構図を巡る重要な議論が巻き起こっている。ワシントンは、これらの機関が麻薬カルテルの資金洗浄やフェンタニルの原料支払いを支援したと非難し、新たな反フェンタニル法の下で初の措置を講じた。これらの機関はメキシコ全体の銀行資産の3%未満にすぎないが、今回の制裁は象徴的な重みを持ち、ペソの将来性の再評価を促している。クラウディア・シェインバウム大統領の下でメキシコ政府はこれらの非難を即座に否定し、具体的な証拠を要求。自国での調査を開始し、CIBancoとIntercamへの一時的な規制介入を含む措置を講じた。

経済的には、ペソは複雑な状況に直面している。制裁前、メキシコ・ペソは米ドルに対して大きく上昇し、高い政策金利と米国との強固な貿易関係に支えられていた。しかし、最近ではメキシコ銀行(Banxico)が利下げに踏み切る一方、FRBが引き締め姿勢を維持しており、この政策の乖離がペソの向かい風となり得る。アナリストは、今回の制裁がメキシコの金融システム全体に大きなリスクをもたらすとは見ていないが、不確実性を生み出している。資本流出の可能性や他の金融機関のコンプライアンスコストの増加、投資家信頼の低下などがペソに下押し圧力をかける可能性がある。

地政学的には、この制裁はフェンタニル取引撲滅に向けた米国の取り組みの激化を象徴している。トランプ前大統領のメキシコ製品への関税示唆も、米墨関係の不安定さを浮き彫りにする。今回の措置は、ワシントンが金融面を含むあらゆる手段でフェンタニル危機と戦う強い政治的メッセージである。こうした外交的緊張に加え、移民問題や安全保障協力の複雑さが、USD/MXN為替レートに影響を与えている。米墨両国は強固な政府間関係を維持しているが、これらの圧力は協力の限界を試すもので、中期的にペソの進路に影響を与える可能性がある。

地政学はテクノロジーの飛躍を後押しできるか?ナスダック指数は最近、顕著な上昇を記録した。その主な要因は、イスラエルとイランの間の緊張が予想外に緩和したことにある。週末に米軍がイランの核施設を攻撃したとの報道が流れ、市場は月曜日に大きな変動を覚悟していた。しかし、イランは冷静な対応を見せ、カタールの米軍基地にミサイルを発射したものの、死傷者や被害はほぼ発生しなかった。これは紛争の拡大を避ける明確な意図と受け止められた。この状況下で、トランプ大統領はTruth Socialを通じて「完全かつ全面的な停戦」を発表し、ナスダックを含む米国株先物は急上昇した。地政学的対立から和平へと移行したこの変化は、投資家のリスク認識を根本的に変え、世界市場を圧迫していた懸念を和らげた。

この地政学的安定は、特にテクノロジーや成長株に重点を置くナスダックにとって有利に働いた。これらの企業はグローバルなサプライチェーンや安定した国際市場に依存しており、不確実性の低い環境で成長を遂げる。商品価格の変動に左右される業種とは異なり、テック企業はイノベーション、データ、ソフトウェア資産に価値を置いており、緊張が緩和されると地政学的リスクの影響を受けにくくなる。今回の緊張緩和は、成長企業への投資家の信頼を高めるだけでなく、将来の金融政策に関するFRBへの圧力を軽減する可能性があり、これは高成長テック企業の資金調達コストや企業評価に大きな影響を与える。

地政学的リスクの緩和以外にも、市場の動向を左右する重要な要素が存在する。FRB議長ジェローム・パウエルは下院金融サービス委員会での証言を控えており、金融政策に関する発言が投資家の注目を集めている。特に2025年の利下げの可能性が議論される中、彼の発言から金利動向の手がかりを探る動きが強まっている。また、クルーズ大手のCarnival(CCL)、物流企業のFedEx(FDX)、ソフトウェアセキュリティのBlackBerry(BB)など、主要企業の決算発表も予定されており、消費支出、物流、ソフトウェアセキュリティなどの分野の現状を示す重要な指標となる。これらの結果は、ナスダックのパフォーマンスに直接影響を与えるだろう。

地政学は市場リスクを再定義できるか?Cboe(シカゴ・オプション取引所)のボラティリティ・インデックス(VIX)は、アナリストの間で「恐怖指数」として広く知られ、現在、世界の金融市場で大きな注目を集めています。その急上昇は、特に中東における地政学的緊張の高まりという深刻な不確実性を反映しています。VIXは将来の価格変動の期待を定量化しますが、現在の高騰は単なる市場心理を超えています。これは、システミックリスクの高度な再評価を意味し、市場の大幅な混乱が起こる確率を内包しています。投資家にとって、VIXは荒れた時期を乗り切るための不可欠なツールです。

イランとイスラエルの代理戦争がエスカレートし、アメリカ合衆国が直接関与する事態に至ったことで、こうした高いボラティリティが直接的に引き起こされています。2025年6月13日、イスラエルがイランの軍事および核関連施設に空爆を行い、これに対しイランは即座に報復しました。さらに6月22日、アメリカは「ミッドナイト・ハンマー作戦」を発動し、イランの主要な核施設に対して精密攻撃を実施しました。イラン外相は直ちに「外交は終わった」と宣言し、アメリカを「危険な結果」の責任者と非難。さらに「報復作戦」やホルムズ海峡の閉鎖の可能性にも言及しました。

アメリカによる核施設への特化弾薬を用いた直接的な軍事介入は、紛争のリスクプロファイルを根本的に変えています。これはもはや代理戦争の枠を超え、イランの存立を脅かす可能性のある対立へと移行したと言えます。原油供給の重要な海上ルートであるホルムズ海峡の閉鎖の言及は、エネルギー市場および世界経済に大きな不確実性をもたらします。従来、地政学的事件によるVIXの急騰は一時的であることが多かったものの、現在の状況の特異性は、システミックリスクと予測不可能性の水準を引き上げています。さらに、VIXの変動性を測るCboe VVIX指数も上昇しており、市場が今後のリスクの軌道に対して深い不安を抱いていることを示しています。

こうした状況は、静態的なポートフォリオ管理から、ダイナミックで適応的なアプローチへの転換を求めています。投資家はポートフォリオ構成を見直し、リスクヘッジとしてVIX関連商品によるボラティリティのロングポジションを検討し、米国債や金といった伝統的な安全資産への配分を増やすべきです。VVIXの上昇は、ボラティリティ自体の予測性が揺らいでいることを示唆しており、リスク管理には多層的な戦略が求められます。この特異な事象の重なりは、歴史的に見られた一過性の地政学ショックからの脱却を示しており、地政学的リスクが資産価格に恒常的かつ根深い影響を与える可能性を示しています。警戒と機敏な対応が、この予測不可能な市場環境を乗り切る鍵となるでしょう。

中東の緊張は冬季の天然ガス価格を押し上げるか?世界の天然ガス市場は現在、季節的傾向を無視する価格急騰が続く異例の変動期に直面しています。この大幅な価格上昇は、主に中東地域で高まる地政学的緊張、特にイランとイスラエルの紛争激化、さらに米国の直接的な軍事介入の可能性によって引き起こされています。これらの複雑に絡み合う要因は、エネルギー供給の見方を根本的に変え、投資家心理に影響を与え、天然ガス価格を重要な水準へと押し上げています。

イラン最大のガス田である南パースガス田を含むエネルギーインフラへの直接的な軍事攻撃は、供給への具体的な脅威を生み出しています。加えて、世界のLNG(液化天然ガス)が通過する重要な海上要所であるホルムズ海峡の戦略的脆弱性も大きな懸念となっています。イランは世界で2番目に大きい天然ガス埋蔵量を有し、3番目の生産国であるにもかかわらず、国際的制裁と国内消費の高さが輸出力を大きく制限しており、既存の(とはいえ控えめな)輸出量はわずかな混乱にも敏感に反応します。

ロシアからのパイプラインガス供給を減らしたヨーロッパは、LNG輸入に大きくシフトしました。その結果、エネルギー安全保障は中東の供給ルートの安定性に一段と依存する形となっています。特に冬の需要期に紛争が長引けば、貯蔵目標を達成するために大量のLNGが必要となり、競争が激化して欧州ガス価格を一層押し上げる可能性があります。また、このような高リスク・高ボラティリティの環境は投機的取引を誘発し、需給の基本動向を超えた価格変動を招き、現在の市場評価には地政学的リスクによる大きな上乗せが織り込まれています。

インフラへの直接的な脅威、戦略的要衝のリスク、そして欧州のグローバルLNGフローへの構造的依存が交錯し、市場は極めて敏感になっています。天然ガス価格の行方は地政学的展開と切り離せず、事態が一層エスカレートすれば価格はさらに大幅に上昇し、逆に緊張が緩和されれば急落する可能性があります。この複雑な状況を乗り切るには、エネルギーのファンダメンタルズと国際情勢の予測困難な動向の双方を深く理解することが求められます。

不確実性:ドルの予期せぬ味方?米ドル(USD)がイスラエル・シェケル(ILS)に対して最近上昇していることは、地政学的不確実性が高まる中、ドルが安全通貨としての役割を果たしていることを示す顕著な例です。この傾向は、イラン、イスラエル、米国を巻き込む緊張が高まる現在の状況で特に顕著です。世界的な混乱が続くと、投資家は安定性が高いとされるドルに資金を移し、より不安定で脆弱な通貨(例えばシェケル)に対してドルが上昇します。

ドル需要の主な要因は、中東の不安定な安全保障情勢です。イスラエルがイランへの軍事行動を示唆する報道や、米国が軍関係者の家族に自主的な退避を許可し、バグダッド大使館の一部撤退準備を進めるなどの積極的な措置を講じていることは、ワシントンがイランの報復を想定していることを示唆しています。さらに、イラン政府関係者による米軍基地への直接的な脅威や、イスラエルの核施設に関する情報保有の主張が、地域のリスクをさらに高め、投資家が安全通貨としてのドルを求める動きを加速させています。

こうした地政学的混乱を一層深刻化させているのが、米国とイランの核合意交渉の停滞です。ウラン濃縮や制裁解除といった核心的問題だけでなく、交渉の日程すら合意に至っておらず、双方の解決への信頼が揺らいでいます。最近の国際原子力機関(IAEA)理事会では、米国と欧州の同盟国がイランの不履行に関する決議を提出し、外交的緊張がさらに高まりました。これにより、追加の制裁やイランの核開発の加速が懸念され、市場のリスク認識が強まり、ドルが安全通貨としての地位を一層確固たるものにしています。

この緊張の高まりは、具体的な経済的影響を及ぼし、投資家のリスク回避姿勢をさらに強めています。供給懸念から原油価格が急騰し、イラン・リアルがドルに対して大幅に下落しました。さらに、海事当局は主要な海上交通路での軍事活動の増加に警告を発し、市場全体に不安が広がっています。このような不安定な局面では、リスクの低い資産に資金が流入し、世界最大の経済と基軸通貨の地位に支された米ドルが最大の恩恵を受けます。こうした主要国を巻き込んだ地域紛争時の「安全資産への逃避」現象が、ドルの価値を継続的に押し上げているのです。

なぜQuickLogicか?半導体業界における急成長の背景を読み解くQuickLogic Corporationは、組み込み型FPGA(eFPGA)技術のリーディングカンパニーとして、急速に進化する半導体業界で存在感を高めています。この業界は、技術革新の加速と地政学的優先事項の変化によって特徴づけられています。QuickLogicがIntel Foundryのチップレット・アライアンスに参加したことは重要な節目であり、防衛分野から大規模商用市場まで、同社の影響力が拡大していることを示しています。この戦略的提携と先進的な技術力により、安全で柔軟なシリコンへの世界的な需要に応え、大きな成長の機会を手にしています。

地政学的動向と半導体技術の進化が、QuickLogicの飛躍的な成長を支えています。各国は特に航空宇宙、防衛、政府用途といった機密性の高い分野で、信頼性の高い国内半導体サプライチェーンを重視する傾向にあります。Intel Foundryが主導するチップレット・アライアンスは、標準化された安全なエコシステムを米国で構築することで、これらの戦略的ニーズに応えています。QuickLogicはこの流れに適合し、信頼できる国内サプライヤーとしての地位を確立し、安全性と信頼性を重視する市場でのプレゼンスを拡大しています。

技術面では、チップレットベースのアーキテクチャが業界で注目されており、これはQuickLogicの強みと完全に合致します。従来のモノリシックなシリコン設計には限界が見え始めており、複数の機能ブロックを個別に製造・統合するモジュール型アプローチが主流になりつつあります。QuickLogicのeFPGA技術は再構成可能なロジックを提供し、マルチチップパッケージとの統合に最適です。同社のAustralis™ IPジェネレーターは、Intel 18Aなどの先端プロセス向けにeFPGAハードIPを迅速に開発し、電力効率、性能、面積の最適化を実現します。防衛分野だけでなく、Faraday TechnologyのFlashKit™-22RRAM SoCのようなプラットフォームにも統合され、IoTやエッジAI用途でポストシリコンでのハードウェアカスタマイズや製品寿命の延長を可能にします。

Intel Foundryのチップレット・アライアンスへの参加により、QuickLogicは具体的なメリットを享受しています。Intelの先進プロセスやパッケージング技術への早期アクセス、マルチプロジェクト・ウェハ・サービスによるプロトタイプコストの削減、UCIe標準による相互運用性の確保などが含まれます。この戦略的ポジショニングは、QuickLogicが先端半導体製造の分野で競争優位性を築く基盤となります。継続的なイノベーションと強固な戦略的提携により、安全で柔軟なシリコンソリューションを求める世界で、QuickLogicの将来は明るいと言えるでしょう。

プラチナの静かな上昇:その新たな価値を支える要因とは?これまで金の影に隠れがちだったプラチナは、近年、顕著な価値の上昇を見せ、数年ぶりの高値を記録し、投資家の注目を集めています。この上昇は偶然ではなく、産業需要の増加、供給の逼迫、地政学的要因、そして投資家の信頼感の変化が複雑に絡み合った結果です。この重要な産業金属の将来を見極めようとする投資家にとって、これらの背景を理解することは不可欠です。

プラチナ価格の上昇を支える主な要因は、自動車産業を中心とした堅調な産業需要にあります。特に、排ガス浄化装置(触媒コンバータ)においてプラチナは不可欠です。バッテリー式電気自動車の普及は長期的な変化を示唆していますが、ハイブリッド車の生産拡大が依然として需要を下支えしています。注目すべきは、供給不足が慢性化している点です。過去2年間、需要が供給を上回り、この傾向は2025年まで続くと予測されています。南アフリカやジンバブエなどの主要産出国での生産混乱により鉱山の生産量が減少しており、リサイクルによる二次供給もこのギャップを埋めるには不十分です。

さらに、地政学的要因や戦略的な投資が、プラチナ価格の上昇を後押ししています。中国は重要な市場として浮上しており、金価格が過去最高を記録する中、プラチナのジュエリーや投資需要が消費者間で急増しています。この世界最大の消費市場による戦略的シフトは、プラチナ価格形成の仕組みを再構築しつつあり、中国は新たな取引エコシステムや先物市場の構築を進めています。同時に、プラチナETFへの資金流入や実物購入の増加は、投資家の信頼回復を反映しており、借入コストの低下見通しもその魅力を高めています。

要するに、プラチナの現在の価格上昇は、供給の逼迫と堅調な産業需要の強力な組み合わせに支えられ、主要市場での戦略的動きや投資家の関心の高まりが後押ししています。在庫量の減少と供給不足の継続が予想される中、プラチナは今後も重要な投資対象であり続け、複合的な価値に気づいた投資家にとって魅力的な可能性を秘めています。

Nu Holdings:ラテンアメリカのフィンテックスターは持続可能な成長か?Nu Holdings Ltd. は、ラテンアメリカ全域で金融サービスを革新する急成長中のネオバンクです。スマートフォンの普及とデジタル決済の急拡大という地域のトレンドを背景に、当座預金から保険まで幅広いサービスを提供しています。Nu は1億1,860万人の顧客を獲得し、540億米ドルの資産を蓄積するなど急速な成長を遂げており、特にブラジル、メキシコ、コロンビアでの強固な市場プレゼンスを通じて、収益と純利益の継続的な増加を実現しています。このデジタル変革との戦略的連携により、Nu は進化する金融業界の重要なプレイヤーとなっています。

しかし、目覚ましい事業拡大と顧客・資産の成長予測にもかかわらず、Nu は財務面での課題に直面しています。質の高い新規顧客獲得による資金調達コストの上昇や、利回りの低い担保付き融資商品への戦略的シフトにより、ネットインタレストマージン(NIM、利鞘)が縮小しています。また、ブラジルレアルやメキシコペソの米ドルに対する下落が、報告収益に悪影響を及ぼしています。さらに、Nu のモバイル通信サービス「NuCel」のような野心的な事業は多額の資本投資を必要とし、実行リスクや資本配分の効率性が求められます。

内部の財務動向に加え、大きな外的リスクとして、中国による台湾侵攻の潜在的な可能性が考えられます。このような事態が発生した場合、世界的な対中禁輸措置により、サプライチェーンの混乱、グローバルなスタグフレーション、さらには極端な場合にハイパーインフレーションが引き起こされる可能性があります。このような経済的大混乱は、地域に注力する Nu Holdings にも深刻な影響を及ぼし、消費支出の大幅な減少、債務不履行の急増、資金調達の困難、通貨のさらなる下落、運営コストの急上昇を引き起こし、企業の安定性や成長に影響を与える可能性があります。

最終的に、Nu Holdings は革新的なビジネスモデルと強力な市場浸透力に支えられた魅力的な成長ストーリーを提供しています。しかし、利鞘の変動や高額な設備投資といった内部要因、さらには発生確率は低いものの影響が甚大な地政学的リスクを考慮し、慎重な評価が求められます。投資家は、Nu の実績を評価しつつ、これらの複雑で相互に関連するリスクを考慮し、将来の成功が地域経済の安定性およびグローバルな地政学的環境に深く結びついていることを認識する必要があります。

EVの岐路:BYDの価格競争はモビリティの未来を指し示すか?電気自動車(EV)業界は現在、大きな変革期に直面しており、中国の大手EVメーカーであるBYD株式会社の株価急落がその象徴となっている。この下落は、BYDが電気自動車およびプラグインハイブリッド車の価格を10%から最大34%引き下げるという大胆な戦略を採用したことに起因する。この積極的な施策は、2025年初頭に約15万台に達した在庫の削減を目指したもので、中国の熾烈なEV市場における価格競争の激化に対する懸念を浮き彫りにしている。アナリストは、こうした値下げが短期的には販売を押し上げる可能性があると指摘する一方、EV需要の鈍化、中国経済の停滞、米中間の貿易摩擦の長期化が利益率への圧力を増大させていると警告している。

BYDが生産規模の拡大、垂直統合、積極的な価格戦略に注力しているのに対し、テスラは技術的優位性、特に自動運転技術の追求で際立っている。テスラの自動運転への強い取り組みは、すでに13億マイル以上の走行データを蓄積したFSD(完全自動運転)ソフトウェアや、「Dojo」スーパーコンピュータおよび独自AIチップの開発への巨額投資に表れている。BYDもまた、DeepSeekのR1 AIモデルを活用した高度運転支援システム(ADAS)の開発に投資しているが、テスラの野心的なロボタクシー構想は、真の無人自動運転を目指す高リスク・高リターンの戦略に基づいており、支持者はこれが企業価値を根本的に変革する可能性があると信じている。

競争環境をさらに複雑化しているのが、米中間の地政学的緊張の高まりである。これは米国資本市場に参加する中国企業にとって重い負担となっている。BYDは米国乗用車市場を避け、欧州や東南アジアなどの国際市場に注力することで影響を軽減しようとしているが、米中摩擦の影響は避けられない。米国に上場する中国企業は、「外国企業説明責任法(HFCAA)」による厳格な規制監視や上場廃止のリスクに直面しており、広範な貿易制限の影響も相まって投資環境は冷え込んでいる。ゴールドマン・サックスなどの金融機関は、米国上場の中国企業の市場価値が事実上消滅する「極端なシナリオ」を警告しており、地政学的安定が財務諸表と同様に投資成果に不可欠であることを強調している。

中東の緊張は世界的な石油危機を引き起こすか?イスラエルがイランの核施設への軍事行動を検討しているとの報道を受け、国際石油市場は大きな不安定に直面しています。この脅威により原油価格が急騰し、市場の懸念が顕著になっています。最大の懸念は、世界の石油供給の重要な一部を占めるイランの生産能力が大きく損なわれる可能性です。さらに、情勢が悪化すればイランが報復としてホルムズ海峡を封鎖する恐れがあり、これは世界の石油輸送の要となる海峡だけに、封鎖されれば過去の中東危機を上回る供給危機を引き起こし、価格が急騰する事態を招くでしょう。

イランは現在、1日約320万バレルの石油を生産し、量的規模以上に戦略的に重要な役割を担っています。特に中国への輸出を通じて経済を支えており、その供給が途絶えれば重大な影響が生じます。全面的な衝突が起きれば、経済への影響は連鎖的に広がり、原油価格の高騰が世界的なインフレを加速させ、多くの国を景気後退に追い込む可能性があります。予備の生産能力はあるものの、長期的な混乱やホルムズ海峡の封鎖が続けば、それでは対応しきれません。石油輸入に依存する途上国は深刻な経済的打撃を受ける一方、サウジアラビア、米国、ロシアなどの主要産油国は大きな利益を得るでしょう。

経済的影響を超えて、武力衝突は中東の地政学的安定を根底から揺さぶり、外交努力を崩壊させ、地域の緊張をさらに高めるでしょう。地政学的には、重要な海上輸送ルートの安全確保への関心が高まり、エネルギー供給網の脆弱性が浮き彫りになります。マクロ経済の観点では、各国の中央銀行はインフレ抑制と経済成長の維持という難しい課題に直面し、安全資産への資金流入が加速すると予想されます。現在の状況は、地政学的出来事が即座に世界規模の影響を及ぼす、エネルギー市場の深刻な脆弱性を示しています。