XAUUSD - ボラティリティ拡大、主要ゾーンでの取引XAUUSD – ボラティリティ拡大、規律を持って重要なゾーンを取引する (H1)

市場コンテキスト

金は急激な売りに続く高ボラティリティの回復フェーズで取引されており、価格は現在、重要なテクニカルゾーンの間を激しく回転しています。この動きは、クリーンなトレンドではなく、マクロの不確実性の下での流動性の再バランスを反映しています。

FRBの指導者交代に関する不確実性、将来の金融政策の方向、ヘッドラインリスクが、金を流れに非常に敏感に保っています。この環境では、方向よりもレベルでの反応が重要です。

➡️ 市場の状態:急速な動き、深い反発、強い反応 – 感情的なエントリーは避けるべきです。

構造と価格アクション (H1)

価格は上昇修正チャネルの中に保持されており、回復構造を示しています。

高い安値が形成されていますが、バイラル構造はまだ条件付きであり、完全には確認されていません。

上のゾーンはためらいと拒絶を示し、下のゾーンは強い需要を引き寄せます。

このフェーズでは鋭い振れとフェイクブレイクを期待してください。

重要な洞察:

これは反応主導の市場です。ノイズではなくゾーンを取引しましょう。

🎯 取引プラン – MMFスタイル

🔵 プライマリーシナリオ – プルバックを購入する (反応ベース)

購入ゾーン 1: 5,008 – 4,990

• 短期需要

• 0.618 フィボナッチ戻り

• チャネルサポート

購入ゾーン 2: 4,670 – 4,650

• 大主要需要

• 前の流動性スイープエリア

• 強い構造的基盤

➡️ 次の場合のみ購入を検討:

明確なバイラル拒絶キャンドル

またはH1で確認された高い安値

🔴 代替シナリオ – 上部反応ゾーンで売却

売却ゾーン 1: 5,250 – 5,275

• 前の抵抗

• 中間チャネル反応ゾーン

売却ゾーン 2: 5,560 – 5,575

• 大きな拡張 / 供給ゾーン

• フィボナッチ拡張抵抗

➡️ 次を探す:

拒絶ウィック

H1でのバイラルモメンタムの喪失

🎯 ターゲット (TPゾーン)

上昇ターゲット (購入セットアップから):

TP1: 5,253

TP2: 5,573

下降ターゲット (売却シナリオが発生した場合):

TP1: 5,008

TP2: 4,670

❌ 無効化

4,650以下のH1確認済みクローズは回復構造を無効化します

バイアスの完全な再評価を必要とします

Trading

XAUUSD – 強気構造維持、5,700への買い押し目に注目。市場の状況 (M30)

金はクリーンなインパルシブ・レッグの後で強い上昇トレンドの継続的な取引を続けています。最近の過去の抵抗線の上での統合は、より高い価格での受け入れを示しており、疲労ではありません。この行動は、市場が次の拡張レッグの前に流動性を再調整していることを示唆しています。

マクロの観点では、USDは圧力の下にありますが、安全資産需要は堅調です。債券利回りは比較的安定しているものの、資本の流れは金を好み続けており、上昇バイアスを維持しています。

➡️ 日中のバイアス: 上昇 – トレンドに沿って取引し、逆らわないでください。

構造と価格アクション

• 市場構造は上昇トレンドを維持しており、高値と高安で構成されています

• 以前の抵抗は需要に変わり、尊重されています

• ベアリッシュなCHoCHまたは構造的な崩壊は確認されていません

• 現在の押しは、アクティブな上昇トレンド内の修正的な動きです

主なポイント:

👉 価格が主要な需要の上で保持される限り、押し戻しは継続の機会です。

トレーディングプラン – MMFスタイル

主要シナリオ – 押し戻しで買う

忍耐が鍵です。価格の伸びを追いかけないでください。

• 買いゾーン1: 5,502 – 5,480

(マイナー需要 + 短期的再調整ゾーン)

• 買いゾーン2: 5,425 – 5,400

(トレンドラインサポート + より深い流動性ゾーン)

➡️ 明確な上昇反応と構造の確認があった後のみ買いを実行してください。

➡️ 高値でのFOMOは不要です。

上昇ターゲット

• TP1: 5,601

• TP2: 5,705 (上位フィボナッチ・エクステンション / 拡張ターゲット)

代替シナリオ

価格が5,601の上で有意な押し戻しなしに維持される場合、次の継続レッグに参加するためにブレイク&リテストを待ってください。

無効化

5,400を下回るM30の確定したクローズは上昇構造を弱め、再評価を必要とします。

まとめ

金は構造とマクロフローに支えられた制御された上昇拡張にあります。重要なのは規律です — トレンドが維持される限り、需要への押し戻しで購入し、ピークを予測しません。

➡️ 構造が保持される限り、高価格は最小抵抗の道です。

XAUUSD - 強気継続、最高値更新継続中金は強い上昇トレンドチャンネル内で取引を続けており、ATH拡張構造を維持しています。最近の反発は修正的な性質を持ち、流動性吸収の明確な兆候を示しており、分配ではありません。

マクロの側面では、持続的なUSDの弱さ、安全資産への流入、およびまだ慎重なFRBの見通しが金を高レベルで支えています。

➡️ この環境はトレンドの継続を促進し、天井を狙うことはありません。

構造と価格動向

H1の構造は高値と安値が intact な状態で上昇トレンドを維持しています。

最近の下落は重要な需要ゾーンと上昇トレンドラインを尊重しています。

ベアなCHoCHは確認されていません → 下落は修正的な動きのままです。

価格はインパルシブな脚の後に再調整中で、次の拡張に備えています。

重要なポイント:

👉 反発はトレンドに沿ったポジションを取る機会であり、反転の兆候ではありません。

トレーディングプラン – MMFスタイル

主なシナリオ – 引き戻しを買う

忍耐と構造確認に焦点を当てます。

買いゾーン1: 5,045 – 5,020

(再調整エリア + 日中の需要)

買いゾーン2: 4,985 – 4,960

(トレンドラインの収束 + より深い流動性)

➡️ 強気な反応(拒絶ウィック / 構造の保持)があった後にのみ買いを実行してください。

➡️ 高値で価格を追いかけることは避けてください。

上昇目標(ATH拡張):

TP1: 5,106

TP2: 5,198(上方拡張ゾーン)

代替シナリオ

価格が意味のある反発なしに5,106の上にしっかりと保持される場合、ブレイク&リテストを待って継続する買いに参加します。

無効化

4,960を下回るH1の確定したクローズは、強気の構造を弱め、再評価が必要になります。

まとめ

金は制御されたATH拡張フェーズにあります。構造と需要ゾーンが維持される限り、最も抵抗が少ない道は上向きのままです。

MMFのアプローチは変わらず:引き戻しを買い、構造に従い、トレンドに仕事をさせる。

上昇トレンド内でのテクニカル調整、割引購入待ちマーケットコンテキスト (H1)

強いインパルスラリーの後、金は短期的な修正と流動性吸収のフェーズに入っています。現在の下落は技術的なものであり、上抵抗ゾーンからの拒否に続いており、現段階でのトレンド反転を示唆していません。

基礎的な観点から見ると、より広いマクロ環境は金にとって支持的であり、慎重な金融政策の期待と持続的な安全資産需要があります。その結果、下落はベアトレンドの始まりではなく、修正的なプルバックと見なされています。

構造と価格行動

H1マーケット構造は、重要な需要の底が壊れない限り、ブル市場を維持します。

価格は供給から引き戻され、下の需要とフィボナッチコンフルエンスゾーンに回転しています。

これまでのところ、確認されたベアのCHoCHはなく→バイアスは継続のためのプルバックのままです。

ブルモメンタムが再開されたとき、上部ゾーンは有効な流動性ターゲットとなります。

トレーディングプラン – MMFスタイル

プライマリシナリオ – トレンドフォローのBUY

優先事項は、価格がディスカウントエリアに戻るのを待ち、明確なブル反応と構造の保護が確認された後にのみBUYすることです。

好ましいBUYゾーン:

BUYゾーン 1: 4,600 – 4,580 (短期的な需要 + バランスエリア)

BUYゾーン 2: 4,560 – 4,550 (主要需要 + 深いフィボナッチリトレースメント)

注意: 価格が中間で修正中のときはFOMOを避けてください。

上昇ターゲット:

TP1: 4,616

TP2: 4,637

TP3: 4,676 (上抵抗 / 拡張ターゲット)

代替シナリオ

価格が深く引き戻すことに失敗し、4,637を上に突破して保持した場合、トレンドに沿った継続のBUYセットアップを探すためにリテストを待ちます。

無効化

H1キャンドルが4,550を下回って閉じた場合、短期的なブル構造は無効化されます。立ち止まり、新しいマーケット構造を再評価してください。

要約

金の主要バイアスはブルのままです。現在の下落は短期的な分配に続く修正的なプルバックです。MMFアプローチは、忍耐を重視し、主要トレンドに追従するのではなく、ディスカウントゾーンでの購入を好みます。

XAUUSD - pullback完了、押し目買い注目市場コンテキスト (H1)

強い衝動的な上昇の後、金はテクニカルな調整フェーズに入り、流動性吸収を完了する兆しを示しています。最近の下落は修正的な性質であり、トレンドの反転を示唆していません。

根本的な観点から見ると、マクロ背景は金に対して引き続き支援的であり、慎重なFRBの姿勢が期待され、安全資産への需要が続いています。その結果、短期的な下方向の動きは、主な強気トレンドに再参加する機会と見なされています。

構造と価格行動

H1の構造は強気を保っており、主要なスイングローは依然として intact です。

価格は短期的な需要ゾーンで反応し、フィボナッチリトレースメントと以前のバランスエリアに整合しています。

これまでのところ、確定した弱気のCHoCHはなく → 強気の継続が好ましい見解です。

上部抵抗ゾーンは流動性のターゲットとして機能します。

トレーディングプラン – MMFスタイル

主要なシナリオ – トレンドフォローの買い

価格が明確な強気の反応と構造の保護を示した後のみ、買いセットアップに集中します。

好ましい買いゾーン:

買いゾーン: 4,596 – 4,580 (需要 + フィボナッチの重なり)

より深い買いゾーン: 4,578 – 4,570 (構造の安値 / 強いサポート)

注意: 確認なしでトレードに入ることは避け、中間レンジでのFOMOを避けてください。

上方向のターゲット:

TP1: 4,610

TP2: 4,630

TP3: 4,670 (上部抵抗 / 拡張エリア)

代替シナリオ

価格が深く調整せずに4,630を上回ってブレイクし、保持した場合、継続的な買いの機会を探る前にリテストを待ってください。

無効化

H1のキャンドルが4,570以下で閉じた場合、短期的な強気の構造は無効化されます。買いは一時停止し、新しい構造が形成されるのを待ちます。

まとめ

金の主要なバイアスは依然として強気です。現在の調整は修正的であり、反転ではありません。MMFのアプローチは忍耐を優先し、割引ゾーンでの買いを推奨し、価格を追うのではなく高い時間枠の流れと整合して取引します。

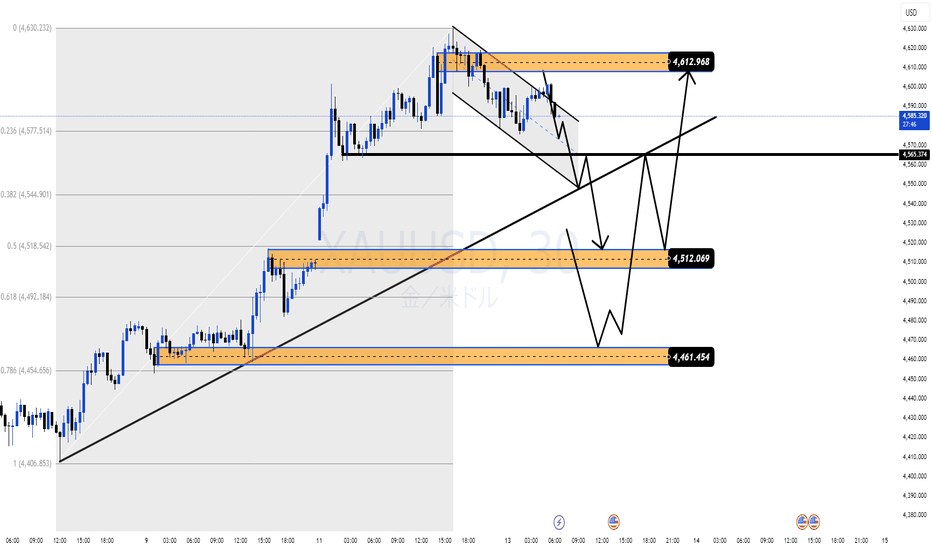

XAUUSD – 調整局面、次の上昇を待機中マーケットコンテキスト(短期/H1)

金は強力なインパルス上昇を完了し、現在はテクニカルな反発フェーズに入っています。この押し戻しは、最近の高値付近の重要な抵抗ゾーンから価格が反応した後に発生しており、トレンド転換の確認ではなく、利益確定と流動性の再調整を示唆しています。

ファンダメンタルな視点からは、慎重なFRBの姿勢の期待と持続的な安全資産需要が金を下落時にサポートし、より広範な強気のバイアスを維持しています。

構造と価格動向

全体の構造は、価格が主要な需要ゾーンの上に留まる限り、強気です。

現在の下落は上昇トレンド内の修正的な動きであり、下降する反発チャネルを形成しています。

H1での弱気のCHoCHは確認されていません。

下にある複数の需要ゾーンはトレンドラインサポートやフィボナッチ retracement レベルと一致しています。

トレーディングプラン - MMFスタイル

主要なシナリオ - 反発で買う

明確な強気反応が需要で見られた後のみ、BUYセットアップに焦点を合わせます。

注目すべき主要なBUYゾーン:

4,512 - 4,500(最初の需要/反応ゾーン)

4,461 - 4,450(深い需要 + トレンドラインサポート)

確認(拒絶、構造保持、強気のキャンドル反応)を待ちます。ミッドレンジレベルでのFOMOエントリーは避けます。

上昇ターゲット:

TP1: 4,580

TP2: 4,612(前の高値 / 拡張ゾーン)

代替シナリオ

価格が最初の需要で反応せず、下位ゾーンに流動性をスイープする場合、高確率の継続セットアップのために下位BUYゾーンを優先します。

無効化

4,450を下回るH1のクローズは強気の構造を弱め、完全な再評価が必要です。

要約

金は強気の環境にあります。現在の動きはインパルス的な上昇の後の健全な押し戻しです。MMFアプローチは辛抱強く、価格が需要に戻るのを待ち、高タイムフレームのトレンドと一致させてBUYポジションを持つことであり、価格を追いかけることではありません。

XAUUSD – 強力なブレイクアウト、買い戻しに注目市場コンテキスト (H1)

金は以前の統合ゾーンを上回るクリーンなブレイクアウトを達成し、活発な買い圧力の復帰を確認しました。この衝動的な動きは、買い手が短期的なコントロールを取り戻していることを示しており、その後の買い戻しは逆転ではなく修正的である可能性が高いです。

基本的な視点から見ると、慎重なFRBの姿勢と継続する安全資産需要が金に対する支持的な背景を提供し、下方への動きを限定的かつ修正的なものに保っています。

構造と価格行動

H1の構造は、主要な抵抗を上回った後、強気の継続フェーズに移行しました。

価格は主要な需要ゾーンを上回っており、これまでのところ弱気のCHoCHは確認されていません。

下位ゾーンは再テストと流動性吸収エリアとして機能し、トレンドフォローのBUYセットアップを支持しています。

トレーディングプラン – MMFスタイル

主要シナリオ – トレンドフォローBUY

推奨BUYゾーン:

BUYゾーン1: 4,538 – 4,510

BUYゾーン2: 4,509 – 4,481

明確な強気の反応と構造の確認後にのみBUYを実行します。拡張レベルでのFOMOを避けてください。

上昇目標

TP1: 4,580

TP2: 4,602 (上部拡張目標)

代替シナリオ

価格が戻らずに4,580をしっかりと上回った場合、継続BUYを探す前にブレイク&リテストを待ちます。

無効化

H1キャンドルが4,481を下回ってクローズした場合、BUYバイアスを無効にし、市場構造を再評価します。

要約

短期的なバイアスは強気のままです。最適な戦略は、忍耐強く待ち、割引ゾーンでの買い戻しを行い、価格を追いかけるのではなく、より高い時間枠の流れに合わせることです。

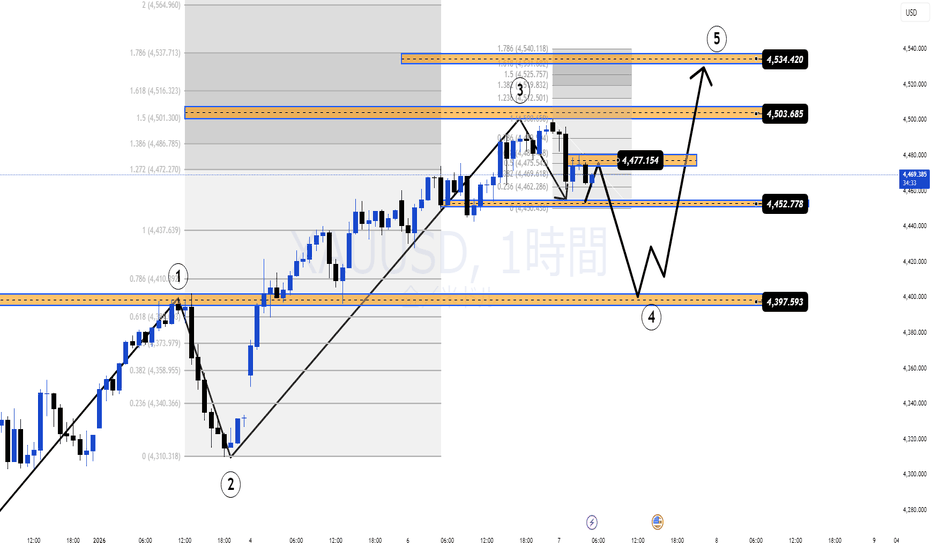

XAUUSD - 強気の波構造維持、波4待ちゴールドは明確な5波の上昇構造の中で動いており、次のような状況です。

波1→波3はすでに強いインパルスモメンタムで完了しました。

現在価格は波4の修正段階にあり、技術的な性質を持ち、トレンドの反転ではありません。

下方向の流動性吸収が完了した後、波5の上昇が依然として期待されています。

重要な構造と技術的文脈

H1のトレンドは、下のキー・スイング・ローが破られない限り上昇を維持します。

現在の押し戻しは修正的であり、ベアリッシュなCHoCHは確認されていません。

下の需要ゾーンは上昇トレンドライン、フィボナッチレベル、ギャップと一致し、高確率の反応エリアを創出します。

好ましいトレーディングプラン(MMFスタイル)

🔵主要シナリオ – トレンドフォローBUY

BUYゾーン: 4,398 – 4,350

これは強力なコンフルエンスエリア(需要 + トレンドライン + ギャップ)です。

明確な価格反応と構造の維持を確認した後にのみ買いを実行します。

レンジの中央でのFOMOエントリーは避けてください。

目標:

TP1: 4,444

TP2: 4,496

TP3: 4,534

代替シナリオ:

価格が下のゾーンに戻らず、4,496の上を破り保持した場合、トレンドに沿って買いを継続するためのリテストを待ちます。

🔵無効化

H1のキャンドルが4,350以下でクローズした場合、BUYバイアスを無効化し、新しい構造が形成されるのを待ちます。

🔵要約:広範な上昇波構造は有効です。現在の下落は波4の修正であり、割引レベルからの波5の継続に向けたポジショニングには忍耐が鍵です。

XAUUSD - 上昇トレンド維持, Pullbackで買い注目📌 市場のコンテキスト

金は、修正脚を完了し、明確な高い安値を形成した後、強気の短期構造内で取引を続けています。抵抗線の下での最近の統合は、市場が反転ではなく再均衡の段階にあることを示唆しています。

ファンダメンタルな観点から見ると、USDは慎重なリスク感情と緩和的な金融状況の期待の中で圧力を受け続けており、これは金を引き戻しの際に支えています。

📊 テクニカル構造 (H1)

市場構造はHH – HLのままであり、強気バイアスは保持されています。

価格は、上昇の衝動的な脚の後、主要な抵抗の下で統合しています。

現在の価格アクションは次の拡大の前に流動性吸収を反映しています。

チャートからの重要な観察結果:

以前の売り圧は、強気の構造をブレークできませんでした。

下の需要ゾーンはしっかりと保持されています。

フィボナッチリトレースメントは需要と一致し、買いサイドの関心を強化しています。

🔑 注目すべき重要レベル

主要抵抗:

• 4534

• 4503

日中抵抗 / 反応ゾーン:

• 4477

重要な買いゾーン:

• 4452

• 4397(主要な需要および構造サポート)

🎯 トレーディングプラン – MMFアプローチ

主要シナリオ(押し目買い):

4452 → 4397の押し目における買いセットアップを優先します。

強気の確認(反応、拒絶、モメンタムのシフト)を探します。

ターゲット:

→ TP1: 4477

→ TP2: 4503

→ TP3: 4534

代替シナリオ:

価格がH1の終値で4397以上を保持できない場合は、サイドに立ち、新しいポジションを取る前に構造を再評価します。

⚠️ リスク管理ノート

抵抗近くで価格を追いかけることは避けてください。

市場がディスカウントゾーンに戻るのを待ってください。

感情ではなく構造に従ってください。

XAUUSDの上昇トレンドでの押し目買い市場コンテキスト(短期)

前回の急激な売りの後、金(ゴールド)は回復し、上昇チャネルに戻りました。

現在の価格動向は、完全なトレンド転換ではなく、技術的な反発と再調整のフェーズを示唆しています。

市場構造は、チャネル内で高い安値を形成しており、買い手が短期的なフローをコントロールしていることを示しています。

技術構造と重要なゾーン

価格は、上昇チャネルの中間帯で統合しています。

戻りは浅く、健康的な強気の動きが見られます。

チャート上の重要な技術レベル:

売り / レジスタンスゾーン:4,461 – 4,465

ピボットゾーン:4,422

買いゾーン1:4,393

買いゾーン2(ギャップ / 需要):4,366 – 4,350

深い買いゾーン:4,329

→ 下位の買いゾーンは上昇トレンドラインのサポート + 需要 + 価格ギャップと一致しており、高確率の反応エリアとなっています。

トレーディングプラン – MMFスタイル

主要なシナリオ(トレンドフォローの買い):

価格が4,393 → 4,366に戻るのを待ちます。

強気の確認(拒絶ウィック、強い終了、構造の保持)を探します。

確認が取れたら、買います。

ターゲット:

TP1:4,422

TP2:4,461

副次的シナリオ(短期売り):

価格が4,461 – 4,465に達し、ブレイクして保持できない場合、短期的な修正が発生する可能性があります。

ここでの売りのセットアップは、逆トレンドのスキャルピングに限定されており、リスク管理は厳格に行います。

無効化とリスクノート

価格が4,329を明確に下回って閉じた場合、強気の構造は無効化されます。

レンジの中間でのFOMOを避けてください。

事前定義された重要なゾーンでのみ取引を実行します。

市場が技術的な戻りのフェーズにあるため、ポジションサイズは慎重に調整してください。

XAUUSD 反発中 – 次の動き前に供給を注視市場のコンテキスト(短期)

金は強い弱気のインパルスを印刷し、その後技術的なプルバックフェーズが続いています。現在の上昇は流動性の再調整によって引き起こされている修正的な動きであり、確認されたトレンドの反転ではありません。

市場構造と価格動向

短期的な構造は依然として弱気で、高値は低下しています。

進行中の回復は弱気な足の中のプルバックであり、新しい強気トレンドではありません。

日中のタイムフレームでは、有効な強気の構造のブレイクは確認されていません。

主要な技術ゾーン

供給/売却反応ゾーン:4,401 – 4,462

→ 大手流通エリア。売却圧力と潜在的な弱気反応が予想されます。

中間抵抗:4,348 – 4,350

→ 価格が統合するか、次の動きの前にフェイクブレイクする可能性のある現在の反応ゾーン。

需要/買いゾーン:

4,322 – 4,326

4,285 – 4,290

→ プルバックが完了する可能性のある流動性豊富な需要エリア。

主要シナリオ(MMFバイアス)

価格は4,40xの供給ゾーンに戻り続け、拒絶または弱気の確認を示し、その後下の需要ゾーンに向かって下落します。

代替シナリオ

価格が4,401を強い強気の変位とクリーンな構造で維持する場合、プルバックは4,46x近くの高い供給に向かって延長する可能性があります。

フローとマクロの考慮事項

年初の流動性は薄く、両側での流動性スイープの確率が増加しています。忍耐が必要です—モメンタムを追いかけるのではなく、重要なゾーンでの価格反応を待ちます。

結論

供給の下ではバイアスは弱気から中立に留まります。方向性ではなく、主要なゾーンでの価格反応に焦点を当てます。市場に意図を明らかにさせましょう。

XAUUSD流動性キャッチ完了、次の方向待ち市場コンテキスト(デイトレード)

金は急激な売りによって、以前の構造を下回り、売り側の流動性を吸収しました。強い弱気の移動は、ストップハントとリバランスのフェーズを示唆しており、まだクリーンなトレンド継続ではありません。現在の価格アクションは流動性吸収後の統合を示しています。

テクニカル構造

市場は下降トレンドラインの下で取引されており、短期的には弱気の圧力が続いています。

4321の下で明確な流動性スウィープが発生し、その後に弱い反発がありました。

価格は現在、買い手と売り手が再配置する可能性がある重要なリバランスゾーン内で反応しています。

注目すべき主要レベル

売り反応ゾーン:4455 – 4460

→ 強い供給 + トレンドライン抵抗。価格がここで反発した場合、拒絶を期待。

中間抵抗 / 決定ゾーン:4390 – 4395

→ デイトレードのフリップゾーン。ここで失敗すると弱気バイアスが維持されます。

買いゾーン(流動性):4245 – 4255

→ 主要な需要 + 売り側流動性。強気反応の可能性があるエリア。

シナリオ

弱気シナリオ:

価格が4390の下で失敗した場合、4320→4250に向かう流れの継続を期待。

強気回復シナリオ:

4245〜4255からの強い反応があり、4395の上で受け入れられると、4455以上に向かう回復の動きが開かれる可能性があります。

マクロノート

年末のポジショニングと流動性の低い状況により、価格はクリーンなトレンドではなく流動性ハントによって動かされる可能性があります。動きを追わず、重要なゾーンでの反応に焦点を当ててください。

バイアス

価格が抵抗の上で明確に受け入れられるまで、中立から弱気のデイトレード。

XAUUSD – 強気構造維持、押し目で買いゴールドは中期的な上昇チャネルの中にあります。強いブル的なインパルスの後、価格は現在技術的なリバランシングフェーズにあり、トレンド反転ではありません。最近の反落は流動性の吸収として見られ、次の拡張に備えています。

構造とオーダーフロー (MMF / SMC)

全体的な市場構造は高高 – 高安を維持しています。

価格は明確に下部の需要 / オーダーブロックから反応し、買い手の存在を確認しています。

買い側の流動性は上に残り、次の上昇の磁石として機能しています。

主要なテクニカルレベル

主要なBUYゾーン:4,485 – 4,490

二次的なBUYゾーン:4,480 – 4,483 (OB + トレンドラインの重なり)

抵抗 / ターゲット1:4,520

ターゲット2 (流動性ゾーン):4,560 – 4,590

取引シナリオ

主要シナリオ:

価格がBUYゾーンに反落するのを待ち、反応 / マイナーBOSを探し、その後ブルのトレンドに従います。

代替シナリオ:

価格が4,500上に留まり、4,520を強く上抜けた場合、BUYポジションを続けるためにリテストを待ちます。

無効化:

4,480以下での明確なH1クローズはブルのセットアップを無効にし、再評価を必要とします。

要約

支配的なバイアスはブルの継続です。

最良の戦略は、反落で買い、忍耐を保ち、プレミアムレベルでの価格を追いかけないことです。

XAU/USD - 強気な構造維持、押し目買いに注目市場のコンテキスト

金は上昇トレンドの中で取引されており、強気な環境にあります。最近の調整は衝動的な動きの後の技術的なリトレースメントのように見え、トレンドの反転ではありません。

ファンダメンタルの観点から、より緩和的な米連邦準備制度(Fed)への期待がUSDに重しとなっており、金は下落時にサポートされています。この背景は、攻撃的な売り取引よりもトレンドに従った買い戦略を好むものです。

テクニカル構造(H1)

全体の構造は高値 – 高安を維持しています。

価格は上昇トレンドラインの上に保持されています。

強気の構造のブレークは確認されていません。

現在のフェーズ = 上昇トレンド内でのリバランス / 調整

チャートの重要なゾーン

OBSバイゾーン: 4,483 – 4,475

深いサポート: 4,457

近くのレジスタンス: 4,515

上部レジスタンス / ターゲット: 4,534

主要供給: 4,566

トレーディングプラン – MMFスタイル

主要シナリオ – トレンド継続の買い

価格がOBSバイゾーン(4,483 – 4,475)に戻るのを待つ。

下位時間枠での強気の反応 / 構造の保持を探す。

このゾーンは需要 + トレンドサポートと一致します。

ターゲット

TP1: 4,515

TP2: 4,534

TP3: 4,566(反応 / 利益確定を期待)

代替シナリオ

価格が4,534を超えて受け入れられる場合

→ 4,566へのプッシュを期待しますが、高値での追いかけは避けてください。

無効化

4,457のH1クローズは強気の構造を弱め、中立バイアスにシフトします。

まとめ

金は構造的サポートが保持される限り強気のままです。優先すべきは、主要需要ゾーンでの調整を買い、レジスタンス付近でリスクを管理し、高値での感情的なエントリーを避けることです。

タイトル: USDJPY:買い勢力優勢、157.3–157.5を目指す現在、USDJPYは米ドルの影響を強く受けています。特に、今後発表予定の米国経済指標(第3四半期GDPや失業保険申請件数)がドルの強さをさらに後押しし、USDJPYの上昇トレンドを支える可能性があります。一方で、日本銀行は緩和政策を継続しており、円の短期的な回復力は限定的です。

テクニカル的には、4時間足チャートで買い勢力が優勢であることが明確です。高値・安値が切り上がっており、緑のFVGゾーンが価格をサポートしています。価格は一目均衡表の雲の上に位置し、先行スパンは厚く上向きで、安定した上昇トレンドを示しています。

サポート: 156.6–156.5(緑のFVGおよび過去の流動性ゾーン)

レジスタンス: 157.3–157.5、突破した場合は158.0が次の目標

短期的なトレンドは上昇が優勢であり、主要レベルでの価格反応を観察することで、次の上昇波の確認が可能です。

XAUUSD H1 – 下落前の流動性獲得🕊️ 市場の状況

金は強気の動きを続けており、現在4240–4246付近のプレミアム拡張ゾーンをテストしています。これは1.5–1.618フィボナッチ拡張と一致しています。

この地域は新しい供給OBと重なっており、価格は衝動的な上昇の後、初めての疲労の兆候を示しました — 流動性再分配の典型的なセットアップです。

一方、H1の構造は全体的に強気を維持しており、最新のBMS(市場構造のブレイク)である4190を上回っています。このレベルは、ディスカウント再エントリーとプレミアム拒否の間の動的なピボットとして機能します。

💎 テクニカル分析(SMCの視点)

SELL ZONE (H1供給 / プレミアムOB): 4242 – 4246 (SL 4250)

→ FIB 1.5–1.618とのコンフルエンス、高確率の流動性スイープエリア。

→ 弱いボリュームでこのゾーンに触れる場合、M15 CHoCHの確認を探します。

BUY ZONE (H1需要 / ディスカウントOB): 4190 – 4186 (SL 4180)

→ 最後のBMS後の再蓄積ベース。

→ ここからの強い反応が価格をBSL @ 4240に戻す可能性があります。

ターゲットゾーン:

1️⃣ 最初のターゲット: 4210 – 日中の不均衡。

2️⃣ 二番目のターゲット: 4240 – 前の高値上のBSL流動性。

🎯 トレーディングシナリオ

シナリオ1 – 弱気の反応:

価格が4242–4246に触れ、低時間枠のCHoCHを示し、売りセットアップを確認します。

→ 4238以下でショートエントリー、4190–4185ゾーンをターゲットにリバランス。

シナリオ2 – 継続ラリー:

もし4250がクリーンにブレイクした場合、4210–4200へのプルバックを見て、次のマグネットが4270–4280付近にある上昇トレンドに再参加します。

💭 カリナのメモ

ここで流動性エンジニアリングが見えるようになります — 市場はスイープし、統合し、そして拡大します。

追いかけないでください — 流動性がスマートマネーが次にどこで蓄積しているかを明らかにします。

衝動ではなく、冷静に取引してください。🌸

これはSMCの原則に基づく私の個人的な見解であり、金融アドバイスではありません。

💛 毎日のロンドンセッションの更新とSMCの洞察のために、いいね&フォローしてください。

XAUUSD PLAN ゴールドEMAに圧力 | サポートBuy優先、Sellは短期スキャルのみ🟡 XAU/USD – Captain Vincent ⚓

🔎 Captain’s Log – 背景 & ニュース

FED: 10月の25bps利下げ確率は91.09%、ほぼ確実。

米国スケジュール: GDP、新規失業保険申請件数、耐久財受注、さらに3名のFED高官発言 → 大きな変動が予想される。

ゴールド昨日: 大幅下落も重要サポートで反発 → Vincentによると、このSellはCPI発表前の投資家の慎重姿勢が主因。

⏩ Captain’s Summary:

短期的には EMAに押される流れ だが、大きな航路は依然Bullish。Golden HarborでのBuyを優先し、Storm BreakerでのQuick Boarding 🚤のみ短期Sell対応。

📈 Captain’s Chart – テクニカル分析 (H30, EMA 34 & EMA 89)

EMA: EMA34(黄)がEMA89(赤)を下抜け → 短期下落シグナル。

トレンド: 全体はBullish継続、下位Bullish OBとBuy Zoneが堅固な支え。

Storm Breaker(レジスタンス / Sellゾーン):

3,769 – 3,777(Bearish OB)

Golden Harbor(サポート / Buyゾーン):

3,734 – 3,718(Bullish OB)

3,687 – 3,685(Buy Zone OB)

3,650 – 3,648(深いBuy Zone、EMA89と重複)

🎯 Captain’s Map – トレードプラン

⚡ Sell(短期スキャルピング)

Sell Zone: Entry 3,776 – 3,773 | SL: 3,783 | TP: 3,770 → 3,765 → 3,760 → 3,755 → 3,750

✅ Buy(優先シナリオ)

Buy Zone 1 (OB): Entry 3,687 – 3,685 | SL: 3,678 | TP: 3,700 → 3,705 → 3,710 → 3,715 → 3,720

Buy Zone 2 (深いOB): Entry 3,650 – 3,648 | SL: 3,638 | TP: 3,665 → 3,670 → 3,675 → 3,680 → 3,685

⚓ Captain’s Note

「ゴールドの帆は短期EMAの逆風で押されているが、Golden Harbor 🏝️(3,734 – 3,650)は堅固な支え。Storm Breaker 🌊(3,769 – 3,777)はQuick Boarding 🚤の短期スキャル専用。今夜は米国データ & FEDで大波が予想される ― 水夫たちは帆を締め、リスク管理を徹底せよ。」

📢 Captain’s Logが役立ったら、ぜひフォローを!

💬 ゴールドへの見解があればコメントでクルーと共有しよう!

XAUUSD | ゴールド大きく揺れ動く | サポート押し目Buyを優先🟡 XAU/USD – 24/09 | Captain Vincent ⚓

🔎 Captain’s Log – 背景ニュース

地政学: トランプが突如ウクライナの全面領土奪還を支持、さらにNATOに対しロシアへの強硬姿勢を要求 → 防衛的心理が戻り、ゴールドを支援。

米経済: 本日は住宅関連データ発表のみ、FED要人発言なし。

直前: 米PMIは悪化 + FEDはハト派姿勢維持 → 長期的な下落トレンド要因はなし。

価格アクション: ゴールドは夜間に20ドル超下落後、3,76xへ急反発 → 高値圏での利確圧力が要因とみられる。

⏩ Captain’s Summary:

トレンドは依然として強気。 ただし高値圏での利確を吸収しながら進むため、揺れ動きは続く見込み。

📈 Captain’s Chart – テクニカル分析 (M45)

Golden Harbor(サポート / Buyゾーン):

Buy Scalp OB: 3,754 – 3,757

OB Harbor: 3,741 – 3,744

Storm Breaker(レジスタンス / Sellゾーン):

Sell Scalp Zone: 3,797 – 3,800

Sell Zone 高値: 3,813 – 3,815

価格構造:

急落後、ゴールドは再上昇し3,76xを維持。

全体トレンドは強気だが、高値圏では乱高下しやすい。

🎯 Captain’s Map – トレードプラン

✅ Buy(優先シナリオ)

Buy Scalp OB: Entry 3,754 – 3,757 | SL: 3,747 | TP: 3,762 → 3,767 → 3,772 → 3,777 → 3,782

Buy Zone OB: Entry 3,741 – 3,744 | SL: 3,732 | TP: 3,749 → 3,754 → 3,759 → 3,764 → 3,769

⚡ Sell(短期スキャルピング – RR低め)

Sell Scalp Zone: Entry 3,797 – 3,800 | SL: 3,806 | TP: 3,795 → 3,790 → 3,785 → 3,780 → 3,775

Sell Zone 高値: Entry 3,813 – 3,815 | SL: 3,823 | TP: 3,810 → 3,805 → 3,800 → 3,795 → 3,790

⚓ Captain’s Note

「ゴールド船は夜間に大きく揺れたが、Golden Harbor 🏝️(3,754 – 3,741)にしっかり停泊。Storm Breaker 🌊(3,797 – 3,815)では利確の波が生じやすく、Quick Boarding 🚤短期スキャルプが適している。それでも大航路は北向き ― Buy the Dipが強気トレンドを追う最良の羅針盤だ。」

📢 Captain’s Logが役立ったら、ぜひフォローを!

💬 ゴールドの見解があればコメントで乗組員と共有しよう!

ゴールド3,759到達 | 強力な安全資産需要が回帰🟡 XAU/USD – 23/09 | Captain Vincent ⚓

🔎 Captain’s Log – 背景ニュース

本日ゴールドは約+2%上昇、3,759 USD/ozの史上最高値を更新。

地政学リスク: イスラエルがレバノンにミサイル攻撃 → 5人死亡(うち米国人4人) → 資金が再びゴールドに流入。

ドル安 + 株式・債券から資金流出 → 貴金属に強力な支援。

ETF & 投機筋: 買い増加で上昇モメンタムを拡大。

銀: 14年ぶりの高値 → 貴金属セクター全体を強化。

⏩ Captain’s Summary:

ゴールドは 政治・マクロ・安全資産需要 すべてから支援を得た。ただし急騰後はFED次第で強い揺さぶりも。

📈 Captain’s Chart – テクニカル分析 (H45)

Storm Breaker(レジスタンス / Sellゾーン):

3,771 – 3,787(Fibo 0.5–0.618、ATHテストゾーン)

Golden Harbor(サポート / Buyゾーン):

近接サポート: 3,740(旧高値が新サポート化)

OB Dock: 3,717 – 3,723

Breakout Harbor: 3,689 – 3,691

価格構造:

ゴールドは高値更新、3,755 – 3,759でHigher High形成。

全体トレンドは強気だが、急騰後は調整・揺さぶりに注意。

🎯 Captain’s Map – トレードプラン

✅ Buy(トレンド優先)

Buy Zone 1 (OB): Entry 3,717 – 3,723 | SL: 3,707 | TP: 3,725 → 3,730 → 3,735 → 3,740 → 3,750

Buy Zone 2 (Breakout Retest): Entry 3,689 – 3,691 | SL: 3,678 | TP: 3,699 → 3,710 → 3,7xx

⚡ Sell(短期スキャルピング – ATHテスト時)

Sell Zone (ATH test): Entry 3,783 – 3,785 | SL: 3,795 | TP: 3,759 → 3,740 → 3,717

⚓ Captain’s Note

「地政学リスクの嵐がゴールドの帆を押し上げ、3,759の頂を突破。Golden Harbor 🏝️(3,717 – 3,689)は北行き航路に乗る安全な港。Storm Breaker 🌊(3,771 – 3,787)は大波を生み、Quick Boarding 🚤短期スキャルプに適する。航路は依然強気だが、急騰後の波乱に耐える舵取りが必要だ。」

週足が高値引け | サポート押し目Buyを優先🟡 XAU/USD – 22/09 | Captain Vincent ⚓

🔎 Captain’s Log – クイック背景

先週ゴールドは3,685付近で週足をクローズ → ATH更新の余地拡大。

FEDが25bps利下げ後、パウエルの「ブレーキ発言」で上昇一服も、トレンドは依然強気。

今朝3,697.xxまで上昇 → 現在3,692 – 3,690へ軽く調整 → 戦略: 押し目待ちBuy。

⏩ Captain’s Summary:

航路は北上継続、 Buyが主軸戦略 。ただし波の押しを待って乗船することが賢明。

📈 Captain’s Chart – テクニカル分析

Golden Harbor(サポート / Buyゾーン):

Support薄: ~3,698(直近ブレイクした旧レンジ高値)

OB Dock: 3,687 – 3,690

FVG Dock: 3,672 – 3,676(深い調整時の流動性チェック)

Storm Breaker(レジスタンス / Sellゾーン):

3,714 – 3,720(供給帯 / 旧ATH → 反応しやすい)

価格構造:

BoS連発、短期上昇チャネルを上抜けてHigher High形成 → 強気トレンド維持。

🎯 Captain’s Map – トレードプラン(米国時間前)

✅ Buy(トレンド優先)

Buy Zone 1: Entry 3,698 – 3,701 | SL: 3,688 | TP: 3,706 → 3,714 → 3,720+

Buy Zone 2 (OB): Entry 3,687 – 3,690 | SL: 3,680 | TP: 3,698 → 3,706 → 3,714 → 3,72x

Buy Zone 3 (FVG): Entry 3,672 – 3,676 | SL: 3,664 | TP: 3,687 → 3,706 → 3,714

⚡ Sell(短期スキャルピングのみ – ATHテスト時)

Entry: 3,740 – 3,738

SL: 3,750

TP: 3,730 – 3,720 – 3,695

⚓ Captain’s Note

「週明けは高値引けの週足から始まり、ゴールド船は強気の流れに乗る。Golden Harbor 🏝️(3,690 – 3,672)はBuy狙いの安全な港。Storm Breaker 🌊(3,714 – 3,720)は風が立ちやすく、Quick Boarding 🚤短期スキャルプ向け。米国時間前は荒波に注意し、舵取りとリスク管理を怠るな。」

ゴールド3,63xを維持 | 週末相場に要注意🟡 XAU/USD – 19/09 | Captain Vincent ⚓

🔎 Captain’s Log – 市場背景

FED: 10月に25bps利下げの確率は91.9%、据え置きはわずか8.9% → ほぼ確実に利下げ継続。

米国ニュース: 本日は重要データなし、市場は比較的静かな状況。

ゴールド: アジア時間に急変動あったが、3,632 – 3,630サポートは堅持。

昨日の3,62xでのBuyは200pipsを獲得 → このゾーンが「要塞サポート」であることを再確認。

⚠️ 注意: 本日は金曜日 – 週末前の予想外の値動きに警戒、リスク管理を徹底。

⏩ Captain’s Summary:

ゴールドは依然 上昇トレンド継続 。ただし週末特有の波乱に要注意。Golden Harbor(3,63x)は引き続き堅固な支え。

📈 Captain’s Chart – テクニカル分析

Storm Breaker(レジスタンス / Sellゾーン):

3,661 – 3,663(短期レジスタンス)

3,683 – 3,685(強いOB、利確売りが出やすい)

Golden Harbor(サポート / Buyゾーン):

3,602 – 3,605(FVGゾーン – 深いサポート、3,63x割れ時に強い買いが期待)

価格構造:

3,62xから反発後、3,65x – 3,66xでレンジ形成。

全体は依然強気だが、再度サポートリテストが必要。

3,66xはピボット抵抗: 突破 → 3,68xへ / 拒否 → 3,64x – 3,62x再テスト。

🎯 Captain’s Map – トレードプラン

✅ Buy(優先シナリオ)

Entry: 3,602 – 3,605 | SL: 3,588 | TP: 3,629 → 3,661 → 3,683

⚡ Sell(短期スキャルピング)

Sell Zone: Entry 3,683 – 3,685 | SL: 3,695 | TP: 3,665 → 3,645

⚓ Captain’s Note

「3,63xの要塞は依然として堅固で、ゴールドの船を北向きの航路へと導いている。Golden Harbor 🏝️(3,602 – 3,605)は乗組員が力を蓄える安全な港。Storm Breaker 🌊(3,683 – 3,685)は大波を生み、Quick Boarding 🚤の短期航海に適している。今日は週末、海は突然荒れるかもしれない ― 帆を張りながらも舵をしっかり握れ。」

FED減速: 25bps利下げもゴールドは横ばいXAU/USD – 18/09 | Captain Vincent ⚓

🔎 Captain’s Log – 背景ニュース

FED: 予想通り25bps利下げ、さらに年内2回の追加利下げの可能性を示唆 → 当初はゴールドを3,65xまで押し上げ。

しかしパウエルが突然タカ派転換:

「利下げを急ぐ必要はない」

「今回の利下げはリスク管理に過ぎない」

→ このメッセージで市場はFEDが大幅緩和に踏み切らないと解釈 → ゴールドは乱高下し、上昇一服。

今夜: 米新規失業保険申請件数 & フィラデルフィア連銀指数に注目 → FEDの進路を占う材料。

⏩ Captain’s Summary:

ゴールドは利下げで支援を受けたが、 パウエルの“ブレーキ” で市場は揺れ動き。

3,663 – 3,665は今後を左右する ピボットサポート に。

📈 Captain’s Chart – テクニカル分析

Storm Breaker(レジスタンス / Sellゾーン):

3,684 – 3,686(強いOB)

3,717 – 3,719(ATHゾーン – 強力な売り圧力が出やすい)

Golden Harbor(サポート / Buyゾーン):

Pivot Dock: 3,663 – 3,665(新たなピボットサポート)

Main Harbor: 3,629 – 3,630(BoS & 過去sideway合流点)

価格構造:

急上昇後の利確でゴールドはサポート再テスト。

3,663 – 3,665が持ち堪えれば → 3,684 – 3,717再挑戦。

割れれば → 3,629まで深い調整の可能性。

🎯 Captain’s Map – トレードプラン

✅ Buy(優先シナリオ)

Buy Zone 1: Entry 3,663 – 3,665 | SL: 3,655 | TP: 3,684 → 3,717

Buy Zone 2: Entry 3,629 – 3,630 | SL: 3,618 | TP: 3,663 → 3,684 → 3,717

⚡ Sell(レジスタンス到達時のみ)

Sell Zone OB: Entry 3,684 – 3,686 | SL: 3,695 | TP: 3,665 → 3,645

Sell Zone ATH: Entry 3,717 – 3,719 | SL: 3,727 | TP: 3,706 → 3,690 → 3,675

⚓ Captain’s Note

「FEDの利下げでゴールドの帆は風を受けたが、パウエルの逆風が航路を鈍らせた。Golden Harbor 🏝️(3,663 – 3,629)は進路を決める重要な港。守れればStorm Breaker 🌊(3,684 – 3,719)再挑戦。割れれば一度後退し力を蓄える必要がある。当面Quick Boarding 🚤は強い抵抗でのみ実行すべきで、大きな航路は依然北を向いている。」

FED直前 | サポートでBuy狙い、レジスタンスでSellXAU/USD – 17/09 | Captain Vincent ⚓

🔎 Captain’s Log – 背景ニュース

9月18日 01:00(米国時間): FEDが利下げ決定 + ドットプロット発表 → 今後の政策指針。

01:30: パウエル議長の会見 → 市場の注目の中心。

市場コンセンサス: FEDはほぼ確実に-25bps利下げ。ただし-50bpsシナリオも残存 → 実現すればゴールドにとって大きな追い風。

アジア~欧州時間、利確売りでゴールドは早々に3,677 – 3,675へ下落 → FED前の慎重心理を反映。

⏩ Captain’s Summary:

ゴールドはFED前の テクニカル調整中。 中期トレンドは依然として強気だが、良いBuyポジションを取るには押し目待ちが必要。

📈 Captain’s Chart – テクニカル分析

Storm Breaker(レジスタンス / Sellゾーン):

OB近辺: 3,693 – 3,695(短期スキャルピング)

ATHゾーン: 3,717 – 3,720(強い抵抗、利確売りが出やすい)

Golden Harbor(サポート / Buyゾーン):

Shallow Dock: 3,656 – 3,657(短期)

Main Harbor: 3,629 – 3,630

価格構造:

連続BOSが上昇トレンドを確認。

価格はサポートに戻りつつあり、反発して3,693 – 3,717を再テストする可能性が高い。

もし3,720を突破すれば → 新しいATH確立へ。

🎯 Captain’s Map – トレードプラン

✅ Buy(優先シナリオ)

Buy Zone 1: Entry 3,656 – 3,657 | SL: 3,648 | TP: 3,675 → 3,693 → 3,717

Buy Zone 2: Entry 3,629 – 3,630 | SL: 3,618 | TP: 3,656 → 3,690 → 3,717

⚡ Sell(レジスタンス到達時のみ)

Sell Zone OB: Entry 3,693 – 3,695 | SL: 3,705 | TP: 3,675 → 3,662

Sell Zone ATH: Entry 3,717 – 3,720 | SL: 3,727 | TP: 3,706 → 3,690 → 3,675

⚓ Captain’s Note

「FED直前、利確の波に押されゴールド船はGolden Harbor 🏝️(3,656 – 3,629)近くへ漂着。しかし大きな海流は依然北向き、強気トレンドは不変。Storm Breaker 🌊(3,693 – 3,720)は高波で、Quick Boarding 🚤短期スキャルピングに適する。水夫たちよ、押し目を辛抱強く待て ― FEDの風は新たな頂へと船を押し上げる力となるだろう。」