Il NASDAQ, indice tecnologico per eccellenza, riflette non solo le performance delle big tech statunitensi ma anche il sentiment generale dell’economia globale, dato il suo elevato livello di integrazione internazionale.

Dopo un 2024 che si è contraddistinto da un rimbalzo post-inflazione e una rotazione a livello settoriale, l’indice ha alternato un inizio anno con un pesante ribasso di circa del 26% fino ad un ritorno ai vertici, segnando nuovi massimi storici.

Un’economia che rallenta ma che non si ferma

Nel primo semestre del 2025, l’economia statunitense ha mostrato segni di decelerazione. Il PIL trimestrale è cresciuto a un ritmo moderato, intorno all’1,6% annualizzato nel Q2, in calo rispetto al 2,3% del Q1. I consumi interni restano sostenuti ma meno dinamici rispetto all’anno precedente, mentre gli investimenti privati nel settore tecnologico si stanno ristrutturando in chiave di efficienza e AI adoption, piuttosto che espansione massiva.

L’inflazione core (PCE) si è ridotta al 2,3%, avvicinandosi all’obiettivo della Federal Reserve. Tuttavia, le pressioni salariali restano elevate, soprattutto nei settori in continua espansione come cloud, cybersecurity e intelligenza artificiale. La Fed, consapevole del delicato equilibrio tra crescita e inflazione, ha mantenuto il tasso dei Fed Funds al 4,75%, ma il mercato comincia anche a vedere un possibile taglio entro la fine dell’anno.

Politica monetaria e impatto sul tech

Storicamente, i titoli tecnologici quotati sul NASDAQ sono molto sensibili ai tassi d’interesse, data la loro natura di crescita e la dipendenza da flussi di cassa futuri. Nel 2022-2023, il ciclo restrittivo ha causato una significativa contrazione. Tuttavia, le grandi protagoniste dell’indice tech quali Microsoft, NVIDIA, Alphabet o Google hanno dimostrato in qualche modo di sapersi adattare e addirittura avere modo di rilanciarsi in situazioni del tutto sfidanti. Ormai la tendenza sembra essere che il tech sia un settore di rifugio piuttosto che avere ancora l’etichetta di settore promettente.

Fattori geopolitici ed esterni

Senza alcun dubbio, la situazione geopolitica continua a esercitare un’influenza significativa sui mercati. Le tensioni tra USA e Cina, pur non sfociando in una guerra commerciale aperta, si sono riacutizzate con l’introduzione di nuove restrizioni sull’export di microchip avanzati e tecnologie AI. Questo ha incentivato le politiche di reshoring e spinto gli investimenti infrastrutturali negli USA e in Messico.

Nel contesto europeo, la crescita rimane fragile,anche se ora USA ed Europa sembrano accordarsi per un 15% sui dazi, accordo che riguarderebbe settori strategici.

Inoltre, l’instabilità nei mercati emergenti, in particolare nei paesi altamente indebitati in dollari, ha incentivato flussi di capitale verso gli asset USA e verso il comparto tech, considerato rifugio innovativo a lungo termine.

Quali sono le possibili prospettive per il secondo semestre 2025

L’outlook per il NASDAQ è moderatamente positivo. I driver principali includono:

- Rallentamento dei tassi reali: che favorirebbe ulteriormente la crescita

- Capitali istituzionale in attesa di reinvestimento nei settori ad alta produttività;

- Spinta fiscale indiretta attraverso gli incentivi pubblici alle tecnologie verdi e AI;

- Adozione accelerata dell’automazione da parte di settori tradizionali (sanità, manifattura, retail), che amplia la domanda per le società che fanno parte dell’indice.

Tuttavia, permangono dei rischi:

- Eventuale innalzamento dell’inflazione dovuta a shock energetici causati da guerre o salariali;

- Possibili sorprese negative nei dati occupazionali, che potrebbero innescare preoccupazioni sulla crescita;

- Overvaluation in segmenti specifici dell’AI e chip, con possibili correzioni tecniche in caso di delusioni sugli earnings.

Situazione Attuale

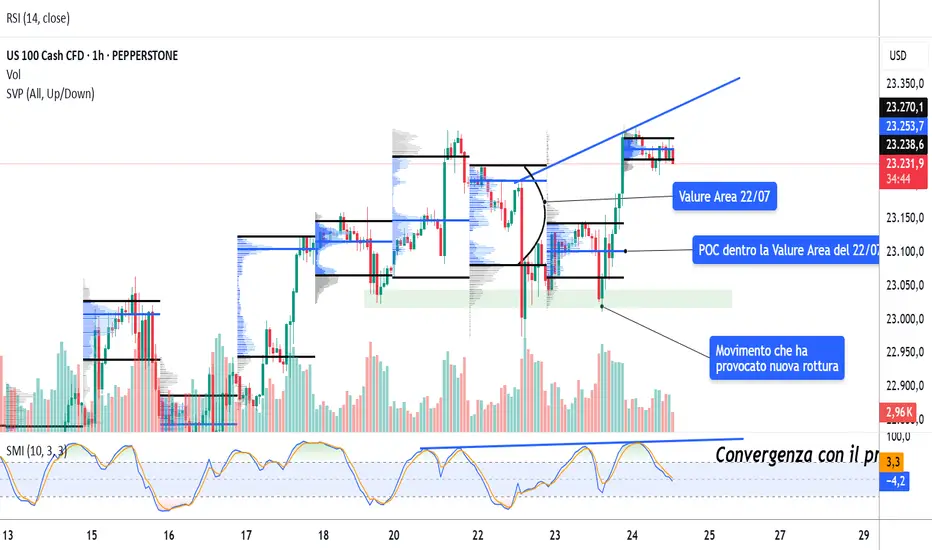

Andando a vedere il grafico attuale del Nasdaq (NAS100 su Pepperstone), possiamo notare come l’indice abbia segnato un nuovo massimo storico a 23290 punti. La Bias rimane decisamente long, e da come possiamo vedere dal grafico, ulteriore conferma ci viene data sia dallo Stochastic Momentum Index, in quanto abbiamo un convergenza tra prezzo e indicatore; inoltre anche l’SVP ( Session Volume Profile), che ci da indicazioni sui volumi della gioranta, ci dice come il POC della giornata di ieri nonostante sia inferiore rispetto al POC della giornata del 22 Luglio, è rimasto comunque nella Value Area, quindi la bias sostanzialmente non è cambiata, ed oggi abbiamo la conferma di come il poc sia decisamente schizzato al rialzo nella sessione odierna.

Bisogna rimanere prudenti su questo asset in quanto ci troviamo davanti ad una scoperta del prezzo, quindi resta molto imprevedibile. Questa si tratta di un’analisi informativa e non rappresenta alcun segnale di natura finanziaria, in quanto ogni investitore deve effettuare le proprie analisi e valutarne il rischio. Inoltre gli indici sono asset molto volatili, e tradare CFD può comportare il rischio di perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Dopo un 2024 che si è contraddistinto da un rimbalzo post-inflazione e una rotazione a livello settoriale, l’indice ha alternato un inizio anno con un pesante ribasso di circa del 26% fino ad un ritorno ai vertici, segnando nuovi massimi storici.

Un’economia che rallenta ma che non si ferma

Nel primo semestre del 2025, l’economia statunitense ha mostrato segni di decelerazione. Il PIL trimestrale è cresciuto a un ritmo moderato, intorno all’1,6% annualizzato nel Q2, in calo rispetto al 2,3% del Q1. I consumi interni restano sostenuti ma meno dinamici rispetto all’anno precedente, mentre gli investimenti privati nel settore tecnologico si stanno ristrutturando in chiave di efficienza e AI adoption, piuttosto che espansione massiva.

L’inflazione core (PCE) si è ridotta al 2,3%, avvicinandosi all’obiettivo della Federal Reserve. Tuttavia, le pressioni salariali restano elevate, soprattutto nei settori in continua espansione come cloud, cybersecurity e intelligenza artificiale. La Fed, consapevole del delicato equilibrio tra crescita e inflazione, ha mantenuto il tasso dei Fed Funds al 4,75%, ma il mercato comincia anche a vedere un possibile taglio entro la fine dell’anno.

Politica monetaria e impatto sul tech

Storicamente, i titoli tecnologici quotati sul NASDAQ sono molto sensibili ai tassi d’interesse, data la loro natura di crescita e la dipendenza da flussi di cassa futuri. Nel 2022-2023, il ciclo restrittivo ha causato una significativa contrazione. Tuttavia, le grandi protagoniste dell’indice tech quali Microsoft, NVIDIA, Alphabet o Google hanno dimostrato in qualche modo di sapersi adattare e addirittura avere modo di rilanciarsi in situazioni del tutto sfidanti. Ormai la tendenza sembra essere che il tech sia un settore di rifugio piuttosto che avere ancora l’etichetta di settore promettente.

Fattori geopolitici ed esterni

Senza alcun dubbio, la situazione geopolitica continua a esercitare un’influenza significativa sui mercati. Le tensioni tra USA e Cina, pur non sfociando in una guerra commerciale aperta, si sono riacutizzate con l’introduzione di nuove restrizioni sull’export di microchip avanzati e tecnologie AI. Questo ha incentivato le politiche di reshoring e spinto gli investimenti infrastrutturali negli USA e in Messico.

Nel contesto europeo, la crescita rimane fragile,anche se ora USA ed Europa sembrano accordarsi per un 15% sui dazi, accordo che riguarderebbe settori strategici.

Inoltre, l’instabilità nei mercati emergenti, in particolare nei paesi altamente indebitati in dollari, ha incentivato flussi di capitale verso gli asset USA e verso il comparto tech, considerato rifugio innovativo a lungo termine.

Quali sono le possibili prospettive per il secondo semestre 2025

L’outlook per il NASDAQ è moderatamente positivo. I driver principali includono:

- Rallentamento dei tassi reali: che favorirebbe ulteriormente la crescita

- Capitali istituzionale in attesa di reinvestimento nei settori ad alta produttività;

- Spinta fiscale indiretta attraverso gli incentivi pubblici alle tecnologie verdi e AI;

- Adozione accelerata dell’automazione da parte di settori tradizionali (sanità, manifattura, retail), che amplia la domanda per le società che fanno parte dell’indice.

Tuttavia, permangono dei rischi:

- Eventuale innalzamento dell’inflazione dovuta a shock energetici causati da guerre o salariali;

- Possibili sorprese negative nei dati occupazionali, che potrebbero innescare preoccupazioni sulla crescita;

- Overvaluation in segmenti specifici dell’AI e chip, con possibili correzioni tecniche in caso di delusioni sugli earnings.

Situazione Attuale

Andando a vedere il grafico attuale del Nasdaq (NAS100 su Pepperstone), possiamo notare come l’indice abbia segnato un nuovo massimo storico a 23290 punti. La Bias rimane decisamente long, e da come possiamo vedere dal grafico, ulteriore conferma ci viene data sia dallo Stochastic Momentum Index, in quanto abbiamo un convergenza tra prezzo e indicatore; inoltre anche l’SVP ( Session Volume Profile), che ci da indicazioni sui volumi della gioranta, ci dice come il POC della giornata di ieri nonostante sia inferiore rispetto al POC della giornata del 22 Luglio, è rimasto comunque nella Value Area, quindi la bias sostanzialmente non è cambiata, ed oggi abbiamo la conferma di come il poc sia decisamente schizzato al rialzo nella sessione odierna.

Bisogna rimanere prudenti su questo asset in quanto ci troviamo davanti ad una scoperta del prezzo, quindi resta molto imprevedibile. Questa si tratta di un’analisi informativa e non rappresenta alcun segnale di natura finanziaria, in quanto ogni investitore deve effettuare le proprie analisi e valutarne il rischio. Inoltre gli indici sono asset molto volatili, e tradare CFD può comportare il rischio di perdita di denaro.

Il materiale fornito in questo contesto non è stato redatto secondo i requisiti legali destinati a promuovere l’indipendenza della ricerca in materia di investimenti e, pertanto, è considerato una comunicazione di marketing. Non è soggetto a divieti di negoziazione prima della divulgazione della ricerca d’investimento, ma non cercheremo di trarne vantaggio prima di fornirlo ai nostri clienti.

Pepperstone non garantisce che le informazioni qui fornite siano accurate, aggiornate o complete e pertanto non dovrebbero essere considerate come tali. Queste informazioni, provenienti da terzi o meno, non devono essere interpretate come una raccomandazione, un’offerta di acquisto o vendita, o una sollecitazione all’acquisto o vendita di alcun titolo, prodotto finanziario o strumento, né come invito a partecipare a una specifica strategia di trading. Non tengono conto della situazione finanziaria o degli obiettivi d’investimento dei lettori. Consigliamo a chiunque legga questo contenuto di cercare una consulenza personale. La riproduzione o la ridistribuzione di queste informazioni non è consentita senza l’approvazione di Pepperstone.

Global risk Warning CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. Between 74-89% of retail investor accounts lose money when trading in CFDs. You should consider whether you understand how CFD

免責事項

この情報および投稿は、TradingViewが提供または推奨する金融、投資、トレード、その他のアドバイスや推奨を意図するものではなく、それらを構成するものでもありません。詳細は利用規約をご覧ください。

Global risk Warning CFDs are complex instruments and come with a high risk of losing money rapidly due to leverage. Between 74-89% of retail investor accounts lose money when trading in CFDs. You should consider whether you understand how CFD

免責事項

この情報および投稿は、TradingViewが提供または推奨する金融、投資、トレード、その他のアドバイスや推奨を意図するものではなく、それらを構成するものでもありません。詳細は利用規約をご覧ください。