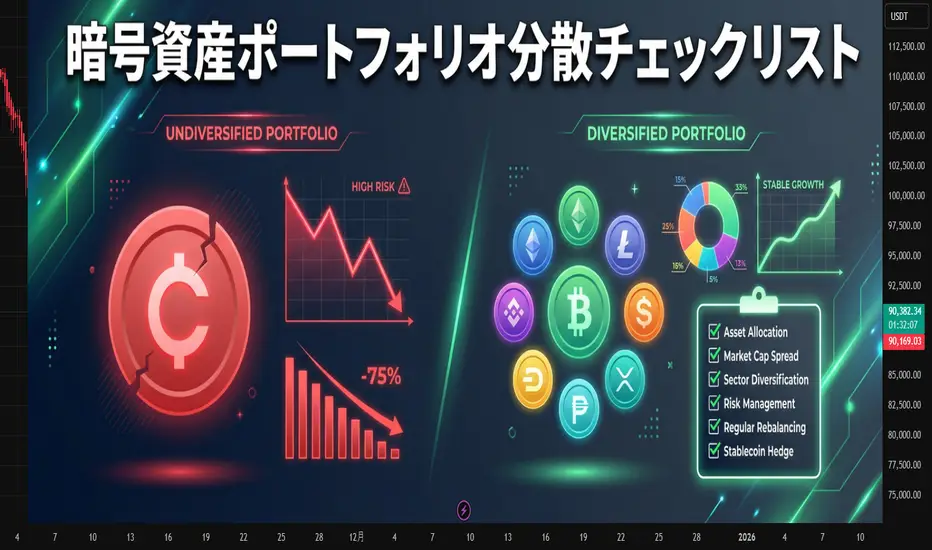

クリプト分散チェックリスト

相場が一気に動き出すと、勢いのあるコイン一つに資金を集めたくなる場面が多い。短期的にはうまくいくこともあるが、流れが止まると口座全体が同じコインと一緒に沈みやすくなる。分散投資は魔法のテクニックではない。たった一つのミスでポートフォリオ全体が壊れるのを防ぐための保険に近い。

「分散されたクリプトポートフォリオ」とは

アルト3つとステーブル1つで十分に分散したつもりになることが多い。クリプトでは、もう少し切り口を増やして見る方が役に立つ。

アセットの種類: BTC、メジャーアルト、中小型アルト、ステーブルコイン

ポートフォリオ内の役割: 資本防衛、成長、ハイリスク

セクター: L1、L2、DeFi、インフラ、ミーム系など

収益源: 現物のみ、ステーキング、DeFi、デリバティブ

一つのゾーンに重心が寄るほど、一つのシナリオが口座全体に与える影響が大きくなる。

新しいコインを組み入れる前のチェックリスト

1. ポジションサイズ

単一のコインは総資金の5〜15%を上限にする

ハイリスク枠の合計は、ドローダウンに耐えられる範囲に収める

2. セクターリスク

既に持っているリスクと完全に重なっていないか確認する。同じセクター、同じチェーン、同じニュースドライバーかどうかを見る

すでにDeFiトークンだらけなら、似たプロジェクトを1つ増やしても性質はあまり変わらない

3. 流動性

平均出来高が十分で、出口で大きなスリッページが出にくいか確認する

小さな取引所1つだけではなく、少なくとも2〜3の主要取引所で取引されているかを見る

落ち着いた時間帯でもスプレッドが極端に開いていないかチェックする

4. 価格の履歴

少なくとも一度は強い下落相場を経験したチャートかどうかを見る

ニュースへの反応、仕込み、調整のフェーズが見えるかどうかを確認し、一本の垂直な上昇だけの銘柄は避ける

小さなダンプでも口座全体が揺さぶられるような位置に長く居座っていないか意識する

5. カウンターパーティーリスク

アセットの保管場所をはっきりさせる。中央集権型取引所、自分のウォレット、DeFiプロトコルのどこにあるかを整理する

一つの取引所、一つの法域、一つのステーブルコインに資金を集中させない

デリスト、出金制限、技術トラブルに対して、ざっくりとした行動プランを用意しておく

6. 保有期間

エントリー前に、スキャルピングかスイングか、中期か長期積立かを決めておく

利確・損切りの水準や、前提が崩れたと判断する条件をテキストで書き出す

構成を頻繁に壊さないために

分散の効果は、ルールを相場のたびに変えないときに出てくる。例えば次のような基本構成を用意しておく。

コア: BTCとメジャーアルト 50〜70%

成長: 中型アルトとテーマ性のある銘柄 20〜40%

実験: 小型アルトや新しいプロジェクト 5〜10%

キャッシュとステーブル: 新規エントリー用の待機資金

その後の仕事は、この比率に月1回または四半期ごとに戻すリバランスが中心になる。毎回のスパイクのたびにポートフォリオをゼロから組み直す必要はない。

ツールについてひと言

このようなチェックリストをノートやスプレッドシートにまとめる人もいる。チャート上で流動性やボラティリティ、相関をまとめて見せてくれるインジケーターに頼る人も多い。どちらの形でも構わない。重要なのは、そのツールがエントリー前の確認を楽にしてくれて、ポートフォリオの見直しにかかる時間を減らしてくれることだ。

相場が一気に動き出すと、勢いのあるコイン一つに資金を集めたくなる場面が多い。短期的にはうまくいくこともあるが、流れが止まると口座全体が同じコインと一緒に沈みやすくなる。分散投資は魔法のテクニックではない。たった一つのミスでポートフォリオ全体が壊れるのを防ぐための保険に近い。

「分散されたクリプトポートフォリオ」とは

アルト3つとステーブル1つで十分に分散したつもりになることが多い。クリプトでは、もう少し切り口を増やして見る方が役に立つ。

アセットの種類: BTC、メジャーアルト、中小型アルト、ステーブルコイン

ポートフォリオ内の役割: 資本防衛、成長、ハイリスク

セクター: L1、L2、DeFi、インフラ、ミーム系など

収益源: 現物のみ、ステーキング、DeFi、デリバティブ

一つのゾーンに重心が寄るほど、一つのシナリオが口座全体に与える影響が大きくなる。

新しいコインを組み入れる前のチェックリスト

1. ポジションサイズ

単一のコインは総資金の5〜15%を上限にする

ハイリスク枠の合計は、ドローダウンに耐えられる範囲に収める

2. セクターリスク

既に持っているリスクと完全に重なっていないか確認する。同じセクター、同じチェーン、同じニュースドライバーかどうかを見る

すでにDeFiトークンだらけなら、似たプロジェクトを1つ増やしても性質はあまり変わらない

3. 流動性

平均出来高が十分で、出口で大きなスリッページが出にくいか確認する

小さな取引所1つだけではなく、少なくとも2〜3の主要取引所で取引されているかを見る

落ち着いた時間帯でもスプレッドが極端に開いていないかチェックする

4. 価格の履歴

少なくとも一度は強い下落相場を経験したチャートかどうかを見る

ニュースへの反応、仕込み、調整のフェーズが見えるかどうかを確認し、一本の垂直な上昇だけの銘柄は避ける

小さなダンプでも口座全体が揺さぶられるような位置に長く居座っていないか意識する

5. カウンターパーティーリスク

アセットの保管場所をはっきりさせる。中央集権型取引所、自分のウォレット、DeFiプロトコルのどこにあるかを整理する

一つの取引所、一つの法域、一つのステーブルコインに資金を集中させない

デリスト、出金制限、技術トラブルに対して、ざっくりとした行動プランを用意しておく

6. 保有期間

エントリー前に、スキャルピングかスイングか、中期か長期積立かを決めておく

利確・損切りの水準や、前提が崩れたと判断する条件をテキストで書き出す

構成を頻繁に壊さないために

分散の効果は、ルールを相場のたびに変えないときに出てくる。例えば次のような基本構成を用意しておく。

コア: BTCとメジャーアルト 50〜70%

成長: 中型アルトとテーマ性のある銘柄 20〜40%

実験: 小型アルトや新しいプロジェクト 5〜10%

キャッシュとステーブル: 新規エントリー用の待機資金

その後の仕事は、この比率に月1回または四半期ごとに戻すリバランスが中心になる。毎回のスパイクのたびにポートフォリオをゼロから組み直す必要はない。

ツールについてひと言

このようなチェックリストをノートやスプレッドシートにまとめる人もいる。チャート上で流動性やボラティリティ、相関をまとめて見せてくれるインジケーターに頼る人も多い。どちらの形でも構わない。重要なのは、そのツールがエントリー前の確認を楽にしてくれて、ポートフォリオの見直しにかかる時間を減らしてくれることだ。

If you enjoyed my view on the market and chart analysis, make sure to subscribe so you don’t miss new trading ideas 🙌

I trade using the Midas indicator – if you’d like to test it, send me a message.

t.me/midas_ind

discord.gg/XcYnFcwM

I trade using the Midas indicator – if you’d like to test it, send me a message.

t.me/midas_ind

discord.gg/XcYnFcwM

免責事項

この情報および投稿は、TradingViewが提供または推奨する金融、投資、トレード、その他のアドバイスや推奨を意図するものではなく、それらを構成するものでもありません。詳細は利用規約をご覧ください。

If you enjoyed my view on the market and chart analysis, make sure to subscribe so you don’t miss new trading ideas 🙌

I trade using the Midas indicator – if you’d like to test it, send me a message.

t.me/midas_ind

discord.gg/XcYnFcwM

I trade using the Midas indicator – if you’d like to test it, send me a message.

t.me/midas_ind

discord.gg/XcYnFcwM

免責事項

この情報および投稿は、TradingViewが提供または推奨する金融、投資、トレード、その他のアドバイスや推奨を意図するものではなく、それらを構成するものでもありません。詳細は利用規約をご覧ください。