金価格は急落後、短期的な回復の兆しを見せている📊 市場動向:

米国とイランの地政学的緊張が高まる中、安全資産への需要が増加し、本日の金価格は大きく上昇しています。紛争懸念が続くことで安全資産への需要が強まり、金価格は本日の取引で2%以上上昇し、スポット価格は約5,070ドル/オンスを超えました。利下げ期待が続き、経済指標が予想を下回れば、上昇基調が続く可能性があります。

________________________________________

📉 テクニカル分析:

• 重要なレジスタンス:

1. 約 5,100–5,120 USD/oz – 強い心理的抵抗帯および本日の高値圏。

2. 約 5,250–5,300 USD/oz – 上値ブレイク時の次の目標ゾーン。

• 直近のサポート:

1. 約 4,900–4,950 USD/oz – 短期的な押し目サポート。

2. 約 4,800–4,850 USD/oz – 深い調整時の重要サポート。

• EMA / トレンド:

EMA09の上で推移している場合、短期的な上昇トレンドを示します。

• ローソク足 / 出来高 / モメンタム:

大きな陽線が連続しており、地政学リスクによる強い買い圧力を反映しています。出来高とモメンタムは買い優勢を示しています。

________________________________________

📌 見通し:

以下の条件が続けば、金は短期的に上昇する可能性があります。

• 地政学的緊張の継続

• 米ドル安の進行

• FRBの追加利下げ期待

ただし、強い経済指標やFRBのタカ派姿勢が示された場合、短期的な調整が入る可能性があります。

________________________________________

💡 取引戦略:

🔻 SELL XAU/USD: 5,117 – 5,120

🎯 TP: 40 / 80 / 200 pips

❌ SL: 約 5,127

🔺 BUY XAU/USD: 4,950 – 4,947

🎯 TP: 40 / 80 / 200 pips

❌ SL: 約 4,940

X-indicator

XAUUSD - ボラティリティ拡大、主要ゾーンでの取引XAUUSD – ボラティリティ拡大、規律を持って重要なゾーンを取引する (H1)

市場コンテキスト

金は急激な売りに続く高ボラティリティの回復フェーズで取引されており、価格は現在、重要なテクニカルゾーンの間を激しく回転しています。この動きは、クリーンなトレンドではなく、マクロの不確実性の下での流動性の再バランスを反映しています。

FRBの指導者交代に関する不確実性、将来の金融政策の方向、ヘッドラインリスクが、金を流れに非常に敏感に保っています。この環境では、方向よりもレベルでの反応が重要です。

➡️ 市場の状態:急速な動き、深い反発、強い反応 – 感情的なエントリーは避けるべきです。

構造と価格アクション (H1)

価格は上昇修正チャネルの中に保持されており、回復構造を示しています。

高い安値が形成されていますが、バイラル構造はまだ条件付きであり、完全には確認されていません。

上のゾーンはためらいと拒絶を示し、下のゾーンは強い需要を引き寄せます。

このフェーズでは鋭い振れとフェイクブレイクを期待してください。

重要な洞察:

これは反応主導の市場です。ノイズではなくゾーンを取引しましょう。

🎯 取引プラン – MMFスタイル

🔵 プライマリーシナリオ – プルバックを購入する (反応ベース)

購入ゾーン 1: 5,008 – 4,990

• 短期需要

• 0.618 フィボナッチ戻り

• チャネルサポート

購入ゾーン 2: 4,670 – 4,650

• 大主要需要

• 前の流動性スイープエリア

• 強い構造的基盤

➡️ 次の場合のみ購入を検討:

明確なバイラル拒絶キャンドル

またはH1で確認された高い安値

🔴 代替シナリオ – 上部反応ゾーンで売却

売却ゾーン 1: 5,250 – 5,275

• 前の抵抗

• 中間チャネル反応ゾーン

売却ゾーン 2: 5,560 – 5,575

• 大きな拡張 / 供給ゾーン

• フィボナッチ拡張抵抗

➡️ 次を探す:

拒絶ウィック

H1でのバイラルモメンタムの喪失

🎯 ターゲット (TPゾーン)

上昇ターゲット (購入セットアップから):

TP1: 5,253

TP2: 5,573

下降ターゲット (売却シナリオが発生した場合):

TP1: 5,008

TP2: 4,670

❌ 無効化

4,650以下のH1確認済みクローズは回復構造を無効化します

バイアスの完全な再評価を必要とします

BTC – 下落構造継続価格は現在、79,000~80,000の供給ゾーンを下回っており、このゾーンでは以前急落が見られました。

直近の価格再テストでは供給ゾーンを突破できず、売り圧力が依然として優勢であることが示唆されています。

現在の価格構造は、引き続き低位高値~安値安値のパターンを維持しています。

BTCがこのレベルで拒否され続ける場合、最も可能性の高いシナリオは、75,055の流動性ゾーンへの価格調整です。

注目すべき主要レベル:

レジスタンス:79,000~80,000(供給が強いゾーン)

サポートターゲット:75,000 – 流動性が低く需要があるゾーン

市場はまだ明確な反転シグナルを示していません。79,000~80,000の供給ゾーンを突破しない限り、短期トレンドは弱気のままであり、75,000を再テストする可能性が高いでしょう。

金は変動が続く ― 短期的な調整圧力が強まる可能性📊 市場動向

2026年2月3日の取引で、金価格は ~4,750~4,850ドル/オンス 付近で推移しており、史上最高値からの大幅な調整後、直近高値から下落しています。株式市場の上昇、FRB人事決定後の売り圧力、そして米ドル高期待が、安全資産である金に引き続き圧力をかけています。一方で、価格が大きく下落したことで、テクニカルな買いが入り始めています。

📉 テクニカル分析

• 重要なレジスタンス:

– 4,900~4,950 USD/oz

– ~5,050~5,150 USD/oz(心理的・技術的ゾーン)

• 直近のサポート:

– ~4,650~4,700 USD/oz

– ~4,500~4,550 USD/oz

• EMA(09): 4時間足・日足ともにEMA09の下で推移しており、短期的な下降トレンドが継続。

• ローソク足 / 出来高 / モメンタム: 反発時の出来高が減少しており、買いは限定的。RSIは一部時間軸で売られ過ぎ水準に接近。

📌 見通し

金は 4,900~4,950 USD/oz を上抜けられない場合、短期的にさらに下落する可能性があります。ただし、4,650~4,700 USD/oz のサポートが維持されれば、テクニカル反発の可能性も残されています。

💡 取引戦略

SELL XAU/USD: 4,953–4,956

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4,963

BUY XAU/USD: 4,650–4,647

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4,640

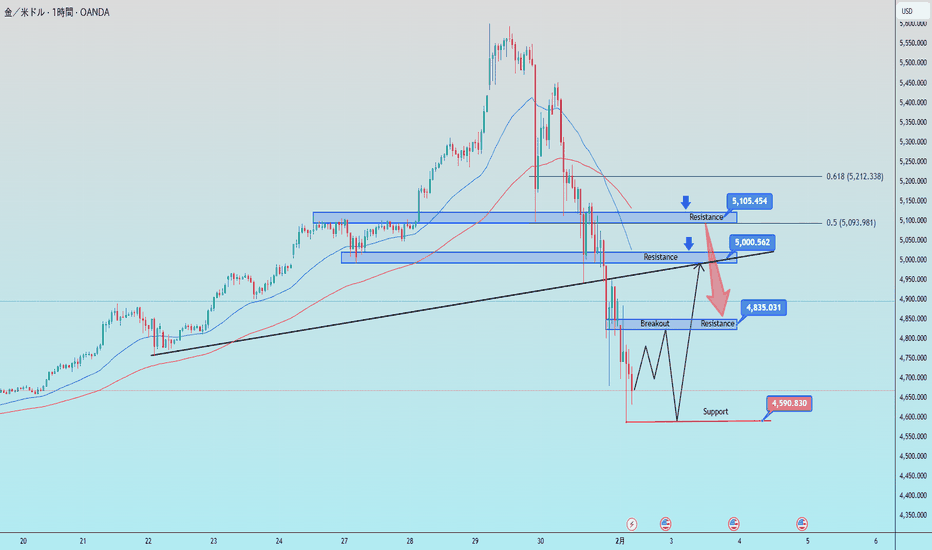

金は再びブレイクアウトするでしょうか? 03-02-26📉 1️⃣ トレンドライン (Trendline)

🔹 メイントレンド:依然として弱気(BEARISH)

価格は左側の高値から引いた中期下降トレンドラインの下に位置しており → 売り手が依然として大局的な市場構造を支配しています。

🔹 短期トレンド:テクニカルな押し目(TECHNICAL PULLBACK)

価格は直近の安値から短期の上昇トレンドラインを形成 → これは大きな下降トレンドの中での一時的な反発にすぎません。

➡️ 現在、価格は三角持ち合いの中で圧縮されています(上側に下降トレンドライン、下側に上昇トレンドライン)→ 近いうちに強いブレイクアウトが起こる可能性が高いです。

🟥 2️⃣ レジスタンスゾーン (Resistance Zones)

🔹 直近のレジスタンス:4,998 – 5,000

以前の下抜けエリア

下降トレンドラインと重なる

➡️ 再テスト時に売り圧力が出る可能性が高い

🔹 主要レジスタンス:5,263 – 5,265

過去の強い供給ゾーン

フィボナッチ・エクステンション1.618レベル

➡️ このゾーンを明確に上抜けした場合のみ、トレンド反転が確認されます

🟩 3️⃣ サポートゾーン (Support Zones)

🔹 直近のサポート:4,683 – 4,685

現在の保ち合いの下限

短期上昇トレンドラインと重なる

➡️ この水準が維持されれば、価格は反発してレジスタンスを再テストする可能性があります

🔹 より深いサポート:4,590 – 4,600

以前の構造的安値

➡️ このゾーンを下抜けすると、下降トレンド継続とさらなる安値更新の可能性が高まります

🔻 ゴールド売り(SELL GOLD):4,998 – 5,000

ストップロス:5,010

テイクプロフィット:200 pips – 400 pips – オープン

🔺 ゴールド買い(BUY GOLD):4,683 – 4,685

ストップロス:4,673

テイクプロフィット:200 pips – 400 pips – オープン

XAUUSD(ゴールド)– 15分足の見通しゴールドは明確な下落局面の後、回復を継続しています。CHoCH が確認され、短期的な市場構造は上方向へ転換しました。現在も ディスカウントゾーン 内で推移しており、上昇シナリオを支持しています。

ただし、価格は 4995付近の強いレジスタンス に直面しています。このエリアは過去の構造、流動性、未埋めのFVGが重なる重要な判断ゾーンです。

押し目(プルバック)が入る可能性が高く、価格は 4840~4790のPOI を再テストする可能性があります。このゾーンは需要、FVGサポート、過去の構造と一致しており、ここで強い買い反応が出れば、上昇継続の好機となります。

重要レベル:

レジスタンス: 4995

サポート / POI: 4840 – 4790

バイアス: 短期的には強気だが、調整を想定。

⚠️ 投資助言ではありません。

エリオット波動分析 XAUUSD – 2026年2月5日

1. モメンタム

週足モメンタム(W1)

– 現在、週足モメンタムは下落への反転シグナルを示し始めています。

– ただし、この反転を確定させるためには、週足ローソクの確定を待つ必要があります。

– 反転が確認された場合、市場は少なくとも数週間にわたり、下落または横ばい(レンジ)局面に入る可能性が高いです。

日足モメンタム(D1)

– 日足モメンタムは現在上昇しており、今後数日間は上昇継続、もしくは横ばいで推移する可能性があります。

– 特に注意すべき点として、D1モメンタムがオーバーボートゾーンに入っても価格が高値更新できない場合、長期的な下落トレンドが依然として有効であることを示す強いシグナルとなります。

H4モメンタム

– H4モメンタムは現在オーバーソールドゾーンにあり、反転の準備段階にあります。

– これは、本日もしくは近いうちにH4時間足で上昇への反転が起こる可能性が高いことを示しています。

2. 波動構造

週足の波動構造(W1)

– 週足では、5波構成(1–2–3–4–5)がすでに完成しており、現在は調整局面に入っています。

– 週足モメンタムの下落反転が確認されれば、この調整は少なくとも数週間継続する可能性があります。

日足の波動構造(D1)

– 日足チャートでは、急角度での下落が確認でき、これは波動Aの5波構成である可能性が高いです。

– 現在の上昇は波動Bと考えられます。

– 波動Bは構造が複雑になりやすいため、D1およびH4のモメンタムと、想定される価格目標を組み合わせて、波動Bの終了ポイントを見極める必要があります。

– 価格がターゲットゾーンに到達し、同時にD1とH4モメンタムがオーバーボートゾーンに入り反転した場合、波動Bの完了が確認されます。

3. H4波動構造

– H4時間足では、黒色の波動Aがすでに形成されており、現在は波動Bを形成中です。

– 日足モメンタムが上昇を維持していることから、上昇トレンドはあと数日続く可能性があります。一方で、H4モメンタムは上昇への反転を準備しています。

– これらの要因から、波動Bはまだ進行中である可能性が高いと判断されます。

– 波動Bは、最低でもABCの3波構成(赤色)を形成する可能性があります。

– 現在、価格は赤色の波動Bの中にあり、その内部で小さな3波構造が形成されつつあります。

– 現在の価格は、青色の波動Cに位置している可能性があります。

青色の波動Cの主な目標値は以下の2つです:

– 4827:波動Cが波動Aと等しい値幅となる水準

– 4640:波動Cが波動Aの1.618倍となる水準であり、大きな流動性ゾーンと重なるエリア

– 私は、価格が4640付近まで下落した後、Buyのチャンスを探す展開を想定しています。

4. トレードプラン

– 現在、ローソク足の値幅が非常に大きく、ストップロスの設定が難しい状況です。そのため、ストップ幅を広めに取る必要があります。

– よって、厳格なリスク管理が不可欠です。

– 小口口座:1トレードあたりのリスクは最大5%

– 大口口座:1トレードあたりのリスクは最大3%

トレード設定:

– Buyゾーン:4642 – 4640

– Stop Loss:4600

– TP1:4827

– TP2:5105

– TP3:5244

金は不安定な動きを続けており、トレーダーたちは苦戦しています1️⃣ メイントレンド

価格は中期的な上昇トレンドの中で推移しています。

上昇トレンドライン(破線)は動的サポートとして機能しています。

2️⃣ 重要なレジスタンス

上部の5100レジスタンスゾーンは、これまでに何度も価格が反落しているエリアです。

ここは強い供給ゾーンであり、価格が再び到達した際には売り圧力が高まる可能性があります。

3️⃣ 直近のサポート

チャート中央のサポートゾーンは以下と重なっています:

4887 – 4885 と上昇トレンドライン

以前の蓄積ゾーン

→ コンフルエンス・サポートを形成

4️⃣ より深いサポート

4697 – 4695 サポートゾーンとその下のギャップは、最後の強いサポートです。

価格がトレンドラインと直近サポートを下抜けした場合 → ギャップを埋めるためにこのゾーンまで引き寄せられる可能性が高いです。

📌 トレードセットアップ

ゴールド買い(BUY GOLD):4887 – 4885

ストップロス:4877

テイクプロフィット:100 – 300 – 500 pips

ゴールド売り(SELL GOLD):5100 – 5098

ストップロス:5110

テイクプロフィット:100 – 300 – 500 pips

テクニカル反発後に金は急落、売り圧力が支配📊 市場概要:

金価格は4500から4582まで急速なテクニカル反発を見せましたが、買いの追随が弱く、上昇は持続しませんでした。売り手が高値圏で積極的に戻り、4580付近での分配(ディストリビューション)を確認。この反落により、価格は再び強く売られ、現在は4400付近まで下落しています。

📉 テクニカル分析:

• 主要レジスタンス:

・4480 – 4500

・4560 – 4580

• 直近サポート:

・4400 – 4385

・4350 – 4320

• EMA:

価格はM5・M15・H1すべてでEMA09を大きく下回っており、強い下降トレンドが継続、底打ちの兆候はまだ見られません。

• ローソク足 / 出来高 / モメンタム:

4500から4582への上昇は出来高の弱いテクニカルな戻りに過ぎませんでした。その後、出来高を伴う大陰線が連続し、**ブルトラップ(買いの罠)**を明確に示しています。下落モメンタムは再び加速しています。

📌 見通し:

4400を明確に割り込む場合、短期的に金価格はさらに下落し、4350 – 4320ゾーンまで下押しする可能性があります。

今日の一番上昇の4596窪田製薬HDさん^^v2週間くらい前から気になって考察をしていた銘柄ですがやっと安定上昇して来ましたね。

永い下降トレンドからの脱却^^vこのまま暫く上昇して欲しいですね。

まだ株単価もたったの127円^^vやっす!!大循環MACD3本右肩上がり、大循環EMAのステージ1でいい感じのチャートになってます。一目均衡表の抵抗帯の雲の上で遅行線上向き基準線も上向き!もう少し経過観察をして123の起点が取れるようになったら各計算値を出してみたいと思っております。

私の出来る範囲になりますがこの銘柄の考察をして欲しい!とかあれば非公開メッセージで連絡を下さればその時点での分析をしてみたいと思っております。テクニカル専門なのでその時点で分析可能なチャートになりますが楽しんでみたいと思っております。

エリオット波動分析 XAUUSD – 2026年2月2日

モメンタム

週足モメンタム(W1)

週足モメンタムは 下落への反転兆候 を示し始めています。

反転を確認するためには、今週の週足確定 を待つ必要があります。

W1モメンタムが下向きに確定した場合、相場は 少なくとも数週間にわたり下落トレンドが継続する可能性 が高いと考えられます。

日足モメンタム(D1)

日足モメンタムは引き続き低下しており、オーバーソールドゾーンに接近 しています。

この状態から、今後1~2日以内 に 日足の安値形成 が起こり、その後 反発または横ばい(レンジ) が数日続く可能性があります。

4時間足モメンタム(H4)

H4モメンタムは オーバーソールドゾーンで圧縮された状態 が続いており、すでに 13本のH4ローソク足 が確認されています。

これは、価格が H4のボトム圏に近づいている可能性 を示しており、その後 調整的な反発、または横ばいの動き が少なくとも数本のH4足続くと見ています。

波動構造

週足の波動構造(W1)

週足モメンタムが反転を試みているため、まずは 今週のローソク足の確定 を待つ必要があります。

価格が 4282を下回ってクローズ した場合(過去の上昇モメンタム転換ポイント)、

週足の天井形成が確認された と判断できます。

このシナリオでは、W1の構造は 黄色の(1)(2)(3)(4)(5) にあり、

同時に 青色の12345構造 もすでに完成している可能性があります。

確認されれば、市場は 中長期的な調整局面 に入り、少なくとも数週間 続くと想定されます。

日足の波動構造(D1)

現在の日足の下落は 非常に急で鋭い動き を見せており、

青色の第5波の天井がすでに形成された可能性 を強く示唆しています。

現在の値動きから判断すると、5波構成の下落トレンド が形成されている確率は非常に高いです。

D1モメンタムはオーバーソールドに近づいているため、

1~2日以内にモメンタムの反転 が起こる可能性があります。

この下落が5波構成である場合、次に訪れる上昇は

修正波である3波構造になる可能性が高い と考えられます。

引き続き、構造の確認を行っていきます。

4時間足の波動構造(H4)

H4では現在、赤色の12345構造を暫定的にラベリング しています。

現行価格帯の 4593付近 は、Volume Profileの流動性ゾーン と重なっており、

同時に H4モメンタム反転の準備段階 とも合致しています。

そのため、この価格帯は 赤色の第4波の反転ゾーン になると想定しています。

この場合、4956(赤色第3波に対する フィボナッチ0.382)が

第4波の完了目標ゾーン となります。

第4波完了後は、価格が再び 4270~4593ゾーン へ下落し、

現在の 5波下落構造を完了 した後、

少なくとも3波構成の新たな上昇トレンド へ移行すると見ています。

トレードプラン

現在のような環境では、マーケットに新しく参加したトレーダーは、

急激な上昇や下落を チャンス と捉えがちです。

しかし、経験のあるトレーダーの視点では、

積極的にトレードすべき局面ではありません。

ボラティリティは 非常に高く、市場は簡単に

想定方向へ動く前にストップロスを狩る 可能性があります。

また、誤ったポジションやストップロスなしの取引 は、

最終的に 口座資金の大きな損失 につながります。

👉 今の優先事項は「観察」と「待つこと」。

構造とモメンタムの明確な確認が取れるまで、

高ボラティリティの中で無理にエントリーしないことが重要です。

2026年2月2日の金価格にはどのようなシナリオが展開されるでしょうか?📈 1️⃣ トレンドライン

長期トレンドは以前、明確な上昇トレンドラインに支えられた上昇トレンドでした。

現在、価格は上昇トレンドラインを下抜けしており、強気の市場構造が弱まっていることを示しています。

以前のトレンドラインは、現在では戻り局面での**動的レジスタンス(抵抗線)**として機能しています。

➡️ 現在の見通し:主要トレンドラインを失った後の調整的な下落

🟥 2️⃣ レジスタンスゾーン(Resistance)

直近のレジスタンス:4,835

以前のブレイクアウトゾーン → 現在はレジスタンスとして機能

直近で強く反落した価格帯と一致

主要レジスタンス:5,000 – 5,103

急落前の過去の持ち合い(蓄積)ゾーン

中期EMAおよびブレイクされたトレンドライン付近

このエリアまで戻った場合、強い売り圧力が予想される

➡️ これらのゾーンへの戻りは、上昇転換ではなく売りの機会となる可能性が高いです。

🟩 3️⃣ サポートゾーン(Support)

主要サポート:4,590

急落後の直近安値

過去に買いが入ったエリア

この水準を下抜けた場合:

さらなる下落波動へ拡大する可能性

短期的な下降トレンドがより明確に確認される

📌 トレードシナリオ

ゴールド売り:5,000 – 5,002

ストップロス:5,015

テイクプロフィット:200 – 500 – オープン

ゴールド売り:5,105 – 5,107

ストップロス:5,117

テイクプロフィット:200 – 500 – オープン

今日はカシオ計算機さんを一目均衡表の計算値で^^v金曜日の時点の話になりますが大きな出来高を伴っての陽線で上昇!

大循環EMAのステージ1、大循環MACD3本右肩上がり、200MA右肩上がりで一目均衡表の抵抗帯の雲。基準線、遅行線共に上向き。月曜日からのロウソク足の出方次第ですですが金曜日に跳ねたロウソク足の場所がカシオ計算機さんの新たな相場基準になるのか?跳ねた分落ちて来るのか?これは分かりませんが金曜日の時点でのチャート分析で一目均衡表の計算値でE計算値を出してみたら既に超えていたので2E計算値で計算してます。

これは更に月曜日に上昇したらの計算値ですが2E計算値辺りが警戒水準となります。

123を起点とした計算値はE計算値で1487円、既に超えていたので2E計算値1629円となります。

保有の方は後日から要観察です。

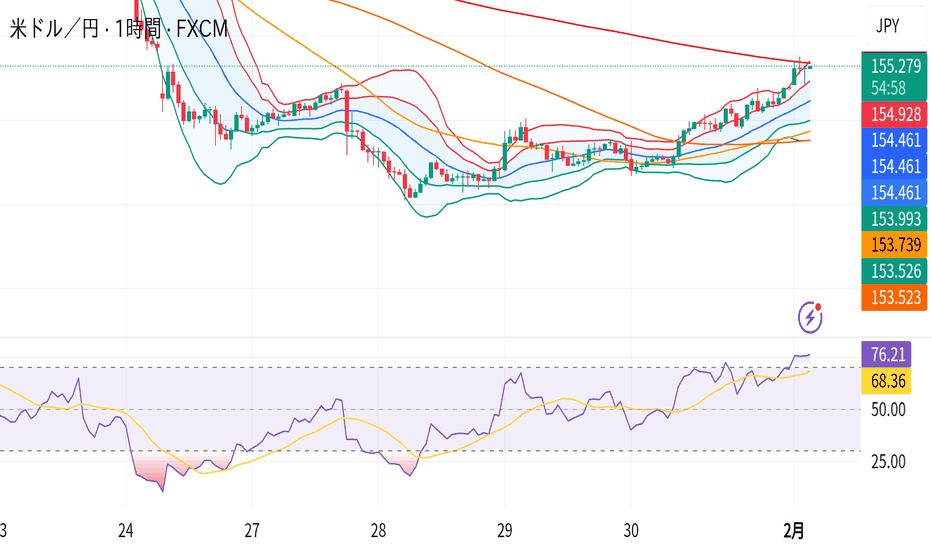

日足レベルでのトレンドラインとフィボの確認法こんにちは黄金骸骨です。

先週は介入?とも思えるような下落がありまたね、

まあ金融機関一行でできるレベルではないので、

何かしらの何かがやったのでしょうね。

ところで先週、骸骨が着目したのは、

下落が直近152.048で

止まったこと、赤色トレンドラインを割らなかったことで、

ロング継続を意識しました。

後出しになるけども、トライする価値があったのね。

今はちゃんとFib0.236(154.881)まで戻ってきてますね。

日足レベルのトレンドは6か月~1年くらい継続するので、

長い目で見るとロングならずっとロングでもよかったりするのね。

さてこれからの話になるけど、

ここが戻り売りの起点になるかどうかだね、

月曜は各大口のポジションはパドック入りなので様子見

確定は水曜かな、そっから金曜に向けて加速するクセがあるから

曜日別のトレードプランも考えとこうね。