日銀は介入に消極的との情報でドル円はさらに上昇かどうも、トレードアイデアラボの猫飼いです。

昨日はADP雇用統計で基本的にはやらない日でしたが、

一昨日からのAIプラン(155.40 〜 155.60ゾーンの買い、ターゲットは157.00)が継続しております。

AIによると本日やるなら156.70-156.90ゾーンでのスキャル買いとのこと。

ターゲットは157.10近辺。

先物が段階的に上がって来てますし、オプションも密集しているので

ドル円は底堅いイメージです。

一部の情報によると日銀はコストがかかるので余程のことがない限り大規模介入しない可能性が出て来ました。日本国債も買い支えないとのこと。

高市総理も円安を容認。半導体を日本に誘致するにも円安の方が都合が良いのでしょう。

やはり日曜の衆院選挙の結果次第で大きく動きそうです。

自民圧勝なら高市路線が明確になります。

コミュニティのアイデア

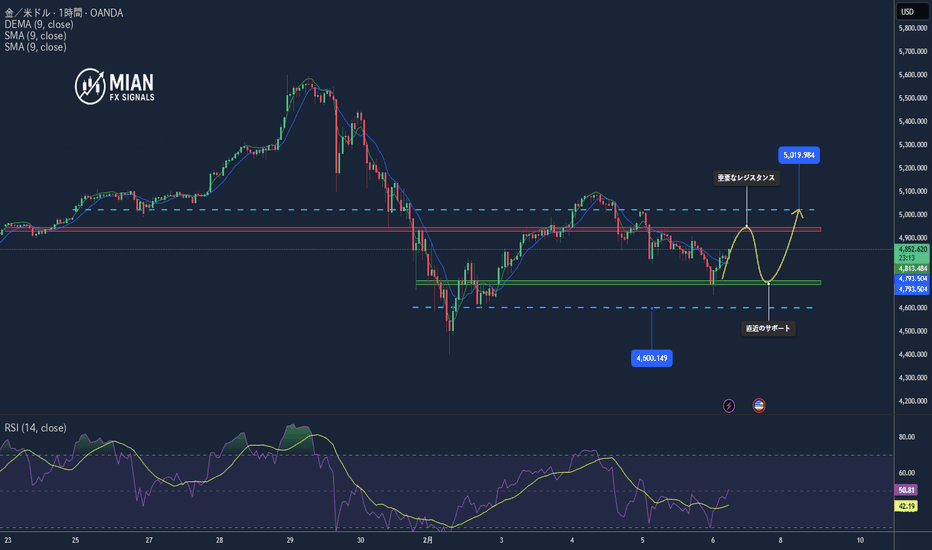

エリオット波動分析 XAUUSD – 2026年2月6日

モメンタム

– 日足(D1)のモメンタムは現在上昇しており、今後1~2日程度は上昇が継続する可能性があります。D1モメンタムが買われ過ぎ(Overbought)ゾーンに入るまで、上昇余地が残っていると考えられます。

– H4モメンタムは上昇への反転を示しており、今後数本のH4ローソク足にかけて上昇局面が期待されます。

– H1モメンタムは現在すでに買われ過ぎゾーンにあり、反転の兆候が出始めています。そのため、数時間以内にH1ベースでの短期的な調整、またはモメンタムの反転が起こる可能性があります。

波動構造

日足(D1)の波動構造

D1ではモメンタムが上昇している一方で、価格自体はまだ大きく動いていません。この状況は、B波の戻りがまだ継続していることを示唆しています。

D1モメンタムが買われ過ぎゾーンに到達した時点でB波が完了し、その後の次のフェーズへ移行すると想定しています。

H4の波動構造

H4ではモメンタムが上昇に反転しており、短期的に4~5本程度のH4ローソク足分の上昇が見込まれます。

この上昇はあくまで B波の一部であり、B波完了後は 黒色のC波へ移行するシナリオを想定しています。

H1の波動構造

黒色のB波の内部では、赤色のABC修正構造が確認でき、現在価格は 赤色のB波に位置しています。

残念ながら、昨日想定していたエントリー価格には到達しませんでした。

現時点では、H1モメンタムが下向きに反転し、売られ過ぎ(Oversold)ゾーンへ入るのを待つ戦略を継続します。

その後、H4とH1のモメンタムが同時に上向きへ反転した場合、強いモメンタムのコンフルエンスが形成され、エントリーを検討できる局面となります。

– 価格が4658を割らない場合:

この場合、H4の安値が4658で確定したと判断でき、H4モメンタムに沿って上昇が継続する可能性があります。

– 価格が4658を下抜けた場合:

B波がまだ完了していない可能性が高く、その場合は 4640~4597ゾーンに注目します。このエリアは 高い流動性ゾーンであり、前日に分析したフィボナッチゾーンとも重なるため、Buyを検討する重要な価格帯となります。

リスク管理に関する注意点

現在の市場は 価格変動幅が非常に大きい状態です。想定される値幅は 500pips以上に及ぶため、リミット注文の設定は非常に難しくなっています。

そのため、以下を根拠とした 成行ベースでのエントリーを優先します。

– モメンタムの動き

– 重要な価格ターゲットゾーン

– 明確な反転ローソク足パターン

この局面では厳格なリスク管理が不可欠です:

– 小口口座:1トレードあたり 最大5%まで

– 大口口座:1トレードあたり 最大3%まで

現在のような高ボラティリティ環境では、ポジションサイズの管理が資金保全の鍵となります。

日足レベルでのトレンドラインとフィボの確認法 2こんにちは黄金骸骨です。

前回投稿では急落に対してフィボを当てはめて、

どこまで上がるかの話をしていましたね、

日足レベルで78.6%(154.881)まで戻して

そこが戻り売りになるかどうかで話していました。

それがあれよあれよと伸びてきてましたね、

そこでどこまで伸びるのか測定を始めました。

見て頂いてわかるように急落の幅をとらえて

フィボを引いています、

上下がいい加減なところでおいているのは、(フィボ全体の上下ね)

各レジサポラインが機能しているかどうか確認するため、

これだけで、まだ上がるのかどうかくらいはわかるんよ。

でも今回は戻り78.6%まで来て、

これ以上戻ることはないと考えた、何でかって?

前回介入のファーストクラックの場所がそこだったから、

もしここが天井だとすると下げの調整波が来ることになりますね、

金は反発、ボラティリティリスクは依然継続📊 市場動向:

金価格は利益確定売りとリスク回避姿勢の強まりにより急落し、4789付近まで一気に下落しました。しかし、深いサポートゾーンで強い押し目買いが入り、価格は4890付近まで回復しています。市場は依然として高いボラティリティと敏感な状態にあります。

📉 テクニカル分析:

重要なレジスタンス:

• 4920 – 4930

• 4980 – 5000

直近のサポート:

• 4850 – 4840

• 4790 – 4780

EMA:

価格は依然としてEMA 09の下で推移しており、短期トレンドは完全に上昇へ転換していません。今回の上昇はテクニカルリバウンドの性質が強いです。

ローソク足 / 出来高 / モメンタム:

短期足では4789の安値から下ヒゲの長いローソク足が形成され、安値圏で出来高が増加しており、実際の押し目買いが確認されます。ただし、上昇モメンタムは弱く、4920付近で再び売り圧力が出ており、もみ合いまたは再下落のリスクが残っています。

📌 見通し:

4920–4930を明確に上抜けられない場合、短期的にはレンジまたは調整が続く可能性があります。4850を維持できれば、上昇シナリオはより明確になります。

💡 推奨トレード戦略:

SELL XAU/USD: 4997 – 5000

TP: 40 / 80 / 200 / 300 pips

SL: 5007

BUY XAU/USD: 4842 – 4839

TP: 40 / 80 / 200 / 300 pips

SL: 4832

現在の市場状況において、金価格はどの方向に向かう可能性が高いですか?1️⃣ トレンドライン

🔹 中期上昇トレンドライン

メイントレンドラインは、直近の大きなスイングローから、その後に形成されたより高い安値(Higher Lows)を結んでいます。

価格は依然としてこのトレンドラインの上で推移している → 中期的な上昇トレンド構造はまだ崩れていません。

ただし、トレンドの傾きは緩やかになり始めており → 強気のモメンタムが弱まり、市場は保ち合い(レンジ)局面へ移行しつつあります。

🔹 短期のより急な上昇トレンドライン

直近の反発で形成されたより急なトレンドラインは、すでに下抜けされています。

これは短期的な上昇トレンドが終了し、市場が調整局面または横ばい相場に入っていることを示しています。

2️⃣ レジスタンスゾーン

🔵 主要レジスタンス:5,028 – 5,030

ここは以前の高値であり、何度も価格が反落しているゾーンです。

過去の強い供給ゾーンとも重なっている → 強い売り圧力が発生する可能性が高いです。

価格がこのエリアを明確に上抜けた場合 → 中期上昇トレンドの継続が確認されます。

🔵 短期レジスタンス:4,913 – 4,915

直近で何度も反応が見られた価格帯です。

現在はレンジ相場の上限として機能しています。

このレベルを突破できない場合 → 再びサポートを試す可能性が高いです。

3️⃣ サポートゾーン

🟢 短期サポート:4,820 – 4,830

このゾーンは現在、短期的に市場を支えています。

直近の押し安値および最近のレンジ相場と重なっています。

このゾーンが維持されれば → 価格は反発して上のレジスタンスを再テストする可能性があります。

🟢 より強いサポート(トレンドライン+需要ゾーン):4,716 – 4,718

以下の要素が重なるコンフルエンスゾーン:

中期上昇トレンドライン

以前の需要(ディマンド)ゾーン

価格がこのエリアまで下落した場合 → 強い買い圧力が出る可能性があります。

📌 トレードセットアップ

ゴールド買い:4,716 – 4,718

ストップロス:4,708

テイクプロフィット:100 – 300 – 500 pips

ゴールド売り:5,028 – 5,030

ストップロス:5,040

テイクプロフィット:100 – 300 – 500 pips

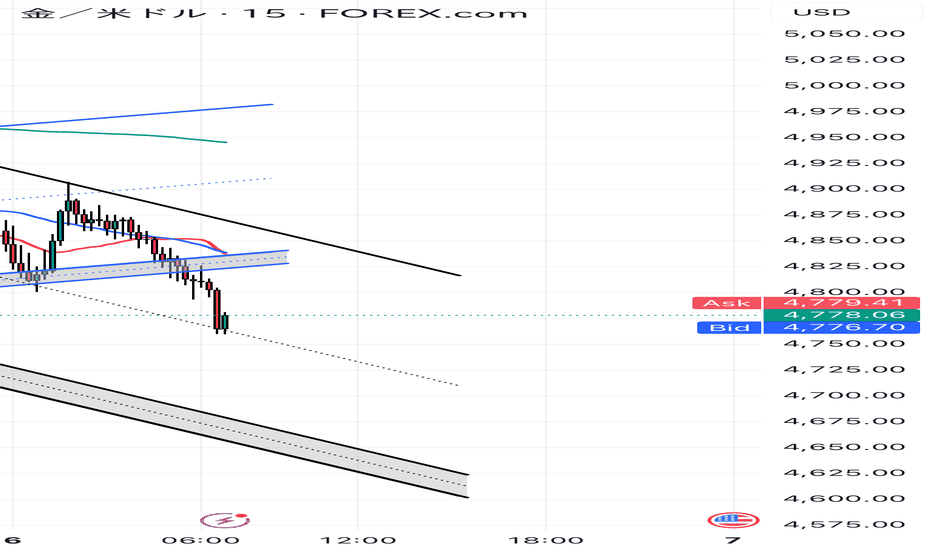

15分足平行チャネルの中上抜けするか?

本日は「戻り売り」をメインシナリオとしつつ、雇用統計の結果次第での急騰に備える戦略が有効ですね

メインシナリオ

下降トレンドの継続を狙います。チャネル上限での反落を確認してからエントリーします。

エントリ値: 4,815 〜 4,825ドル(反落を確認後)

利確値

第1 4,789ドル(直近安値付近)

第2 4,730ドル(強力なサポートライン)

損切り値 4,855ドル(直近の高値を上抜けた場合)

サブシナリオ

4,813ドルを力強く上抜け、サポートに転じた場合のみ検討

エントリ値 4,830ドル付近(上抜け後の押し目)

利確値 4,871ドル(次の主要レジスタンス)

損切り値 4,800ドル

4,813ドルが現在の攻防の分岐点です。ここを超えられない限り、弱気優勢と判断します

経済指標 本日22:30(日本時間)に米雇用統計が発表されます。この時間はテクニカルを無視した動きになりやすいため、ノーポジションか逆指値の徹底を推奨します。

相場心理 短期間で5,000ドルを割り込んだため、買い方の投げ売り(ロングの損切り)が出やすい環境です。急落には特に注意してください。

高いボラティリティの中、金は短期的な調整が続く可能性📊 市場動向:

本日早朝、金(XAU/USD)は一時 4,655 USD/oz 付近まで急落した後、反発しました。この動きは、米ドルの強さと、前回の急騰後の投資家の慎重姿勢により、市場のボラティリティが高まっていることを示しています。安値圏では押し目買いが入ったものの、短期的な売り圧力は依然として残っています。

📉 テクニカル分析:

重要なレジスタンス:

• 4,900 – 4,950 USD/oz

• 5,020 – 5,080 USD/oz

直近のサポート:

• 4,700 – 4,750 USD/oz

• 4,600 – 4,650 USD/oz

EMA:

• 価格は EMA 09 付近で推移しており、短期トレンドは不明確で、もみ合い相場となっています。

ローソク足 / 出来高 / モメンタム:

• 長いヒゲを伴う大きな値幅のローソク足が、強い攻防を示しています。出来高は高水準を維持していますが、上昇モメンタムはまだ十分ではありません。

📌 見通し:

価格が 4,700 USD/oz のサポートを維持できない場合、金は短期的にさらに調整する可能性があります。

💡 取引戦略:

🔻 SELL XAU/USD: 4,947 – 4,950

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4,957

🔺 BUY XAU/USD: 4,703 – 4,700

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4,693

2026 02062026 0206

ドル円

週足

月足切り下げラインと週足20MAに反応して陽線

大きな目線だと、切りげライン三点目のリバーサル

日足

ダウを形成しないでワンボトムで上昇し、週足安値を上抜けた

日足20MAを上抜けしつつある

週足高値、日足安値という重要ポイントに差し掛かってきている

先ずは日足ダウ形成を待つ

4H

ダウの勢いとしては追随期中。

ダウカウントするには時間経過たりないNがあり、それらをカウントすると9波目中だったところ、

大きめの陰線が発生した。ダウが形成されるか様子見。

ユロドル

週足

先週は上髭コマ足陰線で今週は週足高値と日足高値を下割り始めている。

日足

日足高値と日足20MAまで押してきた。重要なポイントなので、ここで日足ダウが形成されるか、様子をみる

4H

下降中で追随期を終えて利食い期か7波

4HTL切り下げラインを3点目上抜けリバになるかも。緩やかになりつつも安値を更新してるので、

止まるまで様子見。

ポンドル

週足

先週は上髭陽線だった。月足、週足の重要なポイントまで達していない。その中、今週は陰線で月足切り下げラインに入り込んでいる

日足

下降追随期中で日足高値、日足20MAを下抜き始めている。日足ダウ形成されるのを待っている。

4H

下降利食い期中だけど、このまま下降したら、現在のダウが追随期になるので、利食い期まで様子を見る。

テスト企業が AI の隠れたインフラになり得るか?テラダイン(Teradyne)は、モバイル中心のテスト企業から、AI インフラ検証の支配的な勢力へと、半導体業界で最も劇的な戦略的転換を遂げました 。2025 年後半の時点で、AI は総売上高の 60% 以上を占めており、同社は最先端チップが実社会に導入される極めて重要なポジションを確立しました 。経営陣が新たに導入した「エバーグリーン」収益モデルは、年間売上高 60 億ドル、非 GAAP 1 株当たり利益 9.50 ドルから 11.00 ドルを目標としており、これは単なる成長ではなく、ビジネスモデルの根本的な変革を反映しています 。2025 年第 4 四半期の決算はこのシフトを強調しており、10 億 8300 万ドルの記録的な売上高、前年同期比 44% 増の成長は、ほぼすべて AI テスターの需要によるものです 。

同社の技術的参入障壁は、従来の自動テスト機器を遥かに超えています。UltraPHY 224G ソリューションは、次世代 AI クラスタに不可欠な 224 Gb/s のデータレートに対応し 、Magnum 7H テスターは、標準的な DRAM の 10 倍のテスト強度を必要とする次世代 HBM4 メモリサイクルをターゲットにしています 。MultiLane との新設合弁会社により、ウェハからデータセンターまでの高速インターコネクトテスト市場を掌握し、ハイパースケールの予算に近づいています 。一方、ロボティクス部門は「フィジカル AI」へと舵を切り、動的な環境に適応する協働ロボットに深層学習モデルを統合しています 。デトロイトの戦略的製造拠点は、2026 年に主要な e コマース顧客との 3 倍の拡張を支える予定です 。

地政学的な逆風は管理可能な範囲に留まっていますが、注意深い舵取りが必要です。中国は歴史的に売上高の 25-30% を占めてきましたが 、トランプ政権が先端コンピューティングの輸出を「拒否の推定」から「ケースバイケース」の審査に切り替えたことで、規制の柔軟性がもたらされました 。しかし、米国の施設を通過する先端半導体コンポーネントに対する 25% の関税は、グローバルサプライチェーンを複雑にしています 。30 の法域にわたる 5,000 以上の特許ポートフォリオは、法的防御と技術的抑止力の両方の役割を果たしています 。TSMC とのパートナーシップは、HBM4 や UCIe アーキテクチャに不可欠な 3D スタッキング技術におけるリーダーシップを強化しています 。

投資の論点は、循環的な勢いではなく、構造的な市場での地位にあります。テラダインは「XPU」テストで 50% のシェアを誇り、GPU テストでも 30% のシェアを目標としています 。顧客の集中(特に Apple エコシステム)や機関投資家による売り圧力が短期的なリスクとなる一方で 、2026 年第 1 四半期の 11 億 5000 万ドルから 12 億 5000 万ドルという売上ガイダンスは、持続的な軌道を示唆しています 。シリコンフォトニクス、HBM4、フィジカル AI ロボティクスの融合は、複数の拡大ベクトルを生み出します 。テラダインは単なる AI 関連銘柄ではなく、研究から生産規模への展開を可能にする不可欠なアーキテクチャレイヤーを象徴しています 。

エリオット波動分析 XAUUSD – 2026年2月5日

1. モメンタム

週足モメンタム(W1)

– 現在、週足モメンタムは下落への反転シグナルを示し始めています。

– ただし、この反転を確定させるためには、週足ローソクの確定を待つ必要があります。

– 反転が確認された場合、市場は少なくとも数週間にわたり、下落または横ばい(レンジ)局面に入る可能性が高いです。

日足モメンタム(D1)

– 日足モメンタムは現在上昇しており、今後数日間は上昇継続、もしくは横ばいで推移する可能性があります。

– 特に注意すべき点として、D1モメンタムがオーバーボートゾーンに入っても価格が高値更新できない場合、長期的な下落トレンドが依然として有効であることを示す強いシグナルとなります。

H4モメンタム

– H4モメンタムは現在オーバーソールドゾーンにあり、反転の準備段階にあります。

– これは、本日もしくは近いうちにH4時間足で上昇への反転が起こる可能性が高いことを示しています。

2. 波動構造

週足の波動構造(W1)

– 週足では、5波構成(1–2–3–4–5)がすでに完成しており、現在は調整局面に入っています。

– 週足モメンタムの下落反転が確認されれば、この調整は少なくとも数週間継続する可能性があります。

日足の波動構造(D1)

– 日足チャートでは、急角度での下落が確認でき、これは波動Aの5波構成である可能性が高いです。

– 現在の上昇は波動Bと考えられます。

– 波動Bは構造が複雑になりやすいため、D1およびH4のモメンタムと、想定される価格目標を組み合わせて、波動Bの終了ポイントを見極める必要があります。

– 価格がターゲットゾーンに到達し、同時にD1とH4モメンタムがオーバーボートゾーンに入り反転した場合、波動Bの完了が確認されます。

3. H4波動構造

– H4時間足では、黒色の波動Aがすでに形成されており、現在は波動Bを形成中です。

– 日足モメンタムが上昇を維持していることから、上昇トレンドはあと数日続く可能性があります。一方で、H4モメンタムは上昇への反転を準備しています。

– これらの要因から、波動Bはまだ進行中である可能性が高いと判断されます。

– 波動Bは、最低でもABCの3波構成(赤色)を形成する可能性があります。

– 現在、価格は赤色の波動Bの中にあり、その内部で小さな3波構造が形成されつつあります。

– 現在の価格は、青色の波動Cに位置している可能性があります。

青色の波動Cの主な目標値は以下の2つです:

– 4827:波動Cが波動Aと等しい値幅となる水準

– 4640:波動Cが波動Aの1.618倍となる水準であり、大きな流動性ゾーンと重なるエリア

– 私は、価格が4640付近まで下落した後、Buyのチャンスを探す展開を想定しています。

4. トレードプラン

– 現在、ローソク足の値幅が非常に大きく、ストップロスの設定が難しい状況です。そのため、ストップ幅を広めに取る必要があります。

– よって、厳格なリスク管理が不可欠です。

– 小口口座:1トレードあたりのリスクは最大5%

– 大口口座:1トレードあたりのリスクは最大3%

トレード設定:

– Buyゾーン:4642 – 4640

– Stop Loss:4600

– TP1:4827

– TP2:5105

– TP3:5244

金は引き続き下落するでしょうか?金テクニカル分析:

日足レジスタンス:5100、サポート:4500

4時間足レジスタンス:5980、サポート:4660

1時間足レジスタンス:4900、サポート:4800

金は日足チャートでダブルトップを形成し、5091付近まで反発した後、2度目の下方調整局面に入りました。本日は4655付近の安値まで下落しましたが、すぐに持ち直し、短期的な調整局面がまだ終わっていないことを示唆しています。本日は上昇を続け、その後再び下方調整局面に入ると予想されます。日足チャートの動きから判断すると、本日再び下落で引けた場合、来週には再び4400を目指す可能性があります。

4時間足チャートでは、調整局面のA波として、高値5600から4400への下落が示されています。過去2日間の反発の後、調整局面のC波の高値は5100付近で抵抗に遭遇したことが確認されました。この価格水準は0.618フィボナッチ・リトレースメント・レベルも下回っており、既に下降圧力に直面しています。短期移動平均線は下降傾向にあります。推奨戦略は、5100を主要抵抗水準としてショートポジションを継続し、更なる短期的な下方修正と更なる下落の可能性を予想することです。現在のボラティリティの高さ、日足での変動幅が数百ドルであることを考慮すると、取引レンジはそれに応じて調整する必要があります。最小取引サイズを設定し、弱気なスイングトレード戦略を採用することも可能です。

スイングトレード戦略

売り:4900、目標株価:4500~4400付近

金は不安定な動きを続けており、トレーダーたちは苦戦しています1️⃣ メイントレンド

価格は中期的な上昇トレンドの中で推移しています。

上昇トレンドライン(破線)は動的サポートとして機能しています。

2️⃣ 重要なレジスタンス

上部の5100レジスタンスゾーンは、これまでに何度も価格が反落しているエリアです。

ここは強い供給ゾーンであり、価格が再び到達した際には売り圧力が高まる可能性があります。

3️⃣ 直近のサポート

チャート中央のサポートゾーンは以下と重なっています:

4887 – 4885 と上昇トレンドライン

以前の蓄積ゾーン

→ コンフルエンス・サポートを形成

4️⃣ より深いサポート

4697 – 4695 サポートゾーンとその下のギャップは、最後の強いサポートです。

価格がトレンドラインと直近サポートを下抜けした場合 → ギャップを埋めるためにこのゾーンまで引き寄せられる可能性が高いです。

📌 トレードセットアップ

ゴールド買い(BUY GOLD):4887 – 4885

ストップロス:4877

テイクプロフィット:100 – 300 – 500 pips

ゴールド売り(SELL GOLD):5100 – 5098

ストップロス:5110

テイクプロフィット:100 – 300 – 500 pips

(7974)任天堂前回(1/15)のアイデアでも触れたように、株価が10000円を割り込むようであれば、本格的なロングを仕込むポイントとしては、サポートが強く意識されそうな9000円前後までの下落を想定しておくのが良さそう

実際にそのラインへ到達し、本日は安値8800円をつけた後に反発中

この本日の安値を明確に割り込まない限り、短期的にはリバウンドが入りやすい状況と見ている

ここまで下落が続いてきたものの、9000円前後でサポートが確認されれば、強いリバウンドが発生する可能性が高い

一方で、反発が実際に入った場合ショートを狙うなら、当然10000円付近が意識されるが、反発の勢い次第では、やや上の10500〜11000円の戻りを待つ戦略も有効になりそう

もし、続落するようであればロングは、安値割れで一旦撤退が無難であろう

2026 02052026 0205

ドル円

週足

月足切り下げラインと週足20MAに反応して陽線

大きな目線だと、切りげライン三点目のリバーサル

日足

ダウを形成しないでワンボトムで上昇し、週足安値を上抜けている

日足20MAを上抜けしつつある

先ずは日足ダウ形成を待つ

4H

ダウの勢いとしては追随期中。

ダウカウントするには時間経過たりないNがあり、それらをカウントすると9波目中

ユロドル

週足

先週は上髭コマ足陰線で今週は週足高値と日足高値を下割り始めている。

日足

日足高値と日足20MAまで押してきた。重要なポイントなので、ここで日足ダウが形成されるか、様子をみる

4H

下降中で追随期を終えて利食い期か7波

4HTL切り下げラインを3点目上抜けリバになるかも。

日足の高値でもあるので、エントリーに備えておきたい。

ポンドル

週足

先週は上髭陽線だった。月足、週足の重要なポイントまで達していない。その中、今週は陰線

日足

下降追随期中、日足ダウ形成されるのを待っている。

4H

下降利食い期になり継続するのか様子見

金価格は急落後、短期的な回復の兆しを見せている📊 市場動向:

米国とイランの地政学的緊張が高まる中、安全資産への需要が増加し、本日の金価格は大きく上昇しています。紛争懸念が続くことで安全資産への需要が強まり、金価格は本日の取引で2%以上上昇し、スポット価格は約5,070ドル/オンスを超えました。利下げ期待が続き、経済指標が予想を下回れば、上昇基調が続く可能性があります。

________________________________________

📉 テクニカル分析:

• 重要なレジスタンス:

1. 約 5,100–5,120 USD/oz – 強い心理的抵抗帯および本日の高値圏。

2. 約 5,250–5,300 USD/oz – 上値ブレイク時の次の目標ゾーン。

• 直近のサポート:

1. 約 4,900–4,950 USD/oz – 短期的な押し目サポート。

2. 約 4,800–4,850 USD/oz – 深い調整時の重要サポート。

• EMA / トレンド:

EMA09の上で推移している場合、短期的な上昇トレンドを示します。

• ローソク足 / 出来高 / モメンタム:

大きな陽線が連続しており、地政学リスクによる強い買い圧力を反映しています。出来高とモメンタムは買い優勢を示しています。

________________________________________

📌 見通し:

以下の条件が続けば、金は短期的に上昇する可能性があります。

• 地政学的緊張の継続

• 米ドル安の進行

• FRBの追加利下げ期待

ただし、強い経済指標やFRBのタカ派姿勢が示された場合、短期的な調整が入る可能性があります。

________________________________________

💡 取引戦略:

🔻 SELL XAU/USD: 5,117 – 5,120

🎯 TP: 40 / 80 / 200 pips

❌ SL: 約 5,127

🔺 BUY XAU/USD: 4,950 – 4,947

🎯 TP: 40 / 80 / 200 pips

❌ SL: 約 4,940

GBP/AUD 2026年2月 第一週GBP/AUD 日足

ポンドオージーは日足の転換ポイントの可能性

●昨年4月に頂点をつけてゆっくり下落してきたポンドオージーですが、まずは日足以上のトレンドの転換ポイントに達しているのではないかと推測しています。

この下落はダイアゴナルによるものと見ていますが、このダイアゴナルをフラットのⓒ波として捉えており、先週の足でフラットⓐ波終点のポイント1.95904の水準へ到達、また下落のダイアゴナルもスローオーバーしていますがダイアゴナル下値線へ到達しています。

●ここから折り返し上昇の場合は昨年4月の高値は超えていく日足以上の上昇波がこの後期待ができるとは思いますが、まずは2.02の長期足の抵抗線がありますのでここまでの戦略を下位足では見ています。後にこのラインを上に突破する動きであれば強い上昇波が確認できるのではないかとの見立てです。

●と、ここまでは上方向のトレンド転換を考えての見立てですが、今週2/3に現在利上げ観測真っ最中で非常に強い豪ドルの政策会議が行われます。

現在の状況では25bpの利上げ確率67%、据え置き33%と強いインフレ懸念からの利上げ観測が出ています。一方でこれまでの強い豪ドル買いは既に織り込んでおり、もし予測通りの25bpの利上げに留まった場合、豪ドル売りの観測も出ていますが、RBAが今後の見通しとしてタカ派な発言があれば25bpの利上げでも豪ドルは買われるでしょう。

●テクニカルポイントでの上方向転換も考えられる価格帯ですがトリガーは政策金利の行方次第ですので、もしSell The Factで豪ドル売りが確認されれば、こちらのペアも見立てに従った上がったら押し目買いの戦略を考えています。