方向感に戸惑い。週足レベルでは、長い陽線の安値割り込んだとこから、

長い下髭を付けてのトンボになりそうだ。

日足レベルでは、12/18からの上トレンドラインを下抜け、下髭にて否定した形となり、急いで買戻しが入ったように見えるが、

その後に続く足に、少し上髭が入り、ガンガン強気というより、買い方が手仕舞いを考えている局面にも見える。

下に行くと、もう一度トレンドライン、

その下には、気になるラインもあるので、

一旦は、もみ合うイメージもある。

2025/11/25の安値と、

2025/12/18の安値を結ぶラインと平行ラインを取り、

2025/11/04高値に持っていくと、チャネルになる。

このチャネル内のバンドウォークか、

ぶち抜けて、祝55000か、シナリオが分かれている感じ。

コミュニティのアイデア

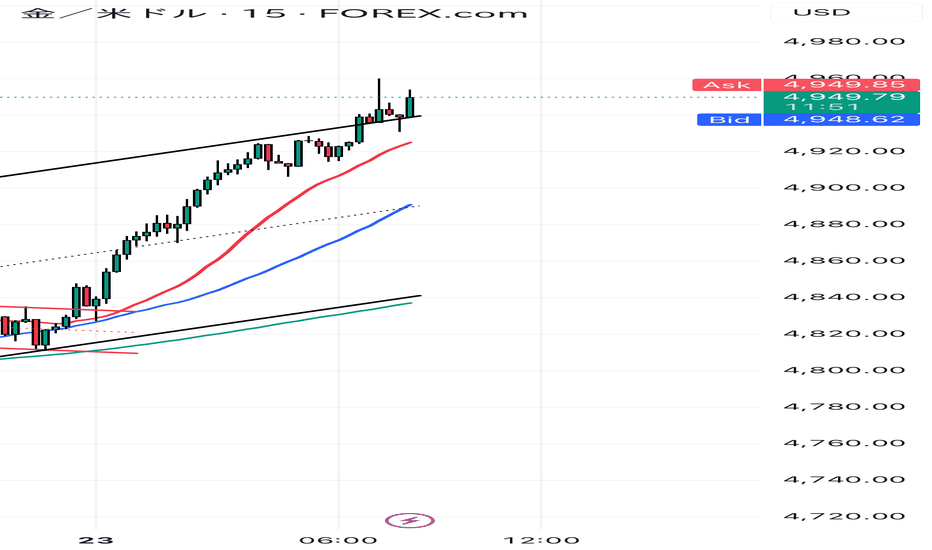

史上最高記録(ATH)を破り、5,000に迫る。1️⃣ トレンドライン

主要トレンド:上昇(BULLISH)

価格は依然として**長期の上昇チャネル(Ascending Channel)**内で推移しています。

直近の動きで短期の上昇トレンドラインをブレイクしましたが、

これはテクニカルな調整を示すものであり、主要トレンドラインは維持されているため、トレンド転換ではありません。

2️⃣ レジスタンス(Resistance)

5,000 – 5,005: 強いレジスタンス

(チャネル上限+分配ゾーン)

→ 利確売りが出やすい水準。

上昇継続を確認するには、明確なブレイク&クローズが必要です。

3️⃣ サポート(Support)

4,888 – 4,890: 直近サポート

(チャネルのトレンドラインへの押し目ゾーン)

4,840 – 4,845: 強力なサポート

(調整の安値+需要ゾーン)

→ このゾーンが維持されれば、上昇トレンドは継続します。

4️⃣ メインシナリオ

優先シナリオ:

サポートまで押し目 → トレンドに沿った上昇反応

リスクシナリオ:

4,840を下抜けた場合、上昇構造が弱まり、

短期的にレンジ(横ばい)または下落へ移行する可能性。

📈 トレードプラン

BUY GOLD: 4,888 – 4,890

ストップロス: 4,880

テイクプロフィット: 100 – 300 – 500 pips

SELL GOLD: 5,000 – 5,002

ストップロス: 5,010

テイクプロフィット: 100 – 300 – 500 pips

2026 01232026 0123

ドル円

週足

月足の切り下げラインを追随期で上抜き、利食い期中だけど、先週は上髭陽線で終わり、もしかしたら、利食い期かもしれないとみていたけど、今週は陽線になりつつある

日足

週足高値をロウソクが上抜いた。3点目抜けなので、リバーサル待ちをしていたら、週足高値付近に押してきていて様子見を見ていた所、昨日は上髭陽線になった。

4H

4HダウのDTの切り下げライン4点目を上抜け

4Hダウ高値、4H20MAも若干上抜けLエントリー。

1H

1Hダウの安値にSLを移動し、翌朝になり、1Hダウ高値を上抜けたらSLを移動しようと思い就寝。思惑が外れて1Hダウ安値を下抜けていたので、決済。

戻ってきていてラッキー。

ユロドル

週足

月足高値上抜けて調整波

今はC波と見ていたけど、今週は陽線になりつつあって、先週と比べて、包み足になるかもしれない

日足

昨日はコマ足陽線から急上昇した。

日足リバポイントをを上抜けたので

押し待ち

ただ、週足高値とのサンドイッチ

と懸念している中、上昇した。

ポンドル

週足

WTのネックを抜けずに上昇したけど、月足高値を結んだ切り下げラインに抑えられて調整波のC波

日足

昨日は包み足から上昇したけど、月足切り下げライン、日足実体安値、日足20MAで上髭陽線。止まった様子も見えるので様子見をしていたら上昇した。

USDJPY|日銀イベント通過後の構造変化に注目(押し目買い戦略)どうも、トレードアイデアラボの猫飼いです。お伝えしていた158.00-158.20ゾーンでの押し目買いが機能し順調に上昇していますね。とはいえオプションの効力が切れるのを待ってだいぶ深夜のトレードになりましたので、寝ていて仕掛けられなかった、、という方も多かったと思います。でもチャンスはまだまだあります!今日はそういったお話です。

さて明日は 日銀金融政策決定会合 を控えており、加えて国内政治・選挙イベントも重なるため、短期的にはボラティリティが高まりやすい局面と考えられます。

通常であれば「日銀は動かない」という前提で無風通過になりがちですが、今回は環境がやや異なります。

まずファンダメンタルズ面。

市場では日銀の利上げ時期について「2026年4月」前後という見方が優勢で、今会合での利上げは見送られる可能性が高い状況です。

一方で、米国は直近のFOMCにて実質的なQE再開と受け取れる国債買い入れ姿勢を示しており、日米ともに「金利を上げにくい」という共通点が浮かび上がっています。

日本に関しては、国債金利の上昇圧力が強く、利上げどころか日銀による国債買い入れ再開の可能性すら意識され始めています。

※詳しくは関連アイデアを参照ください。

「金利が上がっても円が買われない相場の読み方」

仮にこの方向性が示唆される場合、金融政策スタンスはタカ派ではなく、結果として円安方向への圧力が強まるシナリオが想定されます。

次にテクニカルと需給面。

直近までUSDJPYは158円付近で動きが抑制されていましたが、これは158円に設定されていたオプションの期日が影響していたと見ています。

オプション期日とは、特定価格を防衛するために相場が引き寄せられやすくなるタイミングで、期日が通過するとその拘束が外れやすい特徴があります。

実際、期日通過後は上値が軽くなり、現在は159円手前までじりじりと上昇。

これは事前に想定していた「期日通過後の上放れ」シナリオと整合的な動きです。

現時点での注目ポイントは押し目形成。

僕らのAIが提案してくれたトレードアイデアでは、 158.50〜158.60ゾーン が短期的なサポートとして機能しやすい価格帯と判断しています。

イベント前後で一時的な調整が入った場合、このゾーンでの反発確認後のロング(Dip Buy)を基本戦略とします。

上方向は159円台定着を試す展開を想定。

イベント通過後は「材料出尽くし」で終わるか、「構造が一段変わるか」を見極める局面になるため、値動きそのものより押し目が機能するかどうかに注目したいところです。

※イベント相場のため、ロット管理とリスクコントロールを最優先で。

金は高値圏を維持、短期的なテクニカル変動の可能性📊 市場概況

USD/XAU:本日の取引では、金はおおよそ4,795~4,800ドル/オンス付近で推移しており、日中の値幅は約4,772~4,832ドルとなっています。価格は、世界的な安全保障リスクや経済政策に関するニュースを背景に、需給の変動を受けています。

金価格は、最近の高値である約4,900ドル/オンスからやや下落しました。これは、新たな政策発言により安全資産需要が弱まり、短期的なテクニカル調整への期待が高まったためです。市場心理は、強い上昇後の利益確定と「リスク回避」姿勢が混在しています。

________________________________________

📉テクニカル分析

主要レジスタンス:

4,832~4,850ドル/オンス(直近高値ゾーンおよび52週の心理的水準)

4,880~4,900ドル/オンス(直近の史上高値ゾーン)

直近サポート:

4,772~4,760ドル/オンス(日中安値ゾーン)

4,720~4,700ドル/オンス(主要な心理的サポート)

EMA / 移動平均線:

価格は短期EMA付近で推移しており、日足ではトレンドの強さは明確ではありません。下位サポートを維持する限り、短期的な見通しは中立からやや強気です。

ローソク足 / 出来高 / モメンタム:

高値圏での出来高増加と変動拡大は、利益確定圧力を示しています。一方で、調整局面ではサポート付近で買いが入っています。RSIとMACDは回復の兆しを示していますが、日足では勢いは限定的です。

________________________________________

📌見通し

明確なブレイクアウトがない場合、金は広いレンジ内での変動が続く可能性があります。価格が4,760~4,770ドル/オンスのサポートを維持する限り、短期的な上昇基調は継続します。この水準を下抜けた場合、4,700ドル付近までの下落が想定されます。

________________________________________

💡トレーディング戦略

🔻SELL XAU/USD: 4,847–4,850

🎯TP: 40 / 80 / 200 pips

❌SL: 4,853.5

🔺BUY XAU/USD: 4,760–4,757

🎯TP: 40 / 80 / 200 pips

❌SL: 4,753.5

スピードは戦争を制するか?テキストロンの巨額な賭けテキストロン(Textron Inc.)は、多角的なコングロマリットから、地政学的な緊急性と技術革新が交差する航空宇宙・防衛分野の専門インテグレーターへと変貌を遂げました。同社の戦略的転換の核心は、米陸軍の「将来型長距離強襲機(FLRAA)」プログラム向けとなるベル社製ティルトローター機「MV-75」の配備加速にあります。これはインド太平洋地域における極めて重要な作戦上の要件に対応するものです。従来のブラックホーク・ヘリコプターの2倍の速度と航続距離を誇るMV-75は、太平洋戦域における「距離の制約(tyranny of distance)」という課題を解決します。同時に、テキストロン・システムズは、ウクライナ支援向けの無人水上艇および装甲車に関する重要な契約を獲得しました。また、航空部門はサプライチェーンの制約にもかかわらず、77億ドルもの受注残高を抱え、堅調な需要を維持しています。

2025年第3四半期の決算は、調整後EPSが1.55ドルとコンセンサス予想を上回り、売上高は前年同期比5%増の36億ドル、部門利益は26%増という目覚ましい拡大を見せ、同社の経営基盤の強さを示しました。経営陣は規律ある資本配分戦略を実行し、不採算事業であるアークティック・キャット(Arctic Cat)のパワースポーツ事業を売却することで、高収益が見込める航空宇宙・防衛分野にリソースを集中させました。航空部門は強力な価格決定力を背景に15億ドルの売上を達成し、ベル部門の82億ドルの受注残高は防衛契約の長期的な安定性を反映しています。テキストロンの技術的な「堀(優位性)」には、折りたたみ式ローターを備えた高速VTOL(垂直離着陸)システムに関する重要な特許、アディティブ・マニュファクチャリング(積層造形)能力、そして2026年1月に初飛行を達成した電動貨物ドローン「Nuuva V300」が含まれます。

金融アナリストは、同社株が大幅に過小評価されていると指摘しています。DCF(割引キャッシュフロー)モデルによる本源的価値は1株あたり135ドルと算出され、現在の取引価格と比較して30%のディスカウントが示唆されています。これは、FLRAAの生産拡大が市場価格に完全に織り込まれていないためです。連邦準備制度理事会(FRB)による利下げ観測、富裕層によるビジネスジェット需要の持続、そして防衛近代化の加速が、複数の追い風となっています。チタンのサプライチェーンにおけるボトルネックや熟練労働者の不足は依然として懸念材料ですが、自動化、CMMCサイバーセキュリティ準拠、そして戦略的集中への投資により、テキストロンは今後10年間にわたり収益の見通しが立つ、次世代の戦闘・輸送システムの主要な設計者としての地位を確立しています。

EUR/USD 2025年1月 第四週EUR/USD 4時間足 日足MA表示

EUR/USDの短期、中期展望

●昨年から下方向優勢で追っていますが、現在昨年夏頃からの三角形のフォーメーションの中で推移しており、どちらに抜けるか微病な位置での推移。

●水平線を2本入れていますが、上は1.1730、下は1.140。方向の対局を伺う上でどちらからの線をこの後にブレイクした方へ軍配が上がると考えます。

(この2本のラインを次に日足以上の実体を伴う足で確定した方)

●昨日までに上のライン、1.1730を起点にトランプのダボス会議発言から下落しましたが、再度のこの上側のラインを日足実体のローソク足でしっかりブレイクすれば、上方向優位と見ています。(昨日21日と、一昨日20日の日足はこのラインの下で弾けています)

●また、三角形の上辺ラインをブレイクすれば、ほぼ上方向確実となるのでロング目線で1.20へは最低でも到達すると見ていますのでそこまでのロングを検討。

●下方向であれば、昨日21日の安値をまずは割り込まない限り難しい展開と見ています。

●昨日1.1730からショートを仕込んでありますが、再度上昇ブレイクする動きでは即撤退、一転してロング方向へのポジション取りへシフトする考えで見ています。

BTCUSD 1月21日ビットコインBybitチャート分析です。こんにちは

ビットコインガイドです。

「フォロワー」をしておけば

リアルタイムの移動経路や主要区間からコメント通知を受け取ることができます。

私の分析が役立つ場合

下部にブースターボタン一つずつお願いします。

ビットコインの30分チャートです。

最近ナスダックいたずらがひどいですね。

ナスダック強制カップリングが進行中です。

ナスダックの動きに注目してください。

*赤い指の移動経路

ロングポジション戦略

1. 上部に1番紫色の指タッチ確認後、

下部に赤い指88784ブルロングポジションスイッチング

/紫色の支持線を離れるときの手節

2. 91612.7火 ロングポジション 1次ターゲット -> Top , Good順にターゲットが

戦略に成功すると、90566.3火はロングポジション再進入活用区間です。

上部に1番の区間をタッチせずにすぐ降りる場合

2番区間で最終ロングポジション待機/緑色の支持線を離脱した場合

今日Bottom -> 86977.3火

ボリンジャーバンド一峰チャートでメジャー反登区間です。

また、上部にオレンジ色の抵抗線はボリンジャーバンド4時間チャート中央線です。

この区間を強く突破してあげなければ鎮猛等条件になります。

ここまで、

原則売買、手折が必須で安全に運営していただきたいと思います。

ありがとうございます。

ドル円は158.00-158.20ゾーンで買い、、とAIが言いどうも、トレードアイデアラボの猫飼いです。

ドル円はアップトレンド継続で

押し目形成から再上昇を疑う時間帯。

米祝日で連休だったため動き出しは

20〜21日からとお伝えしていましたね。

僕らもTradingviewにて 先物価格(注) を参照しながら

下落の底打ちをするのを待っていました。

PS5でグラツーの6時間耐久レースをしながら🚗

さて、僕らのAIが提示してくれたドル円のアイデアは、

158.00-158.20ゾーンでの買い(もしくは158.50ブレイクの買い)

とのことでした。

早速仕掛けて獲ったところ。

でも1週間近く弱含んでいたので

なかなか上がらないな、、、

と思った方もいらっしゃるでしょう。

それもそのはず158.00には

プロテクティブ・プット戦術(注) の

プットオプションが設定されていて

期日までも長く、契約サイズもとてつもなく大きかったので仕方ないですね😊

僕らはヘッジファンドの戦術を推論して、それに追随するしかありません。

しかもAIさんを使えば、それが簡単にできる時代になりました。

ありがとう、サム。

■注・・・・先物価格の見方

外国為替取引をするのに先物価格を参照することはある程度未来を予測したり、大口の取引スタンスやヘッジファンドの複合戦術を推論する上で有益です。僕らはCME(シカゴマーカンタイル取引所)に直接見に行っていますがTradingviewにて通貨先物を参照したい場合には「通貨名 future」などで検索すると良いでしょう。

■注・・・・・プロテクティブ・プット戦術とは

現物株式(またはインデックス)を保有しながら、同じ銘柄のプットオプションを買う戦術は、一般的に「プロテクティブ・プット(Protective Put)」または「カバード・プット(一般的にはこの言葉が保護的な意味で使われることは少ないが、英語ではMarried Putとも呼ばれる)」と呼ばれるヘッジ(リスク回避)手法です。

この戦略は、保有株の下落リスクを限定しつつ、上昇時の利益も享受したい場合に用いられます。

エリオット波動分析 XAUUSD – 2026/01/22

1. モメンタム

– D1のモメンタムは現在、反転の準備段階にあり、市場が少なくとも数日間、調整局面またはレンジ(横ばい)に入る可能性を警告しています。本日の日足終値を確認してから判断する必要があります。

– H4のモメンタムは上昇方向への反転準備に入っており、本日H4時間軸で上昇局面が出現する可能性を示唆しています。これは非常に重要な動きであり、注意深く監視する必要があります。

– H1のモメンタムは現在上昇中で、オーバーボートゾーンに接近しています。これは短期的な上昇モメンタムが弱まりつつあることを示しています。H1モメンタムがオーバーボートに入り反転した場合、短期的な下落調整が発生する可能性が高いです。

2. 波動構造

D1タイムフレーム

– 日足では、価格は現在青色の第5波の終盤に位置しています。

– 同時にD1モメンタムが反転準備に入っているため、本日の終値を待って確認する必要があります。

– D1モメンタムの下方向への反転が確認された場合、D1トレンドに沿った比較的長い調整局面を警告するシグナルとなります。

– その場合、価格は以下の動きをする可能性があります。

– 上昇チャネル内へ戻る

– チャネル下限をテストする

– あるいは、**前回の第4波の起点付近(4276)**まで深く下落する

– そのため、より深い調整シナリオを想定し、事前に備える必要があります。

H4タイムフレーム

– 昨日の下落を受けて、現在の構造はオレンジ色の第4波である可能性があります。

– オレンジ色の第3波に対するフィボナッチ0.382を基準にすると、第4波の潜在的な目標ゾーンは4667付近となります。

– 現在、H4モメンタムは上昇反転の準備段階にあり、本日上昇が出現する可能性を示しています。

– この上昇は非常に重要で、次の点に注目する必要があります。

– H4モメンタムが上昇反転し、オーバーボートゾーンへ到達する

– しかし、価格が高値を更新できない場合

– その場合、より大きな時間軸で深い調整局面に入る可能性を警告するシグナルとなります。

H1タイムフレーム

– H1では、価格はすでに紫色の第4波の目標に到達しています。

– しかし現在、より大きな時間軸の複数の第4波構造が重なっており、特に慎重な判断が必要です。

– H1モメンタムはオーバーボートゾーンへ入りつつあり、今後数時間以内に下落が発生する可能性を警告しています。

– この下落により、価格は4737付近の下方流動性を取りに行く展開が想定され、これはBuyセットアップのターゲットゾーンとなります。

3. 期待値と価格目標

– 調整後の次の上昇局面は、複数の上位時間軸の波動構造が重なっているため非常に重要であり、高いボラティリティが予想されます。

– そのため、利確目標は状況に応じて柔軟かつ適切に設定する必要があります。

– 上昇の最も理想的な目標は、**紫色の第5波の完成(4959付近)**です。

– ただし、H4での分析の通り、

– モメンタムが上昇しても、価格が高値を更新できない場合

– このエリアでは利確を優先すべきであり、H4における第4波形成の可能性が高まり、その後より深い下落につながる恐れがあります。

4. トレーディングプラン

– Buyセットアップ: 4738 – 4736

– SL: 4728

– TP1: 4758

– TP2: 4816

– TP3: 4870

金利が上がっても円が買われない相場の読み方どうも、トレードアイデアラボの猫飼い@プロトレーダーです。明日は日銀金融政策発表ですね!利上げ路線が継続していてそろそろ円高かと思う方の多いでしょうが、それに待ったがかかってます。

円安の正体はチャート外にある|国債市場が示す“次の一手”

多くのトレーダーが円安を見て、

「日銀はまだ利上げできない」

「日米金利差が続く」

といった、すでに織り込まれた理由をなぞっています。

しかし、今回の円安の背景には、

インジケーターにも、ローソク足にも表示されない市場があります。

それが

日本国債市場です。

⸻

国債市場が出している“異変”

直近、日本の長期金利は断続的に上昇しています。

本来、利上げ観測が強まれば「円高要因」と解釈されがちですが、

今回の動きは少し性質が違います。

ポイントは

「金利が上がっている理由」です。

・財政不安への警戒

・国債需給の悪化

・海外勢の日本国債離れ

これらが重なり、

「金利は上がるが、通貨は買われない」

という、トレーダーにとって最も厄介な状態が起きています。

これは

安全通貨としての円が、静かに評価を落としているサインとも読めます。

⸻

なぜ円は買われないのか

通常、金利上昇は通貨高を招きます。

しかし今回は、

「日本に資金を置きたい」ではなく

「日本から資金を逃がしたい」

という力が勝っている。

国債市場は

株式市場よりも、為替市場よりも先に本音を映す場所です。

その国債が

「日本を長期保有したくない」

と語り始めている以上、

為替だけを見ていては判断を誤ります。

⸻

チャートに出る前に、相場は動いている

今のドル円は、

テクニカル的には

・レンジブレイク

・押し目形成

・トレンド継続

どれにも見えます。

ですが、その裏側では

国債 → 金利 → 為替

という、見えない流れがすでに進行しています。

この流れを知らずに

「RSIが…」

「移動平均線が…」

だけで判断するのは、

地図を見ずに航海するようなものです。

⸻

トレード戦略としての結論

・円安トレンドは「一時的」ではない

・押し目は機能しやすいが、急落には警戒

・ファンダ主導の相場では、テクニカルは“入口”に過ぎない

特に重要なのは、

国債市場に変化が出た瞬間が、トレンド転換の本丸になる点です。

そこを見ずに天井を当てにいくのは、

勝率を自ら下げにいく行為です。

⸻

最後に

相場は、

見えるものより、見えないもので動く。

インジケーターは

「起きたこと」を教えてくれますが、

国債市場は

「起きようとしていること」を教えてくれます。

この視点を持てるかどうかが、

トレードが

「作業」から「判断」に変わる分岐点です。

ドル円を見るとき、

次はぜひ

チャートの外側にも目を向けてください。

2026 0122

2026 0122

ドル円

週足

月足の切り下げラインを追随期で上抜き、利食い期中だけど、先週は上髭陽線で終わり、もしかしたら、利食い期かもしれないとみていたけど、今週は陽線になりつつある

日足

週足高値をロウソクが上抜いた。3点目抜けなので、リバーサル待ちをしていたら、週足高値付近に押してきていて様子見を見ていた所、昨日で3連続陽線に。

4H

4HダウのDTの切り下げライン4点目を上抜け

4Hダウ高値、4H20MAも若干上抜けLエントリー。昨日は若干押したけど、週足高値を信じて、現在も保留中

ユロドル

週足

月足高値上抜けて調整波

今はC波と見ていたけど、今週は陽線になりつつあって、先週と比べて、包み足になるかもしれない

日足

昨日はコマ足陽線から急上昇した。

日足リバポイントをを上抜けたので

押し待ち

ただ、週足高値とのサンドイッチ

ポンドル

週足

WTのネックを抜けずに上昇したけど、月足高値を結んだ切り下げラインに抑えられて調整波のC波

日足

昨日は包み足から上昇したけど、月足切り下げライン、日足実体安値、日足20MAで上髭陽線。止まった様子も見えるので、様子見

AIの提案する日経225は53000ゾーンでのごく短期ショートどうも、トレードアイデアラボの猫飼いです。

本日、僕らのAIが提案してくれた日経CFDのアイデアは下記の通りでした。

日銀イベント待ちで動きにくい中、ごく短期のアイデアを提案してくれるのでとても助かります。

もちろん、プロンプトは人それぞれ違いますので生成結果も違うはず。

正しい手法を身につけて、それをプロンプトとして練り上げる必要がありますね。

--------------------------原文ママ---------------------------

具体的な採択戦術(本日推奨)

・ 方向:ショート優先(リスクオフ+抵抗ゾーン+Strong Sell)

・ 仕掛け場所:

・エントリー:52,900-53,000ゾーン(R1 52,915 or 53,000心理関門接近時、リジェクション確認後売

り)。

・ターゲット1:52,600(S1/流動性プール、マグネット候補)。

金価格は史上最高値(ATH)を更新し続けています。1️⃣ トレンドライン

メイントレンド: 上昇(強気 / BULLISH)

価格は上昇トレンドラインの上を維持しており、

Higher High – Higher Low の構造は依然として有効です。

現在の動きは 保ち合い/テクニカルな調整 であり、

トレンド構造が崩れる明確なサインはまだ出ていません。

2️⃣ レジスタンス(Resistance)

4,900 – 4,905: 強いレジスタンス

(目標となる高値+上側トレンドラインとの重合)

→ 利確売りが出やすいゾーン。

上昇継続条件:4,900を明確にブレイクし、終値で上抜けること。

3️⃣ サポート(Support)

4,816 – 4,814: 直近サポート

(保ち合い/プルバックゾーン)。

4,766 – 4,768: 強力なサポート

(Higher Low+デマンドゾーン)。

このゾーンを維持できれば、上昇トレンドは安全。

4️⃣ メインシナリオ

4,768以上を維持している限り、トレンドに沿ったBUYを優先。

ターゲット:4,900。

注意: 4,766を割り込むと、

より深い調整のリスクが高まり、価格反応の慎重な監視が必要。

トレードプラン

BUY GOLD: 4,816 – 4,814

ストップロス: 4,804

テイクプロフィット: 100 – 300 – 500 pips

SELL GOLD: 4,900 – 4,902

ストップロス: 4,912

テイクプロフィット: 100 – 300 – 500 pips