エリオット波動分析 – XAUUSD 2025年8月8日

モメンタム

• D1タイムフレーム: 日足モメンタムは現在下向きに転換しており、現行の上昇波における長期的な上昇余地を制限しています。また、高値が3,409付近ですでに形成されている可能性も否定できません。

• H4タイムフレーム: モメンタムは依然として下降中で、上昇転換するにはあと1本程度のH4足が必要です。短期的には下落が続く可能性が高いため注意が必要です。

• H1タイムフレーム: 短期的な下落転換の兆候が見られます。この下落は重要であり、波動構造の分析後にさらに詳しく検討します。

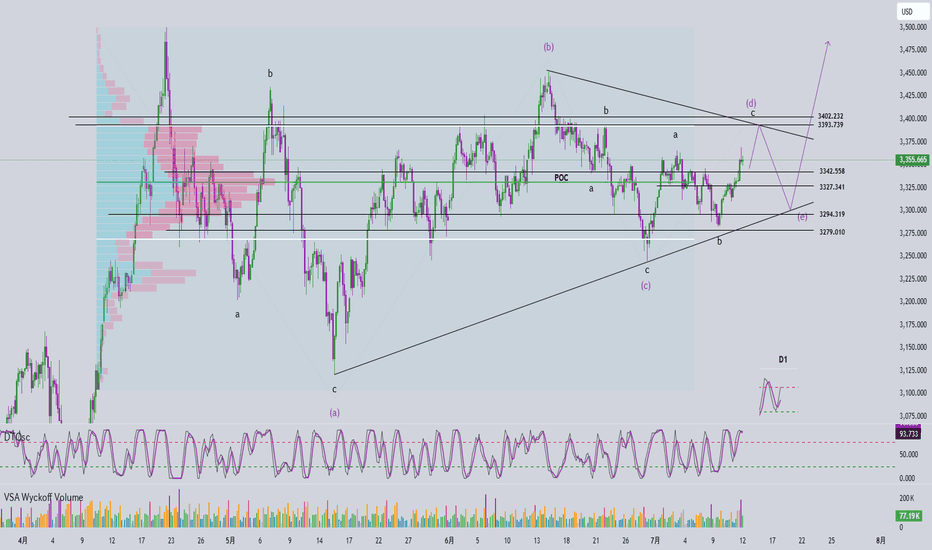

波動構造

現在の値動きは、エンディング・ダイアゴナル(終端三角形)の形成の可能性を示しています。このパターンが完成すると、通常は急激かつ急速な下落が発生します。

現時点ではまだ急落は見られないため、このパターンはまだ完成していない可能性があります。第5波の理想的な完了ゾーンは3412または3419付近です。

エンディング・ダイアゴナルは形成過程が複雑になりやすいため、より安全な取引方法は下辺をブレイクしてからエントリーすることです。

👉 追加シナリオ: もしH1モメンタムが下向きに転換し、価格が3381を下抜けした場合、3371付近まで下落する可能性が高く、この水準は買いポジションの候補になります。

逆に、価格が3381を下抜けせずに3412付近まで上昇した場合、第5波がそこで完了する可能性があります。

トレードプラン

• SELLゾーン1: 3412 – 3414

o SL: 3417

o TP1: 3393

o TP2: 3372

• SELLゾーン2: 3419 – 3421

o SL: 3429

o TP1: 3395

o TP2: 3372

画像を含む

エリオット波動分析 – XAUUSD | 2025年8月7日📊

________________________________________

🔍 モメンタム分析:

• D1(日足): モメンタムが下降に転じており、中期的な下落トレンドがすでに始まっている可能性があります。今後、来週中頃まで続くと予想されます。

• H4(4時間足): モメンタムは上昇中ですが、2本のモメンタムラインの傾きは緩やか → 上昇の勢いが弱く、上値抵抗(レジスタンス)ゾーンに注意が必要です。

• H1(1時間足): モメンタムはすでに買われすぎ(オーバーボート)の領域に入っており、3386付近で短期的な反転が起こる可能性があります。

________________________________________

🌀 エリオット波動構造:

• D1のモメンタムが反転していることから、市場は現在**ABC調整波(緑)**に入っていると予想されます。

• 現在の状況:

o 波Aはすでに完了。

o 波Bが形成中。

• 波Aが3波構成であるため、波Bはフラット修正(flat correction)になる可能性が高いです。この場合の波Bのターゲットゾーンは以下の通りです:

o 3385

o または 3395 → 重要なレジスタンスゾーンです。

• 波B(緑)の内部には、ABCの構造(赤)が見られます。

→ 波C(赤)のターゲットは:

o 3386

o または 3395 に達する可能性があります。

→ D1のモメンタムの流れと合わせて考えると、3386はショート(SELL)ポジションのエントリーポイントとして有力です。

________________________________________

📈 トレードプラン:

• 売りゾーン(SELL ZONE): 3386 – 3389

• 損切り(SL): 3397

• 利確目標(TP):

o TP1: 3370

o TP2: 3353

o TP3: 3333

エリオット波動分析 – XAUUSD(2025年8月6日)📊

________________________________________

🔍 モメンタム分析

• 日足(D1):

日足モメンタムは下降への反転の兆しを見せています。ただし、明確に判断するには本日のローソク足の確定を待つ必要があります。確定までの間は、短期的に小さな上昇が見られる可能性もありますが、現時点の上昇圧力は弱く、大きく上昇する可能性は低いと考えられます。

• 4時間足(H4):

H4モメンタムも反転の準備段階にあり、現在のローソク足の確定を待つ必要があります。特に、買われすぎゾーン手前で反転の兆候が出ている点に注目すべきで、短期的にはもう一度上昇する可能性があります。

• 1時間足(H1):

モメンタムが売られすぎゾーンに接近しています。あと1〜2本の陰線で底打ちし、短期的な上昇へ転じる可能性が高いと見ています。

________________________________________

🌀 エリオット波動の構造アップデート

昨日の上昇は期待外れでした。価格は目標としていた3402または3419まで上昇せず、3385の高値をわずかに超えた後に下落。この動きにより、現在の波動構造の判断が難しくなっています。

以下の2つのシナリオが考えられます。

シナリオ1:第5波がまだ完了していない場合

• D1モメンタムが下降への転換を示していることから、現在の上昇を第5波の中の第1波と見なすのは難しく、むしろ第3波が終了し、現在は第4波の調整フェーズである可能性が高いです。

• 現在の調整がフィボナッチ0.382付近で止まっており、価格が0.5(3370)を維持している限り、第4波からの上昇(第5波)に繋がる可能性があります。

• ただし、上昇の勢いが弱いため、今回は目標を3395と3402に絞っています(以前の3419は現時点では除外)。

シナリオ2:5波構造がすでに完了し、調整局面に入った場合

• 5波動がすでに終了していると仮定した場合、現在の下落は修正波の始まりであると考えられます。

• モメンタムの状況を考慮すると、このシナリオも成立する可能性がありますが、前述の上昇シナリオも否定できないため、本日のD1確定を待ってからエントリーポイントを探るべきです。

________________________________________

📌 トレードプラン

上級トレーダー向け:

• 価格が3395〜3402のターゲットゾーンに到達するのを待ち、反転シグナルを確認してからエントリーすること。

初心者向けのトレード提案:

• 売りエントリーゾーン: 3395 ~ 3398

• ストップロス: 3408

• 利確目標(TP):

o TP1:3385

o TP2:3370

o TP3:3349

________________________________________

✅ 注意:

モメンタムの確定を確認するため、D1のローソク足が確定してから再度トレードプランを見直してください。

エリオット波動分析 – XAUUSD(2025年8月5日)📊

🔍 モメンタム分析:

日足(D1):

モメンタムはすでに買われ過ぎの領域に入っています。これまでの分析通り、4日連続で価格が上昇しており、現在のモメンタムの状況から見て、上昇の勢いは弱まっている可能性があります。

4時間足(H4):

モメンタムが下落へと転換中 → 本日中に少なくともニューヨーク時間まで調整の下落が起きる可能性があります。

1時間足(H1):

モメンタムも下降に転じている → 短期的な調整下落をサポートする形となっています。

🌀 波動構造の分析:

現在、以下の2つのシナリオが考えられます:

✅ シナリオ① – ABCの修正波構造(黒線):

現在がC波であれば、上昇の動きはすでに完了している可能性があります。

この場合、価格は3315のサポートゾーンを下抜ける可能性があり、中期的な下落トレンドに移行する恐れがあります。

✅ シナリオ② – 推進波(12345の5波構成、黒線):

現在が5波である場合、上昇トレンドはまだ完了していない可能性があります。

現時点で、5波は第一ターゲットである3385に到達していますが、さらなる上昇ターゲットとして3402も注視すべきです。

注目ポイントとして、4波は三角持ち合い(トライアングル)の形をしており、エリオット波動理論によると、この場合5波の長さはトライアングルの最大幅に等しくなる傾向がある → よって、3385付近が高値の可能性が高いゾーンとなります。

🧭 トレードプラン(参考用):

🔹 売り戦略① – 5波の高値付近でのエントリー:

売りゾーン:3375~3378

損切り(SL):3387

利益確定目標(TP):

TP1:3365

TP2:3344

TP3:3333

🔹 売り戦略② – 5波が延長するシナリオ:

売りゾーン:3400~3402

損切り(SL):3410

利益確定目標(TP):

TP1:3385

TP2:3368

TP3:3333

エリオット波動分析 – XAUUSD(2025年8月3日)📊

🔍 モメンタム分析:

• 日足(D1):

モメンタムは強く上昇中。現在の上昇トレンドを裏付けるため、あと最低2日間は価格が上昇を続け、指標が買われ過ぎ(Overbought)ゾーンに入ると予測。

• 4時間足(H4):

モメンタムは下降への転換を示し始めており、月曜日の取引セッションでは調整の下落が予想される。

• 1時間足(H1):

金曜日の強力な上昇によりモメンタムは強気。月曜日のアジア市場オープン時も上昇が続き、ギャップが生じる可能性あり。ただし、このギャップは「消耗ギャップ(Gap Exhaustion)」の可能性があるため要注意。

📌 波動パターン分析:

金曜日の力強い値動きから、現在は大きな5波上昇構造(12345 - 黒色)の中の第3波である可能性が高い。ただし、ABC調整波(黒色)のC波である可能性も完全には排除できない。

現在は小さな5波上昇(青色)の最終段階、第5波を形成していると推測。重要なターゲットゾーンは次の2つ:

🎯 青色第5波ターゲット:

• ターゲット1: 3368

• ターゲット2: 3385

⚠️ 今後のシナリオ:

青色の第5波終了後、下方への調整波が出現:

• 調整が3315を割り込まなければ、大きな5波上昇(12345 - 黒色)を確認し、引き続き上昇して黒色第5波を完成させる。

• 調整が3315を割り込んだ場合、構造はABC調整波(黒色)に変化し、より深い下落が予測される。大きな調整波C(赤色)の完了に向けた動きとなる。

🧩 モメンタムと波動分析の組み合わせ:

• D1のモメンタムは、明確に上昇継続を支持。

• H4のモメンタムは月曜日の短期的な下落調整を示し、第4波形成と一致。

• H1のモメンタムは月曜アジア市場のギャップ発生を警告しており、モメンタム転換とともに調整開始の可能性を示唆。

🎯 短期トレードプラン:

現在の青色第5波をターゲットに以下のSell Limitで取引:

✅ Sell Limitゾーン: 3385 – 3387

⛔️ ストップロス(SL): 3399

🎯 利食い目標(TP1): 3368

🎯 利食い目標(TP2): 3355

📌 備考:

大きな第4波(黒色)を狙った詳細トレードプランは、青色第5波の完了が確認された段階で改めて更新します。

皆さんのトレードが成功しますように!🚀

テクニカル分析:その起源についてすべてテクニカル分析は、株や資産の価格と出来高の変化をグラフィックに記録し、予測可能な繰り返しのパターンや現象を活用することを目的とする学問です。

テクニカル分析の起源は、17世紀の日本の大阪の米先物市場に遡ります。日本の領主である大名たちの内戦が一世紀続いた後、1600年の関ヶ原の戦いで徳川将軍が勝利し、日本の統一プロセスが始まりました。徳川は将軍に任命され、臣下の忠誠を維持するために権力を固め、軍事・政治エリートとその家族を江戸(現在の東京)に集中させました。

当時、大名の主な収入源は、農民が彼らの土地で栽培した米でした。しかし、米を江戸に運ぶことは現実的ではなく、米は大阪の港に貯蔵されました。江戸での大名の近接性は、豪華な生活や過剰な支出による名声の競争を引き起こしました。この生活様式を支えるため、大名は貯蔵された米を売り、さらには将来の収穫を売ることもありました。この「未来の米」に対して、倉庫は「空米」と呼ばれる契約を発行し始めました。これらの契約は二次市場で取引され、世界初の先物市場の一つが生まれました。

この市場で最も著名な商人だったのが、18世紀初頭に活躍した本間宗久です。本間にとって、市場は投資家の心理に強く影響され、時には実際とは異なる収穫のイメージを持つことがありました。彼の著書『金の泉』では、今日でも実践的なアイデアが示されており、特に西洋の多くのトレーダーが「逆張り意見」として知る考え方を次のように述べています:

「米の価格が上がり始めると、各地から一斉に注文が入り、すぐに大阪市場もその熱狂に加わります。貯蔵された米に対しても注文が出され、買い注文の熱狂が明らかになると、米の価格はさらに急速に上昇します。しかし、誰もが買い注文を出したいと思うその時こそ、売り注文を出す側に立つことが重要です。人々が一斉に西へ向かって上昇に参加しようと決意している時、あなたは東へ向かい、そこで大きな機会を見つけるでしょう。」

日本のローソク足を西洋に広めた投資家スティーブ・ニソン氏は、著書『ビヨンド・キャンドルスティックス』で次のように述べています:

「私が翻訳した資料では、ローソク足チャートは本間の故郷である港町酒田にちなんで「酒田チャート」と呼ばれることが多いです。しかし、私の調査によると、本間がローソク足チャートを使用した可能性は低いです。これらのチャートは、明治時代初期(1800年代後半)に発展した可能性が高いと考えられます。」

重要なのは、本間がローソク足を使用していなかったとしても、この種のグラフィック表現は、価格記録を予測目的で使用した数世紀にわたる経験の進化であるということです。

日本のローソク足チャートの革命

価格のグラフィック表現は、テクニカル分析の進化において決定的な要因であり、東洋と西洋の投資アプローチの明確な違いを示してきました。西洋で主流だった従来のバーチャートは、始値と終値のみを表示する単純なものでしたが、ローソク足チャートは投資家の心理をより包括的に捉えるものでした。これらのチャートは、始値と終値だけでなく、各セッションの高値と安値を、ローソクの本体とヒゲによって直感的に表現しました。

おそらく、単純なバーチャートに制限されていた西洋の投資家は、価格形成の研究に重点を置いたアプローチを展開した一方で、日本人は小さなローソク足のグループを研究することで意思決定を行えたのでしょう。しかし、時が経つにつれ、両方のアプローチは等しく実践的になり、複数時間枠の理解は西洋と日本の投資家双方の運用に組み込まれるようになりました。

西洋での複数時間枠アプローチの例として、現代のテクニカル分析の父とされるリチャード・W・シャバックが挙げられます。彼は短い生涯にもかかわらず、多くの著作を残しました。1932年の著書『テクニカル分析と株式市場の利益』では、市場を主要な動き(月足)、中間的な動き(週足)、そして小さな動き(日足)に分類しています。日本では、一目均衡表の創案者である細田悟一が、ローソク足のパターンだけでなく、価格形成の分類と研究に生涯を捧げた投資家の最良の例です。

やがて、西洋の現代的な投資プラットフォームは、ローソク足チャートの革新を取り入れ、高値、安値、始値、終値を一つの形式で表示する機能を統合しました。

20世紀初頭、西洋でチャートを研究する人々は「チャーティスト」として知られていましたが、現在では「チャーティズム」は、ジャーナリストであり投資家でもあるリチャード・W・シャバック(1899-1935)が広め、後にロバート・D・エドワーズとジョン・マギーによる1948年の著書『株式トレンドのテクニカル分析』で普及した古典的な手法と結び付けられています。

テクニカル分析の出現に関する理論

人類の黎明期から、人間は周囲の現象を理解したり情報を伝えるために表現しようとしてきました。洞窟の壁画、象徴、または書かれた記録を通じて、視覚的表現は世界に意味を与えるための基本的なツールでした。間違いなく、価格の変動は分析を誘う現象でした。

グラフィック表現を用いた最初の投資家たちは、混沌の中に秩序を見出そうとしました。価格の動きを綿密に記録することで、これらの先駆者たちは驚くべき発見をした可能性があります。それは、将来の行動を予測するかのように見える繰り返しのパターンです。この発見は、大きな利益を得る可能性を秘め、場合によってはリスクが低いように思えるため、興奮を呼ぶものでした。

後年のテクニカル分析者が行ったように市場の心理を理解する必要なく、これらの初期の投資家たちはパターンに実際的な利点を見出しました。十分な数の投資家が同じパターンを特定し、それに基づいて行動すると、そのパターンはより頻繁に実現し、その有効性を強化しました。こうして、直感的な観察から始まったものが、構造化された実践となり、今日私たちが知るテクニカル分析の基礎を築きました。これは、何千もの投資家が市場の行動を解釈し、情報に基づいた意思決定を行うための学問です。

興味深い事実

株式投資の現象を初めて叙述した作品は、ホセ・デ・ラ・ベガの『混乱の混乱』(1688年)で、当時ヨーロッパの金融の中心地だったアムステルダムを舞台にしています。この小説は、当時の投資方法の詳細な研究というより、投機のリスクを楽しみながら読者に伝えることを目的としています。

著者はさらに、当時の他の作家を凌駕する華やかな叙述スタイルを用いています:

「彼らは、取引に頻繁に参加する者たちの不安を永続させようとし、彼らを塔に閉じ込めるかのように、錠を海に投げ捨て、決してその錠が外される希望を抱かせないようにする。」

結論

テクニカル分析の歴史を、興味深いものの、現代の実践には無関係な物語と考える人もいるかもしれません。しかし、歴史は、市場が単なる数字ではなく、人間の心理の反映であることを示しています。テクニカル分析は、単に覚えるためのテクニックのカタログではなく、心理的なダイナミクスを理解し、情報に基づいた意思決定を行うことを促します。

市場が歴史的なパターンによって形成されていることを認識することは、戦略的な優位性を与えます。17世紀日本の米商人から現代の分析者まで、過去の投資家が価格と感情をどのように解釈したかを研究することで、市場の動きをより正確に予測できます。この視点は、私たちの運用を豊かにするだけでなく、集団心理が依然として支配的な力である環境において、より意識的で準備の整った投資家として私たちを位置づけます。

参考文献

Nison, S. (1994). 『ビヨンド・キャンドルスティックス:新しい日本のチャート技法の公開』。ニューヨーク、NY:ジョン・ウィリー&サンズ

Schabacker, R. W. (1932). 『テクニカル分析と株式市場の利益』。ニューヨーク、NY:B.C.フォーブス出版

Edwards, R. D., & Magee, J. (1948). 『株式トレンドのテクニカル分析』。スプリングフィールド、MA:ジョン・マギー

Rabassa, Y. (s.f.). 「日本のローソク足をマスターする方法?」 。YouTube。

エリオット波動分析 – XAUUSD(2025年8月1日)📊

________________________________________

🔍 モメンタム分析:

• D1(日足)タイムフレーム:

モメンタムが上昇に転じました。このシグナルにより、今後5本のD1ローソク足(おおよそ来週半ばまで)で上昇トレンドが続くと予想されます。

• H4(4時間足)タイムフレーム:

モメンタムも上昇に転換 → 今から米国市場(NY時間)のセッションまで、価格は上昇または上昇方向へのレンジ相場となる可能性が高いです。

• H1(1時間足)タイムフレーム:

現在モメンタムが下降に転じています → 短期的に価格が一時的に下落する可能性があります。H1が売られすぎゾーンに入ってから上昇の反転シグナルが出るのを待って、買いエントリーを検討します。

________________________________________

🌀 波動構造の分析:

現在の波動構造は複雑で、まだ明確な確定シグナルがありません。そのため、チャート上の波ラベルはあくまで仮のものです。しかし、現在の波動カウントはまだ否定されておらず、D1のモメンタムも上昇を示唆しているため、このシナリオは継続されます。

重要な注意点:

現在の赤い波(C)は比較的短いため、価格がさらに下落して以下のターゲットに向かう可能性も残っています:

• ⚠️ 3246

• ⚠️ 3200

→ この下落シナリオは、価格が 3268 を下抜けた場合に確定されます。特に今日は 米雇用統計(NFP) の発表があるため、注意が必要です。

________________________________________

📌 想定される2つの波動シナリオ:

1. シナリオ1:黒の波動 1 – 2 – 3

o 波1(黒)はすでに完了済み。

o 現在は波2 → 次に波3に突入する可能性。

o 波3は通常、非常に力強く、ローソク足の実体も大きくなりがち。

o ターゲット:3351

2. シナリオ2:黒のABC修正波構造

o 現在は波B(黒)に位置。

o 波Cのターゲット価格:3328

________________________________________

🛡 サポートゾーン & トレード戦略:

• サポートゾーン1:3290 → 買いを検討できる良いエリア。ただし、H1が売られすぎゾーンに入り、反転シグナルが出るのを待つ必要があります。

• サポートゾーン2:3275 → さらに深く下がった場合の買い候補エリア。

________________________________________

💡 トレードプラン:

📍 プラン1 – 買い指値注文(Buy Limit)

• 買いゾーン: 3290 – 3289

• 損切り(SL): 3280

• 利確目標(TP1): 3309

• TP2: 3328

• TP3: 3351

📍 プラン2 – 買い指値注文(Buy Limit)

• 買いゾーン: 3275 – 3273

• SL: 3265

• TP1: 3309

• TP2: 3328

• TP3: 3351

________________________________________

📎 注意事項:

• 経験豊富なトレーダーは、H1で明確な反転シグナルが出てからエントリーすべきです。

• 初心者の方は、上記の買いゾーンに指値注文を設定する方法が有効です。

USD/JPY – 次のターゲットは150.500か?皆さん、こんにちは。

最近、FRB(米連邦準備制度)が利下げを急がないとの見方が強まり、ドルは継続的にサポートを受けています。その結果、USD/JPYは上昇の勢いを取り戻しています。

短期チャートでは、現在149.654付近で推移しており、新たなサポートレベルが確認されています。フィボナッチとダウ理論によると、この上昇トレンドはさらに拡大する可能性があり、直近のターゲットは150.500と見られます。

EMA34とEMA89も現在の上昇をサポートしており、買いシナリオに優位性がある状況です。

あなたはどう思いますか? USD/JPYの次の動きに期待していますか?ぜひご意見をシェアしてください!

エリオット波動分析 – XAUUSD | 2025年7月30日📊

🔍 モメンタム分析

• 日足(D1):モメンタムは上昇へ転換し始めていますが、本日のローソク足が確定するまでは明確な確認ができません。したがって、短期的な下落のリスクはまだ残っています。

• 4時間足(H4):モメンタムラインが買われ過ぎゾーンで絡み合っており、現在の上昇の勢いが弱まっている可能性を示唆しています。しかし、これだけでは上昇が終了したと断定するには不十分です。

________________________________________

🌀 波動構造

• 価格はすでに e波 の目標に到達しましたが、強い反発は見られません。ローソク足は短く、交差するように現れており、これは調整波でよく見られるパターンです。また、今回の波の継続時間は以前の調整上昇よりも長くなっており、下落がまだ終わっていない 可能性があることを示唆しています。このため、波動構造の再検討が必要です。

現在、50/50の確率で2つの主要なシナリオが考えられますが、それぞれ真逆の展開を示しています:

➤ シナリオ1:ジグザグ(5-3-5)構造

• 現在の構造は、より大きなジグザグパターンの A波 に過ぎない可能性があります。

• 現在は B波 の途中にあり、B波は複雑で不確実性が高いため、波に基づくトレードには適していません。

• チャート上の赤色のゾーンが、B波の潜在的なターゲット領域です。

➤ シナリオ2:5波構成の調整が完了

• (e)波 で下落が終了したと仮定します。

• 現在の上昇は、三角形型の1波 の可能性があり、新たな上昇トレンドの始まりを示すサインとなります。

• しかしこのシナリオを確認するには、価格が3309以上で維持されることが必要です。もしこのレベルを割り、かつH4モメンタムが下落に転じた場合は、安値更新の可能性が高まります。

________________________________________

📝 トレード戦略

現時点では、市場の不透明性が高いため、短期的なスキャルピングトレードのみを推奨します。

あらかじめ設定されたサポート・レジスタンスゾーンを活用してください。

波動に基づいたトレードは控えるべきで、より明確な構造が見えた段階で改めて戦略を更新します。

エリオット波動分析 – XAUUSD – 2025年7月28日📊

________________________________________

🔍 モメンタム分析:

• 日足(D1):モメンタムはすでに売られすぎの領域に入っており、本日中に反転が発生する可能性が非常に高いです。反転すれば、4~5日間程度の上昇または横ばいの動きが期待されます。

• 4時間足(H4):モメンタムが上昇に転じています。これにより、今日の動きは上昇または横ばいになる可能性が高いです。モメンタムが買われすぎゾーンに入るまでは、あと2本ほどのH4足が必要と見込まれます。

• 1時間足(H1):モメンタムは現在買われすぎゾーンにあるため、一時的な下落または横ばいの動きが発生する可能性があります。

________________________________________

🌀 波動構造の分析:

• H4チャートでは、これまでのプラン通り、価格がabcdeの収束三角形の修正波を形成しているという仮定が引き続き有効です。現在はその最終波eの段階にあります。

• H1チャートでは、価格が価格チャネル内で推移しており、abcの修正構造が形成されつつあります。

• 三角形の下辺(緑のライン)とサポートゾーンを組み合わせて、波eの終点候補を見極めます。

🔺 注意: 波eは必ずしも三角形の下辺で終了するわけではなく、少し下抜ける可能性もあるため、短期的な波構造との組み合わせで反転ポイントを判断することが重要です。

________________________________________

🎯 注目すべき価格ゾーン:

• ターゲット1:3329

• ターゲット2:3309

• ターゲット3:3290

________________________________________

🔎 短期波構造(M10):

現在のチャートに見られる価格構造では、リーディングダイアゴナル(三角形型の始動波)の形成が確認できます。これは通常第1波に現れる形であり、もし正しければ、3329付近への急落が予想されます。

________________________________________

⚖️ モメンタムと波動構造の統合分析:

• 日足(D1):反転の兆候 → 買いエントリーに有利

• 4時間足(H4):モメンタムは上昇中だが、価格の反応が弱いため上昇トレンド継続の明確なサインはまだ出ていない → 損切りラインは慎重に管理

• 1時間足(H1):買われすぎ + リーディングダイアゴナルの可能性 → 第2波として3329付近までの下落を想定 → このゾーンはBuyエントリーポイント

________________________________________

🧭 トレードプラン:

• 経験者向け:

→ 重要なサポートゾーンまで価格が到達するのを待ち、反転のサインを確認してエントリー

• 初心者向け:

→ 以下の指値Buyプランを参考にしてください:

✅ プラン1:

• Buyゾーン:3330 – 3328

• 損切り(SL):3320

• 利確1(TP1):3351

• 利確2(TP2):3370

• 利確3(TP3):3385

✅ プラン2:

• Buyゾーン:3310 – 3308

• 損切り(SL):3300

• 利確1(TP1):3328

• 利確2(TP2):3351

• 利確3(TP3):3370

エリオット波動分析 – XAUUSD 2025年7月25日📊

🔍 モメンタム分析

日足(D1):モメンタムは下降中。現在の減少ペースから見ると、あと1~2本のローソク足で売られすぎゾーンに入る可能性が高く、短期的にはもう一段の下落が予想される。

4時間足(H4):モメンタムは下降に転じる兆しが見られ、当面は横ばいまたは軽度な下落が続く可能性がある。

1時間足(H1):モメンタムは下落しており、現在のローソク足が確定すると売られすぎゾーンに入ると見られる → 反発上昇の可能性あり。

🌀 エリオット波動構造

**波A(黒)は明確な5波構成で完了しており、異常な波形は見られない → よって波B(黒)**は3波構成になると予測している。

波B(黒)の中で、現在価格は波B(青)を形成中。すでに波A(青)は完了しており、短期足で5波構成が見られる → このことから波B(黒)は5-3-5のジグザグ構造であると考えられる。

波B(青)の終了目標:3360付近。このレベルはサポート帯であり、フィボナッチの合流点でもある → ここで反発上昇を期待。

この仮定に基づき、波C(青)の目標値は3386または3402付近と予測される。

ただし、価格が3351を下回った場合は、この波動カウントは無効となる → その際は三角形(c)-(e)の下限やサポート帯との合流点をもとに、新たな買いエントリーポイントを検討する。

🔄 モメンタムと波動構造の組み合わせ

D1のモメンタムを見ると、現在の下落は弱まってきており、三角形(c)-(e)の下限が波eの終了点として最適なエリアと考えられる。

理想的なシナリオとしては:

H1モメンタムの反転上昇と連動して波C(青)の上昇が完了

その後、H4モメンタムの下降転換と合流して全体のトレンド転換を確認

📌 トレードプラン

経験者向け:

3385および3401の2つの価格帯で反転シグナルを監視 → 売りエントリーを検討

初心者向け:以下のリミット注文戦略を推奨

SELL ZONE:3399 ~ 3402

損切り(SL):3501

利確目標1(TP1):3374

利確目標2(TP2):3351

エリオット波動分析 – XAUUSD(2025年7月24日)📊

🔍 モメンタム分析:

日足(D1):モメンタムは下落トレンドにあり、少なくとも来週初めまでは、下降またはレンジ相場が続く可能性が高いと見られます。

4時間足(H4):モメンタムは売られ過ぎゾーンに入り、反転の兆候が見られます。本日は一時的な上昇(調整上昇)が発生する可能性があります。

1時間足(H1):モメンタムは引き続き下落中で、売られ過ぎゾーンに入るまでにあと2本程度のローソク足が必要と見られます。つまり、反転前にもう一段下落があるかもしれません。

🌀 エリオット波動構造のアップデート:

昨日は、価格が3453のレジスタンスを突破し、新たな上昇トレンドが始まることを期待していましたが、実際には3374まで下落し、以下の2つのシナリオが想定されます:

✅ シナリオ1:修正波が継続中

青色の(d)波はすでに終了している可能性があります。

現在進行中なのは、修正三角形パターンの最終波である(e)波と考えられます。

この場合、三角形の下辺および複数のサポートが重なるエリアが、(e)波の終了ポイントとして注目されます。

✅ シナリオ2:上昇トレンドの第1波が完了

現在の下落は、第2波の調整である可能性があります。

第2波の終了点を見極めることで、より強く長い第3波の買いエントリーを狙うことができます。

📌 2つのシナリオの違い:

シナリオ1 → (e)波の終了後に、第5波の中の第1波が始まる。

シナリオ2 → 第2波の終了後に、第5波の中の第3波が始まる(こちらの方が強く、長い傾向)。

🧩 現在の波動構造:

現在、チャート上では明確な5波構成の下落が進行中です。

エリオット理論によれば、修正波は5波構成にならないため、この動きはジグザグ(5-3-5)パターンのA波である可能性が高いと考えられます。

A波内の5波のターゲットは以下の通りです:

ターゲット①:3374(現在反応中のエリア)

ターゲット②:3360(次の重要なサポート)

📌 モメンタムと波動の組み合わせ:

日足モメンタムが明確に下落していることから、市場は現在ABC修正波の途中であるという仮説を支持しています。

H4では、モメンタムが売られ過ぎゾーンに入り、反転の兆しがあり、これは弱く横ばい気味のB波の発生と一致しています。B波は、3401〜3410の抵抗ゾーンで終了する可能性があります。

一方、H1モメンタムはまだ下落しており、売られ過ぎゾーンに達していないため、第5波の下落が継続し、3360付近まで落ちる可能性があります。

まとめ:

D1 → 下落トレンド継続 → 大きな修正波が進行中

H4 → 売られ過ぎ → B波による反発の可能性

H1 → さらなる下落 → 第5波が3360で完了する可能性

💼 推奨トレードプラン:

初心者やリアルタイムでの判断が難しいトレーダー向けには、以下のようなBuy Limit戦略が有効です:

買いゾーン(Buy Zone):3362 ~ 3360

損切り(Stop Loss):3352

利確(Take Profit):

TP1:3384

TP2:3400

🎯 経験豊富なトレーダーであれば、サポートゾーンでの価格反応を観察し、反転シグナルをもとに最適なエントリーポイントを見つけるのが望ましいです。

トレーディングを学ぶ123のクイックヒント - ヒント #7トレーディングを学ぶ123のクイックヒント - ヒント #7

数学の二つの力:分析のための論理、勝利のための意志力

✅ 理想的なトレーダーとは、鋭いアナリストとタフなファイターを兼ね備えた人物です。

金融市場で成功するためには、論理的な意思決定と計画通りに進める意志力の両方が必要です。

数学は、これら二つの重要なスキルを同時に鍛えるのに最適なジムです。

論理的な観点から見ると、数学はあなたの心を強力な分析ツールに変えます。複雑な問題を小さな部分に分解し、パターンを認識し、段階的な思考で取引戦略を構築する方法を教えてくれます。

これこそが、確率を深く理解し、リスクリワードレシオを正確に計算するために必要なスキルなのです。🧠

しかし、数学の力は論理だけにとどまりません。難しい問題と格闘し、諦めないことで、鋼のような闘争心が養われます。この精神的な強さは、ドローダウンの時にも冷静さを保ち、取引計画を堅持するのに役立ちます。

「数学者の精度で分析し、数学者の闘争心で取引せよ👨🏻🎓。

ギャンブラーの興奮で取引するな🎲。」

ナヴィド・ジャファリアン

一つ一つのヒントが、より規律あるトレーダーになるための一歩です。

次回もお楽しみに!🌟

エリオット波動分析 – XAUUSD 2025年7月23日

🔍 モメンタム分析:

• 日足(D1): 日足のモメンタムには下落への転換の兆しが見られます。本日のローソク足が確定するのを待つ必要があります。このシグナルは、上昇トレンドの勢いが弱まっていることを示しています。

• 4時間足(H4): モメンタムは下落方向に転換しつつあります。あと2本程度の陰線が出ることで、オシレーターが売られ過ぎゾーンに達する可能性があります → 本日は引き続き下落が継続する可能性が高いです。

• 1時間足(H1): すでにモメンタムは売られ過ぎゾーンに入っており、指標のラインが密着しはじめています → 小幅な下落や横ばい(レンジ)になる可能性があります。

🌀 エリオット波動構造のアップデート:

• H1チャートでは、**5波構成(黄色)**が進行中です。

o **第3波(黄色)はすでに終了していると見られ、内部には明確な5波(青)が確認できます。

o 現在は第4波(黄色)**の修正波に入っています。

🔸 第4波(黄色)の想定ターゲットゾーン:

• ターゲットゾーン1:3412付近

• ターゲットゾーン2:3402付近

📌 第4波(黄色)が完了すれば、続いて**第5波(黄色)**が形成されると予想されます。

🔸 第5波(黄色)の想定ターゲット(利確ポイント):

• TP1: 3461

• TP2: 3492(延長の場合)

🔄 モメンタムと波動構造の組み合わせ:

• D1モメンタムの反転は、現在の上昇トレンドが終盤に差し掛かっている可能性を示唆しており、これは第5波が最後の上昇波であるという見立てと一致します。

• H4とH1のモメンタムも、第4波の調整局面を支持しています。

✅ 第4波は通常、ジグザグ型、フラット型、または**トライアングル型(三角保ち合い)**になる傾向があります → 強い陽線(H1)の出現を待ち、調整終了を確認してから買いエントリーを検討しましょう。

📊 トレードプラン:

🟩 買いエリア①:

• BUY ZONE:3414 ~ 3412

• 損切り(SL):3407

• 利確1(TP1):3439

• 利確2(TP2):3461

• 利確3(TP3):3492

🟩 買いエリア②:

• BUY ZONE:3403 ~ 3401

• 損切り(SL):3393

• 利確1(TP1):3439

• 利確2(TP2):3461

• 利確3(TP3):3492

エリオット波動分析 – XAUUSD | 2025年7月22日

🔍 モメンタム分析

• D1(日足):モメンタムはすでに買われ過ぎのゾーンに突入しており、1〜2本のローソク足以内に反転の兆候が現れる可能性があります。ただし、現在の上昇トレンドはなお継続する可能性があり、明日の日足の終値を見て判断する必要があります。買われ過ぎゾーンへの突入は、上昇の勢いが弱まっているサインです。

• H4(4時間足):モメンタムは下降傾向にあります。強い陽線が3391以上で終値をつけない限り、本日は下落またはレンジ相場が続く可能性が高いです。

• H1(1時間足):上昇反転の兆候が見られます。価格が3385を維持し、3391を上回る強い陽線で終値をつければ、短期的な買いエントリーチャンスになる可能性があります。

🌀 エリオット波動の構造更新

• 現在価格は3390〜3402の範囲内で横ばい推移しており、非常に重要なゾーンであるため、慎重な観察が必要です。

• 3380は重要な警戒ラインであり、波動(3)のフィボナッチ0.382のレベルに相当します。この水準を終値で下回った場合、現在の動きが第4波ではなく調整波である可能性が高まります。

• 現在、フラット型のABC調整波が形成されつつあり、波Aの1.618倍のターゲットはすでに3385で達成されています。

• もし価格が3360を下回った場合、第1波と価格が重なることになり、現在の推進波としてのカウントは無効となります。その場合は、大きな調整三角形(abcde)の継続シナリオを想定する必要があります。

🔗 モメンタムと波動の統合分析

• H1は上昇反転の兆候を見せているものの、H4のモメンタムは下降中です。3391を明確に上抜ける強い陽線が出ない限り、価格はH4が売られ過ぎゾーンに入るまで、横ばいまたは下落が続く可能性があります。

• より安全な戦略:H4が売られ過ぎのゾーンに達するのを待ってから、買いエントリーを検討するのが望ましいです。

• 想定される反発ゾーンは3382〜3380です。

📈 推奨トレードプラン

• 買いゾーン(Buy Zone):3382 – 3380

• 損切り(SL):3372

• 利確目標1(TP1):3402

• 利確目標2(TP2):3412

• 利確目標3(TP3):3428

エリオット波動分析 – XAUUSD|2025年7月21日

🔍 モメンタム分析

日足(D1):モメンタムは現在上昇中 → 今後3日間は上昇トレンドが継続する可能性が高いです。

4時間足(H4):モメンタムは売られ過ぎの領域に近づいています → あと1本の陰線でオーバーソールドに到達する可能性があります。

1時間足(H1):モメンタムは下落への転換が近い → 短期的には価格調整(押し目)が入る可能性があります。

🌀 エリオット波動構造のアップデート

4時間足では、価格が依然として修正三角形(コレクティブ・トライアングル)内で収縮しています。前回の分析通り、価格は3358付近に到達し、以下のシナリオが想定されます:

第1波(黒) はすでに3358の高値で完了している可能性があります。

現在は**第2波(黒)**の進行中と考えられ:

波Aは完了済み。

現在の上昇は波B。

今後、波Cとしての下落が予想され、そのターゲットゾーンは以下の2つ:

ターゲット1:3342

ターゲット2:3332

🔎 モメンタムと波動の組み合わせ分析

価格が3358をブレイクした場合 → 勢いがあり、鋭角かつ明確な上昇が見られれば、それは第3波の始まりである可能性が高まります。

逆に、動きがダラダラと重なり合うような展開であれば、修正波がまだ継続しているシナリオも考慮すべきです。

注目のレジスタンスゾーン:3390~3402 → このエリアを明確に上抜けすれば、第3波シナリオがより強く裏付けられます。

📌 トレード戦略

1️⃣ BUYエントリー #1

エントリーゾーン:3343 ~ 3341

損切り(SL):3337

利確目標1(TP1):3358

利確目標2(TP2):3390

2️⃣ BUYエントリー #2

エントリーゾーン:3333 ~ 3331

損切り(SL):3323

利確目標1(TP1):3358

利確目標2(TP2):3390

📎 補足メモ:エントリーは、価格アクションやモメンタムの明確なシグナルが確認されたときに行うのがベストです。相場がレンジや不明瞭な状態のときは、無理にエントリーしないよう注意しましょう。

エリオット波動分析 – XAUUSD(2025年7月18日)

🔍 モメンタム分析

日足(D1):モメンタムは現在、上昇への反転の兆しを見せています。本日のD1ローソク足のクローズを待つ必要がありますが、昨日の上昇が第1波の始まりであり、新たな上昇トレンドの可能性が高まっています。

4時間足(H4):モメンタムは下落に向けて反転する兆候を見せており、これは第2波の調整波が形成される可能性を示しています。

1時間足(H1):モメンタムは再び上昇に反転しそうであり、短期的な上昇の動きが期待されます。

🌀 エリオット波動構造のアップデート

H4チャート上では、abcdeの三角保ち合い調整構造に大きな変化は見られません。

しかし、昨日強い陽線(H4の強力なローソク足)が出現しており、これは市場の異常な動きを示唆するもので、注意が必要です。

以下の2つのシナリオが考えられます:

黒の第1波がすでに完了し、現在は第2波の調整フェーズにある。

または、現在は黒の第1波内の第4波である可能性。

🔎 モメンタムと波動構造の統合分析

D1モメンタムが今後4〜5日間上昇を示唆していることから、青のe波はすでに完了している可能性が高いです。

それにより、今後5波構成の推進波が始まるシナリオが開かれます。具体的には:

H1が予想通り上昇に反転する場合、現在の上昇は黒の第1波内の第5波であり、3358を目標に上昇する可能性。

その後、価格は3330~3323のゾーンに調整し、黒の第2波が完了。

もう一つのシナリオでは、価格がすぐに3330~3323まで下落し、すでに第1波が完了しており、現在は第2波である可能性。

🎯 ⇒ どちらのシナリオでも「3330~3323」ゾーンが重なるため、非常に有望な「買いゾーン(BUY ZONE)」となります。

🧭 トレードプラン

BUY ZONE(買いエリア):3330 – 3327

ストップロス:3320

テイクプロフィット:

TP1:3342

TP2:3358

TP3:3402

📌 注意:エントリーゾーンの幅がやや広いため、このゾーンでのプライスアクションの確認後にエントリーすることを推奨します。

エリオット波動分析 – XAUUSD 2025年7月17日

🔍 モメンタム分析

日足(D1): モメンタムは依然として下降トレンドにありますが、インジケーターの2本の線が徐々に接近しており、注意が必要です。通常はあと2本程度のローソク足で売られすぎゾーンに到達し、反転が発生すると考えられますが、今回のように線が収束し始めている場合、想定より早いタイミングで反転が起こる可能性もあります。本日のローソク足の確定を確認する必要があります。

4時間足(H4): モメンタムは下降しており、当面の動きとしては下落またはレンジ相場がメインになると予想されます。

🌀 エリオット波動の構造

H4チャートでは、価格がエリオット波動理論における対称三角形パターンの終点付近で強く圧縮されているのが確認できます。そしてこの圧縮の中心は、出来高が最も集中している「POC(Point of Control)」と重なっています。

黒色のW波は3波構成になっており、昨日は価格がW波の起点まで急騰した後に再び下落しました。この動きにより、2つのシナリオが考えられます:

シナリオ1 – WXY構造で、現在は緑のe波内のY波を形成中:

目標①:3327

目標②:3303

シナリオ2 – 緑のe波が三角形として推移するケース:

この場合、価格は3327付近で横ばい(レンジ)になる可能性が高いです。

🔗 波動構造とモメンタムの総合判断

D1とH4のモメンタムはいずれも弱気ですが、ローソク足の実体が小さく重なり合う傾向が強く、明確なトレンドが見られません。現在価格は三角形の先端かつPOC上に位置しており、ブレイクアウト前の圧縮フェーズに入っていると考えられます。このような状況下では、目標ゾーン付近で強い陽線が出現した後にBUYエントリーするのが安全です。

📈 トレードプラン

✅ シナリオ1 – 3327~3326でBUYエントリー

損切り(SL):3317

利確目標(TP1):3342

TP2:3358

TP3:3402

✅ シナリオ2 – 3305~3302でBUYエントリー

損切り(SL):3295

利確目標(TP1):3327

TP2:3358

TP3:3402

エリオット波動分析 – XAUUSD 2025年7月16日

🔄 モメンタム分析

日足(D1):現在、モメンタムは下降に転じており、今後の価格は下落またはレンジ相場(横ばい)になる可能性があります。

4時間足(H4):モメンタムは上昇中であり、現在の反発局面が継続する可能性があります。上方には 3342 と 3358 にレジスタンスゾーンがあります。

🌀 エリオット波動構造

現在の価格は、**収束型トライアングル(三角保ち合い)**の修正波構造内で圧縮されており、ボラティリティが徐々に狭まってきています。このような局面では、ブレイクアウトのタイミングを見極めることが重要です。

現時点の構造を見ると、**波d(緑)はすでに完了しており、現在の下落は波e(緑)**の動きであると予想しています。

トレード戦略としては、三角形の下辺(波aの安値と波cの安値を結んだライン)付近のサポートが重なるエリアを目安に**買いエントリー(BUY)**のチャンスを探ります。

🎯 トレードプランとターゲット

買いゾーン(BUY ZONE):3303~3300

損切り(ストップロス SL):3290

利確(テイクプロフィット TP):

TP1:3327

TP2:3358

TP3:3402

エリオット波動分析 – XAUUSD | 2025年7月14日

🔍 モメンタム分析

日足(D1):モメンタムは現在、上昇への転換が進行中であり、来週月曜日にかけて上昇トレンドが継続する可能性が高いです。

4時間足(H4):モメンタムは買われ過ぎゾーンに達しており、短期的な調整(下落)が起こる可能性が高いと考えられます。これにより、モメンタムは売られ過ぎゾーンへ向かうことが想定されます。

🌀 エリオット波動構造

H4チャートでは、**収束三角形パターン(abcde)**が最終局面に差し掛かっているのが確認できます。

金曜日のトレードプランでは、調整局面はすでに終了し、価格は推進波に入ったと予想していました。しかし、2つの異常点に注意が必要です:

3365付近のレジスタンスで大きな出来高を伴う上ヒゲローソク足が出現しており、同時にH4モメンタムは買われ過ぎの状態です。これは短期的な下落調整の兆候であり、本来、価格が第3波に突入しているのであれば起きるべきではありません。理想的には、金曜日のうちに価格が3402まで力強く上昇することで、推進波であることの確信を得られるはずでした。

H1チャートでは、陽線が小さく、互いに重なって表示されており、上昇の勢いが弱く、買い手の勢力が不確実であることを示しています。

これら2点から判断すると、価格は依然として調整局面にある可能性があり、3402が調整終了の確認ポイントとなります。

💡 トレーディング見解

D1のモメンタムは依然として買いエントリーを支持しています。

ただし、H4が買われ過ぎの状態であるため、短期的な調整は避けられない可能性があります。

よって、価格が下のサポートゾーンまで下がるのを待ち、押し目買い(Buy on Dip)を狙います。ターゲットは3393~3402で、これは金曜日のプランにおける3332~3330の買いエリアに基づく目標値と一致します。

📊 トレードプラン

買いゾーン(BUY Zone):3342 ~ 3340

損切り(SL):3330

利確1(TP1):3370

利確2(TP2):3393

エリオット波動分析 – XAUUSD | 2025年7月15日

🟢 トレード状況の更新

3342~3340のBUYゾーンで注文が執行され、3341でエントリーされました。現在までに約140ピップスの利益が出ており、相場は引き続きこれまでのシナリオ通りに推移しています。

📊 モメンタム分析

日足(D1):モメンタムは買われすぎのゾーンにあり、インジケーターのラインがクロスし始めており、日足レベルで反転の兆しが見られます。

4時間足(H4):3377から3342まで6本の陰線で下落した後、モメンタムが上昇に転じました。すでに陽線が2本出ており、あと3~5本の上昇ローソク足が出現し、3390付近を目指すと予想されます。

🌀 エリオット波動構造のアップデート

現在、価格はabcde収束型トライアングルの終盤に差しかかっています。以下の2つのシナリオを想定しています:

シナリオ① – トライアングル調整が継続する場合

価格がトライアングルの下辺まで戻った場合、それは波eの形成を示唆し、最後のBUYチャンスになる可能性があります。

シナリオ② – 第5波の拡張波が進行する場合

現在の構造は5波インパルスの形をしており、第4波が終了し、第5波が始まった可能性があります。

第5波の目標は3398~3402のレジスタンスゾーンに一致しています。

第5波完了後、市場は調整波に入る可能性があり、これは波dがこのレジスタンスで終了するという仮説と一致します。

🔔 もし価格が3402を上抜けた場合、abcdeの調整波が完了し、新たな上昇の衝撃波(インパルス)が始まるシグナルとなるでしょう。

🎯 トレードプラン

📍SELLゾーン:3396 ~ 3398

⛔️ 損切り(SL):3406

🎯 利確目標(TP1):3376

🎯 TP2:3327

📍BUYゾーン:3295 ~ 3293

⛔️ SL:3285

🎯 TP1:3327

🎯 TP2:3365

🎯 TP3:3402

✅ 注意点:各ゾーンでのエントリーは、プライスアクションとモメンタムの確認シグナルを得てから行うのが望ましいです。