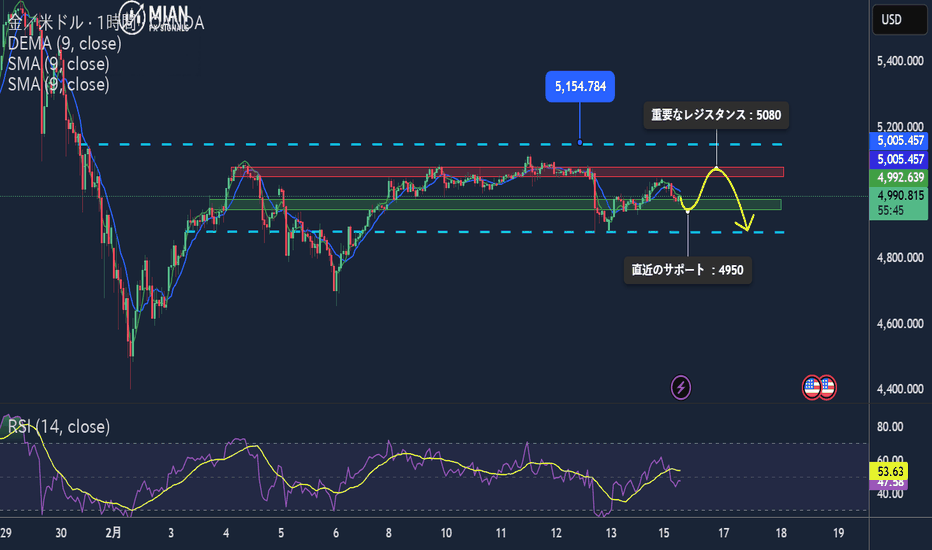

金は上昇トレンド継続前に調整・保ち合いの可能性📊 市場動向:

金価格は5000ドル/オンスを超える強い上昇の後に軽く調整しており、週初めの低流動性と新しい市場材料の不足の中で利益確定の圧力を受けています。一方、米ドルは一時的に安定しています。

📉 テクニカル分析:

• 重要なレジスタンス: 5.050 – 5.080 | 5.120 – 5.150

• 直近のサポート: 4.980 – 4.950 | 4.900 – 4.880

• EMA: 価格は依然としてEMA 09の上にあり、全体的なトレンドは上昇ですが、短期的な調整の兆候があります。

• ローソク足 / 出来高 / モメンタム: 天井付近で調整ローソク足が出現し、出来高がやや減少 → 買い圧力の弱まりを示唆。RSIは軽度のダイバージェンスを示し、主なトレンド再開前の調整や保ち合いの可能性があります。

📌 見通し:

買い圧力が戻り、価格が4900以上を維持すれば、金は短期的に4980–4950ゾーンまで下落した後に反発する可能性があります。

________________________________________

💡 取引戦略提案:

🔻 SELL XAU/USD: 5.078 – 5.081

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 5.085

🔺 BUY XAU/USD: 4.950 – 4.947

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4.943

テクニカル分析以外

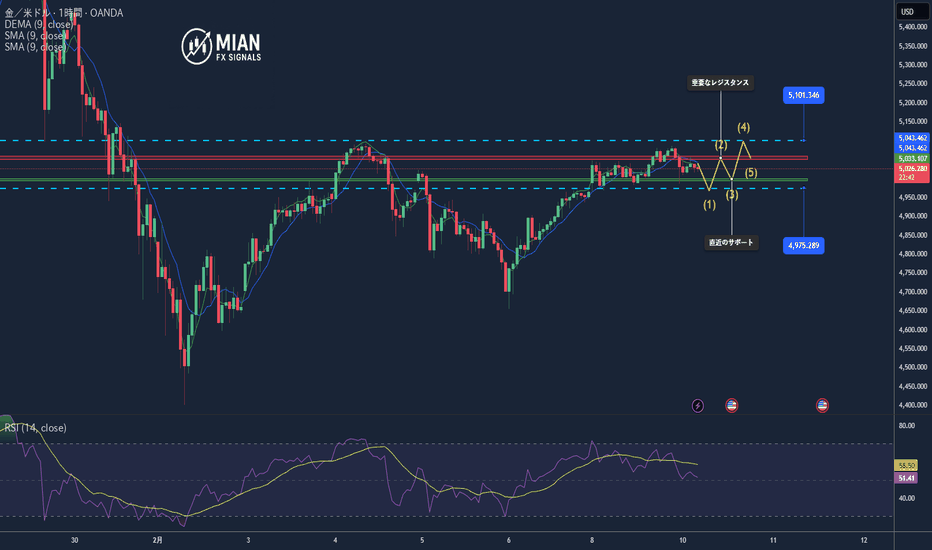

金は5000を下回ってさらに調整する可能性📊 市場動向:

金価格は米ドルの回復、リスク選好の改善、強い上昇後の大規模な利益確定売りにより心理的節目5000を下抜け、短期的な安全資産需要が弱まっています。

________________________________________

📉 テクニカル分析:

重要なレジスタンス:

• 4950 – 4980

• 5020 – 5050

直近のサポート:

• 4900 – 4870

• 4820 – 4750

EMA:

• 価格はEMA09の下に位置 → 短期的な下降トレンドが優勢。

ローソク足 / 出来高 / モメンタム:

• 出来高増加を伴う5000下抜けの強いブレイクダウン → 売り圧力を確認。

• RSIは低い中立ゾーンへ向かっており → さらなる下落余地あり。

• 価格構造はlower high – lower low(短期下降トレンド)。

________________________________________

📌 見通し:

👉 5000を回復できず4950–4980で拒否される場合、短期的にさらに下落する可能性。

________________________________________

💡 取引戦略:

🔻 SELL XAU/USD: 4940 – 4937

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4944

🔺 BUY XAU/USD: 4823 – 4820

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4816

製造業はAIのバックボーンになれるか?イートン・コーポレーション(NYSE: ETN)は、現代の産業史において最も説得力のある戦略的再編の一つを成し遂げました。かつては油圧システムやトラックのトランスミッションを製造する多角的なシクリカル(景気循環型)メーカーとして分類されていたイートンは、今やAI革命と世界のエネルギー転換の震源地にある「インテリジェント・パワー・マネジメント」企業として、体系的に自らを再配置しました。この変貌は偶然ではありません。レガシー事業の削減、電気インフラへの倍賭け、そしてハイパースケールAIデータセンターや脱炭素化グリッドへの電力供給に不可欠な800V DCアーキテクチャやソリッドステート遮断器などの技術開拓による意図的な結果です。この転換の最大の功績は、2025年第3四半期に驚異的な30.3%の営業利益率を報告した同社のElectrical Americas部門であり、この数値は通常、ハードウェアメーカーではなくソフトウェア企業に見られるものです。

この変革を支える財務実績も同様に説得力があります。2025年通期について、イートンは調整後EPS(一株当たり利益)を11.80ドル~12.20ドルと予想しており、これは既に記録的だった2024年の水準から二桁の成長を表しています。また、第3四半期のオーガニック成長率は7%に加速し、単なる価格インフレではなく主に数量によって牽引されました。2026年に向けて、経営陣は7~9%のオーガニック成長と13.00ドル~13.50ドルの調整後EPSのガイダンスを発表しました。Electrical Americasにおける前年比20%増という記録的かつ急速に拡大する受注残(バックログ)は、将来の収益に対する並外れた可視性を提供しています。市場もそれに応じて反応しており、イートンは現在、過去の15~20倍という工業株の倍率から大幅に再評価(リレーティング)され、約37倍のPERで取引されています。これは、Vertivのような同業他社と並ぶテクノロジー・イネーブラーのカテゴリーへの再配置を反映しています。

しかし、現在のイートンの高みにおいて、機会とリスクは表裏一体です。2026年に予定されているモビリティ・グループ(Mobility Group)のスピンオフは、高成長の電気事業をシクリカルな車両ユニットの足かせから解放し、「マルチプル・アービトラージ(倍率差益)」を解き放つことを目的としており、10年にわたるポートフォリオ刷新の総仕上げですが、短期的には実行上の複雑さをもたらします。地政学的には、イートンはトランプ時代の関税体制下で「要塞北米」の製造上の利点を享受する一方で、サプライチェーンの脆弱性や、貿易戦争が民間設備投資を抑制した場合のマージン圧縮のリスクにもさらされています。CEOが「建築家」であるCraig Arnoldから「運営者」であるPaulo Ruizへ移行することは継続性を示唆していますが、「新生イートン」は依然として、天高くそびえる期待に対して完璧な実行を提供しなければなりません。洗練された投資家にとって、イートンは稀有な命題を提示しています。それは、AIとエネルギーのスーパーサイクルの長期的な成長ダイナミクスと結びついた重要インフラの守りの耐久性であり、完璧を織り込んだ価格設定でありながら、かけがえのない物理法則に根ざしています。

金は5000の水準下で短期調整の可能性📊 市場動向:

金価格は心理的節目の5000ドル/オンスを下回った後、調整圧力にさらされています。米ドルの強さと米国債利回りの高止まりが金価格の上値を抑制しています。市場は米国の経済指標とFRBの金融政策見通しを待っており、短期的な利益確定売りが出ています。

📉 テクニカル分析:

• 重要レジスタンス: 5005 – 5015 / 5050 – 5060

• 直近サポート: 4920 / 4980

• EMA: 価格はEMA 09の下 → 短期的に弱気バイアス。

• ローソク足 / 出来高 / モメンタム: 5000割れ後に売り圧力が増加。出来高の減少は、主要トレンド継続前にテクニカル反発の可能性を示唆。RSIは買われすぎゾーンから低下し、弱気モメンタムが優勢。

📌 見通し:

金は5000を回復できなければ短期的に下落する可能性がありますが、より深い調整の前に抵抗ゾーンへのテクニカル反発も考えられます。

________________________________________

💡 取引戦略:

🔻 SELL XAU/USD: 5057 – 5060

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 5064

🔺 BUY XAU/USD: 4920 – 4917

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4913

CloudflareはAIインターネットの神経系になれるか?Cloudflareは、セキュリティと性能が交差する「コネクティビティ・クラウド」へと進化しました。2025年第4四半期の売上高は前年比34%増の6億1,450万ドルに達しました。この成長は「エージェンティックAI」時代における戦略的地位によるものです。現在、全APIトラフィックの60%を同社が処理しています。Workersプラットフォームは、ネットワークエッジでのコード実行を可能にします。AstroやHuman Nativeの買収は、AIライフサイクル全体を掌握する戦略の一環です。

財務状況は、AI中心の経済における競争優位性を裏付けています。2026年度の売上高は27.9億ドルに達すると予測されています。機関投資家の保有比率は82%に達し、長期的なビジョンへの信頼を示しています。フリーキャッシュフローは倍増し、戦略的買収の資金源となっています。無制限のDDoS保護とR2ストレージにより、既存のクラウドプロバイダーを打破しています。技術リーダーの85%が、ツールの統合と「シャドーIT」排除のために同社を採用しています。

テクノロジーと地政学的な面でも、同社は圧倒的な優位性を築いています。ML-KEM規格を用いた耐量子計算機暗号の導入で業界をリードしています。データ・ローカリゼーション機能は、デジタル主権のニーズに対応します。291の特許を保有し、AIネットワークとエッジセキュリティに注力しています。「AI向けファイアウォール」は、データ漏洩やプロンプト注入を防御します。インターネットが分断される中、同社は不可欠なインフラ層としての地位を確立しました。

金は5,060~5,100付近でレンジ相場になる可能性📊 市場動向:

金は米国市場で5,120付近で拒否された後、現在5,060~5,085 USD/oz付近で取引されています。米ドルの回復と米国債利回りの上昇により利益確定売りが出ましたが、安全資産需要により5,000の心理的水準を維持しています。

📉 テクニカル分析:

• 重要なレジスタンス: 5,100 – 5,130

• 直近のサポート: 5,050 – 5,000

• EMA: 価格はEMA 09の上 → 全体的な上昇トレンド

• ローソク足 / 出来高 / モメンタム: ドージーとピンバーが出現し迷い相場、出来高減少でレンジ形成、RSIは中立(50~60)

📌 見通し:

USDが回復すれば短期的にレンジまたは調整の可能性。5,100を突破すれば再び強い上昇が期待されます。

________________________________________

💡 推奨トレード戦略:

🔻 SELL XAU/USD: 5,120 – 5,123

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 5,127

🔺 BUY XAU/USD: 5,053 – 5,050

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 5,046

金は方向性を決める前に短期的にレンジ相場となる可能性📊 市場概要:

金(XAU/USD)は現在5030~5050ドル付近で推移しており、投資家はインフレデータとFRBの政策シグナルを待っています。米ドルはやや弱含みですが、米国債利回りが高水準のため、金は強いブレイクアウトができず、調整局面にあります。

📉 テクニカル分析:

• 重要なレジスタンス: 5055 – 5065 | 5100 – 5120

• 直近サポート: 5010 – 5000 | 4975 – 4960

• EMA: 価格はH1のEMA09上、H4のEMA下にあり、短期は上昇バイアス、中期は方向感不明。

• ローソク足 / 出来高 / モメンタム: H1で小さな実体のローソク足と減少する出来高 → レンジ相場の兆候。RSIは55~60付近で、上昇余地はあるが強いブレイクアウトの勢いは不足。

📌 見通し:

米ドルが強くならず、インフレデータが予想を上回らなければ、金は短期的に上昇または横ばいとなる可能性があります。ただし5000を下抜けると下落圧力が強まる可能性があります。

________________________________________

💡 取引戦略:

SELL XAU/USD: 5100 – 5103

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5107

BUY XAU/USD: 5000 – 4997

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4993

中性原子は量子コンピューティングを収益化できるか?Infleqtionは量子技術レースにおいて、強力なプレイヤーとして台頭しています。同社は計算とセンシングの交差点に独自の地位を築いています。Churchill Capital Corp Xとの合併による18億ドルの評価額での上場は、大きな節目となります。同社は、ニューヨーク証券取引所にティッカー「INFQ」で上場する初の中性原子量子専門企業となります。この取引から5億4,000万ドル以上の総収益が見込まれています。競合他社が単一の分野に固執する中、Infleqtionはデュアルドメイン戦略を展開しています。中性原子プラットフォームは、製造チップではなく自然界の原子を使用するため、拡張性に優れています。

AUKUS安全保障同盟内での戦略的配置は、極めて重要な地政学的利点をもたらします。Infleqtionは複雑な輸出管理を回避しながら、国防プロジェクトに参加しています。これには、英国海軍の潜艇用量子タイミングシステムやNASAの重力センサーが含まれます。これらの政府提携は、希薄化を伴わない資金提供と実用性の検証を提供します。量子タイミング製品は即座に収益を生み出します。これは、2030年までに1,000論理量子ビットを目指す計算プラットフォームの財政的架け橋となります。

技術的成果の一方で、Infleqtionはリスクにも直面しています。Churchill Xの流動比率は0.04であり、流動性圧力を示しています。同社はGoogleやIBMのような巨大企業と競合しなければなりません。しかし、230の特許ポートフォリオやNVIDIA、Safranとの提携は、長期的な優位性を示唆しています。量子技術が研究室から産業展開へと移行する中、Infleqtionの収益重視の実践的なアプローチは、持続可能な成功への公式となる可能性があります。

Cロング

金はブレイクアウト前に短期的にレンジ相場となる可能性📊 市場概要:

金価格は米国の経済指標やFRBの金融緩和期待を控え、5025ドル付近で推移しています。ドル安と安全資産需要が、心理的節目の5000ドル以上を支えています。

📉 テクニカル分析:

• 重要なレジスタンス: 5055 – 5100

• 直近のサポート: 5000 – 4970

• EMA: 価格はEMA 09の上にあり、短期的な上昇トレンドを維持。

• ローソク足 / 出来高 / モメンタム: レンジ相場を形成し、出来高は減少 → ブレイクアウトの可能性。モメンタムはポジティブだがやや減速。

📌 見通し:

5000を維持し5055を突破すれば上昇継続、5000割れで調整の可能性。

________________________________________

💡 トレード戦略:

🔻 SELL XAU/USD: 5057 – 5060

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5063

🔺 BUY XAU/USD: 4975 – 4972

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4969

Moogは新しい防衛時代を支配できるか?Moog Inc. は、2026 年を変革的な勢いで迎えました。第1四半期の決算は過去最高を記録し、調整後1株当たり利益は 2.63 ドルとアナリスト予想を 19% 上回りました。売上高は前年同期比 21% 増の 11 億ドルに達し、受注残は 50 億ドルを超え、将来の収益源に対してかつてない見通しを確保しています。この並外れた業績は世界的な再軍備サイクルに後押しされており、経営陣は 2026 通期の EPS 予想を 10.20 ドルに引き上げ、株価は 305 ドル付近の最高値まで急騰しました。

財務指標にとどまらず、Moog は従来の製造業者からテクノ工業のリーダーへと戦略的な再編を進めています。中国が世界のレアアース加工市場の約 90% を支配している中、Niron Magnetics と提携してレアアースフリーの窒化鉄アクチュエータを開発することは、サプライチェーンの重大な脆弱性に対処するものです。サプライチェーンの独立性に向けたこの動きは、統合兵器システムに関する Echodyne との提携などの高度なシステム統合と相まって、Moog が部品サプライヤーから全領域の防衛技術プロバイダーへと進化していることを示しています。全事業セグメントが同時に過去最高の四半期売上高を達成し、宇宙・防衛部門が 31% 増で成長を牽引しました。

同社は、NATO の GDP 比 5% という新しい国防費目標、高パフォーマンス企業を優遇する米国国防省の調達変革戦略、AI 対応防衛システムへの移行など、複数の追い風を活かしています。C-130 ハーキュリーズの近代化プログラム、極超音速ミサイル技術、そして自律航法やロボティクスに及ぶ積極的な特許ポートフォリオにより、Moog は機械的精度とデジタル革新の交差点に位置しています。関税の逆風や固定価格契約に対するインフレ圧力はあるものの、13.0% の調整後営業利益率と 2.0 倍という保守的なレバレッジ比率は、2026 年以降もこの技術的変革を維持するための財務的強みを提供しています。

ドル安で金は上昇を継続する可能性📊 市場概要:

ドル安とFRBの利下げ期待により、金は5000ドルを上回って急上昇し、安全資産需要が強まっている。マクロ経済の不確実性の中で市場心理はリスクオフに傾いている。

________________________________________

📉 テクニカル分析:

重要なレジスタンス:

• 5035 – 5040

• 5065 – 5070

直近のサポート:

• 5000 – 4995

• 4970 – 4965

EMA:

• 価格はEMA09の上にあり → 短期トレンドは上昇。

• ローソク足 / 出来高 / モメンタム:

• H1は強気の実体で下ヒゲが短く、買い優勢。

• 5000突破時に出来高増加 → ブレイクアウト確認。

• RSIとモメンタムは強気だが買われ過ぎではなく、上昇余地あり。

________________________________________

📌 見通し:

5000を維持し、FRBのタカ派発言や強い米指標が出なければ、短期的に上昇継続の可能性。

________________________________________

💡 取引戦略:

🔻 SELL XAU/USD: 5039 – 5042

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5045

🔺 BUY XAU/USD: 4999 – 4996

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4993

資本効率は数十億ドルの賭けに勝てるのか?Vertical Aerospaceは、電動航空機セクターにおいて際立ったパラドックスを示しています。同社は都市型航空交通(UAM)開発の最前線に位置し、一貫した技術的マイルストーンを達成しながら、資本支出に対して規律あるアプローチを維持しています。旗艦機「Valo」は、4〜6人乗りの柔軟な構成、時速150マイルの巡航速度、100マイルの航続距離を備えたeVTOL設計の成熟した進化を象徴しています。数十億ドルの資金を必要とする垂直統合型の「オペレーターモデル」を追求する米国の競合他社JobyやArcherとは異なり、Verticalは「エアバスモデル」を採用しました。これは、設計、認証、最終組み立てに焦点を当て、HoneywellやAciturriなどの航空宇宙大手と部品供給で提携する手法です。このアセットライト戦略により、四半期のキャッシュバーンは約3,000万〜4,000万ドルに抑えられており、競合他社の1億〜4億ドルの損失と対照的です。同社はインド、日本、シンガポールで戦略的パートナーシップを締結しており、英国政府から3,700万ポンドの助成金を確保するなど、英国のゼロエミッション航空のナショナルチャンピオンとしての地位を確立しています。

これらの運営上の成果にもかかわらず、市場はVerticalをわずか5億ドルと評価しており、これはJobyの140億ドルの評価額の4%未満です。この乖離は、希薄化に対する懸念から生じています。同社は認証取得までに約7億ドルを必要としており、最近、潜在的な資金調達のために10億株の授権枠を設定しました。短期的な極めて重要なカタリストは、2026年初頭に予定されているフェーズ4の遷移試験です。これは、ヘリコプターモードから飛行機モードへの切り替えという、機体の最も複雑な機動を検証するものです。同社は遷移エンベロープの90%を完了しており、間もなく有人での完全遷移を予定しています。このフェーズの成功は技術的実現可能性を証明し、より有利な融資条件を引き出す可能性がありますが、遅延は株価へのさらなる圧力を招く恐れがあります。Valoプラットフォームは、AI駆動のナビゲーションとゼロトラスト・サイバーセキュリティ・フレームワークを組み込んだ高度なHoneywell Anthemアビオニクススイートを採用し、デジタル時代のソフトウェア定義の航空機として位置づけられています。

投資家にとっての根本的な疑問は、Verticalの資本効率の高い道が、米国のライバルたちの高コスト戦略と比較して優れたリターンを生むかどうかです。もし同社が2028年に、競合他社の数分の一である総コスト7億ドルで型式証明を取得できれば、投資収益率は並外れたものになる可能性があります。同社の60億ドルの受注残は、航空会社運営に伴うリスクなしに収益へと変わります。しかし、資金調達のギャップは依然として主要なリスクです。手元資金は2026年中盤までで、認証まであと2年を残しており、大規模な増資を実行する必要があります。金利の低下や、プレレベニュー(収益化前)の成長企業に対するベンチャーキャピタルの意欲回復により、マクロ経済環境は好転しつつあります。Verticalは岐路に立っています。その規律あるエンジニアリングとパートナーシップ戦略が逆張り投資の論理を証明するか、あるいは短期的な資金調達圧力が大規模な希薄化を招き、長期的な価値創造を損なうかです。

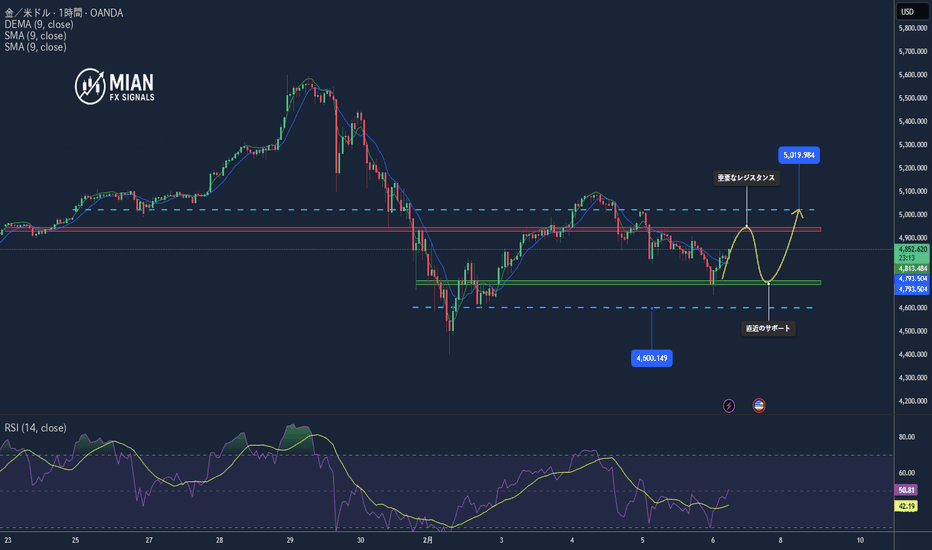

高いボラティリティの中、金は短期的な調整が続く可能性📊 市場動向:

本日早朝、金(XAU/USD)は一時 4,655 USD/oz 付近まで急落した後、反発しました。この動きは、米ドルの強さと、前回の急騰後の投資家の慎重姿勢により、市場のボラティリティが高まっていることを示しています。安値圏では押し目買いが入ったものの、短期的な売り圧力は依然として残っています。

📉 テクニカル分析:

重要なレジスタンス:

• 4,900 – 4,950 USD/oz

• 5,020 – 5,080 USD/oz

直近のサポート:

• 4,700 – 4,750 USD/oz

• 4,600 – 4,650 USD/oz

EMA:

• 価格は EMA 09 付近で推移しており、短期トレンドは不明確で、もみ合い相場となっています。

ローソク足 / 出来高 / モメンタム:

• 長いヒゲを伴う大きな値幅のローソク足が、強い攻防を示しています。出来高は高水準を維持していますが、上昇モメンタムはまだ十分ではありません。

📌 見通し:

価格が 4,700 USD/oz のサポートを維持できない場合、金は短期的にさらに調整する可能性があります。

💡 取引戦略:

🔻 SELL XAU/USD: 4,947 – 4,950

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4,957

🔺 BUY XAU/USD: 4,703 – 4,700

🎯 TP: 40 / 80 / 200 / 300 pips

❌ SL: 4,693

テスト企業が AI の隠れたインフラになり得るか?テラダイン(Teradyne)は、モバイル中心のテスト企業から、AI インフラ検証の支配的な勢力へと、半導体業界で最も劇的な戦略的転換を遂げました 。2025 年後半の時点で、AI は総売上高の 60% 以上を占めており、同社は最先端チップが実社会に導入される極めて重要なポジションを確立しました 。経営陣が新たに導入した「エバーグリーン」収益モデルは、年間売上高 60 億ドル、非 GAAP 1 株当たり利益 9.50 ドルから 11.00 ドルを目標としており、これは単なる成長ではなく、ビジネスモデルの根本的な変革を反映しています 。2025 年第 4 四半期の決算はこのシフトを強調しており、10 億 8300 万ドルの記録的な売上高、前年同期比 44% 増の成長は、ほぼすべて AI テスターの需要によるものです 。

同社の技術的参入障壁は、従来の自動テスト機器を遥かに超えています。UltraPHY 224G ソリューションは、次世代 AI クラスタに不可欠な 224 Gb/s のデータレートに対応し 、Magnum 7H テスターは、標準的な DRAM の 10 倍のテスト強度を必要とする次世代 HBM4 メモリサイクルをターゲットにしています 。MultiLane との新設合弁会社により、ウェハからデータセンターまでの高速インターコネクトテスト市場を掌握し、ハイパースケールの予算に近づいています 。一方、ロボティクス部門は「フィジカル AI」へと舵を切り、動的な環境に適応する協働ロボットに深層学習モデルを統合しています 。デトロイトの戦略的製造拠点は、2026 年に主要な e コマース顧客との 3 倍の拡張を支える予定です 。

地政学的な逆風は管理可能な範囲に留まっていますが、注意深い舵取りが必要です。中国は歴史的に売上高の 25-30% を占めてきましたが 、トランプ政権が先端コンピューティングの輸出を「拒否の推定」から「ケースバイケース」の審査に切り替えたことで、規制の柔軟性がもたらされました 。しかし、米国の施設を通過する先端半導体コンポーネントに対する 25% の関税は、グローバルサプライチェーンを複雑にしています 。30 の法域にわたる 5,000 以上の特許ポートフォリオは、法的防御と技術的抑止力の両方の役割を果たしています 。TSMC とのパートナーシップは、HBM4 や UCIe アーキテクチャに不可欠な 3D スタッキング技術におけるリーダーシップを強化しています 。

投資の論点は、循環的な勢いではなく、構造的な市場での地位にあります。テラダインは「XPU」テストで 50% のシェアを誇り、GPU テストでも 30% のシェアを目標としています 。顧客の集中(特に Apple エコシステム)や機関投資家による売り圧力が短期的なリスクとなる一方で 、2026 年第 1 四半期の 11 億 5000 万ドルから 12 億 5000 万ドルという売上ガイダンスは、持続的な軌道を示唆しています 。シリコンフォトニクス、HBM4、フィジカル AI ロボティクスの融合は、複数の拡大ベクトルを生み出します 。テラダインは単なる AI 関連銘柄ではなく、研究から生産規模への展開を可能にする不可欠なアーキテクチャレイヤーを象徴しています 。

金は反発、ボラティリティリスクは依然継続📊 市場動向:

金価格は利益確定売りとリスク回避姿勢の強まりにより急落し、4789付近まで一気に下落しました。しかし、深いサポートゾーンで強い押し目買いが入り、価格は4890付近まで回復しています。市場は依然として高いボラティリティと敏感な状態にあります。

📉 テクニカル分析:

重要なレジスタンス:

• 4920 – 4930

• 4980 – 5000

直近のサポート:

• 4850 – 4840

• 4790 – 4780

EMA:

価格は依然としてEMA 09の下で推移しており、短期トレンドは完全に上昇へ転換していません。今回の上昇はテクニカルリバウンドの性質が強いです。

ローソク足 / 出来高 / モメンタム:

短期足では4789の安値から下ヒゲの長いローソク足が形成され、安値圏で出来高が増加しており、実際の押し目買いが確認されます。ただし、上昇モメンタムは弱く、4920付近で再び売り圧力が出ており、もみ合いまたは再下落のリスクが残っています。

📌 見通し:

4920–4930を明確に上抜けられない場合、短期的にはレンジまたは調整が続く可能性があります。4850を維持できれば、上昇シナリオはより明確になります。

💡 推奨トレード戦略:

SELL XAU/USD: 4997 – 5000

TP: 40 / 80 / 200 / 300 pips

SL: 5007

BUY XAU/USD: 4842 – 4839

TP: 40 / 80 / 200 / 300 pips

SL: 4832

金価格は急落後、短期的な回復の兆しを見せている📊 市場動向:

米国とイランの地政学的緊張が高まる中、安全資産への需要が増加し、本日の金価格は大きく上昇しています。紛争懸念が続くことで安全資産への需要が強まり、金価格は本日の取引で2%以上上昇し、スポット価格は約5,070ドル/オンスを超えました。利下げ期待が続き、経済指標が予想を下回れば、上昇基調が続く可能性があります。

________________________________________

📉 テクニカル分析:

• 重要なレジスタンス:

1. 約 5,100–5,120 USD/oz – 強い心理的抵抗帯および本日の高値圏。

2. 約 5,250–5,300 USD/oz – 上値ブレイク時の次の目標ゾーン。

• 直近のサポート:

1. 約 4,900–4,950 USD/oz – 短期的な押し目サポート。

2. 約 4,800–4,850 USD/oz – 深い調整時の重要サポート。

• EMA / トレンド:

EMA09の上で推移している場合、短期的な上昇トレンドを示します。

• ローソク足 / 出来高 / モメンタム:

大きな陽線が連続しており、地政学リスクによる強い買い圧力を反映しています。出来高とモメンタムは買い優勢を示しています。

________________________________________

📌 見通し:

以下の条件が続けば、金は短期的に上昇する可能性があります。

• 地政学的緊張の継続

• 米ドル安の進行

• FRBの追加利下げ期待

ただし、強い経済指標やFRBのタカ派姿勢が示された場合、短期的な調整が入る可能性があります。

________________________________________

💡 取引戦略:

🔻 SELL XAU/USD: 5,117 – 5,120

🎯 TP: 40 / 80 / 200 pips

❌ SL: 約 5,127

🔺 BUY XAU/USD: 4,950 – 4,947

🎯 TP: 40 / 80 / 200 pips

❌ SL: 約 4,940

米国は中国のレアアース独占を打破できるか?USAレア・アース(Nasdaq: USAR)は、米国における過去数十年間で最も野心的な産業戦略の中核を担っています。同社は、電気自動車からF-35戦闘機まで、あらゆるものに不可欠なレアアース(希土類元素)における中国の支配を打破するため、採掘から磁石製造までを垂直統合する「マイン・トゥ・マグネット」戦略を推進しています。中国が世界の採掘の70%、精錬能力の90%以上を支配する中、米国は国防能力とエネルギー転換の両方を脅かす戦略的脆弱性に直面しています。近年の中国によるガリウムとゲルマニウムの輸出規制を受け、同社は商業生産の目標を2028年末へと前倒ししました。

同社の成功は、異例の政府支援と大規模な資金注入にかかっています。商務省からの16億ドルの意向表明書と15億ドルの民間投資を合わせ、計31億ドルの資金調達が見込まれています。政府が10%の株式を保有することは、重要インフラにおける前例のない官民パートナーシップを象徴しています。この資金は、テキサス州ラウンドトップ鉱床での採掘、コロラド州での化学分離、オクラホマ州での高度な磁石製造というバリューチェーン全体を支えます。ラウンドトップ鉱床は地質学的に希少で、17種類のレアアースのうち15種類を含んでいます。

このプロジェクトは、鉱物確保を超えた米国の産業回復力の試金石でもあります。トランプ政権の「プロジェクト・ヴォールト(Project Vault)」は、戦略石油備蓄をモデルにした120億ドルの戦略鉱物備蓄を創設するものです。オーストラリア、日本、英国との国際同盟により、中国の圧力をかわすための「フレンド・ショアリング」供給網が構築されています。また、英国のLess Common Metalsを買収したことで、中国以外では入手困難な精錬技術を確保しました。2026年1月にはオクラホマ施設で初のネオジム磁石の製造に成功し、技術力を証明しました。

しかし、前途は多難です。批評家はスケジュールの遅延や内部関係者による株式売却、収益化前の鉱業特有のボラティリティを指摘しています。ショートセラー(空売り筋)は、設備の老朽化を理由に75%の下落リスクを主張しています。それでも、戦略的必然性は否定できません。国内のレアアース生産能力がなければ、米国は国防の技術的優位性を維持できず、エネルギー自給も達成できません。2030年までに年間8,000トンの重レアアースを処理するという目標は、世界のサプライチェーンを根本から変え、米国の産業主権を左右することになるでしょう。

金は変動が続く ― 短期的な調整圧力が強まる可能性📊 市場動向

2026年2月3日の取引で、金価格は ~4,750~4,850ドル/オンス 付近で推移しており、史上最高値からの大幅な調整後、直近高値から下落しています。株式市場の上昇、FRB人事決定後の売り圧力、そして米ドル高期待が、安全資産である金に引き続き圧力をかけています。一方で、価格が大きく下落したことで、テクニカルな買いが入り始めています。

📉 テクニカル分析

• 重要なレジスタンス:

– 4,900~4,950 USD/oz

– ~5,050~5,150 USD/oz(心理的・技術的ゾーン)

• 直近のサポート:

– ~4,650~4,700 USD/oz

– ~4,500~4,550 USD/oz

• EMA(09): 4時間足・日足ともにEMA09の下で推移しており、短期的な下降トレンドが継続。

• ローソク足 / 出来高 / モメンタム: 反発時の出来高が減少しており、買いは限定的。RSIは一部時間軸で売られ過ぎ水準に接近。

📌 見通し

金は 4,900~4,950 USD/oz を上抜けられない場合、短期的にさらに下落する可能性があります。ただし、4,650~4,700 USD/oz のサポートが維持されれば、テクニカル反発の可能性も残されています。

💡 取引戦略

SELL XAU/USD: 4,953–4,956

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4,963

BUY XAU/USD: 4,650–4,647

🎯 TP: 50 / 100 / 150 / 300 pips

❌ SL: ~4,640

L3Harrisは40倍近いPERプレミアムを正当化できるか?L3Harris Technologies は、伝統的な航空宇宙大手と機敏な技術革新者の間のギャップを埋める、グローバル防衛環境における「信頼されるディスラプター(破壊的革新者)」としての地位を確立しました。宇宙、航空、陸上、海上、サイバーの各ドメインで事業を展開する同社は、2026年末までに世界の国防支出が2025年比8.1%増の 2.6兆ドル に達すると予測される中、国家安全保障の最優先事項と一致しています。

地政学的な追い風は極めて強力です:

欧州: ウクライナ情勢を受け、欧州では大規模な再軍備が進んでおり、ロシアは2025年だけで国防に1,570億ドル近くを投じています。

アジア太平洋: 防衛予算は年間5,300億ドルを超えています。

受注実績: 韓国の空中早期警戒管制システム(AEW&C)向けに 22億ドル の契約を締結しました。

同社は2025年を「明確な転換点」と報告し、通期売上高は 219億ドル に達しました。受注倍率(Book-to-bill)1.3倍は記録的な受注残を示しています。しかし、第4四半期は43日間の政府閉鎖により、売上高が予測を2.95%下回るなど課題も浮き彫りになりました。

2026年初頭、同社はミサイル・ソリューション事業で 10億ドル の投資を受け、2026年後半に同部門のIPOを計画しています。3,908件 の特許ポートフォリオと、サイバーセキュリティ、自律型システムにおける深い専門知識を持つL3Harrisは、現代の防衛産業の要です。しかし、投資家は PER 40倍 という割高な評価額を、同社の卓越した地位と慎重に比較検討する必要があります。

テクニカル反発後に金は急落、売り圧力が支配📊 市場概要:

金価格は4500から4582まで急速なテクニカル反発を見せましたが、買いの追随が弱く、上昇は持続しませんでした。売り手が高値圏で積極的に戻り、4580付近での分配(ディストリビューション)を確認。この反落により、価格は再び強く売られ、現在は4400付近まで下落しています。

📉 テクニカル分析:

• 主要レジスタンス:

・4480 – 4500

・4560 – 4580

• 直近サポート:

・4400 – 4385

・4350 – 4320

• EMA:

価格はM5・M15・H1すべてでEMA09を大きく下回っており、強い下降トレンドが継続、底打ちの兆候はまだ見られません。

• ローソク足 / 出来高 / モメンタム:

4500から4582への上昇は出来高の弱いテクニカルな戻りに過ぎませんでした。その後、出来高を伴う大陰線が連続し、**ブルトラップ(買いの罠)**を明確に示しています。下落モメンタムは再び加速しています。

📌 見通し:

4400を明確に割り込む場合、短期的に金価格はさらに下落し、4350 – 4320ゾーンまで下押しする可能性があります。

金価格は激しく変動、急落後の短期調整リスクに注意📊 市場動向:

金価格は前回の取引で、史上最高値を更新した後の大規模な利益確定売りと米国時間の強いボラティリティにより、5093付近まで急落しました。その後、テクニカルリバウンドが入り、現在は51xx~52xxゾーンでの持ち合いとなっており、市場は慎重姿勢を保ち、新たなトレンドはまだ確認されていません。

________________________________________

📉 テクニカル分析:

• 重要レジスタンス:

• 5225 – 5250(戻り売りが入りやすいゾーン)

• 5350 – 5400(過去高値、強い分配ゾーン)

• 直近サポート:

• 5090 – 5110(急落時の安値、重要サポート)

• 5000 – 5030(心理的サポート、下抜けると下落リスク拡大)

• EMA:

• 価格は現在EMA 09付近で推移しており、短期トレンドは不明確。急落後の横ばい~テクニカル反発局面。

• ローソク足 / 出来高 / モメンタム:

• 5090付近で長い下ヒゲのローソク足が出現し、押し目買いを確認。

• ただし、出来高は限定的で、持続的な上昇というよりテクニカルな戻り。

• 下落モメンタムは鈍化したが、明確な上昇転換シグナルは未確認。

________________________________________

📌 見通し:

5225~5250を明確に突破できない限り、金は短期的にレンジまたは軽い調整が続く可能性があります。5090を下抜けた場合、短期的な弱気トレンドが強まるでしょう。一方、5090を維持し5250を突破すれば、より明確な回復局面に入る可能性があります。

________________________________________

💡 推奨トレード戦略:

🔻 SELL XAU/USD: 5347 – 5350

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~5253.5

🔺 BUY XAU/USD: 5093 – 5090

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~5086.5

金価格が5600に到達、短期調整リスク📊 市場動向:

金価格は 5,540~5,550 USD/oz 付近で推移しており、直近の急騰後も高値圏を維持しています。主な要因は 安全資産需要の高まり、経済リスクへの懸念、そしてFRBが慎重な金融政策を維持するとの見方です。ただし、短期的な高値圏に近づくにつれ、利益確定の売りが入り、相場は不安定な動きとなっています。

📉 テクニカル分析:

• 重要レジスタンス:

• 5,575 – 5,585

• 5,620 – 5,650

• 直近サポート:

• 5,500 – 5,485

• 5,440 – 5,420

• EMA:

価格は EMA 09 の上にあり、短期的な上昇トレンドを示していますが、EMAとの乖離が拡大しており、調整リスクが高まっています。

• ローソク足 / 出来高 / モメンタム:

短期足では 5,560~5,580 付近で上ヒゲの長い小さな実体のローソク足が見られ、買いの勢いが弱まっていることを示しています。出来高もブレイク時ほど増加しておらず、モメンタムも鈍化 → 次の方向性を選ぶ前に もみ合いまたは軽い調整が想定されます。

📌 見通し:

5,580 を明確に上抜けできなければ、金価格は 短期的な調整に入る可能性があります。一方、5,500 のサポートを維持できれば、上昇トレンドは再び強化されるでしょう。

________________________________________

💡 推奨トレード戦略:

🔻 SELL XAU/USD: 5,619 – 5,622

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5,625.5

🔺 BUY XAU/USD: 5,502 – 5,499

🎯 TP: 40 / 80 / 200 pips

❌ SL: 5,495.5

金価格が急騰、5250付近で短期調整リスク📊 市場動向:

金価格は引き続き強く上昇し、米ドル安、米国債利回りの低下、安全資産需要の高まりを背景に、日中高値となる5250付近まで上昇しました。しかし、高値到達後は5240付近で推移しており、史上最高水準で利益確定の動きが出始めています。

________________________________________

📉 テクニカル分析:

• 重要なレジスタンス:

• 5250 – 5260(本日の高値、強い心理的抵抗)

• 5300 – 5320(強いブレイクアウト時の拡張ゾーン)

• 直近のサポート:

• 5200 – 5185(心理的サポート、最初の反応ゾーン)

• 5150 – 5130(より深いサポート、安全な買いゾーン)

• EMA:

価格はM15~H1でEMA09の上に位置 → 短期トレンドは上昇。

• ローソク足 / 出来高 / モメンタム:

5250付近で上ヒゲのあるローソク足が出現し、出来高は増加する一方、勢いは鈍化 → 急騰後の過熱感が和らぎ、短期的な調整リスクを示唆。

________________________________________

📌 見通し:

5250を明確に上抜けられない場合、短期的な調整が入る可能性がありますが、全体のトレンドは依然として上昇であり、押し目は買いの好機と考えられます。

________________________________________

💡 取引戦略案:

🔻 SELL XAU/USD: 5252 – 5255

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~5259

🔺 BUY XAU/USD: 5187 – 5185

🎯 TP: 40 / 80 / 200 pips

❌ SL: ~5181.5