XAU/USD 下のスイープを待ち、OB 4,18x–4,17xでBUYを優先; SELLの反応は✍️ キャプテン・ヴィンセント – SMCフロー分析

📊 マーケットストラクチャー (H1)

金は最近の高値を突破できず、4,200–4,220の範囲で蓄積を続けています。構造は以下を示しています:

• 多くの ChoCH – BoSの減少 → 短期的には売りの力が主導しています。

• しかし、 OB Buy 4,184–4,170 のエリアは重要な構造の底であり、スイープされるとすぐに買い手が強く反応します。

• 上部には、マーケットが4,261の流動性売りのエリアを残しており、金が下で十分な流動性を集めた場合の自然なターゲットです。

→ 現在の段階は、大きな動きを作る前の流動性の収集です。

💎 キーレベル – 注目すべき価格帯

🔸 レジスタンス / セルゾーン

• 4,218 → 日中の抵抗、価格が何度も反応。

• 4,243–4,244 → サイドウェイの頂点と古いBoSの合流。

• 流動性売り: 4,261 → 価格が強く上昇した場合の拡張ターゲット。

🔸 サポート / バイゾーン

• 4,200–4,201 → 短期的な価格のバランスエリア。

• OB Buy 4,184–4,170 → 強い需要、以前のトレンドが始まった場所。

• 4,170を下回る場合 → 価格は深くスイープされる可能性がありますが、BUYを狙う理想的なディスカウントエリア内に留まります。

🎯 トレーディングプラン – 明確で追跡しやすい

1️⃣ メインシナリオ – OB 4,184–4,170でBUYを優先

市場が4,200以下にスイープし、OB Buyに触れて流動性を取得した後に上昇することを期待します。

BUYの条件:

• 価格が4,184–4,170に触れる

• M15–H1の反転シグナルが出現: ピンバー、エンガルフィング、ChoCHの上昇

• 減少の勢いが鈍化するか、買いの力が明確に現れる

ターゲット:

• TP1: 4,190

• TP2: 4,200

• TP3: 4,215

• TP4拡張: 4,261 (流動性売り)

無効化: H1が4,165以下でクローズ → 外に出て構造を再観察。

2️⃣ サブシナリオ – 価格が4,24xをリテストする際の短期SELL

価格がすぐに下がらず、上に引き上げられる場合:

SELLの条件:

• 4,243–4,244をリテスト

• 強い反応が出現: ウィックの拒否、ChoCHの減少

• H1が4,250以上でクローズしないこと

ターゲット:

• TP1: 4,235

• TP2: 4,225

• TP3: OB Buy 4,184–4,170

無効化: H1が4,250以上でクローズ → SELLを停止し、ブレイクアウトを観察するバイアスに切り替え。

3️⃣ 拡張シナリオ – 4,261の頂点をスイープ

以下の場合にのみ発動:

• OB Buyから強く反発

• 4,243のエリアを明確にブレイクアウト

• 構造が HL → HH を形成

その場合、金は4,261の流動性をスイープするまでまっすぐに走る傾向があり、市場が新しい方向を選ぶ前に。

⚠️ リスク管理のメモ

• 価格が4,218–4,243の抵抗エリア内にある場合はBUYしない。

• SELLは短期戦略であり、ブレイクアウトが発生した場合、大きなトレンドに逆らわない。

• OB Buy 4,184–4,170は、上昇波を引き起こす可能性が最も高いエリアです。

トレンド分析

XAU/USD – トレンドライン下で価格圧縮、反転前の流動性スイープ待ち金は狭いレンジ内での統合を続けており、市場は新たなUSDフローと今後のFRBの期待を待っています。売り手は勢いを失っていますが、買い手はまだ短期下降トレンドラインの下で価格が抑えられているため、明確なブレイクアウトを確保していません。

現在の構造は、典型的な「流動性スイープ → 強気反転」セットアップを示唆しており、市場の下に明確な流動性の蓄積があります。

📊 MMFテクニカルアウトルック (H1)

1️⃣ 価格が以前のPOCゾーン(ボリュームプロファイル)周辺で反応

取引量の多いエリア → フェイクムーブが起こりやすい

4,218以上の明確なブレイクアウトはまだなし

2️⃣ キーレベル – メインセットアップは「ディップバイ」を支持

重要ゾーン:

4,218 – 4,220 → 小さな供給 + 下降トレンドライン; 強気継続にはブレイクアウトが必要

4,190 – 4,181 → 流動性スイープゾーン(理想的な買いエリア)

4,242 → ブレイクアウトが確認された場合のメイン上昇ターゲット

構造は、価格が上昇に反転する前に流動性をクリアするためにまず下落する可能性を示しています。

🎯 MMFデイリープラン – 流動性スイープ後に買う

▶️ プライマリシナリオ(高確率)

価格が4,190 → 4,181に流動性をスイープするのを待つ。

🔹 買いゾーン: 4,190 – 4,181

🔹 SL: 4,172以下

🔹 TP1: 4,218

🔹 TP2: 4,242

なぜこれが機能するのか:

コンフルエンス: 流動性ポケット + フィボナッチリトレースメント + 構造的需要

MMFフローは強気拡大前のクリアリングフェーズを示唆

▶️ セカンダリシナリオ(ブレイク&リテスト)

価格が4,218を強く上回った場合、トレンドに参加するための明確なリテストを待つ。

🔹 エントリー: 4,218 – 4,220

🔹 TP: 4,242

🧭 MMFバイアス今日

バイアス: 中立 → 4,180が保持される限り強気

4,218の抵抗に対するFOMO買いを避ける

スイープまたは明確なBOS + リテスト後のみ参加

エリオット波動分析 XAUUSD – 2025年12月10日

1. モメンタム

D1:

D1のモメンタムはすでに上昇転換しました。したがって、今週末まで上昇が続き、緑色のC波が完成する可能性があります。

H4:

H4モメンタムは現在下降転換中です。もし現在のH4ローソク足が下降シグナルを確定させれば、短期的なH4の下落局面が発生する可能性が高まります。

H1:

H1モメンタムはまだ上昇中ですが、収束し始めており、下落転換の兆候が出ています。直近の強い下落ローソク足は下方向への勢いが強いことを示しており、H1から下落波が始まる可能性があります。

________________________________________

2. 波動構造

D1:

D1の波動構造は前回のプランから大きな変更はありません。価格は依然として緑色のC波の内部にあります。緑のC波が完了すると、紫のX波も同時に完了し、その後Y波を形成する下落局面に入ります。

D1モメンタムが上昇転換したことにより、紫のC波のターゲットは 4329 または 4336 のままです。

H4:

昨日、価格は予測していた 4167 付近に到達し、その後POCまで反発しました。

現在のH4モメンタムの下降転換は非常に重要です:

• モメンタムH4がオーバーソールドに入り、そこで再び上昇に転じた場合、価格が 4187 を維持できれば、緑色の5波構造 が形成される可能性があり、これは 第(4)波の終了 を示す初期シグナルになります。

• 逆に 4187 を維持できなければ、H4モメンタムがさらに下落するにつれて、緑の(4)波は継続・拡大する可能性があります。

H1:

昨日の下落で価格が 4168 まで到達したことにより、黒色のフラット構造 (A)-(B)-(C) の (C) 波が完了した可能性が高く、緑の(4)波も完了していると考えられます。

その後、価格はPOC 4215 まで上昇し、これを 1波 と見ています。

現在の下落は (A)-(B)-(C) の3波構造(赤)となっており、これが 2波 に該当すると想定しています。

2波(赤い(C)波)のターゲット:

• (A) 波と同じ長さ:4197

• (A) 波の1.618倍:4187

H4のボリュームプロファイルでは:

• 重要な2つの価格帯は POC 4215 と流動性境界の 4187

• H4モメンタムが下降転換し、価格がPOCに下側から当たっているため、売り圧力が依然優勢

• 4187 は買い手が防衛すべき重要ラインで、ここを維持できれば 4215 ブレイクの可能性が高まる

• もし 4187 を割り込み、H4モメンタムがオーバーソールドに向かえば、第(4)波が継続する可能性あり

________________________________________

3. トレードプラン

今回の狙いは 2波の終点を捉えること です。

ターゲットゾーン 4197 と 4187 は非常に近いため、価格がこのエリアに到達した際の反応を確認してからエントリーするのが最適です。

リミット注文を使用する場合は、上側のゾーンを選び、やや広めのSLを設定します。

BUY ZONE: 4198 – 4196

SL: 4177

TP1: 4218

TP2: 4245

TP3: 4329

XAUUSD – トレンドラインを再テストし、シグナルがオンになるのを待ちます金は、これまで何度もテストされてきた上昇トレンドラインを引き続き尊重します(黒い矢印)。買い手は依然として高安値構造を維持しており、中期的な上昇トレンドが崩れていないことを示している。

上では、4,240 - 4,250 の抵抗エリアが水平方向の山 (3 タッチ) のクラスターを形成しており、市場がすぐにブレイクアウトできない原因となっています。

メインシナリオ:

トレンドラインに向けて若干の調整→新たな買い勢力出現→反発が続く可能性があり、矢印の通り4,248~4,260をターゲットとします。

注:

– EMAは縮小しており、方向を選択する前の圧縮段階を示しています。

– トレンドラインが強くブレイクされた場合、強気の構造は一時的に中断されます。

あなたはトレンドラインからの反発に傾いていますか、それとも金が再び上昇する前に偽のブレイクを期待していますか?

PLTRはどこまで上がることができるのか?前回決算、および、前々回の決算後には大幅に下落した。

今回も同様の運びとなると考えた。

そのためこのまま上昇トレンドが継続すると考えた。

170ドル弱でエントリーした。

決算自体は60日後だが、好材料が重なったため、実体を伴った上昇トレンドが始まるところだと考えている。

そのためそこまでは押し目買いを指値で入れたが買うことができずにいる。

今回のポイントは前々回の天井を超えることができるか、できる場合には次の前回の天井を超えることができるかになる。

今回の抵抗を抜ければ200ドルを目指して決算までは上昇トレンドが続くと考える。

さらに週足チャートのトレンドでも同じく上昇が続いていることもこの考えを後押しした。

金は弱い下落基調を維持中 — 4205 での反応を待つ📌 市場動向

• 金価格は現在 4210〜4213 付近で推移し、先ほどは 4205 まで下落。

• USD がやや強含みで、金の強い反発を抑えている状態。

• 米国セッションの資金フロー待ちで、ボラティリティは依然として圧縮されたまま。

________________________________________

📌 テクニカル分析

• 短期トレンド:4216〜4210 のサポートを割り込み、弱気バイアスが継続。

• 主なレジスタンス:

- 4218 – 4223

- 4230

• 直近サポート:

- 4205 – 4200

- 4194

• EMA:M15〜H1 で EMA20 の下に位置しており、売り優勢。

• ローソク足とモメンタム:4215〜4218 に長い上ヒゲが連続し、強い売り圧力を示す。

• H1 が 4205 を下抜けて確定した場合 → 下落継続の可能性大。

________________________________________

📌 見通し

短期的には金は弱含みで、明確な買いシグナルはまだ見られない。

4218 を上抜けて定着しない限り、上昇トレンドへの転換は難しい。

逆に 4205 を再度割り込むと、さらなる下落も想定される。

________________________________________

📌 トレード戦略

🔻 SELL XAU/USD

エントリー:4218–4221

損切り:4224

利確:40 / 80 / 200 pips

🔺 BUY XAU/USD

エントリー:4190–4187

損切り:4184

利確:40 / 80 / 200 pips

XAU/USD: FEDの嵐の前に買いのチャンスを掴もう!1. 📰 ファンダメンタル分析(FA)

資金は今週水曜日のFEDに注目しています。

利下げ: 25ベーシスポイントの利下げが予想されています。これによりUSDに下落圧力がかかり、金(無利息資産)の価格が上昇します。

安全な避難所: ウクライナの緊張が緩和されていないため、貴金属の上昇をさらにサポートしています。

リスク: 雇用データ(JOLTS)が良好であればUSDの下落を遅らせる可能性がありますが、主要なトレンドは政策緩和です。

2. 📊 テクニカル分析(TA)

1時間足では、金は重要な需要ゾーンへの調整を完了しつつあります。

買いゾーン(オーダーブロック): 4,175.00 – 4,195.00。このエリアは大きなイベント前にスマートマネーが集まる場所です。

目標1(TP1): 4,228.214 – 価格ギャップ(FVG)の埋め合わせ。

目標2(TP2): 4,259.407 – 潜在的な供給ゾーン(POI)。

損切り(SL): 4,170.00以下で、シナリオが変わった場合にアカウントを保護します。

戦略: 価格が4,176.247に下落し、M15で反転シグナルが現れるのを待ってロングポジションを発動します。パウエル議長の発言には注意してください!

#XAUUSD #金 #FED #FOMC #利下げ #スマートマネーコンセプト #オーダーブロック #FXトレード #テクニカル分析 #ファンダメンタル分析

Chumtrades XAUUSD 見通し – 今日も金は横ばいを続けるのか?🎯 XAUUSD – FOMC前の横ばい日

1️⃣ 市場の背景

H4は明らかに横ばい:小さなローソク足 – 上下の長いヒゲ、FOMC(11日夜から12日朝にかけて開催)前の躊躇を示しています。

現在の価格はH4レンジ内でロックされています:

下限:4176– 4180

上限:4215–4218

今日はこのレンジ内で価格の横ばいを観察します。

2️⃣ 日中取引戦略

🟢 低いところでBUY – 優先

以下のゾーンでの反応を待ちます:

4180 – 4182

4174 – 4178 (H4レンジの底)

4155 – 415X (最も美しいBUYゾーン)

→ 短期ターゲット:4200 – 4210

→ SLはサポートゾーンの10ポイント下

🔻 高いところでSELL – 優先

以下での反応を待ちます:

4212 – 4218 (H4レンジの頂点)

4230 – 4233 (強い抵抗 – 最も美しいSELLゾーン)

→ ターゲット:ミッドレンジ4190 → レンジの底417Xに戻る

→ SLは抵抗ゾーンの10ポイント上

最も近いゾーンは4202-4198で、このエントリーを検討できます

3️⃣ 動きの期待

今日は → H4ボックス4176 ⇆ 4212内で横ばい。

レンジに従ってトレードするだけ:低いところで買い – 高いところで売り。

日中の変動幅は50-55ポイントと予想されます。

本当のブレイクアウトは明日または明後日に起こる可能性があり、市場が今週のFOMCに備えるときです。

📌 注意

価格ゾーンでのローソク足の反応を優先。

レンジの中でのFOMOを避ける。

大きなニュース前に市場が狭まるため、通常より小さいポジションを分割。

この分析が役立つと思いますか?

取引時間前に毎日プランを更新し、より効果的な戦略を一緒に議論するためにフォローを押してください!

皆さんが1日全勝することを祈っています。

FOMCのニュースを息を止めて待つ - 歴史は繰り返すのか?今日のXAUUSD取引アイデア 10/12/25 (FOMC - 大ニュース)

歴史は繰り返すのか:

ニュース前: 横ばい | ニュース後: SELL優先

今日のレンジ: 417X–423X

期待: FOMC後に売られる (パウエルは通常タカ派 → 9月と10月のように価格が下落)

1) 日中取引 (横ばいレンジを狙う)

上限:

4218–4220

4230–4233

下限:

4170–4173

4180–4182

→ 朝と午後はレンジ内での取引を優先 – ニュース前に安全に取引。

2) ニュース中 (ニュースを狙う人向け)

安全志向の人には不向きなので、学びたい場合や利益を得たい場合は非常に小さなアカウントを使用してください。

1) 4218–4220 (リスク限定) (一日中突破できない場合)

• 多くの反応があるエリア

• 安全 → 見送り

• リスク → 探索的にSell、小さなSL

2) 4230–4233 (メインSell)

• レンジ内の強い抵抗

3) 4240–4244–424X (最良のSell)

• 流動性ゾーン

• ニュース時/前にスパイクした場合 → 高いRRでSell

3) 下落ターゲット

TP1: 418X

TP2: 416X-5x

TP3: 409X (メインターゲット – スイング + FVG + フィボ)

4) BUY?

注目エリア:

4150-52

4128-32

4102-96

5) ニュースに関する注意

このシナリオはパウエルがタカ派を維持する場合に有効。

パウエルが「ハト派」になると → 期待に反する可能性。

安全志向の人 → ニュースを取引しない。

ニュースを取引する人 → 小さなアカウントで市場の反応をテスト。

クイックサマリー

ニュース前 → 横ばい、レンジ417X–423Xを狙う

ニュース後 → SELL優先

SELLゾーン: 4218, 4230–4233, 4240–4244

メインターゲット: 409X

価格はFRB議長の発言ごとに動き、トランプ氏にも注目。

皆さんにとって勝利の一日になりますように。

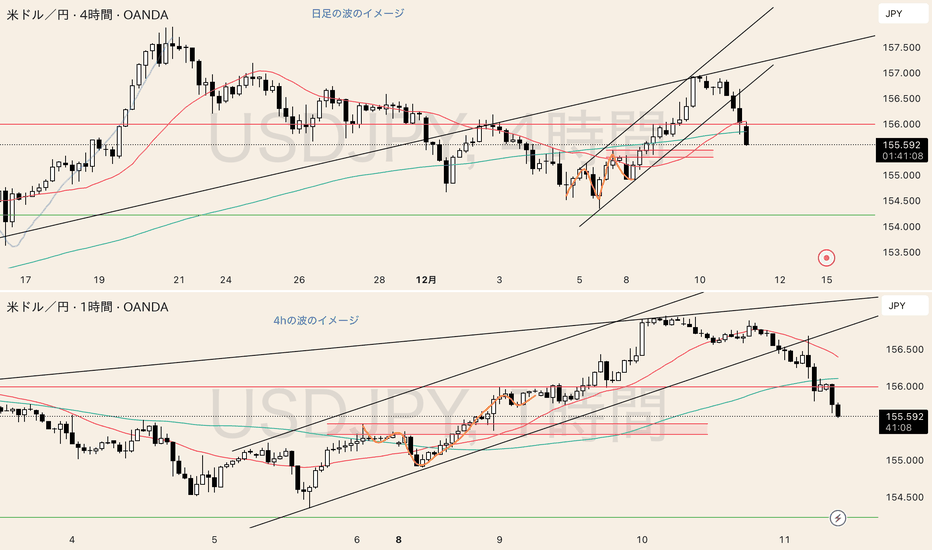

GBPUSD_12/10■相場環境

・日足:

週足の20MAに抑えられ下落しているが、日足では上昇トレンド継続中

だが、日足の直近高値(過去のレジサポlineでもある)に支えられ、値動きが荒い

・4H

高値更新したまま安値を割り、トレンドレス状態

サポート帯付近で停滞しているが、支えられ上昇につながるか・・?

■シナリオ

買い)

基本買待ちエリアなので、次の型になったらエントリーしたい

1.1Hで安値切上て来たら、15Mに切り替えて買トレンド転換の初押しを獲りにいく

2.1Hで直近高値を更新し、1Hのレジサポlineに支えられたら、買いを検討する

買いの場合、

1Hの20MAに支えられていること、

4Hの20MAが水平気味になっていること、

4Hでも安値切上が認識できること

売)

上位足の思惑交錯するエリアなので、

1.一旦、「日足のレジサポline」を抜いてから戻り売りを考えるのが安全。

だが、それまでに時間が掛かりそうなので、リスクが高いけど、

2.日足レベルで認識できる高値切り下げが見えたら(4Hの20MAレベル)

3.1Hの20MAレベルで高値切下げて来たら、短期トレードで獲れる

リスクが高い順で3>2>1

3は特に損切を狭くする必要がある。