現代のヘッジファンドのアルゴリズムに対抗する戦略:LiquidityとFVGを活用した逆張り手法どうも、トレードアイデアラボの猫飼いです。

Big Q氏が提唱する、Liquidity(流動性)が集まるエリアを推論して逆張る手法や、FVG(フェアバリューギャップ)発生時に逆張る手法は、現代のヘッジファンドのアルゴリズムトレードに対抗する上で、極めて有効な戦略です。僕らも同じ考えで以前からCMEのオプションや先物価格から流動性プールを予測して裁量トレードを行ってきました。

また、ヘッジファンドによる意図的な相場操縦が日常的に行われているという「性悪説」の前提で相場に臨むことも重要な視点です。これらの3つの考え方を実践するために、TradingViewを活用する方法があります。

TradingViewで実装できる3つのインジケーター

有志によって無料公開されている以下のインジケーターを導入することで、より精度の高いトレードが可能になります。

1. Liquidity Pool インジケーター

• 市場に溜まっている流動性のエリアを可視化し、大口投資家が狙うポイントを特定する。

2. FVG(フェアバリューギャップ)検出インジケーター

• FVGの発生を自動で察知し、エントリーポイントを見極める。

3. Manipulation(相場操縦)を疑うインジケーター

• ヘッジファンドによる仕掛けの可能性を示唆し、不自然な値動きを警戒できる。

MT4とTradingViewの比較:どちらを選ぶべきか?

MQL.comでも多くのインジケーターが公開されていますが、これらはPCのMT4にインストールする必要があります。そのため、MT5への移行や、外出先でスマホから確認したい場合には不便です。

一方、TradingViewならデバイスを問わず同じ環境を再現できるため、利便性が大幅に向上します。どこにいても一貫した分析ができる点が、大きなメリットといえるでしょう。

まとめ

流動性の溜まり具合を把握し、FVGを活用しながら相場操縦の可能性を疑うことで、ヘッジファンドの戦略に対抗するトレードが可能になります。TradingViewを活用し、これらの手法を実践に取り入れてみてください。

画像を含む

2025.3.31~ USD/JPY短期のトレードプラン(トレンドライン付近でのトレードを想定)

・チャートは4H足だが売買判断は、15分足で行う事にする。

☆ロングの場合

・チャート上にあるM15チャートの図を参考に、トレンドライン上で同じようなパターンが確認されたらエントリー。

・ダマシのパターンもあるので分割エントリーも視野に入れる。

☆ショートの場合

・上記のロングパターンが崩れた場合。下方ブレイクがダマシとなる事もあるのでローソク足実体でのブレイク確認は必須。

また、下方ブレイク後の上値試しを確認した後、エントリーするパターンもあるが現時点ではあまり考えていない。

損切り及び利確位置は、エントリー位置にそうよるがRR比が1:2程度の所。

未達ピボットポイントを表示するインジ”Missed Pivot Point”を使いこなそうどうも、トレードアイデアラボの猫飼いです。ピボットポイントに達せず、一日のうちの需給のバランスを取らないまま過ぎた相場は、いつか必ずMissed Pivotに戻ってきます。

一定の確率で現れる規則性、法則性(アノマリー)といっても良いでしょう。僕らも13の戦術の1つとしてアノマリー戦術を利用しています。アノマリーはなんでも良い訳ではなく、合理的にその規則性が説明できる場合に限ります。説明可能なアノマリー戦術は5つありピボットポイントに収束すると言うのもその1つです。

TradingViewにはそれらを自動で表示してくれるインジケーターがすでにあります。インジケーターメニューから “ Missed Pivot “ で検索してRob Booker氏が作成してくれたものを導入しましょう。

とはいえこれを表示させれば勝てると言うものではなくベースとなる確立された手法を持っていることが前提です。

是非みなさんの手法に組み入れられるか試行錯誤してみてくださいね。

ポンドドルは英中銀のタカ派スタンス(HDSは+1)で1.3000までどうも、トレードアイデアラボの猫飼いです。13年前からTradingViewを使用しておりますが、そろそろAI機能を追加してほしいなと思う今日この頃です。

例えば、ニュースや様々な情報から通貨への影響力を分析するとか、文章でトレード執行やシグナル、アラート発生の指示をする、いわゆる“Text To Trade“ってやつ。

さて、ポンドドルは800MA上のニュートラルから、アップトレンド継続を疑う時間帯です。割安だったポンド建ての金(ゴールド)が上昇していますのでその影響も大です。先物に追随し1.3000まで上昇してきましたが、先物は1.2997で落ち着いており、今週の英政策金利待ち。

英中銀のスタンスはタカ派、ハト派どっち?

タカ派はHawk(ホーク)で金融引き締め、ハト派はDove(ダブ)で金融緩和ですが、どちら寄りなのかを数値で示すHawk Dove Scoreでは+1で、どちらかといえば英中銀はタカ派寄りです。

この数値を算出するのはChatGPTの無料版でできますので、今まで要人発言を気にしていなかった方は参考になさってみてください。

各国中央銀行は市場と対話しながら金融政策を進めていくものですので、彼らのスタンスを大まかに把握しておくことは、日々のトレードに直接関係ありませんが有益です。※最近は市場との対話を無視して政治に左右されている感がありますが。

ドル円は本日(3/13)までOP148円で下支えされます本日はメジャーSQですね。ドル円も今週はその影響を受け続けており本日期日のオプションレベル148円で下支えされてきました。

具体的には本日のPP(ピボットポイント)付近からの順張りスイングの売り戦術を考えております。

「一流は細部に宿る」

いよいよMLB開幕戦ですが、怪我や人間関係のトラブルを経てもなお安定した活躍ができる大谷翔平選手は本当にプロフェッショナルだなと思います。

彼は毎日10時間寝ることを心がけ、外食はほとんどしないそうです。当然せんべろ居酒屋になんて行かないでしょうし、ラーメンも食べないはず。四毒(小麦粉、乳製品、植物油、甘いもの)がいかに体に悪いか知っているからですね。

例え大谷選手と同じ練習をし、技術があっても、彼のようなプロとしてのストイックさがないと同じ結果は出ないだろうなと思います。

トレードも同じで、いくらテクニカル分析を勉強しても、普段からラーメンを食べて酒を呑んでるようでは安定した成績が出せないのかなと思います。

ちなみにチームの輪を乱す四毒とは「非難する、守りの姿勢、壁を作る、侮辱する」です笑。

未来予測系インジケーターを裁量の補助として利用可能どうも、トレードアイデアラボの猫飼いです。僕らトレーダーの仕事は未来を予測することに他なりませんね。ヘッジファンドや マーケットメイカーも数秒先、遅くとも3分先の予想を高速でし続けるロジックにしのぎを削っている。

TradingViewにも未来予測系インジケーターはたくさん掲載されていますので、あなたのトレード研究の糧となるでしょう。

未来予測には2つの分野があります。方向の予測とボラティリティの予測です。ボラティリティの予測は金融工学を使うか又はなんらかのオリジナルな手順で分析するしかないですが、方向の予測(環境認識)は、ほぼテクニカルですので、インジケーターを“補助的に“使っても良いのではと思います。

ドル円のトレードアイデア米指標が悪く株価も下落しVIX指数も24に到達し相場のセンチメントが明らかに悪化しております。全面的にドル売りになっておりますが、それらは動き出しのトリガーにしか過ぎず、実際はお伝えしていた通りオプションと先物価格に収束する動きです。

先物はさらに下落し146.78円までの可能性が出てきました。3月3日には、トランプ大統領より「今後、円安誘導は許さない」と名指しでくぎを刺されたばかりですし、今後大幅な円安になることはなさそうです。

ダウ理論やエリオット波動でいくら波をカウントしても方向感くらいしかわからない時代になりました。投資銀行やヘッジファンドの戦いが熾烈になってきたからですね。

彼らは金融工学や高速アルゴリズムを駆使し、オプションや先物と原資産を織り交ぜた僕らには到底できない(理解はできるが)戦略で仕掛けてきます。こういった戦略は日経オプションや株など“クローズド”な世界だけでした。FXはオープンな相対売買で全ての情報をアルゴリズムにぶちこむのは難しいと考えられていました。

しかしAIの劇的進化により為替相場に影響のある全ての情報を収集、参照、評価できるようになり、アルゴリズム開発戦争になってきています。FXは第六世代に入ったといっても過言ではありません。

僕らが彼らに立ち向かおうとすると、ボラティリティが高過ぎて、方向は合っていても安易に設定した損切りはすぐにストップアウトさせられてしまいます。かといって深いストップロスではロットを上げることができず儲からない。毎回(毎日)、目の前でどのような攻防が起こっているのかを推論し、時間、ロット、場所をリニアに変化させるようなエントリー方法の工夫が必要です。

書籍やYOUTUBEで学んだテンプレート的な単一手法では毎回ヤラレると言うことです。

※引き続き追記していきますので、フォローしていただくと通知が届いて便利です。

オプションバリアの攻防戦!月末フローとドル円ショートの戦略設計月末と週末が重なり特有のフローが出そうですが、ドル円は3月5日期日の151円のオプションバリアを意識し、そのエネルギーを逆手に取ってショートを仕掛けたいところ。

▶︎Bloombergさんに下記のタイトルの記事がありましたので検索してご参考になさってください。

「ウォール街の為替トレーダー、アルゴリズムで代替可能-新時代に突入」

「為替ディーラーの役割は「アルゴのDJ」に-AIで仕事一変」

僕らは、彼らと戦っているんですよね。もちろん僕らにも勝ち目はありますが、テクニカルやナントカ理論なんてものだけに頼って売ったり買ったりするのがいかに運任せかということに気づいていただけるかと思います。

「なぜあなたのトレードは抑え込まれるのか?」— FXはマーケットメイカーにより最も最適化された市場みなさん。今日も相場と格闘してますか?どうも、トレードアイデアラボの猫飼いです。

昨日のドル円、わかりやすくもあり面白い動きでしたね。ロンドンフィックスの影響が薄れたタイミングで、149円を目指すアノマリーを使ってショートを仕掛け利食いしたわけですが、まあピンポイントでそこしかないような場面でした。こういうのを見逃すと、「ああ、また無駄な一日を過ごしちゃった…」ってなるんですよね。深夜ですからやむなしです。

で、相場を見てると「なんでこんなにトレンドが出ないんだ?」って思った人、多いんじゃないですか? テクニカル的には「ここで抜けるでしょ!」ってところで何度も跳ね返される。

はい、これマーケットメイカーの仕業です。

◆ マーケットメイカーが動かす相場、その正体とは?

「マーケットメイカーって何?」って人もいるでしょう。簡単に言うと、大口の注文をさばく市場の“裏方”です。LP(Liquidity Provider)といってもいい。彼らは相場を動かしてるように見えますが、実際には 高速で「最適化」 してるんですよ。つまり、急激な動きを抑えて、リスクを承知でオーダーの板に厚みを生み出しボラティリティをコントロールしてる。

たとえば、みなさんが「おっ、このライン抜けた!買いだ!」ってエントリーするとします。でも、その瞬間、なぜか価格がピタッと止まる。むしろ逆行する。

「え? なんで!? 俺のポジション見られてる!?」

なんて思ったことありません?

実際、見られてます(笑)。

いや、厳密に言うと 個別のトレーダーのポジションを監視してるわけじゃない んですけど、大口のフローを見ながら「ここで個人が狩られるな」っていうのはバレバレなんですよ。で、それを利用して大口が有利になるように相場を調整する。

◆ 月末相場は「売らされる人」が多い!

さらに今回は月末特有の動きも絡んできます。

ショートオプション(ラダーオプション)への逆張りっぽい仕掛けと、それに対する防戦売りが28日まで続くんですよね。だから「売らされる人」が増える。そして、そういう動きが出るとマーケットメイカーが調整して、思ったよりも値が伸びない。結果、「なんだよ、結局ヨコヨコかよ…」ってなっちゃうわけです。

これ、知らないと「なんで俺だけ勝てないんだ…」って変な自己嫌悪に陥るんですよ。でも、テクニカルだけ見てても限界がある ってことを知ってるかどうかで、トレードの質は大きく変わります。

◆ じゃあどうすればいいの?

「売れば上がるし、買えば下がる、、、でも相場はそんなもんですよ!」なんて達観したように語るベテランも多いですが僕らは違います。

じゃあ、こんなマーケットメイカーの最適化に巻き込まれずに勝つにはどうすればいいか?

答えはシンプルです。

「彼らが何をしているのかを意識しながらトレードする」

「なんでここで止まるんだ?」

「今、誰が苦しんでる?」

「この動き、何かの調整じゃないか?」

こういう視点を持つだけで、エントリーの精度が変わります。

それこそ、昨日のロンドンフィックス後のショートなんかもそうですよね。「この時間帯ならロンドン勢の影響が薄れる」「マーケットメイカーの最適化が働く前に狙う」っていう流れを理解してたからこそ、ピンポイントで狙えたわけです。

◆ 知らないと一生狩られる側

マーケットメイカー(Liquidity Provider)やオプショントレーダー、先物トレーダーの存在を知らずに、テクニカルだけで戦おうとすると、もうずーっとカモにされます。

たとえば、釣りの世界でもそうですけど、賢い魚って簡単に釣られないんですよ。でも、何も知らない魚は「おっ、美味しそうなエサがある!」ってパクッと食いついて、すぐ釣られる。

相場も同じです。

「おっ、ブレイクした!ロングだ!」

↓

ストップ狩られる

↓

「おいおい、なんでやねん…」

このループから抜け出したいなら、 “マーケットメイカーの動き“ を意識してみてください。

さあ、今日も市場の裏側を読みながら、賢く立ち回っていきましょう!

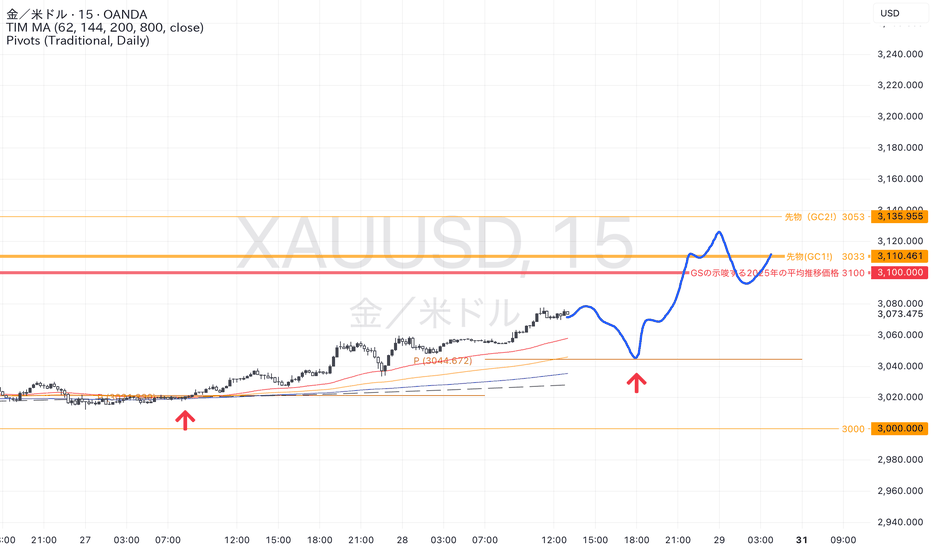

GSが金(ゴールド)の2025年平均値を3100ドルに上方修正す昨年は、中国が1兆元(約21兆円)分の超長期特別国債を発行し、大規模な公共事業などの内需拡大政策の財源に充ててきましたが、2025年は発行額を増やすとのこと。今後5年間で10兆元(約210兆円)の地方債を追加発行することも予定されており、米ドルに替わる外貨準備としての金(ゴールド)購入はまだまだ続きそうです。

※これをやめてしまうと元は暴落し、国外に投資している中国の投資銀行は損失を被ります(逆に元高になれば人民銀行は儲かります)。

GSも2025年の金(ゴールド)の平均価格を上方修正しました。押し目買いのタイミングはいつも通りMP(Missed Pivot)を根拠として。さらに中国元ベースの SAXO:XAUCNH およびCOMEX上海金先物の限月の切り替わり時の価格動向に注視しましょう。

中国元の価格をこのまま維持できるか、為替相場にも注目しております。

来週のドル円の行方は?相場解説とタイミングの取り方を徹底解説皆さん、こんにちは!トレードアイデアラボの猫飼いです。

先週のドル円は横ばいが続いていましたね。こういうとき、「このままどっちに動くんだろう?」と考えてしまう方も多いかもしれません。でも大事なのは、動き出すタイミングとその兆候をしっかりと捉えること。

環境認識としては、ダウントレンド継続を疑う時間帯。つまり、基本的には下落を想定しておく場面です。プランとしては、

プランA: 一旦オプションへの戻りを試してから下落

プランB: そのまま下落

どちらも同じくらいの可能性がありました。特にオプションの効力が切れることで「動くのは20日以降」と考えていましたが、案の定、20日から下落が始まりましたね。152円付近で停滞していたことでプランBを疑い、20日に売り。そして週末も下落して終了。僕も売りポジションはホールドしています。

ターゲットとしては、先物147円19銭を見ています。同じタイミングでクロス円を売るのも良いですね。

さて、ここで話は変わりますが、最近ちょっと驚いたニュースがありました。

FXのオンラインサロンで「先出し情報」を提供していたり、YouTubeでフェラーリF8スパイダーやランボルギーニなどの超高級車を見せびらかしていた人物が逮捕されたそうです。どうやら彼(もしくは彼ら?)のSNSを見て憧れた若者を、闇バイト(点検詐欺やリフォーム詐欺)にリクルートしていた特殊詐欺グループ「トクリュウ」のリーダーだったとか……。もはやトレーダーですらない。

いや、確かにFXは儲かりますよ。でもね、税金を払った上で、何千万円もする超高級車を買うっていうのは、相当なキャッシュフローがないと無理です。正直、ストイックに相場に向き合っている人なら、ランボルギーニなんて乗ってる暇はないし、買ったとしても自慢する気にもなりません。だって、トレードしてたら「次の一手」のほうが気になるでしょ? なので、そういうYouTuberを見かけたら、「この人、本当にトレードしてるの?」と疑ってみるべきですね。

トレードで先出しは当たり前。重要なのはタイミングのほう。

トレードアイデア(計画書)を先出しするのは当然のこと。計画なしにトレードするのは、地図なしでジャングルに飛び込むようなものです。中には天性の感覚でトレードして勝てる人もいますが、それは1万人に1人くらいの話。

もっと大事なのは、計画通りにトレードを執行する能力です。そして、それにはタイミングを測る技術が必要になります。

僕らは24時間チャートに張り付いているわけにはいきません。アラートを設定していても、ちょうど手が離せないこともありますよね? だからこそ、事前にある程度タイミングを予測し、“時間”と“場所”を絞り込んでいく手順を身につけることが重要なんです。

要するに、「ここでチャンスが来る可能性が高い!」と事前に準備しておくことが、勝つための鍵ってことですね。時間の情報とは時間的な要素つまり経済カレンダー、オプション・先物など期日のあるものです。場所の情報とはもちろん価格ですが、単なるキリ番とか抵抗帯ではなく“今起こっている攻防“の原因となっている場所の情報がタイミングの鍵となります。

というわけで、来週も慎重に、でも大胆にトレードしていきましょう!