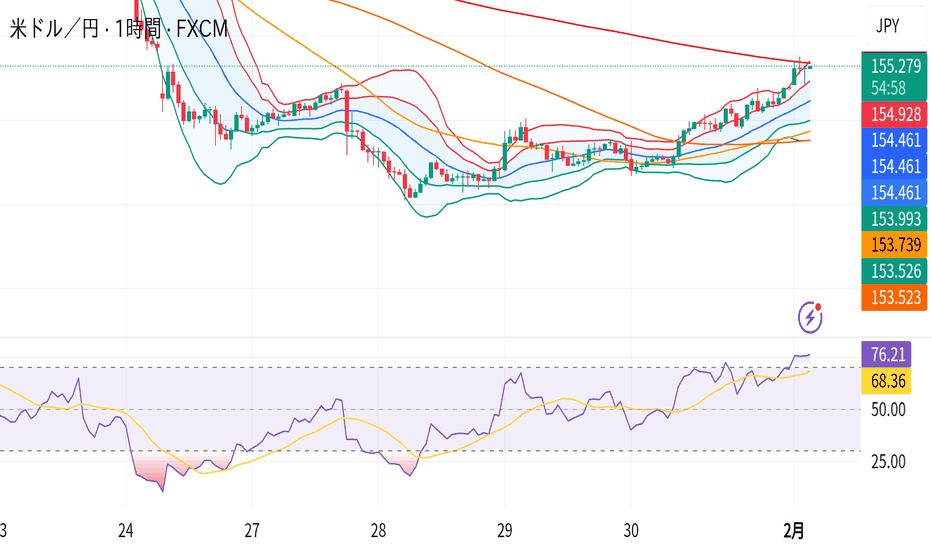

ベッセント-ドル高容認 + 高市-円安歓迎→ドル円は底堅くなりドル円の環境認識は年初に下落に転じるというアノマリーが継続しております。

先週は月末でしたので戻りの上昇を演じました。

戦略は引き続き戻り売り。

AIが示しているトレードアイデアは154.00-154.50

ターゲットは154.00です。

埋めていない1月26日のギャップ155.75や大きなオプションが156.00にありますので、

なかなか下落しないでしょう。

週明けの小ギャップの発生やオプション・先物を再チェックしてから

またAIに最新のアイデアを聞きましょう。

市場のセンチメントはドル安からドル高に転換しました。

米財務長官ベッセントさんの強いドルを望む発言

同じくベッセントさんの”介入はしていない”発言

次期FRB議長がハト派候補からタカ派候補(ウォールシュ氏)に一転

高市総理が円安でウハウハと外為特会で発言

とはいえドル安要因もあります。

カナダ年金基金が金・円・スイスフランを安全資産と認定

オランダ年金基金が米国への投資から撤退

来週は経済イベントも盛りだくさんです。

2日(月) 月初で満月(フルムーン)

3日(火) 豪政策金利(利上げ期待)

4日(水) 米ADP・米ISM

5日(木) 英・ECB政策金利(ECB利下げ期待)

6日(金) 米雇用統計

8日(日) 衆院総選挙(自民圧勝か否か)

コミュニティのアイデア

【GOLD】先日の急落について|要因整理【GOLD】先日の急落について|要因整理

先日の金(XAUUSD)の急落は、テクニカル要因ではなく、マクロ要因が同時に重なった結果と考えられる。

主な要因は以下の3点。

① 米金利の再上昇(実質金利の上昇)

・FOMCを前後して米国債利回りが上昇

・特に実質金利が上向いたことで、利息を生まない金の相対的な魅力が低下

金は「金利と逆相関」になりやすく、

今回の急落はこの反応がストレートに出た形。

② ドル高進行(ドル建て資産としての調整)

・米金利上昇に伴いドルが買われた

・金はドル建てで取引されるため、ドル高=金安の圧力

ドルインデックス上昇とほぼ同時に金が崩れており、

為替要因の影響も大きい。

③ リスク回避後のポジション解消(利確・巻き戻し)

・直前まで金は安全資産として買われていた

・イベント通過後、過剰に積み上がったロングの解消が一気に進行

・流動性の薄い時間帯も重なり、下落が加速

いわゆる

悪材料で売られた」というより「好材料が消えた後の調整」

まとめ

今回の金急落は、

・米金利上昇

・ドル高

・ロングポジションの巻き戻し

という、金にとって逆風となる条件が同時に揃った結果。

短期的にはボラティリティ拡大局面。

金利・ドルの動向を無視した逆張りはリスクが高い。

ユーちぇる社長のチャート分析【ドル円の行方】

日米協調レートチェックで

ドル円が暴落したわけなんだけど、

1週間経って値動きは落ち着いてきた

週の初めは円高が続くかが

ポイントだったわけだけど。

円高はすぐに落ち着いて

むしろ「ドル安が続くか」

そっちの懸念の方が高かった

ドル安を容認するかは

トランプ大統領はもちろん

ベッセント財務長官の発言を

待たなきゃいけないわけだけど。

トランプさんは

ドル安を「グレート」だと肯定

それによってドル安も進んだし、金利上昇も。

2025年と同じパターン

トランプ暴走=アメリカ売り

そこで出てきたのがベッセント財務長官

ベッセントさんは常識人だから

これ以上アメリカ売りが進むのは

まずいと思ったらちゃんと出てくる

だから

それを今回予想するのは

決して難しくなかった

要するに、

トランプさん自身が

TACOるときもあれば

ベッセント経由でのTACOも。

ってこと

そして週末、

FRB新議長が ‘まともな’

ケビン・ウォーシュ氏に。

その影響でドル高

ドル高の裏で

ゴールドが暴落してる

まーそれだけ、

FRBの新議長がくれば

トランプ大統領の思惑通り

利下げが行われて

ゴールドを押し上げる

って思惑が強かったってこと

※※

ゴールドは過去、

FRBが利下げしてる局面で

史上最高値を更新してきた

新しいFRB議長は利下げしてくれる

その観測でかなり投機的に買われていたゴールド

かなりの値幅下落したんで

痛んでるトレーダーが多い

というのを考えれば、

まーなかなかすぐには

持ち直ってこないというところ

中長期の視点で

押し目と捉える人もいるだろうけどね

来週は雇用統計、

あと衆院選も控えている

そこに向けた値動きに

意識をシフトしてかないといけない

ドル円は155円超えてくると

買い戻し圧力が入りやすい

日米協調レートチェックという

離れ技をやって乗けたんだけど、

それは一発目が一番効くわけで。

その後またドル円が

上がってきたらどうするのか?

衆院選前後でまた

ドル円が150円台後半に入ってきたら

日本当局は笑えないね

こういうときに都合よく

米株が落ちてくれたら渡りに船だけど、はてさて。

みんなも大変な1週間おつかれさまでした💪🏾

土日に英気を養いましょう

そんな感じです

ファンダによる強烈な下落現在、市場はパニック的な売り優勢の状態です。トランプ大統領による次期FRB議長の指名やPPI(生産者物価指数)の上昇といったファンダメンタルズが引き金となり、長らく続いていた上昇トレンドが完全にへし折られた形です。

トレンド: 強気から猛烈な弱気へ転換。 短期・中期ともに下落の勢いが強く、安易な逆張り買いは非常に危険な局面です。

抵抗帯(レジスタンス): 直近でサポートとして機能していた 4,932ドル および 4,958ドル が、現在は強力な戻り売りポイントへと変化しています。

サポライン

4,826ドル(23.6%ライン):ここを割り込むと一段の下落が確定。

4,761ドルが次なる大きなターゲット。

4,730ドル付近過去の意識されている価格帯。

## 予測される値動き

現在のH1・M30チャートを見ると、暴落の勢いが一旦落ち着き、フラッグ(調整)を形成しようとしています。画像内の赤矢印が示す通り、「一時的な戻り(リバウンド)を試した後に、再度安値を更新しに行く」 シナリオが最も濃厚です。

#推奨トレード戦略

週明け2月2日の市場オープン以降、以下のシナリオでのショート(売り)を推奨

戦略 戻り売り(Short) トレンドに順張り

エントリー値 4,900 ~ 4,930ドル 戻りを待って引きつけてエントリー

利確値(TP) 4,761ドル または 4,730ドル フィボナッチ38.2%付近

損切り値(SL) 4,960ドル 直近の戻り高値を抜けた位置

日足レベルでのトレンドラインとフィボの確認法こんにちは黄金骸骨です。

先週は介入?とも思えるような下落がありまたね、

まあ金融機関一行でできるレベルではないので、

何かしらの何かがやったのでしょうね。

ところで先週、骸骨が着目したのは、

下落が直近152.048で

止まったこと、赤色トレンドラインを割らなかったことで、

ロング継続を意識しました。

後出しになるけども、トライする価値があったのね。

今はちゃんとFib0.236(154.881)まで戻ってきてますね。

日足レベルのトレンドは6か月~1年くらい継続するので、

長い目で見るとロングならずっとロングでもよかったりするのね。

さてこれからの話になるけど、

ここが戻り売りの起点になるかどうかだね、

月曜は各大口のポジションはパドック入りなので様子見

確定は水曜かな、そっから金曜に向けて加速するクセがあるから

曜日別のトレードプランも考えとこうね。

ナスダック100先物、最高値直前で失速今週の振り返り

今週は高値切り上げ、安値も切り上げで天井圏まで上昇した。しかし最高値26,254.2に対して高値は26,213.8とわずかに届かず失速した。高値圏では売り圧力が高まり、週後半は上昇分を打ち消すように下げている。

先週末時点の上昇シナリオには「トライアングル上抜け進行できるなら、12月11日高値25,877.4(B)を上抜けると、最高値26,254.2まで戻すのが次の目標地点。」と書いていたが、一歩及ばず新高値更新はお預けとなった。

下落シナリオには「再びRVWAPを下抜けて白色の点線ゾーンを割り込むと、次は再び24,850付近で値止まりできるかテストだろう。C地点や黄色の点線ゾーンもサポートテストゾーンとなる」と書いていたが、週後半の2日間はRVWAP付近まで下げたところである。この2日間は大きく下げたのが印象的だったが、RVWAPまで戻して平均回帰しただけなのである。不安になっている人もいるけど、この動きがさらなる大きな下落につながるかは次週の値動き次第だろう。

短期的に下げる余地は、75日出来高加重移動平均線から白色の点線ゾーンあたりと見える。このへんでサポートされるかどうかが調整転換なのかレンジなのかの分岐点となる。白色点線ゾーンでサポートされるならC→E→次の安値と切り上げとなるので、もう一度上昇トレンド回帰が見られるので期待したいところ。白色点線ゾーンでサポートできず下落すると加速しやすいかもしれない。

サポートされて反発するなら、D地点より上まで回復できるのが理想的な水準。ただ上は売り圧力が高まりやすいので重石もかかる。GOOGLやAI関連株の決算発表があるので、このあたりの期待値調整がどう反映されるか注目。

次週のシナリオ

①上昇する場合

反発上昇する場合は、まずはD地点までの回復が目先の目標地点だが、最高値26,254.2に再挑戦してほしい願望。

②下落する場合

RVWAPを下抜けて下落進行なら、75日出来高加重移動平均線から白色の点線ゾーンでサポートされるかテスト局面となる。白色点線ゾーンを割り込むと、次はE地点の前後でテスト。

GBP/AUD 2026年2月 第一週GBP/AUD 日足

ポンドオージーは日足の転換ポイントの可能性

●昨年4月に頂点をつけてゆっくり下落してきたポンドオージーですが、まずは日足以上のトレンドの転換ポイントに達しているのではないかと推測しています。

この下落はダイアゴナルによるものと見ていますが、このダイアゴナルをフラットのⓒ波として捉えており、先週の足でフラットⓐ波終点のポイント1.95904の水準へ到達、また下落のダイアゴナルもスローオーバーしていますがダイアゴナル下値線へ到達しています。

●ここから折り返し上昇の場合は昨年4月の高値は超えていく日足以上の上昇波がこの後期待ができるとは思いますが、まずは2.02の長期足の抵抗線がありますのでここまでの戦略を下位足では見ています。後にこのラインを上に突破する動きであれば強い上昇波が確認できるのではないかとの見立てです。

●と、ここまでは上方向のトレンド転換を考えての見立てですが、今週2/3に現在利上げ観測真っ最中で非常に強い豪ドルの政策会議が行われます。

現在の状況では25bpの利上げ確率67%、据え置き33%と強いインフレ懸念からの利上げ観測が出ています。一方でこれまでの強い豪ドル買いは既に織り込んでおり、もし予測通りの25bpの利上げに留まった場合、豪ドル売りの観測も出ていますが、RBAが今後の見通しとしてタカ派な発言があれば25bpの利上げでも豪ドルは買われるでしょう。

●テクニカルポイントでの上方向転換も考えられる価格帯ですがトリガーは政策金利の行方次第ですので、もしSell The Factで豪ドル売りが確認されれば、こちらのペアも見立てに従った上がったら押し目買いの戦略を考えています。

USD/JPY 2025年2月 第一週USD/JPY1時間足に4時間MA(グレー)、日足MA(赤)表示

●先週の動きは急落の後に155円台からもう一段落ちて週中から155円台に回復、よって、週足は長めな下ひげを伴うコマ足でひけています。

●先週の戻りポイントとして現在地の155円付近を予測していましたが、2月第一週ではこの辺りから反転下落をまず考えた波形として、1/14からの下落のインパルスの(v)波目を優先的に考えていますが、先に述べたように週足のローソク足が下げるにはあまり良くない形で引けてますので、ピンクのラインと4時間足MA(グレー)を一旦下にしっかりブレイクしてからの戻りでピンクラインと4時間MAが今度はレジスタンスとして機能するのであればショートが良いかと考えます。

●グレーのゾーン、ショートポイントを上抜けた場合。

このポイントを抜けた場合は1/14からの下落が(i)(ii)(iii)波ではなくabcの可能性を考え、このabcをダイアゴナルの(i)波として考えていきます。

その場合は、全体の下落の61.8%の戻りは最低でも考えていくので、次のショートポイントは日足MA(赤)付近もしくはチャート上に示した、156.676のライン。ここは25年の年足が閉じた価格帯です。

●現状ですとこのような戦略を考えていますが、2つ目のショートポイントを上抜けてしまったら様子見です。

●どちらのケースであっても、日足MA、4時間足MAより下からのショートとします。

急落後の高ボラティリティ、市場は再均衡中市場のコンテキスト

金はH1で急激かつ攻撃的な売却を経験し、長期的な強気構造を破って、拡大した衝動的なラリーの後に短期的な強気構造を壊しました。この種の動きは通常、流動性の分配と資本の再配分を反映しており、マクロ主導のボラティリティが高まる期間に一般的です。

マクロの観点から:

米ドルのボラティリティは、金利期待と今後のデータにより高水準にあります

リスク感情は不安定で、資本の回転が速いです

金は依然として安全資産ですが、もはや片方向の流れでは取引されません

➡️ 現在のフェーズ:高リスク – FOMOを避ける – 重要なレベルでのみ取引する

構造と価格動向(H1)

以前の強気H1構造は無効になりました

価格は上昇トレンドラインを下回って取引されています → 短期的なトレンドの弱さ

現在の反発は技術的な押し戻しであり、確定した反転ではありません

広い日中レンジは両側の流動性スイープの確率を高めます

重要な洞察:

👉 これは移行フェーズです。市場は方向性のある動きをする前に構造を再構築するための時間が必要です。

取引計画 – MMFスタイル

シナリオ1 – プルバックでの売却(主要バイアス)

供給ゾーンへの修正ラリーでSELL機会を探します。

SELLゾーン1:5,020 – 5,060

(短期的供給 + 技術的押し戻し)

SELLゾーン2:5,180 – 5,240

(主要供給 + 壊れたトレンドラインとの重なり)

➡️ 明確な拒否または構造を維持できない後にのみSELLを実行します。

シナリオ2 – 深い流動性ゾーンでの買い

BUYセットアップは強い反応のある主要需要エリアでのみ検討されます。

BUYゾーン1:4,670 – 4,650

(H1需要 + 以前の反応安値)

BUYゾーン2:4,500 – 4,490

(深い流動性吸収ゾーン)

➡️ ブラインドボトムピッキングの禁止

➡️ エントリー前に明確な反転確認を待つ

期待とターゲット

短期的:価格動向は乱高下し、高いボラティリティ

方向性の明確さは、調整後のみ訪れます

5,240を上回ると、さらなる回復の余地が開かれます

4,500を割ると、修正脚が拡大します

無効化

価格が5,240の上にしっかりと保持された場合、SELLバイアスは無効化されます

H1が4,490の下で明確に閉じた場合、BUYバイアスは無効化されます

まとめ

金は現在、高いボラティリティの移行フェーズにあり、頻度よりも忍耐と規律が重要です。優位性はもっと取引することではなく、価格が重要な流動性ゾーンに到達し、明確に反応するのを待つことです。

➡️ 取引を減らし、よりスマートに取引する

➡️ まず構造、次にエントリー

今日はカシオ計算機さんを一目均衡表の計算値で^^v金曜日の時点の話になりますが大きな出来高を伴っての陽線で上昇!

大循環EMAのステージ1、大循環MACD3本右肩上がり、200MA右肩上がりで一目均衡表の抵抗帯の雲。基準線、遅行線共に上向き。月曜日からのロウソク足の出方次第ですですが金曜日に跳ねたロウソク足の場所がカシオ計算機さんの新たな相場基準になるのか?跳ねた分落ちて来るのか?これは分かりませんが金曜日の時点でのチャート分析で一目均衡表の計算値でE計算値を出してみたら既に超えていたので2E計算値で計算してます。

これは更に月曜日に上昇したらの計算値ですが2E計算値辺りが警戒水準となります。

123を起点とした計算値はE計算値で1487円、既に超えていたので2E計算値1629円となります。

保有の方は後日から要観察です。