金が逆ヘッド&ショルダーを形成:反転シグナル!短期的な修正下落の後、4,000ドルのレベルが強力な買いの勢いを引き起こし、昨日のセッションの終わりに明確な価格の反発を生み出しました。買いのボリュームの増加は、数回のセッションで押し下げられた後、市場に買い手が戻ってきていることを示しています。

📊 目立つテクニカル構造

2時間足チャートでは、金が逆ヘッド&ショルダーのパターンを完成させつつあります。これは最も強力な強気反転パターンの一つです。

• ヘッド:流動性の底が4,00x

• 2つのショルダー:良好な反発で対称的に形成

• ネックライン:4,101–4,102のエリア、現在の主要な抵抗

価格は次のようになる可能性があります:

1️⃣ ネックラインエリアまたは買いゾーン4,044–4,046にわずかに調整

2️⃣ 再テスト – 蓄積 – ブレイクアウトの確認

3️⃣ パターンが完成したときに4,146 → 4,187に向けてブレイクアウト

🎯 短期的な期待

今後の経済データを前にボラティリティが増加する可能性があるため、合理的な戦略は次の通りです:

✅ パターンに従って買いを優先

• ネックラインまたはエリア4,044–4,046の再テストを待つ

• 確認力を観察(ボリューム – モメンタム – 拒否)

• パターンが作動した場合、4,146 → 4,187を目指す

⚠️ 注意

– 反転トレンドは、価格が4,101–4,102エリアを明確に突破したときにのみ真に確認されます。

– 市場のセンチメントは現在回復に傾いていますが、大きな(長期保有)ポジションに入る前に明確なシグナルが必要です。

トレンド分析

本日のポンド円2025/11/19/#1

◯MAから見る

20EMA赤 40EMA 青 200EMA 緑

短期MAが長期MAの上にあり、上向いているので、目線はロングです。ただし、ローソク足が、20EMAと40EMAの間に入ってきているので、今後下向きの短期MAになる可能性もありますので、ご注意ください。

◯ラインから見る

先日、投稿しましたポンド円についての続報です。

レッドのチャネルで、逆三尊を形成しました。その後、上抜け、利確目標でえるブラックチャネルの上限に向けて、ジリジリ伸びてきました。あと少しなので、ロングを仕込んでいる場合は、そのままホールド。ここから仕込む場合は、切り下げチャネルができあがり、それを上抜けたらエントリーするようにしましょう。

米ドル/円相場における介入リスク水準 米ドル/円は155円台後半に迫っており、この水準は銀行と政策当局双方が注視する領域である。

ゴールドマン・サックスは、#円相場は短期的にさらに下落する可能性があると指摘する一方、ここから先の上昇余地は限定的だとする。なぜなら、相場が上昇すればするほど介入の可能性が高まるからだ。

クレディ・アグリコルは、日本の財務省がすでに警告を発しているものの、その介入指標は7段階中4に留まっており、#東京が通常市場介入を行う水準には達していないと指摘する。

155円を上回るたびに口頭介入や直接介入の可能性が高まる。156円を明確に突破すれば警告が強化され、急激かつ無秩序な動きとなれば実際の介入リスクが急上昇する。

チャート上の38.2%フィボナッチレベルに弱い支持線が存在。この水準を割り込んだ場合、介入観測が価格動向に影響を与え始めた最初の兆候となる可能性がある。

エリオット波動分析 – XAUUSD(2025年11月18日)

1️⃣ モメンタム(Momentum)

D1 タイムフレーム:

D1 のモメンタムは現在 オーバーソールド領域に近づいており、

反転が発生する可能性 を示唆しています。

まだ確定的な反転ではありませんが、

下落圧力の弱まりを警告する早期シグナル となります。

H4 タイムフレーム:

H4 モメンタムも オーバーソールドに近づいている ため、

まもなく 反発もしくは調整上昇が発生する可能性 が高くなっています。

H1 タイムフレーム:

H1 モメンタムは 上向きに反転し始めており、

短期的には 上昇のリバウンドが期待できる状況 です。

________________________________________

2️⃣ 波動構造(Wave Structure)

D1 の波動構造:

現在、価格は Y 波内部を進行中 です。

D1 のモメンタムがオーバーソールドに近づくことは反転を確定するものではありませんが、

反転発生の可能性が高まっていることを示す重要な警告 となります。

また、以前の W 波は 8 日間で完了 しており、

モメンタムサイクルも通常 5〜8 本の D1 ローソク足 で形成されます。

そのため、W 波と同様、Y 波の進行を観察する際の 時間的な参考基準 として利用できます。

________________________________________

H4 の波動構造:

H4 では、価格が 青色の 5 波構成 をすでに形成しており、現在は 第 5 波に位置 しています。

D1 モメンタムの動きと組み合わせると、以下の 3 つのシナリオ が考えられます:

1️⃣ シナリオ 1:

今回の 5 波下落は 紫色の Y 波内部における(1)波 である可能性。

その場合、(5)波完了後には (2)波の調整上昇 が発生し、

これは D1 モメンタムの反転と一致します。

2️⃣ シナリオ 2:

Y 波が予定より早く 短期で終了 し、

ターゲットの 3746 まで到達しないケース。

この場合、新たなトレンドが 早期にスタート する可能性があります。

3️⃣ シナリオ 3:

D1 モメンタムがオーバーソールドに入った後、

そのまま張り付くように弱い状態を維持し、さらに下落を誘発するケース。

これらのシナリオによって、

市場状況に対応した柔軟な観察と判断が可能になります。

________________________________________

H1 の波動構造:

H1 も同様に 青色の 5 波構造 を形成しており、現在は 第 5 波を進行中 です。

第 5 波のターゲットは 3958 付近 で、このゾーンは 買い(Buy)を狙うポイント となります。

さらに、RSI では安値の強いダイバージェンス(乖離) が確認でき、

現在の下落が 第 5 波の最終段階 である可能性を強く示唆しています。

________________________________________

3️⃣ トレードプラン(Trade Plan)

• Buy Zone: 3959 – 3957

• ストップロス(SL): 3938

• TP1: 4000

• TP2: 4096

• TP3: 4145

AUD/NZD 2025年11月 第四週AUD/NZD 日足

前回の投稿からのアップデートです

●4/22〜からの上昇波、長期のレンジゾーン上限、1.14462を突破し、これでインパルス波形が完了したものと見ています。

●日足チャートではトップから上髭を伴い、反転下落のサインと見ていますが、現在抜けてきた長期レンジゾーン上限へ価格が下押しされ、ここから反発し戻りをつけに上昇するのではないかと思われますが、戻りが確認できれば戻り売りで下落の波を狙っています。

●波形を当て込むと、インパルス上昇が、ダイアゴナル⑤波の(A)波とした場合、現在の下方向は(B)波の修正波となるのではないかと。

●インパルス(A)波に対して調整下落として、まずは38.2%付近までは多くのケースでは安全に狙いやすい値幅ですのでとりあえずは第一目標としています。

その下への下落となれば、次は王道の61.8%ラインですが、ここにはちょうど抵抗帯(ピンクの帯で表示)が重なる位置となるので、次のターゲットとして考えます。

●まだショートポイントまで数日かかると思いますが、波形を見ながらショートのポイントとタイミングを探る監視ペアとしています。

●株価が下落していますが、基本的にこのペアは株価の下落局面ではオーストラリアドルが弱くなる傾向があるので、これまで株価上昇局面に沿って順調に上り詰めレンジゾーンをブレイクしましたが、一旦休憩(調整)局面になりやすいのではと考えています。

●また、月足チャートではレンジゾーン上限ブレイクの足が今月の足となりますが、現在長い上髭を伴ってきていますので、今月の足がこのまま上髭で閉じると、ショートの優位性が増すと考えます。

●長期サイズの全体図と詳細説明などは9月第二週に投稿済みですのでそちらをご覧ください。

金 (XAU/USD): NFPとFEDの戦い!1️⃣ テクニカル視点 (TA): 売りの確認待ち

構造: 短期上昇トレンドは終了し、価格は調整/反転中。

主要供給ゾーン (オーダーブロック - OB): 価格は理想的な売りゾーン($4,064 - $4,081付近)に回帰中。

戦略: OBゾーンでSELLシグナルを優先的に探す。

目標: OBゾーンが保持されれば、$3,976と$3,931。

2️⃣ ファンダメンタル視点 (FA): 金利圧力

売り圧力が増加中:**

Fed利下げ期待の低下: 12月の25bps利下げ確率は50%未満。「長期高金利」のシグナルが金の魅力を減少させる。

今後のリスク: 市場はNFPとFOMC議事録を待っている。強いデータはUSDを強化し、金を沈める。

⚠️ 逆リスク: 米国政府閉鎖の不安定さと地政学的緊張(ロシア/ウクライナ)が下落を抑える可能性。

#XAUUSD #Gold #TradingSetup #SELLZone #Fed #NFP #PriceAction #SmartMoneyConcepts #Forex

USDJPY 相場テクニカル分析(2025/11/18)Technical Outlook<環境認識>

・週足. 上目線⬆️

・日足 上目線⬆️

・4時間足 上目線⬆️

・1時間足 下目線⬇️

<ロングorショート>

・ショート、

Weekly high liquidity sweep

Daily high liquidity sweep

クロス円 全般下落

<利確目標>

・1H TP1 154.85 (short)到達

・1H TP2 154.52 (short)

・1H TP3 153.99 (short)

<損切り>

・155.22 リスク 1.5%

<懸念点>

・日足、週足、4時間足上目線

・154.524を実体で割れたら、4時間下目線

・4H下目線に切り替えたら、4時間足の利確ポイントを設定する。

安全利確ポイント前日安値or 1H TP2

XAU/USD – ショートバイアスは維持、ラリーを売るのが優先金は依然として強い売り圧力の下で取引されており、4,050$の下で抑えられ、4,000$の主要な流動性フロアのすぐ上に留まっています。

12月のFRB利下げの期待が薄れ、世界的な慎重な感情の中で、買い手は防御的な姿勢を保ち、売り手は構造的なコントロールを維持しています。

📊 テクニカルアウトルック (H1)

価格は4,053$ → 4,000$の狭い分配ゾーン内に留まり、下降トレンドラインが金を抑えています。

POC周辺の4,053$は堅固な天井として機能しており、これまでの再テストはすべて拒否されています。

最後の下落からのフィボナッチプロジェクションは、2つの主要な下方流動性ゾーンを強調しています:

3,945$ → 最初の流動性クラスター

3,876$ → より深い拡張と重要な需要

現在の構造はベアフラッグに似ており、市場がさらなる下方拡大の準備をしている可能性を示唆しています。

🎯 主要シナリオ

1️⃣ 弱気のブレイクダウン (主要シナリオ)

金が4,000$を失う場合、勢いが加速して:

3,945$

3,876$

価格が4,053$以下に留まる限り、これが最も可能性の高い道です。

2️⃣ 流動性スイープ → ショートカバーの反発

価格が3,945$をスイープし、強気の拒否ウィックを形成する場合:

4,000$に向けての救済反発が発展する可能性があります、

その後4,053$ (POC)

そして買い手が勢いを増す場合、4,098$も可能性があります。

上部構造を取り戻さない限り、依然として修正的な動きです。

❌ 無効化 (弱気バイアスの弱化)

H4が4,098$以上を受け入れる場合

→ 物語が変わり、トレンド方向の再評価を強いられます。

⚜️ MMFLOW TRADING インサイト

金は依然として価値以下で取引されており、トレンドライン以下です — これはまだ強気の環境ではありません。

市場は4,000$を突破するか、4,053$–4,098$を取り戻す必要があります。

“市場にその手を見せさせましょう。下落トレンドでは、弱いラリーは機会であり、反転ではありません。”

金は4020サポートを維持 – 市場は次のブレイクアウトを待っている🔸 マーケット概要

金価格は $4029/oz 前後で推移し、やや下落。日中レンジ 4019–4055 は、米国経済指標を控え、相場の高いボラティリティを示している。

📊 テクニカル分析

• 短期トレンド: 小幅な下落調整

• レジスタンス: 4042 – 4055

• サポート: 4020 – 4012

• EMA20–50: 価格が下 → 弱気モメンタム

• H1ローソク足: 上ヒゲ長め → 売り圧力が優勢

💡 見通し

4019–4020 上方維持 → 4038–4045 への反発の可能性。

4019 割れ → 4010–4005 まで下落拡大の見込み。

明確な反転シグナルはまだなし → 確認を待つ必要あり。

🎯 トレード戦略

🔻 SELL XAU/USD: 4042 – 4045

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 4049

🔺 BUY XAU/USD: 4019 – 4022

🎯 TP: 40 / 80 / 200 pips

🛑 SL: 4012

11月18日の次の金のトレンドはどうなるでしょうか?1. トレンドとトレンドライン

価格は主要な下降トレンドラインの下で推移しており、

→ 全体のトレンドは依然として下落基調。

長期の上昇トレンドライン(赤)はすでにブレイクアウトしており、

買い圧力の弱まりと下落圧力の拡大を示している。

2. 重要レジスタンス

4.103 – 4.105:

フィボナッチ(0.618–0.5)、水平レジスタンス、EMA が重なる強い抵抗帯。

→ この価格帯では売り勢力が再び強まる可能性が高い。

3. 主要サポート

3.932 – 3.940:

フィボナッチ拡張 2.618 と重なる最も強力なサポートゾーンで、

下落構造における重要な安値領域。

4. 価格シナリオ

価格が 4.103 のレジスタンスのリテストに失敗した場合、

→ 下落波動に沿って再び下落が継続する可能性が高い。

次のターゲットは 3.932 – 3.950 付近。

まとめ

主要トレンド:下落

強レジスタンス:4.103 – 4.105

ターゲットサポート:3.932 – 3.950

構造:トレンドラインブレイク+Fibo拡張 → 下落優勢のシナリオを優先

BUY GOLD : 3932 – 3930

ストップロス:3922

テイクプロフィット:100–300–500 pips

SELL SCALP GOLD : 4064 – 4066

ストップロス:4073

テイクプロフィット:100–300–500 pips

SELL GOLD : 4103 - 4105

ストップロス:4115

テイクプロフィット:100–300–500 pips

【PLUS9LOVE】EURJPY 2025/11/18PLUS9LOVE(プラスクラブ)のおーが。です。

さて、先日に引き続き、EURJPYです。

予想通り、USDJPYの動きに合わせて上昇し

180.000をトライしてタッチ。

※ちなみに、就寝時間だったのでノーエントリー。

今後、クロス円は高値圏のレンジになる可能性が高いですが、

USDJPYが上昇すれば釣られて上昇すると思います。

【買い】

プランA:レンジ下辺で買い

TP:R2まで

SL:レンジの下辺より下

【買い】

プランC:レンジブレイク

TP:R2まで

SL:レンジの下辺より下

【売り】

プランB:レンジが生成されたらブレイク狙い

TP:S2まで

SL:180.050以上

USDCHF_11/18「「勝とう」とする⾏為や思考⾃体が、相場が⾃分のコントロール下に置けるという思い込みであり、危険なもの。ーメンターより」

・4H

上位足の安値群で反発し、戻り高値を超えて、上昇中。

下げトレンドが崩れたが、安値を切り上げてないので、上昇トレンドにはなってない

短期的には、押し安値を目指す可能性が高い

・1H

値幅が小さい、相場が悩んでいる

上昇トレンドは崩れてないが、小さく見ると直近安値を割った??細かっ・・・

・Scenario

買)

レジサポlineまで下げてきたら、買い準備してみたい

売)

4Hで高値切下げながら、再度下げる可能性ある。

日足に対する調整波という見方

「「勝とう」とする⾏為や思考⾃体が、相場が⾃分のコントロール下に置けるという思い込みであり、危険なもの。ーメンターより」

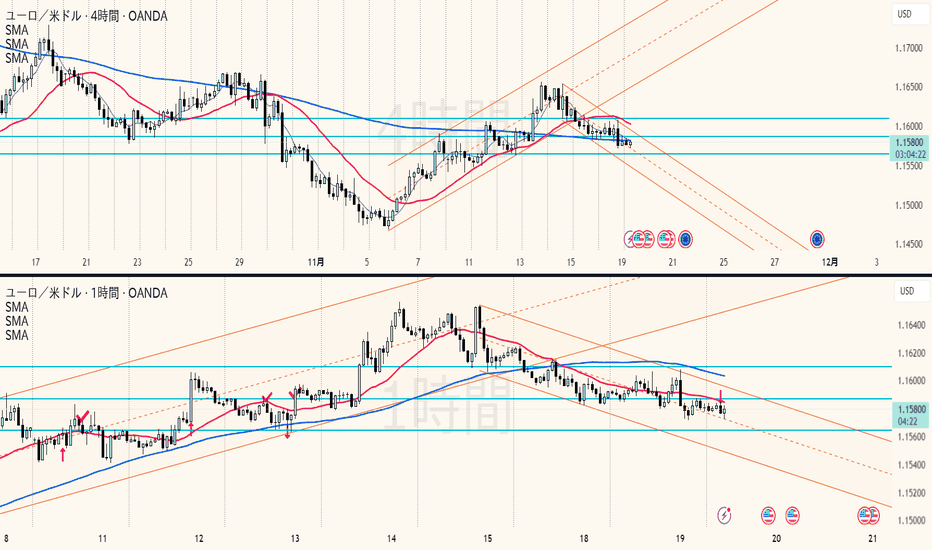

EURUSD_11/18「狂気とは、同じ⾏動を繰り返しながら違う結果を望むこと」

OANDA:EURUSD

・4H

上昇トレンドがまだ崩れてないが、4Hの上昇波の全戻し、4Hの20MAを割ってきた。

考えられるのは、

1.4Hの20MAに対する、戻り売り

2.日足レベルで下げ波の全戻し中なので、もう一度高値を試しに行く可能性がある。そうなるとヨコヨコ相場?

・1H

下げトレンド

1Hの20MAは一度もDOWが崩れず、ずるずる下げているので、入りにくい

・Scenario

売)

1Hの20MAの一波を狙うなら:

一度、1Hの直近高値を更新してからでないと、入りにくい。安値掴みになる。

下げ波に対して半値付近、戻り高値付近まで戻して、短期DOWで三尊、Wトップが見えたら検討する

買)

4hがまだ上昇dow継続のため、可能性がなくはない。

サポートが堅そうなので、15Mの逆三尊で取りに行けるが、リスクが高いので、早めに手仕舞いが必要。

期待値は微妙・・・

「狂気とは、同じ⾏動を繰り返しながら違う結果を望むこと」

GBPUSD_11/18丁寧に淡々と・・・ OANDA:GBPUSD

・4H

もみ合いエリア・・・

日足では過去のレジサポlineに抑えられ、売優勢エリア

4Hは安値を切上、高値を微妙に(?)更新したが、上昇につながらず、ヨコヨコ状態。

しかも上昇トレンドlineに支えられている

・1H

ヨコヨコ・・

買い、売のどちらでも良いから、方向が出ないとシナリオも立てられない

・Scenario

買)

高値群(昨日の高値も抑えられ・・)を一度実態レベルで抜いてから、リターンムーブがあったらエントリーする。

結局、15Mの20MAレベルで安値を切上ながら、短期DOWで三尊、Wボトムが見えたら、エントリーする

売)

髭だらけで分かりにくいが、4Hでも認識できるレジサポlineに支えられているので、買い優勢ではある

一旦、そのレジサポlineを割って(=1Hの安値群)、売優勢エリア(レンジの半値の下)でよい形になったらエントリーを考えたい

→15Mの20MAレベルで高値切下げながら反転の根っこでエントリー

ポンドは一気に下げる可能性もあるが、その場合は見送る。

丁寧に淡々と・・・ OANDA:GBPUSD