GBPUSD_1/5~9■相場環境(4H)

・昨年末、4Hでは高値を揃えながら直近安値(群)を割り、下げトレンド。

・ただ、日足はまだ上昇トレンドなので、4Hは日足に対する調整波となる。

・4Hの調整波のC波は獲りに行きたいが、すぐ下に過去の高値群があり、一度下げたものの割れず反発。

レジサポになりつつある。

・10:30時点で、陰線が出ているが、ここから売れるか?リスク高い。。

■Scenario

1Hでは直近高値を更新したまま、安値を割ってないので、買いが認識されている?

・基本買待ちしたい

どうなったら、買えるか?(相場の動きを予想するものではない)

a.4Hで直近安値を切り上げが見えたら、下位足でエントリー(安値切上高値更新確定)

b.一度4Hの直近高値(カウンタートレンドlineも同時に抜き)を更新したら、リターンムーブで買エントリー。水平の支えがあるとベスト

・売も考えておきたい

a.4Hのレジサポline、日足の20MAを明確に割ったら、リターンムーブで売りたい

(今日中に難しそう?)

トレンド分析

GMMAチャートでトレード 日経225 日足押し目の買い場でロングGMMAチャートでトレード 日経225 日足押し目の買い場でロング

4時間足の下転換でショートしており、その通り今週は下げてきています。

雇用統計2か月分の発表や今晩の米国CPI 明日の日銀(しかも利上げ)もあり調整の流れでした。明日は米国のメジャーSQでもありポジション調整の流れですが、来週はポジション調整の売りも止まりいつも通りの年末ラリーを予想します。

そのためショートはここで利食いして、ドテンでロングです。

GMMAチャートでも日足のピンク帯の一番下でぴったりと下げ止まっており、セオリー通りの押し目買いです。

ストップは日足で前回安値割れの48,000円割れです。

2026 01052026 0105

ドル円

週足

追随期で週足波の高値を結んだ切り下げラインを上抜いた。

日足

週足の切り下げラインを抜けた所でWTになり、そのWTの高値を結んだ切り下げラインと日足20MAを上抜けてリバースして日足ダウを形成中

4H

日足WTの切り下げライン上で4HWBを形成して、ネックを上抜いた所

利食い期待ち

注文の集中を待ちたい

ユロドル

週足

追随期で月足高値を上抜けて

利食い期も終わり調整波のC波

ボックス中

注文の集中を待ちたい

日足

週足のボックスの中のC波を日足で見ると9波にならずに7波の安値と日足20MAまで押している

三尊になるかもしれない。

暫く様子見

ポンドル

週足

直近のアップトレンドが7波まで形成して調整波がWTを形成して、ネックを抜けないでWTの高値を結んだ切り下げライン付近まで上昇

日足

直近のアップトレンドのダウの勢いは11波になるかも状態

週足のレジスタンスライン付近でもあるし日足ダウの勢いも弱まりそうで狙いづらい。

入塾している所で、更に学ぶ為に特別クラスに入りました。そこの方針で、ほぼ毎日のドル円、ユロドル、ポンドルの環境認識を上げます。よろしくお願いいたします。

ナスダック100先物、4営業日連続下落今週の振り返り

今週は4営業日連続の下落となり、前週比では高値わずかに下回る、安値も切り下げでした。先週末の12月26日(金)の高値で失速し12月11日高値に戻せず、右下がりのトレンドラインができあがった。

先週末時点の下落シナリオには「RVWAPを下抜ける場合は75日出来高加重移動平均線でサポートされるか再テスト」と書いていた。結果としてはRVWAPを下抜けた後、1月2日(金)に75日出来高加重移動平均線まで下げたが下ヒゲをつけて若干上に戻して終了した。

これがサポートになったとは現時点では判断しにくい。一番上の黄色の点線ゾーンと75日出来高加重移動平均線でサポートしているようにも見えるが、止まったかどうかはわからない。24,700~24,800あたりまで一旦落ちる可能性もまだありえる。

ただし、出来高薄い年末年始の値動きで本番は次週以降に持ち越しだろう。現状はRVWAPと75日出来高加重移動平均線の間で、下落トレンドに転換してるわけではない。微妙な位置で終わっているのも次週以降の様子見といったところだ。

一点気になるのは、1月2日(金)が長めの上ヒゲで上値が重そうな値動きをしていること。M7のETFであるMAGSは1月2日(金)にしっかり陰線、かつ週を通して弱い値動きだった。MAGSが反発してこないとナス100も本格的な戻しが難しい局面に見える。

次週は1月6日~9日にCES 2026があり、1月5日には基調講演もあるため、その前後でテック銘柄がどんな値動きとなるかが観物となる。ポジティブに作用すれば再び上値を試しに動き、右下に下がるトレンドライン(白色)の上抜けトライとなりそうだ。トレンドラインを上抜けすればトライアングルの脱出で最高値を目指しそうなチャート形状に見える。

ネガティブな値動きがでてくるなら、75日出来高加重移動平均線を下抜けて真ん中の黄色点線ゾーンまで下がる余地が残されている。その先は一番下の黄色点線ゾーンがレンジ相場の砦となる。

次週のシナリオ

①上昇する場合

右下に下がるトレンドライン(白色)を上抜けできれば、12月11日高値25,877.4が次のテストライン。

さらに12月11日高値を上抜けすれば、最高値26,254.2まで戻すのが次の目標地点。

②下落する場合

75日出来高加重移動平均線のサポートテストで下抜けると、次は真ん中の黄色点線ゾーンがテスト場所となるだろう。12月17日安値24,628.4あたりで値止まりするか確認したいところ。

S&P500先物、RVWAPまで戻す今週の振り返り

今週は高値・安値ともに切り下げて下落となった。先週末時点の下落シナリオには「 RVWAPを下抜けて下落する場合は、再び75日出来高加重移動平均線でサポートテストだろう」と書いていたが、今週末は終値ベースではちょうどRVWAP付近で止まっている。RVWAPで耐えられるかは次週以降の様子見だろう。

先週末に書いた「薄商いかつ利確をこなす推移」のとおりとなったがRVWAPに戻っただけで方向感に欠けている。休暇明けの次週以降に本格的な動きが表れるか観察だろう。

懸念点は12月11日高値をわずかに上回った12月24日高値から下落している点。高値を超えられず失速したことは、薄商いで買い圧力が続かなかったからと見えるが、この流れが次週以降でどう変わるかがポイントになる。現時点では上値が重そうなチャート形状をしている。

下落が続くとした場合、サポートゾーンにある75日出来高加重移動平均線の前後が今回も機能するか見どころ。米国のベネズエラ攻撃は、短期的には米国株に対しては影響限定的だろう。原油のベネズエラのシェアは低いので、大きな流れには波及しにくい。

反発して上昇する場合は、12月24日高値6,988を上抜けていくかが焦点となる。SKEWとVIXはともに低下しており落ち着いているので、次週もその流れを汲めるなら反発に期待したい。

反発か下落継続かはハイパースケーラー含むM7の動向次第ではないだろうか。M7のティッカーMAGSで見ると今週は下落基調だったので、MAGSの下落が止まらないと指数も浮上しにくい。本番となる次週の動きを見ていきましょう。

次週のシナリオ

①上昇する場合

12月24日高値を上抜けて継続すれば最高値7,011.75への再チャレンジとなる。

次の目標地点はエリオット推進波の300%ライン7,073.75となる。

②下落する場合

RVWAPを下抜けて下落する場合は、再び75日出来高加重移動平均線でサポートテストだろう。

75日出来高加重移動平均線を突き抜けて下落する値動きとなる場合は、白色点線ゾーンでのサポートテスト見込み。

ユーちぇる社長のチャート分析<週明け円安くるかに第注目>

明けましておめでとうございます。

今年もよろしくお願いします💪🏾

-----------------------------------

クリスマス〜年末年始がやっと終了

この期間は大口の1軍いないので

値動きを真に受けることができない

❌上がったから上目線

❌下がったから下目線

⭕️マーケット薄いから分からない

週明け1/5(月)からやっと

1軍も含めた全員参加の相場

ここから本当の意味で

2026年の相場が始まる

為替相場では

円安が進むかが最大の注目点

年始は「今年はこうなりそう」

という思惑で動きやすい

円を長期的に買う理由がない中、

円安の仕掛けがくるか。

IMMポジションをみると

最新は少しの円買い越し

↓

投機筋の円売りポジションは

まだまだ溜まってない

過去の為替介入時は

円売りポジションが溜まってた

ドル円ロング溜まってないと

効果的な介入にはならない

あと、為替介入だけでは

円安は止まらない

今まで介入で

ドル円が止まったのは

アメリカ要因と重なってたから。

→例:米経済指標、米株下落

アメリカ要因なしで

為替介入のみだと地獄絵図

=下がったらすぐ買われる

この辺も今年の円安動向を見る上で大事

来週は米雇用統計もあるので

しっかりファンダ追いかけていこう💪🏾

直近の154.50-158.00のレンジを

どちらに抜けるか

そんな感じです

3845 アイフリークモバイル26.1.3

こちらも知り合い銘柄(笑)

ずっと持っているけどいつから上がるのかわからいからどうしようと…

どうしようって…買う、待つ、売る、持つを決めるのは本人ですww

上がっても売られるし下がっても買われるし…ってそんなときはレンジなので、どんなレンジなのかラインを引きましょう|ω・)

はい、赤のレンジ推移っぽいです(あくまで参考程度)

この銘柄って過去みてみるとすんごいくせつよみたいだったんだけど、それはアレがこうなってたからというテクニカルがあって…

そんなのは興味ないか|ω・)アッテモオシエナイケド

このまま三角持ち合い抜けて上に抜けてくパターンと、下に抜けたらどこまでなのかな~なんだけども246円ラインを超えていけずに調整するなら130-150円も可能性としてはあるかも?

過熱感も見えてきているので、調整もあるかも、その時にどう動こうというのを決めておけば狼狽しなくて済むかもね|ω・)

今回は小さいレンジで3か月も揉み合って値を保っているので、今までとは少し変化があるのは期待したいところ。

目線の固定は大事だけど、相場に決めつけはしないほうが良いってみんな言ってる(笑)

3133 海帆26.1.3

知り合いがまだ握っているということで…(´・ω・)

どうなるかなぁ…って言われたけど、わかんないとしか答えられないよね(笑)

なので、短期的にどんなところが動くポイントになるのかだけ…

下落トレンドラインを抜けないと上昇には転じないし、何ならまだそのま下落が続く可能性があって、何があって上がったのか知らないけど、黄色のエリアで支えられないなら再度安値を試してきて、何なら割れることも考えられる。

もちろん上がっていくことだってあるけど、何で底値当てしようとして、下落途中で買い向かう必要があるんかねぇ|ω・)

個人的に海帆って色んな意味で投資対象外なんだよねぇ(;'∀')コジンテキニキライ

延々と下がっとる…ま、言うて知り合いにも言ったけど、本格上昇には条件が揃ってなさ過ぎて、条件が揃いつつあるにも数か月はかかるんじゃ…

2月から持ってるから誤差らしいけど( ゚Д゚)

ドル円持ち合いながらもチャートは買いが強いあけましておめでとうございます。

大野です。

今日はドル円の分析です。

※週替わりで日経平均とナスダックもやっています。また、FE(フィボナッチエクスパンション)を中心にした分析手法で配信しています。

ドル円はフィボナッチファンを抜けて週終値を確定させましたので

買いが強い状況。

156.2-157までが持ち合いゾーンなので、

157を抜けて来たら買えます。

ただし157.7の高値を明確に抜けない限りは売り戻されるでしょう。

直近の上下目標値は

上 157.7 158.8 159.14

下 156.2 155.7 154.7 153.4

となっていて、

ラインを上ブレイクしている事を考えると

155円台の押し目が狙いやすいです。

大きく動いた場合、

下は153-153.4

上は159.1-159.3

となっています。

【相場環境】

ドルインデックスが98.4で抑えられた点がドル円の下落要因。

円インデックスはまだ安値を狙っている途中で持ち合い中。

ドル円が上昇するとしたら円の方しか来週は期待は出来ません。

まだ年始の1月2日しか値動きがないため、判断が難しい状況です。

【その他の観点】

163に行く前に、151まで売られる可能性が高いです。

ただしこれはFEの手法ではありません。

【年内の目標値】(FE)

上 159 160 163 167

下 153 151.5 149 145 142.5

【直近のイベント】

1月9日金曜日に雇用統計があるようなので、

指標によって今年最初の値動きが出始めるかも知れません。

方向性が決まったら再来週から付いて行く方針で間に合うかも。

【売買戦略】

とにかく 156.2-157が持ち合いエリア なので、

抜けた方に付いて行くと良いでしょう。

上157.7、下154.5 この2つの高値安値までの利食いが無難。

この2つを抜けるまでの間は結局持ち合いのため、

トレンドが発生するのはどちらかの高値安値を抜けた後だという事は

意識しておくべきだと考えます。

それでは今年もよろしくお願いします。

スリースタータードットジェーピー 大野

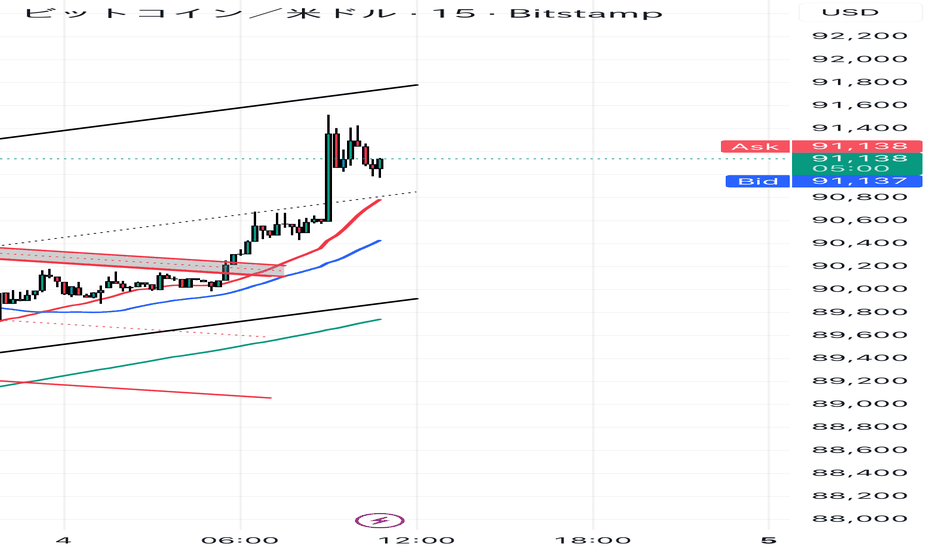

BTC/USDT – 拡大前の圧縮?構造

BTCは、両端で何度か流動性スイープを経験した後、87,200~88,900のレンジで推移しています。

価格はEMA34とEMA89(約88,100~88,300)を上回って安定しています。→ 徐々に安値圏が形成しつつあります。

望ましいシナリオは、緩やかな引き戻しが継続し、87,200を上回った後に上昇拡大することです。

もし88,900を上抜けて維持できれば、BTCは90,000~90,500のレンジ(チャート上の目標値)に向かう可能性があります。

マクロコンテキスト

年末年始の資金流入は、休暇期間後に暗号通貨に戻る傾向があります。米ドルの下落に伴いリスクオンのセンチメントが改善し、BTCの回復モメンタムを支えています。

(WTI)原油数ある市場の中で個人的には、2026年気になるチャート上位の原油先物

3年近く続く下落相場で何度も下限ラインとして機能していた66ラインを2025年4月に一時は、割ったもののリバが入り、いよいよ反転かと思ったが最終的にはダウントレンドが継続し、更にレンジを下げて踏ん張っているWTI

次に現時点での意識されている下限ライン55へのタッチが再びありそうなので明確に割った場合は、更に下方向へ大きく動きそう

仮に上方向に動いた場合は、60~66ラインまでは、強い売りが入る

そろそろ大底だと思いたい所ではあるが、長期的にはまだ下落トレンドが継続中

短期的には、欲張らずライン割れならショート、リバが入ればロングの短期トレンドフォローが良さそう

そろそろ大きく動きそうなので騙しの値動きにだけは、注意したい価格帯である

金は方向性を選ぶ前に短期調整の可能性📊 市場動向

金価格は前回の強い上昇後、高値圏で推移しています。短期的な上昇モメンタムは利益確定売りにより鈍化しており、市場はより明確な短期シグナルを待つ段階に入っています。

________________________________________

📉 テクニカル分析

• 重要なレジスタンス

1️⃣ 直近レジスタンスゾーン:4380 – 4390

2️⃣ 強いレジスタンス:4410 – 4420

• 重要なサポート

1️⃣ 短期サポート:4350 – 4340

2️⃣ 下位サポート:4315 – 4305

• EMA 09:

価格はEMA09付近で推移しており、短期トレンドは不明確で、横ばい調整傾向を示しています。

• ローソク足 / 出来高 / モメンタム:

H1足では上ヒゲが連続して出現し、出来高が減少していることから、買い圧力の吸収が見られ、短期的な調整が起こりやすい状況です。

________________________________________

📌 見通し

4380~4390を上抜けできない場合、金は短期的に調整する可能性があります。一方、4350を維持できれば、次のセッションで反発が期待されます。

________________________________________

💡 取引戦略提案

🔻 XAU/USD 売り: 4390 – 4393

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4396.5

🔺 XAU/USD 買い: 4340 – 4337

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4333.5

新春初買い AIは三が日も休まず営業中-ドル円は156.50で買いとのこと #AIトレードアイデアラボどうも、トレードアイデアラボの猫飼いです。

今日から2026年の相場がスタートしましたが、さすがに今日はやらない人が多いですよね。

初詣や初売りに出かけたりしている方もいらっしゃるでしょう。

僕もゆっくりめに起きたのですが、朝っぱらからAIが新年の一発目の新しいトレードを提案してくれました。正月くらい休ませてくれよ、、と、誰に対してなのか訳のわからない愚痴をこぼしつつ彼(彼女?)の提案するアイデアを読んでみると、、、

156.50-156.70ゾーンでのDipBuy(押し目買い)、ターゲットは157.00

とのこと。

ふむ、、手法によって解釈は色々ありますが、どちらにしても上昇の流れです。

自分の考えとも一致しておりました。言ってみれば野球のピッチャーとバッテリーのサイン交換みたいなもんです⚾️

時間は11:00、すでにそのゾーンに突入して上昇開始していました。

そのまま上昇して先ほどターゲットに到達してこのプランは終了です。

FX初心者の方こそAIを使ってみるべきだと思っております。

有料インジケーターを買う必要もなし、トレードの勉強する必要すらない(基礎は重要ですけど)。メンタルコントロールも必要なし、トレードプランを考える必要もなくなりました。

今年も AI+Tradingview でトレード収益を上げていきましょう!

では、本年もよろしくお願い申し上げます。

XAUUSD 反発中 – 次の動き前に供給を注視市場のコンテキスト(短期)

金は強い弱気のインパルスを印刷し、その後技術的なプルバックフェーズが続いています。現在の上昇は流動性の再調整によって引き起こされている修正的な動きであり、確認されたトレンドの反転ではありません。

市場構造と価格動向

短期的な構造は依然として弱気で、高値は低下しています。

進行中の回復は弱気な足の中のプルバックであり、新しい強気トレンドではありません。

日中のタイムフレームでは、有効な強気の構造のブレイクは確認されていません。

主要な技術ゾーン

供給/売却反応ゾーン:4,401 – 4,462

→ 大手流通エリア。売却圧力と潜在的な弱気反応が予想されます。

中間抵抗:4,348 – 4,350

→ 価格が統合するか、次の動きの前にフェイクブレイクする可能性のある現在の反応ゾーン。

需要/買いゾーン:

4,322 – 4,326

4,285 – 4,290

→ プルバックが完了する可能性のある流動性豊富な需要エリア。

主要シナリオ(MMFバイアス)

価格は4,40xの供給ゾーンに戻り続け、拒絶または弱気の確認を示し、その後下の需要ゾーンに向かって下落します。

代替シナリオ

価格が4,401を強い強気の変位とクリーンな構造で維持する場合、プルバックは4,46x近くの高い供給に向かって延長する可能性があります。

フローとマクロの考慮事項

年初の流動性は薄く、両側での流動性スイープの確率が増加しています。忍耐が必要です—モメンタムを追いかけるのではなく、重要なゾーンでの価格反応を待ちます。

結論

供給の下ではバイアスは弱気から中立に留まります。方向性ではなく、主要なゾーンでの価格反応に焦点を当てます。市場に意図を明らかにさせましょう。

XAUUSD エリオット波動分析 – 2026年1月2日

🎉 新年あけましておめでとうございます(2026年)

2026年が、規律・一貫性・安定した成果をもたらす一年になることを願っています。

1. モメンタム分析(Momentum)

日足(D1)

日足のモメンタムは現在、売られ過ぎゾーン付近で反転の準備段階にあります。

これは、今後しばらくの間、**少なくとも数日間続く調整的な上昇(リバウンド)**が発生する可能性を示唆しています。D1モメンタムが過熱(Overbought)ゾーンに入るまで、上昇が続く可能性があります。

4時間足(H4)

H4のモメンタムは現在、過熱ゾーンに位置しており、近い将来 H4モメンタムが下向きに反転するリスクが高まっています。

1時間足(H1)

H1モメンタムは現在、過熱ゾーンで圧縮・重なり合った状態にあり、H1モメンタムが引き続き弱気方向へ反転する可能性が高いと判断されます。

2. エリオット波動構造

日足(D1)

直近の急落後、連続する5本前後の弱気な日足ローソク足を確認できます。

これは、D1モメンタムが売られ過ぎゾーンから上昇へ転じようとしている状態と一致しています。

そのため、次の上昇は パープルのWave Y構造内における Wave 2 または Wave B である可能性が高いと考えられます。

この上昇局面はD1モメンタムと同調して進む可能性が高いため、D1モメンタムがOverboughtゾーンに入った際の価格反応を注視する必要があります。

D1モメンタムがOverboughtに到達しても価格が高値更新できない場合、

パープルのWave Y継続シナリオがさらに強化されます。

Wave Yの目標は引き続き 4072 および 3761 に設定されます。

4時間足(H4)

H4における直前の下落は、パープルのWave Y構造内の Wave 1 または Wave A とカウントできます。

現在の上昇は Wave 2 または Wave B に該当する可能性があります。

⚠️ D1モメンタムがOverboughtにある状態で価格が4549を明確に上抜けた場合、

このカウントシナリオは 無効(Invalidation) となり、再評価が必要になります。

1時間足(H1)

赤色の5波構造による下落トレンドがすでに完成しています。

エリオット波動理論では、5波動完了後には通常、最低でも3波からなる調整局面が出現します。

D1モメンタムが上昇反転を準備している状況下で、本日の日足が陽線で確定した場合、

この調整上昇は 数日間続く可能性がありますが、4549を上抜けるべきではありません。

この上昇は Wave 2 または Wave B である可能性が高いため、以下の特徴が想定されます:

値動きが緩慢

波動が重なり合い、明確なインパルスになりにくい

👉 そのため、現段階では 短期トレードに限定することを推奨し、長期のBuy保有は避けるべきと判断します。

3. レジスタンスゾーンと重要レベル

調整上昇の完了が想定されるゾーン:

- 4376

- 4405

- 4445

特に:

4405 および 4445 は、直近下落に対する

フィボナッチ50%・61.8%戻しと重なる強いコンフルエンスゾーンです。

これらのゾーンは、パープルのWave Y完了を狙った中長期Sellを検討する理想的なエリアと考えられます。

4. トレードプラン

Sell シナリオ①

Sellゾーン:4404 – 4406

SL:4415

TP1:4344

TP2:4275

TP3:4072

Sell シナリオ②

Sellゾーン:4444 – 4446

SL:4465

TP1:4405

TP2:4275

TP3:4072

Chumtrades XAUUSD | 427x スイープ:完了か、それともまだ振り落とし?427xへの下落は、反転ではなく上昇継続のための買い側の流動性スイープだと見ています。

ポイントは、スイープが完了したのか、それとももう一段下を掃いてから上がるのかです。

私はまだ、追加で 425x、場合によっては 416x までスイープしてから上昇する可能性を想定しています。ここはスイング買いに良いゾーンです。

一方で、もしスイープが完了しているなら、431xへの戻りを待って BUY を狙います。

バイアス: メイントレンドに沿ってBUY優先。低いところを待つ。

🔻 サポート

4307 – 4300(直近サポート、最重要監視ゾーン)

4260 – 4255 – 4250(中間サポート)

4178 – 4168(深いサポート、強いデマンド)

🔺 レジスタンス

4404 – 4413

4445 – 4465

4500(ATH)

🔄 週 / 日中シナリオ

今日はレンジになりやすい。

想定レンジ:

下限: 4300

上限: 4413

👉 戦略: 特に 4300とそれ以下 のサポートでの反応を確認。

新年も金価格は下落し続けるでしょうか?1️⃣ トレンドライン

主な短期トレンド:下降トレンド

→ 夏場のボラティリティを高めるには、EMA間のトレードメニューを作成するのが良いでしょう。

構造:急落後の弱いテクニカルリバウンド → ローハイが形成されています。反転の条件は不十分です。

推奨:トレンド方向に売り、強いサポートレベルに反応した場合のみ買います。

2️⃣ フィボナッチ

0.618:約4.350~4.352 → サポートレベルに相当

1.0:約4.376~4.378 → 強いレジスタンスライン。供給ゾーン + EMA + 下降トレンドラインの収束

➡️ 価格が1.0~0.618を突破するまで、下降トレンドは継続します。

3️⃣ レジスタンス

4,350–4,352: 問題への抵抗

4,428–4,430: 強いレジスタンス(フィボナッチ1.618 + 前回の分散ゾーン)

→ 適切なエリアは、友人や家族にとって最適な行き先です。

4️⃣ サポート

4,304–4,306: 短期サポート(直近安値)

4,273–4,275: 強力なサポート 構造的底値 – このゾーンを下回ると、上昇ブレイクアウトが継続するリスクが高まります。

📈 取引プラン

金購入:4,273~4,275

損切り:4,265

利益確定:100~300~500ポイント

金売却:4,428~4,430

損切り:4,440

利益確定:100~300~500ポイント

📍 下降トレンドが継続中 — 価格が上昇している時は売却し、主要なサポートレベルに反応した時にのみ購入することに集中しましょう。