XAUUSD - pullback完了、押し目買い注目市場コンテキスト (H1)

強い衝動的な上昇の後、金はテクニカルな調整フェーズに入り、流動性吸収を完了する兆しを示しています。最近の下落は修正的な性質であり、トレンドの反転を示唆していません。

根本的な観点から見ると、マクロ背景は金に対して引き続き支援的であり、慎重なFRBの姿勢が期待され、安全資産への需要が続いています。その結果、短期的な下方向の動きは、主な強気トレンドに再参加する機会と見なされています。

構造と価格行動

H1の構造は強気を保っており、主要なスイングローは依然として intact です。

価格は短期的な需要ゾーンで反応し、フィボナッチリトレースメントと以前のバランスエリアに整合しています。

これまでのところ、確定した弱気のCHoCHはなく → 強気の継続が好ましい見解です。

上部抵抗ゾーンは流動性のターゲットとして機能します。

トレーディングプラン – MMFスタイル

主要なシナリオ – トレンドフォローの買い

価格が明確な強気の反応と構造の保護を示した後のみ、買いセットアップに集中します。

好ましい買いゾーン:

買いゾーン: 4,596 – 4,580 (需要 + フィボナッチの重なり)

より深い買いゾーン: 4,578 – 4,570 (構造の安値 / 強いサポート)

注意: 確認なしでトレードに入ることは避け、中間レンジでのFOMOを避けてください。

上方向のターゲット:

TP1: 4,610

TP2: 4,630

TP3: 4,670 (上部抵抗 / 拡張エリア)

代替シナリオ

価格が深く調整せずに4,630を上回ってブレイクし、保持した場合、継続的な買いの機会を探る前にリテストを待ってください。

無効化

H1のキャンドルが4,570以下で閉じた場合、短期的な強気の構造は無効化されます。買いは一時停止し、新しい構造が形成されるのを待ちます。

まとめ

金の主要なバイアスは依然として強気です。現在の調整は修正的であり、反転ではありません。MMFのアプローチは忍耐を優先し、割引ゾーンでの買いを推奨し、価格を追うのではなく高い時間枠の流れと整合して取引します。

トレンド分析

エリオット波動分析 – XAUUSD|2025年1月13日

モメンタム(Momentum)

– 日足(D1)のモメンタムは現在、重なり合い圧縮された状態にあり、上昇が過度に進行していることを示しています。

– この状態は、価格がさらに上昇する可能性を残している一方で、モメンタムは明確に弱まりつつあり、いつ反転してもおかしくない局面であることを意味します。

– H4のモメンタムはオーバーソールドゾーンへ向かう準備段階にあり、短期的には数本のH4足にわたる反発上昇が起こる可能性があります。

– H1のモメンタムはすでに上向きへ反転しており、今後数本のH1足で短期的な上昇が期待されます。

波動構造(エリオット波動)

日足(D1)

– 昨日のローソク足は、前回高値である4549を上抜けてクローズしましたが、D1のモメンタムは依然としてオーバーボートゾーンにあります。

– モメンタムの圧縮は上昇継続を示唆するものの、反転リスクは依然として高い状況です。

– 既存の波動カウントは完全には否定されておらず、一方で新しい波動カウントも明確な確認が取れていません。

– そのため、D1では引き続き様子見を優先します。

H4

– 現在の価格は目標ゾーン4616付近で推移しています。

– H4のモメンタムはオーバーソールドに近づいており、上方向への反転兆候が見られます。

– この局面では、H4モメンタムの動きが非常に重要であり、モメンタムの反転と連動する価格構造のブレイクを注視し、トレンド確認を行います。

– また、H4の短期的な上昇モメンタムに沿ったトレードは可能ですが、**安値切り下げ・高値切り下げ(Lower High / Lower Low)**が明確に形成され、H4モメンタムが反転した場合には、トレンド転換の可能性が高まります。

H1

– 青色で示したABC波動構造に対する一時的な価格チャネルを描いています。

– 現在、価格はこのチャネル内にあり、4600のレジスタンスと重なっている状態です。

– この状況では、4600を明確に上抜けてクローズするのを待ってから、買いの検討を行います。

– H4とH1のモメンタムが同時にオーバーボートに入ったにもかかわらず、価格が4600を超えられない場合は、Sellを検討します。

– 4520ゾーンは短期的な下落目標であり、同時にスキャルピングのBuyゾーンとしても有効なエリアです(価格反応が確認できた場合)。

トレードプラン(Trading Plan)

– 上記条件がそろった場合にのみ、Sellのエントリーを検討します。

– 価格が4520まで調整した場合、高流動性ゾーンでの反応を注視します。

Buyゾーン: 4522 – 4520

ストップロス: 4500

TP1: 4549

TP2: 4600

2026 01142026 0114

ドル円

週足

月足の切り下げラインを追随期で上抜き、利食い期中

日足

週足高値をロウソクが上抜いた。3点目抜けなので、リバーサル待ち

ユロドル

週足

月足高値上抜けて調整波

今はC波になる所

日足

先週は直近のWBのネックに反応するか?と見ていたら、あっさり下抜けるくらいにドルが強かった。

直近の日足ダウ安値への戻りを待ち

分類2を狙える形を待っている所、ダウの時間経過が足りないけど、日足の安値を抜ける勢いな状態。

抜けたら分類2エントリー

ポンドル

週足

WTのネックを抜けずに上昇したけど、月足高値を結んだ切り下げラインに抑えられて調整波

日足

ダウの勢いでは11波の安値を実体では下抜けている。下髭付近。

抜けたら、目線は下と見ているけど、昨日は前日の陽線の半値の陰線になり、日足ダウ形成中と見ている

4H

昨日は4Hダウ高値と4H20MAを上抜いたので、押し止まりを待ったが、あっさり下抜けた。日足ダウ形成中なので、様子見

JPYUSD – 弱気バイアス維持H1タイムフレームの価格構造は、市場が高値と安値を連続的に切り下げる中で、明確な下降トレンドを維持しています。前回の急落は、ランダムなブレイクアウトではなく、積極的な売り圧力を示しています。

現在の価格は、以下の状況と一致する、直近のレジスタンスゾーンに向けて弱いテクニカル反発を示しています。

EMA34とEMA89がダイナミックレジスタンスとして機能

チャート上に短期的な供給ゾーンがマークされています

これは、買い手が守備的なリトレースメントのみを行っており、確実な反転シグナルはまだ見られないことを示しています。

👉 来週の推奨シナリオ:

価格が紫色のボックスゾーンまで反発するのを待つ

弱気の兆候が現れる → 下降トレンドが継続

マークされた安値を目指す

📌 注:

JPYUSDは週末に終値となる → 週明けの価格反応を注視することを優先

短期的な価格反発時にはFOMO(買い控え)を避け、主要な構造のみに注目する

本日のゴールド2026/01/14/#1

◯MAから見るゴールド

20EMA赤 40EMA青 200EMA緑

短期MAが長期MAの上にありますが、徐々に値下がりし、下向きになってきています。MA同士の関係ではロング目線ですが、ここはようすみをしたほうが良さそうです。

◯ラインから見るゴールド

昨日の投稿で示したブルーの切り上げチャネルを下抜けたと思ったら、レッドの切り下げチャネルが出来上がり、昨夜上抜けてしまいました。しかし、高値付近で落とされてしまい、今は、ブルーのラインを下抜けるかどうかの攻防を繰り広げています。この工房で売り方が勝てば、そちらの流れについていきましょう。

ということで、今はショート目線で見ていきたいと思います。

金は上昇基調を維持、新高値更新後の調整に警戒📊 市場動向:

金価格は前回の取引で 4,630ドル/オンス の史上最高値を更新した後も、高値圏を維持しています。FRBが緩和的な金融政策を維持するとの期待、米国債利回りの低下、安全資産需要の継続が上昇を支えています。ただし、高値を維持できなかったことで利益確定売りが出始めています。

📉 テクニカル分析:

• 重要なレジスタンス:

– 4,615 – 4,630(史上最高値、強い供給ゾーン)

– 4,650 – 4,670(フィボナッチ拡張、心理的レジスタンス)

• 直近のサポート:

– 4,580 – 4,570(短期サポート、直近の押し目安値)

– 4,545 – 4,530(強いサポートゾーン、動的EMA)

• EMA:

価格はEMA09の上に位置 → 中期的な上昇トレンドは維持されているが、EMAからの乖離が大きくなりつつある。

• ローソク足 / 出来高 / モメンタム:

4,630付近で上ヒゲのあるローソク足が出現し、出来高も徐々に減少 → 買いの勢いが鈍化し、調整または持ち合いの可能性を示唆。

📌 見通し:

価格が 4,615 – 4,630 を明確に上抜けられない場合、短期的な調整が入る可能性がありますが、4,550 を維持している限り上昇トレンドは継続と見られます。

________________________________________

💡 推奨トレード戦略:

🔻 XAU/USD SELL: 4,667 – 4,670

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,674

🔺 XAU/USD BUY: 4,575 – 4,572

🎯 TP: 40 / 80 / 200 pips

❌ SL: 4,568.5

異世界から来た生成AIがドル円をこうしろと言うので、素直に従ってみた目を覚ましたら、そこは見知らぬ世界だった。

空はやけに広く、通貨は円なのに、値段の動きが異常に激しい。

そう、ここは――為替相場という名の異世界。

僕はごく普通のFX初心者。

テクニカルを少し勉強して、ローソク足の形を覚えて、

「なんとなく下がりそう」「いや、でも上がるかも」

そんな曖昧な勘を武器に、毎回ゴブリン相手に全滅しリスポーンを繰り返してきた冒険者だ。

そんな僕が迷い込んだこの世界には、

初心者でも相談できる場所があった。

冒険者ギルドに現れた“案内人AI”

街の中心にそびえ立つ建物。

その名も冒険者ギルド・マーケット支部。

中に入ると、カウンターの奥にいたのは

人間でも魔法使いでもない、不思議な存在。

「こんにちは。生成AIです。

本日のドル円クエストをお探しですか?」

……怪しい。

だが、これまで人間の占い師やインジケーター職人に散々裏切られてきた僕は、

逆に無機質な声に妙な安心感を覚えてしまった。

「えっと……初心者でも行けるクエスト、何かあります?」

するとAIは一切ためらわずに言った。

AIが提示してきた“危険そうなクエスト”

> 「ドル円は

> 158.00〜158.20円で買い

> 目標地点は 159.00円 です」

……え?

僕のチャートでは、

・直近で下げてきた

・SNSでは「天井」「そろそろ崩れる」

そんな声が飛び交っていた。

正直、下落ダンジョンに見えた。

「本当に? 下がりそうだけど……」

そう聞くとAIは、感情ゼロでこう返す。

> 「短期的な売り圧力は解消されています。

> 流動性とポジションの偏りを考慮すると、

> この価格帯は買いが優勢です」

専門用語はよく分からない。

だが、人間特有の迷いが一切ない。

僕は思った。

「ええぃ!言われるがままにやってやる!」

どうせ今まで自分で考えても負けてきた。

だったら今回は、

全部AIの言う通りにする縛りプレイでいこう。

158.14円。

震える指で買いボタンを押した。

その瞬間、世界が静かに動き出した。

ドル円、覚醒する

最初はじわり。

「あ、ちょっと上がった」

次にもう一段。

「……え?」

気づけばチャートはスルスルと上へ。

SNSの悲観ツイートを置き去りにして、

価格だけが淡々と目的地へ向かっていく。

158.50

158.70

158.90……

そして――

159.00円 到達。クエストクリア。

冒険は、あっけなく終わった

拍子抜けするほど、あっさりだった。

必死にインジケーターを重ねていた頃。

エントリー理由を100個考えていた頃。

あの苦行は何だったのか。

AIは最後にこう言った。

> 「感情を排除し、

> 価格の背後にある“意図”を見ること。

> それが相場で生き残る条件です」

その瞬間、分かった。

この異世界が気に入った理由

AIは未来を当てる魔法使いじゃない。

でも、

・誰が困っているか

・どこにポジションが溜まっているか

・どこを抜けたら人が動くか

そういう人間の癖を、冷静に見ている。

初心者の僕が生き残れたのは、

テクニックが増えたからじゃない。

考えなくていいことを、AIに任せたからだ。

そして僕は決めた

この異世界で生きていくことを。

AIという案内人と共に、

無理な戦いは避け、

勝てるクエストだけを淡々とこなす。

気づけば僕は、

相場という城の中で、

余計なストレスから解放されていた。

……お城に住み、

美女たちと毎日暮らすかどうかはさておき。

少なくとも、

資金を溶かして退場する未来からは、

無事に生還できたようだ。

最後に、初心者のあなたへ

もし今、

・何を信じていいか分からない

・勉強しているのに勝てない

・相場が怖い

そう感じているなら、

あなたはもう異世界の入口に立っています。

必要なのは、

もっと難しい知識ではなく、

正しい案内人かもしれません。

次のクエストを受けるかどうかは、

あなた次第です📈✨

高値つかみにご用心こんにちは黄金骸骨です

世間ではロングロングの合唱中ですね、

それはそれで間違ってないし、

私もうまくやってます。

で、どこまで行くの?

と言われたらどう思いますか?

ちょうど今日16日締めのOPの布陣が出て、

160のところ黄色線のところにOP勢が集まっているので、

まあおそらく指標予想を見越してのことだろうけど、

下がったから押し目だぁ~ と やってしまうと、

あらあら~となってしまいそうなのね、

159から上では危ないね、

ユーロの方のOPもくっきり16日締め組と

19日締め組に分かれているので16日が終わるころには

反転するかもしれませんね。

この後のノートにユロルOPマップ載せときます。

USDJPY|AIが提案してくれた158円ゾーン 押し目買いプランどうも、トレードアイデアラボの猫飼いです。

📈 USDJPY(ドル円)トレードアイデア|初心者向け完全版

現在のドル円の環境認識は、上昇トレンド継続中のレンジ。

BBボリンジャーバンド(日足)の+2σに当たっていますので日銀が警戒するレベルではありますが、直近ではBBボリンジャーバンドがスクイーズしており、ボラティリティが落ち着いていたため、これからしばらくバンドウォークの上昇に入っていく可能性がありますね。

戦略は 短期的な押し目 を待ってから入る局面です。

▶AIが提案してくれた トレード戦略は、、

158.00〜158.20ゾーンでの押し目買い

「上がってから追いかける」のではなく、

下がってきたところを待って買うのがポイントです。

▶ 環境認識(なぜ買い目線なのか)

・日足でボリンジャーバンド+2σに到達しバンドウォークに移行の可能性

・上昇トレンドは崩れていない

・本日のピボットポイント(PP)付近までしっかり押し目形成

・祝日で大きな介入が入りにくい

初心者の方は、

「流れは上、入る場所だけを選ぶ」

と考えてください。

▶ 損切り(ストップロス)【初心者向け】

157.70円割れ

理由:

・押し目として想定している価格帯を明確に下抜けた場合

・「思惑が外れた」と判断できる分かりやすいライン

FXで一番大事なのは、

損切りを決めてからエントリーすることです。

▶ 利確目標(ターゲット)

・第一目標:159.00円

・第二目標:160.00円(オプションが意識される価格)

・中期目線:162.00円(昨年7月の介入水準)

※初心者の方は、

まずは第一目標での利確を意識してください。

▶ 5分足で見るポイント(環境確認)

以下をチェックします。

・158.00〜158.20ゾーンで下げ止まる

・下ヒゲが出る

・5分足で安値を切り下げなくなる

これが確認できれば、

「売りの勢いが弱まっている」サインです。

▶ 1分足でのエントリー方法(初心者向け)

5分足で下げ止まりを確認した後、

1分足で次を見ます。

・安値を更新しなくなる

・短期移動平均線を上抜ける

・小さな高値更新が出る

このタイミングでエントリーすると、

無駄な含み損を減らしやすくなります。

▶ 初心者の方へ(重要)

FXは、

「どこで入るか」より

「どこでやめるか」を先に決めるゲームです。

今回のように

・買う場所

・損切り

・利確目標

を事前に決めておけば、

トレードは怖くありません。

▶ まとめ

・流れは上

・158.00〜158.20で待つ

・157.70割れで撤退

・159.00をまず狙う

この「型」を繰り返すことが、

FX初心者から一歩抜け出す最短ルートです。

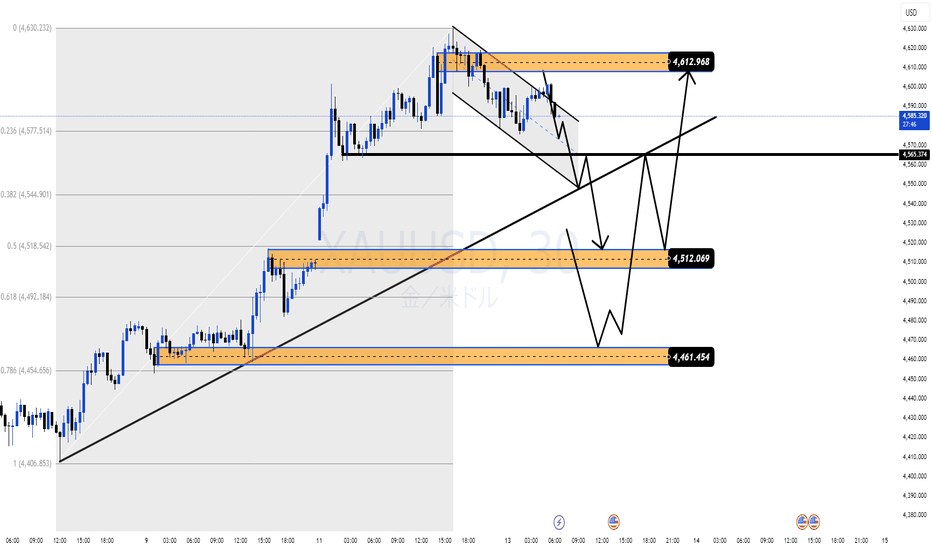

XAUUSD – 調整局面、次の上昇を待機中マーケットコンテキスト(短期/H1)

金は強力なインパルス上昇を完了し、現在はテクニカルな反発フェーズに入っています。この押し戻しは、最近の高値付近の重要な抵抗ゾーンから価格が反応した後に発生しており、トレンド転換の確認ではなく、利益確定と流動性の再調整を示唆しています。

ファンダメンタルな視点からは、慎重なFRBの姿勢の期待と持続的な安全資産需要が金を下落時にサポートし、より広範な強気のバイアスを維持しています。

構造と価格動向

全体の構造は、価格が主要な需要ゾーンの上に留まる限り、強気です。

現在の下落は上昇トレンド内の修正的な動きであり、下降する反発チャネルを形成しています。

H1での弱気のCHoCHは確認されていません。

下にある複数の需要ゾーンはトレンドラインサポートやフィボナッチ retracement レベルと一致しています。

トレーディングプラン - MMFスタイル

主要なシナリオ - 反発で買う

明確な強気反応が需要で見られた後のみ、BUYセットアップに焦点を合わせます。

注目すべき主要なBUYゾーン:

4,512 - 4,500(最初の需要/反応ゾーン)

4,461 - 4,450(深い需要 + トレンドラインサポート)

確認(拒絶、構造保持、強気のキャンドル反応)を待ちます。ミッドレンジレベルでのFOMOエントリーは避けます。

上昇ターゲット:

TP1: 4,580

TP2: 4,612(前の高値 / 拡張ゾーン)

代替シナリオ

価格が最初の需要で反応せず、下位ゾーンに流動性をスイープする場合、高確率の継続セットアップのために下位BUYゾーンを優先します。

無効化

4,450を下回るH1のクローズは強気の構造を弱め、完全な再評価が必要です。

要約

金は強気の環境にあります。現在の動きはインパルス的な上昇の後の健全な押し戻しです。MMFアプローチは辛抱強く、価格が需要に戻るのを待ち、高タイムフレームのトレンドと一致させてBUYポジションを持つことであり、価格を追いかけることではありません。

USDJPY|4時間足 高値圏での推移、方向感を見極める局面ドル円は現在、

VWAP・EMAともに買い目線が継続しています。

ただし直近までは、

9月始点FRVPのPOCを中心としたボックス相場が続いていました。

足元では、

「高市首相が衆院解散を検討」との報道もあり、

このボックス上限をやや上抜ける動きが見られています。

9月視点のFRVPを明確に上抜けられれば、

**出来高の少ないゾーン(LVN)**に入りやすく、

値動きが出やすい環境に移行します。

一方で、現時点では

ブレイクが定着するかどうかの確認段階と捉えています。

■ 使用ラインの整理

青ライン:4月始点 Anchored VWAP(長期)

→ 中長期の円安基調は維持

赤ライン:9月始点 Anchored VWAP(中期)

→ 押し目・割れの判断基準

白ライン:200EMA(4時間足)

→ 中期トレンドの目安

■ 今後の見方

上方向では、

前回高値(158円後半)を明確に超えて定着した場合、

次の価格帯として 162円付近 が意識されます。

ただし、

買い優勢ではあるものの決め打ちはせず、

まずは上抜けが継続するかどうかを確認する局面。

方向が出るまでは、

価格の反応を淡々と見ていきたいと考えています。

2026年1月13日に金の価格はどのように変動するでしょうか?1️⃣ トレンドライン

短期トレンド:明確な上昇(強気 / Bullish)

価格は上昇トレンドラインとEMAの上で推移しており、買い手(Buyers)が市場を支配していることを示しています。

市場構造:Higher High – Higher Low ⇒ まだ反転の兆候はありません。

2️⃣ サポート(Support)

4548 – 4550 最も近いサポート。まだテストされていない → スキャルプ買いに良いゾーン

4520 – 4515 最も強いサポート(需要ゾーン + フィボナッチ 1.618 + 上昇トレンドライン)

➡ 価格が4,520まで押して支えられれば、トレンドに沿った高確率の買いポイント。

3️⃣ レジスタンス(Resistance)

4630 – 4632 短期レジスタンス → スキャルプ売り / 利確ゾーン

4643 – 4645 主要レジスタンス(フィボナッチ 2.618 + 以前の供給ゾーン)

➡ 4,645は反転・大きな利確が入りやすいゾーン。

4️⃣ 価格シナリオ

メインシナリオ(優先):

価格が4,520まで調整 → 反発 → 4,645をテスト

弱気シナリオ:

H1のローソク足が4,520を下抜けてクローズすると、トレンドラインが崩れ、4,495 – 4,480まで下落する可能性。

🎯 トレードプラン

BUY GOLD

エントリー:4520 – 4522

ストップロス:4510

テイクプロフィット:+100-300-500 pips

SELL GOLD

エントリー:4643 – 4645

ストップロス:4653

テイクプロフィット:+100-300-500 pips