【シンプル押し目買い戦略】ダウ理論×エリオット波動今回は2026年1月5日のGOLDについて

めちゃくちゃシンプルな押し目買いを紹介します。

今回のトレードで必要な材料はこちら

・ダウ理論

・エリオット波動

・200SMA

▼4時間足

*トレンド方向を確認

誰がどう見ても上昇が強いですね。

シンプルに押し目買いを狙います。

現時点でzigzagが押し目判定をしているので

1時間足に目線を落として

・トレードができそうか

・できる場合はそのタイミング

これらを確認します。

▼1時間足

先ほど4時間足で確認できた押し目を1時間足で確認してみるとこのようになっています。

*200 SMAで押し目が十分かを確認

今回の下位足である1時間足では、200 SMAを表示します。

今回のように200 SMAに触れている、もしくは200 SMAを下回っていることが確認できれば押し目買いのチャンスと見ることができます。

もしまだ200 SMAに触れていない場合には、押し目が浅すぎる可能性があるので、今回のチャンスは見送るのが良いでしょう。

修正波を確認

直近の下降が3波構成で下降しているので、修正波のジグザグが完了した可能性があると見ることができます。

ここから黄色い矢印線のように、切り上げのダブルボトムが発生し、高値・安値ともに切り上げが確認できれば買いのエントリーをすることができます。

もし修正波が直線であるならば、高値・安値を切り上げたとしても買いエントリーはできません。

なぜならば、エリオット波動における修正波はジグザグもフラットもトライアングルも、必ず3波以上の構成だからです。

直線的に下降している場合、少なくともあと一段下げてくる可能性が高いのでエントリーは控えましょう。

▼エントリーと損切り・利確設定

*エントリー

下位足の1時間足において、高値・安値の切り上げが発生したのを確認して買いエントリーです。

*損切り

1時間足における直近安値に到達したら損切です。

理由は、1時間足の高値・安値が切り上げ続けることを想定したエントリーの根拠が崩れるからです。

*利確

利確の目標は2つ考えていました。

1、フィントケイにおける資産4%増加地点。

現在フィントケイ1000万円プランに挑戦中のため、高リスクなトレードと判断されないよう資産4%増加地点に利確を設定していました。

2、4時間足の安値切り下げで利確

かなり長い期間4時間足では安値の切り下げが確認されてないので、切り下げが続く間は利益を伸ばせると考えていました。

順調に伸びて”フィントケイにおける資産4%増加地点”に到達したので利確。

今回はダウ理論とエリオット波動を用いたシンプルな押し目買いを解説しました。

誰が見ても方向がわかる相場だからこそ、複雑な動きもせずにエントリー方向へ伸びてくれます。

難しい相場を捨てる勇気が、あなたの資産を増やしてくれます。

コミュニティのアイデア

テスト企業が AI の隠れたインフラになり得るか?テラダイン(Teradyne)は、モバイル中心のテスト企業から、AI インフラ検証の支配的な勢力へと、半導体業界で最も劇的な戦略的転換を遂げました 。2025 年後半の時点で、AI は総売上高の 60% 以上を占めており、同社は最先端チップが実社会に導入される極めて重要なポジションを確立しました 。経営陣が新たに導入した「エバーグリーン」収益モデルは、年間売上高 60 億ドル、非 GAAP 1 株当たり利益 9.50 ドルから 11.00 ドルを目標としており、これは単なる成長ではなく、ビジネスモデルの根本的な変革を反映しています 。2025 年第 4 四半期の決算はこのシフトを強調しており、10 億 8300 万ドルの記録的な売上高、前年同期比 44% 増の成長は、ほぼすべて AI テスターの需要によるものです 。

同社の技術的参入障壁は、従来の自動テスト機器を遥かに超えています。UltraPHY 224G ソリューションは、次世代 AI クラスタに不可欠な 224 Gb/s のデータレートに対応し 、Magnum 7H テスターは、標準的な DRAM の 10 倍のテスト強度を必要とする次世代 HBM4 メモリサイクルをターゲットにしています 。MultiLane との新設合弁会社により、ウェハからデータセンターまでの高速インターコネクトテスト市場を掌握し、ハイパースケールの予算に近づいています 。一方、ロボティクス部門は「フィジカル AI」へと舵を切り、動的な環境に適応する協働ロボットに深層学習モデルを統合しています 。デトロイトの戦略的製造拠点は、2026 年に主要な e コマース顧客との 3 倍の拡張を支える予定です 。

地政学的な逆風は管理可能な範囲に留まっていますが、注意深い舵取りが必要です。中国は歴史的に売上高の 25-30% を占めてきましたが 、トランプ政権が先端コンピューティングの輸出を「拒否の推定」から「ケースバイケース」の審査に切り替えたことで、規制の柔軟性がもたらされました 。しかし、米国の施設を通過する先端半導体コンポーネントに対する 25% の関税は、グローバルサプライチェーンを複雑にしています 。30 の法域にわたる 5,000 以上の特許ポートフォリオは、法的防御と技術的抑止力の両方の役割を果たしています 。TSMC とのパートナーシップは、HBM4 や UCIe アーキテクチャに不可欠な 3D スタッキング技術におけるリーダーシップを強化しています 。

投資の論点は、循環的な勢いではなく、構造的な市場での地位にあります。テラダインは「XPU」テストで 50% のシェアを誇り、GPU テストでも 30% のシェアを目標としています 。顧客の集中(特に Apple エコシステム)や機関投資家による売り圧力が短期的なリスクとなる一方で 、2026 年第 1 四半期の 11 億 5000 万ドルから 12 億 5000 万ドルという売上ガイダンスは、持続的な軌道を示唆しています 。シリコンフォトニクス、HBM4、フィジカル AI ロボティクスの融合は、複数の拡大ベクトルを生み出します 。テラダインは単なる AI 関連銘柄ではなく、研究から生産規模への展開を可能にする不可欠なアーキテクチャレイヤーを象徴しています 。

EUR/USD 2026年2月 第一週EUR/USD15分足+日足MA(赤)表示

●EUR/USD は1/19からの上昇波継続としてまずは見ています。

その上で現在のピンク色のゾーンは有効な押し目買いポイントとして最初に考えられるところです。現在ここからの上昇がある場合はインパルスのiv波から最終波v波へとの流れで見ています。

●現在位置の水準を破ると、上昇が継続するインパルスの形としては厳しい状態になるかと思いますが、その下の1.176-1.173のゾーンでは抜けてきた4時間足から上で確認できるトライアングル上値線や、前回から指摘している有効なSRライン、1.173が控えておりこのゾーンを高値更新のロング目線の最終ゾーンとしています。

もしここまで落ちてからの上昇では、高値を超えずダブルトップのような形、または高値を超えていく場合で1/19からの上昇波形がインパルスではなくダイアゴナルになる可能性を疑う位置と考えています。

日足MAも走っている水準なのでここまで落ちれば一旦は高値更新するしないに関わらず一旦は上昇はしやすいとは思われます。

●2つ目のサポートゾーン、節目の1.173の水平線をしっかり破れば、目線を上昇から下目線へショート方向の戦略へ切り替えます。

元々前回からお伝えの通り、上昇は1.20付近を目安にしており、週足から引ける(チャート上赤線)斜め線の抵抗帯付近を上昇のひとまずの目安にしているので、1/28の高値をもって反転下落も考えられるところです。この赤の斜めSRラインを時間足などではブレイクしていますが、週足のラインなので週足では長い髭を伴う陰線で終了しています。(週足を確認してください)

●まとめ

-現在地はロング候補位置

-抜けたらもう一つ下のゾーンからのロングが候補(しかし高値更新は黄色信号の位置)

-さらに2つ目のゾーンを下抜け、1.173の節目のラインを抜けたら目線を下目線に変更で戻り売り戦略

GBP/AUD 2026年2月 第一週GBP/AUD 日足

ポンドオージーは日足の転換ポイントの可能性

●昨年4月に頂点をつけてゆっくり下落してきたポンドオージーですが、まずは日足以上のトレンドの転換ポイントに達しているのではないかと推測しています。

この下落はダイアゴナルによるものと見ていますが、このダイアゴナルをフラットのⓒ波として捉えており、先週の足でフラットⓐ波終点のポイント1.95904の水準へ到達、また下落のダイアゴナルもスローオーバーしていますがダイアゴナル下値線へ到達しています。

●ここから折り返し上昇の場合は昨年4月の高値は超えていく日足以上の上昇波がこの後期待ができるとは思いますが、まずは2.02の長期足の抵抗線がありますのでここまでの戦略を下位足では見ています。後にこのラインを上に突破する動きであれば強い上昇波が確認できるのではないかとの見立てです。

●と、ここまでは上方向のトレンド転換を考えての見立てですが、今週2/3に現在利上げ観測真っ最中で非常に強い豪ドルの政策会議が行われます。

現在の状況では25bpの利上げ確率67%、据え置き33%と強いインフレ懸念からの利上げ観測が出ています。一方でこれまでの強い豪ドル買いは既に織り込んでおり、もし予測通りの25bpの利上げに留まった場合、豪ドル売りの観測も出ていますが、RBAが今後の見通しとしてタカ派な発言があれば25bpの利上げでも豪ドルは買われるでしょう。

●テクニカルポイントでの上方向転換も考えられる価格帯ですがトリガーは政策金利の行方次第ですので、もしSell The Factで豪ドル売りが確認されれば、こちらのペアも見立てに従った上がったら押し目買いの戦略を考えています。

GMMAチャートでトレード 4時間足が収束 レンジブレイク方向にトレードで!GMMAチャートでトレード 4時間足が収束 ブレイクレンジブレイク方向にトレードで!

本日はちょっと分からないのでポジションはとってませんが、大きく動く前触れと思って投稿します。

Goldも暗号通貨も-5%の大幅安。ボラティリティが高まっている中で、日経平均は収束してきています。4時間足でも上下に転換しては戻るということを繰り返しており、大きく動く前触れのGMMAチャートです。

選挙で大きく上昇することを見込んでいる投資家は多いと思うので、こういう時は下に動いた方が大きく動くかもしれません。

かなりリスクを落とすことを推奨します。

私はレンジブレイクした方に迷わず追いかけてポジションをとるつもりです

キオクシアさん上昇続いたので後日陰線付けて調整が入りますが^^vここの所の連日陽線で上昇して短期MAが中期MAと乖離幅が出来た為後日わざと陰線を付けて短期MAが中期MAに近づいて来るという調整が入りますがその後は上昇の兆し^^v

赤い短期MAた調整の為に中期MAに近づいて来てもその時緑の中期MAが右肩上がりなら短期MAは下抜けられないので反発して再び上昇となります。ここでは表示出来ませんが大循環EMAは買いを示唆するステージ1、大循環MACD3本右肩上がりで一目均衡表の一番大切な基準線と遅行線が上向き、出来高もそこそこあって200MA右肩上がり^^v

一旦下げの調整が入りますがその後は再び上昇の兆しです!!

今後5日位どうなるかロウソク足の出方を考察して下さい。今日の時点で私の今後の考察が外れたらこいつの目は節穴だと笑ってやって下さい( ̄∇ ̄;)ハッハッハ

(個人のシナリオ)

上記の通り一旦調整の陰線が入った後に再び陽線で上昇。短期MAが中長期バンドに近づいて来た時バンドが右肩上がりなら短期MAが中期MAを割り込めないので上昇します。

2026年のガス価格:暴落か、それとも高騰か?2026年、天然ガス市場は単なるコモディティから地政学的な武器、そして経済的な力へと変貌を遂げ、重要な転換点を迎えています。「第3の波」と呼ばれる世界のLNG(液化天然ガス)生産能力の急増は、エネルギーのランドスケープ全体を塗り替えつつあります。米国は日量1,085億立方フィートという記録的な生産レベルを達成し、カタールから湾岸地域に至る新たな液化施設は、2030年までにさらに3,000億立方メートルのガスを市場に供給する準備を進めています。この潤沢な供給は米国内の価格を押し下げ、過去17年間で米国の消費者に1.6兆ドルの節約をもたらし、ガソリン価格を4年ぶりの低水準に押し下げました。

しかし、この供給過剰はパラドックスを生み出しています。北米の生産者がかつてない生産量を維持する一方で、地域市場が相互に接続されるにつれ、世界的なボラティリティは激化しています。カタールでの生産停止がヒューストンの価格に影響を与え、東京の寒波がベルリンの製造コストに影響を及ぼす時代です。地政学的リスクは劇的に高まり、パイプラインは正当な軍事標的となり、インフラへのサイバー攻撃は組織化され、従来の同盟関係は制裁の下で亀裂が生じています。アゼルバイジャンを経由するロシアからヨーロッパへのガスの流れは、エネルギー安全保障がいかに戦略的な操作の舞台となっているかを物語っています。

テクノロジーは機会とリスクの両方を加速させています。人工知能が探査の意思決定や取引アルゴリズムを主導し、衛星がメタン漏れを監視しています。しかし、業界は存亡の危機に直面しています。国家支援のハッカーが制御システムを標的にし、炭素規制は世界的に強化され、座礁資産の経済性が大きく立ちはだかっています。以前のサイクルのようなブームとバスト(好況と不況)のメンタリティに代わり、資本規律が重視され、生産者は量より利益率を優先しています。大量供給、地政学的緊張、技術革新の収束は、「根本的な不確実性」だけが唯一の確実性である市場を生み出し、天然ガスはかつてないほど豊富であると同時に、不安定なものとなっています。

深夜は予想的中FOMCまでは、5,140ドル〜5,190ドルのレンジ、あるいは緩やかな上昇継続を予想します。

一気に5,200ドルの大台を目指す力はありますが、昼間(東京市場〜ロンドン序盤)は利確売りと押し目買いが交錯し、高値圏での保ち合いになりやすい

エントリー値 5,155 〜 5,168 15分足フィボナッチ0.382〜0.236のゾーン。5,170付近での反発を確認してからが安全

利確値 (TP1) 5,190 直近のヒゲ先(最高値付近)。ここでの反応は一旦強くなるはず

利確値 (TP2) 5,215 5,200の大台を突破した後の次の心理的節目。

損切り値 (SL) 5,130 15分足のフィボナッチ0.618を下回り、上昇の勢いが一旦削がれるライン。

ナスダック100先物、トライアングルから放たれる前夜?今週の振り返り

今週はグリーンランド問題で高値・安値を切り下げて下落したが、その後、元の水準まで回復する展開となった。先週末時点の下落シナリオには「12月11日付近の高値圏で売りが続く展開や週末の続きで下落進行となった場合、再びローリングVWAP(RVWAP)を下抜けるときは、75日出来高加重移動平均線のサポートテストとなる。75日出来高加重移動平均線とかぶっている一番上の黄色の点線ゾーンでサポートするなら、反発で上昇継続となるか。一番上の黄色の点線ゾーンを下抜けてしまうと、24,900~24,950あたりまで下がる可能性がある」と書いていた。

結果は、75日出来高加重移動平均線がサポートにならず下抜けたが、1月21日(水)の安値が24,871.8で止まり、下抜けたときの下げ幅24,900に近いところで止まってくれた。ボリンジャーバンド(私の特殊設定・チャート外)で見ても-3σ近くまで接近したが、そこで止まって反発していた。ネガティブな材料で下げたが、底堅い動きだった。

ここまで10月末のエリオット推進波の終了から調整波が進行してきてトライアングルを形成していた。今週はトライアングルの下に潜り込んだが、回復してきてトライアングルの上に戻すかどうか判定が出る位置に来ている。ボリンジャーバンドは小さくなり、次の方向感を待っている状況だ。値固めは十分。マグニフィセント・セブンの決算発表が来週から始まるが、その結果を待って作られたチャート形状にも見える。今にも上下どちらかに動き出しそうだが、果たしてどうなるか。

現状はトライアングルの端だがわずかに下側、RVWAPのやや上と絶妙な位置にいる。マグニフィセント・セブンETFのMAGSも週明けに窓を開けて下落しているが、週末までにグングンと買いが入り前週水準まで回復している。小型から大型に資金流入がシフト継続するなら、やや警戒はしておきたい。

トライアングルを再び上抜けできれば、最高値更新が視野に入ってくる。上抜けできないとグズグズした動きか少し深めに落ちる可能性を秘めているだろう。

次週のシナリオ

①上昇する場合

トライアングル上抜け進行できるなら、12月11日高値25,877.4(B)を上抜けると、最高値26,254.2まで戻すのが次の目標地点。

②下落する場合

再びRVWAPを下抜けて白色の点線ゾーンを割り込むと、次は再び24,850付近で値止まりできるかテストだろう。C地点や黄色の点線ゾーンもサポートテストゾーンとなる。

上記でサポートできなければオレンジ色の点線ライン付近まで下がることは少し長めの時間軸では警戒しておきたい。

USDJPY為替介入相場へ突入?上位足の 相場テクニカル分析(2026/1/26)Technical Outlook予想は娯楽!

シナリオは武器!

<環境認識>

・Monthly Buyモデル

・Weekly Buyモデル(現在位置70%付近)

・Daily Sellモデル

・4H Sellモデル

<ロングorショート>

・ショート計画

週明け155.284 (Weekly Bulish Rangeのlast internal Range Liquidity(12/18 pDaily.L))

まで行く可能性ありその後戻り売り狙いを待つ

戻り売りエリア (157.07~157.5)Daily inversal-FVG

2026/1/5の日足ローソクがBBとなるため〜調整が1/5の高値付近まで調整が理想的(157.30付近)

ここはDaily i-FVG価格不均衡エリア

<利確目標>

TP1 155.284 (Weekly Bulish Rangeのinternal last Rangeliquidity(12/18 pDaily.L)

TP2 154.34 (2025/12 Monthly L EQL) ここ割れてくると次TP3 Monthly FVGエリア

TP3 152.82 (2025/11 Monthly L (FVG+)(Monthly Bulish Range 50%付近)

<損切り>

・ 戻り売り1時間Swing High(下落トレンドと推定した場合)

<懸念点>

・為替介入相場〜下落トレンド2波目は50%戻り調整付近)来週末再び実弾介入へ警戒

・4時間足において急落によるFVGが大きく60%以上の調整も警戒する)

・2波で数日間大口の売りポジションの仕込みレンジにも注目だ

・2026/1/5の日足ローソクがBBとなるため〜調整が1/5の高値付近まで調整が理想的(157.30付近)

USD/JPY 2026年1月 第五週USD/JPY4時間足に日足MA(赤)表示

●昨年4月からの上昇波、(w)(x)(y)ダブルジグザグと見た場合これにて完了した可能性。

上昇波もほぼ昨年1月の高値158.877までの推移。

●次の段階ではピンクのラインを破るかどうかを注目しています。

このラインを割り込めば本格的に目線を下方向に向けショートを狙っていきますが、現在はまだ上昇波としてさらに高値を更新する可能性もまだ払拭できないため。

●来週はピンクのゾーンまでのショートポジションが取れれば追加で。(本日レートチェックのような動きの後の戻りに一つショートを仕込んであります。)

●他のドルストレートを見ても綺麗にドル売りの様子。ユーロドルのアイデア(木曜日投稿済)で触れていますが、ポイントを上にブレイクしているのでこれまでのドル買い目線から一転、ドル売りの目線としています。

●しばらくはドル売りのトレンドが続きそうななのでドル円や他のペアでも方向を合わせて取っていきたいところです。

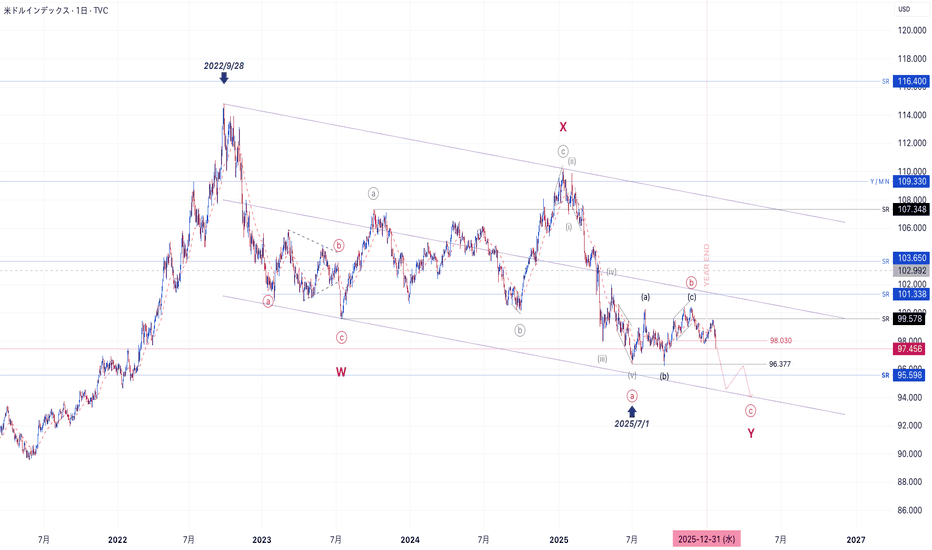

DXY(ドルインデックス)2025年1月 第五週ドルインデックス日足チャートに日足MA(赤)表示

●前回の投稿では上方向を考えていましたが第四週の急激なドル売りによりDXYも98.030の水準をしっかり割ってきたので下方向へ変更をしています。

●変更した部分は22年9月からの下落波をABCジグザグで見ていましたが、WXYダブルジグザグに変更。

現在そのY波のⓒ波として下落継続としています。これにより、これまで投稿しているメジャーなドルストレートのペアも変更しています。特にユーロドル、ポンドドル、ドルスイスなど直近の投稿は変更済みです。

●下落のとりあえずの目安としてチャネルの底をまずは考えています。

おおよそ95ドル台、または94円湖畔から中盤までの下落幅。

ここを抜けて更に大きく下落の場合ももちろん考えられますがまずはこの範囲の下落を最初に想定しております。

●DXYの動きはFXを取引する上で非常に重要なのでこのチャートをもとにドルストレートペアの整合性を見ながら戦略を練っております。

●第五週ではとりあえず96.377ⓐ波終点までのスペースが残ってますのでそこまでのドル売りを考慮して戦略を立てたら良いと思います。

EUR/USD 2025年1月 第四週EUR/USD 4時間足 日足MA表示

EUR/USDの短期、中期展望

●昨年から下方向優勢で追っていますが、現在昨年夏頃からの三角形のフォーメーションの中で推移しており、どちらに抜けるか微病な位置での推移。

●水平線を2本入れていますが、上は1.1730、下は1.140。方向の対局を伺う上でどちらからの線をこの後にブレイクした方へ軍配が上がると考えます。

(この2本のラインを次に日足以上の実体を伴う足で確定した方)

●昨日までに上のライン、1.1730を起点にトランプのダボス会議発言から下落しましたが、再度のこの上側のラインを日足実体のローソク足でしっかりブレイクすれば、上方向優位と見ています。(昨日21日と、一昨日20日の日足はこのラインの下で弾けています)

●また、三角形の上辺ラインをブレイクすれば、ほぼ上方向確実となるのでロング目線で1.20へは最低でも到達すると見ていますのでそこまでのロングを検討。

●下方向であれば、昨日21日の安値をまずは割り込まない限り難しい展開と見ています。

●昨日1.1730からショートを仕込んでありますが、再度上昇ブレイクする動きでは即撤退、一転してロング方向へのポジション取りへシフトする考えで見ています。

AUD/NZD 2026年1月 第四週AUD/NZD 4時間足 (日足MA(赤)、週足MA(青))表示

●前回矢印付近からのショートを狙ってポジションを取っていましたがまんまと上昇し損切りからの様子見ペアです。

●現状の判断からすると、ショート失敗から上昇したためフラット形成しに5波の高音付近への上昇を見ていましたが、その辺りへの上昇から現在日足MA(赤)を抜ける勢いで下落していますので、戻り売りのタイミングがあればショートを検討ペアです。

●ゴールはとりあえずはフラットA終点の1.140が上昇波の23.6%と重なるので第一目標ですが、この範囲ではshallow retracement(浅い戻し)なので、もう一段下の38.2%付近は視野に入れています。この辺りは波形を確認しながらとなりますが、フラットのC波なので、5波構造になるのがルールですのでその辺りの見極めですね。多くの場合38.2%の戻しや4波の終点(今回は重複しているポイント)あたりへの調整は期待ができるところです。

*フラット波形で見ていますが、他のフォーメーション(複合系なども)あり。

●一応トレンドラインを一本入れていますが(役に立つかはわかりませんが)このラインを破ってからの戻り売りができたらとは考えています。

●5波高値、1.16362を再度ブレイクしてしまえばこのアイデアは却下となります。

ナスダック100先物、高値安値切り上げも下落今週の振り返り

今週は高値・安値切り上げしたが、後半下がったため終値では下落となった。先週末時点の上昇シナリオには「12月11日高値25,877.4を上抜けると、最高値26,254.2まで戻すのが次の目標地点。新高値形成のチャンスもあるだろう。」と書いていた。結果としては1月13日(火)に週の高値は25,874.4を記録したが、12月11日高値にはわずかに届かず、そこから売り圧力が高まって1月14日(水)まで下落を続けた。

12月11日高値を超えられないのはややネガティブだが、まだ売りをこなす必要があるタイミングなのだろう。トライアングルの内側に戻ってしまった。しかし、1月14日(水)の下落は安値がトライアングルの下のラインに接したところで止まってヒゲをつけた反発をしている(一番右の白丸)。テクニカル的な反発に見え、弱気転換ではなく一時的に高値のタイミングで利益確定売りが強くなっただけのような形状だ。

先週末時点の下落シナリオには「再びローリングVWAP(RVWAP)を下抜ける場合は、再度75日出来高加重移動平均線のサポートテストとなる」と書いてた。RVWAPを一時的に下回ったが、同日中にRVWAPの上まで戻しており特に問題なかった。

1月14日(水)の反発後、1月15日(木)はもう一度トライアングルの上抜けを試すが、高値圏で再び売りとなって長めの上ヒゲを演出してしまった。翌1月16日(金)もトライアングルの上抜けを一時はしたが、こちらも高値圏で上ヒゲをつくった。1月15日(木)より低い位置で上昇が止まっているのも特徴的で、高値では売り待ちとなっているのが、上昇の継続性に懸念点となった。マグニフィセント・セブンのティッカーMAGSを見るとローテーション影響で不調な動きでナス100の足を引っ張る要因となっていそうだ。

12月11日高値付近の売りをこなして、高値超えができるかどうかが次週の注目ポイントとなる。超えられなければ再び横ばいから少し下方向に動く可能性が出てくる。とはいえ安値は切り上げてきており、上昇トレンドは継続中で現時点では心配するより、どちらかといえば上方向の動きに期待をかけたい。

次週のシナリオ

①上昇する場合

12月11日高値25,877.4を上抜けると、最高値26,254.2まで戻すのが次の目標地点。

②下落する場合

12月11日付近の高値圏で売りが続く展開や週末の続きで下落進行となった場合、再びローリングVWAP(RVWAP)を下抜けるときは、75日出来高加重移動平均線のサポートテストとなる。75日出来高加重移動平均線とかぶっている一番上の黄色の点線ゾーンでサポートするなら、反発で上昇継続となるか。

一番上の黄色の点線ゾーンを下抜けてしまうと、24,900~24,950あたりまで下がる可能性がある。