USD/JPY 2026年1月 第三週UDS/JPY 1時間足チャートに日足MA(赤)、4時間足MA(グレー)表示。

●先週の年明け一発目、なんとか想定に沿った形で週後半にてダイアゴナル3波目(または5波目)としての上昇が見られました。金曜日には高市政権衆院解散検討のヘッドラインもあり日経が上昇したのもありドル円もつられて上昇。

●第三週の動きでは、現在c波のダイアゴナル③波から④波下落の動きがあるのではないかと見ています。

●前回も触れているように、12/5~からのダイアゴナル波形の場合はここで一旦上昇ダイアゴナルが完了となりますが、表題の波形のような12/16~からのダイアゴナルを優先して考えていますので、日足MA(赤)とダイアゴナル下値ラインを割る動きでは上昇が一旦完了する可能性が高いので、次の押し目買い(ダイアゴナル⑤波)は見送りします。

また水平線では、直近の抵抗帯として機能していた、2025年の年足の上に現在頭を出して引けましたが、この年足の実体(ピンク色)より下の推移では下方向優勢となりやすいと見ています。

●中東の情勢や、米国では最高裁判所でのトランプ関税への合法性に関する判決が第三週にも発表されるとのことなので急な値動きの変動やボラリティーに注意しないといけない週になりそうですね。

●ドル円に関しては昨年4月から続いている上昇波も大詰めを迎える位置にいると判断しているので、ここからの動きや、今月どこでクローズしていくか今年の方向を見る上で重要な局面と考えています。トレンドが転換していくのか、一旦押し目を作ってさらに上昇か、どちらでも対応できるように準備はしております。

コミュニティのアイデア

住友ファーマを大循環EMAと一目均衡表で観察^^v決算が近い銘柄ですが学びのひとつとして上昇シナリオと下降シナリオの両方を考えてみよう!

一目均衡表では上昇5波下降3波が基準の波動になっていて今のチャートを上昇5波目だと見ると今後の上昇が終わったら下降3波で調整が入る動きになります。パターンとしては下降3波は高値の2/3辺りまで下降するので今日の株価で行くと1890円位まで下がってくる可能性を考慮来て予後観察となります。123を起点とした上値目途ではE計算値3792円N計算値3295円V計算値3232円となります。住友ファーマは出来高も有るし一目均衡表の三役好転出もあるので今後下降3波の調整が入っても保有してる方はOUTPUTせずにそのまま持ち続けると再び上昇トレンドになると思います。 (私個人の分析なのであくまで参考までに!^^v )

現在株価から見ると計算値はまだまだ上に有ります。E計算値とN計算値の半ばになる3500円辺りから警戒してチャートを観察されるといいと思います!

ネックラインを下回りそうな下降の展開になったら即OUTPUTで利確でも損切りでも一旦終了です。^^v

【ドル円・米株】米CPIにトランプ地政学リスク続く、日本の政局衆院解散か?【2026年1月12日-】先週は金利が下がってドル高、米株は上昇、地政学リスクもあり原油とゴールド上昇、ビットコインは年明けから上昇しそうな雰囲気もありましたが上髭陰線、そして、金曜日に高市総理1月衆院解散検討の報が入って日経が急騰、ドル円も一時158円台まで上昇しました。

今週は米CPIやPPI、小売などインフレ指標に銀行決算が続きます。

そして日本では政局です。1月から2月本当に衆議院解散はあるのでしょうか?

また今週は、韓国の李在明大統領、イタリアのメローニ首相の来日も予定されています。

【今週の指標など】

1/12(月・成人の日)東京休場、特になし

1/13(火)米)消費者物価指数(CPI)

1/14(水)米)生産者物価指数(PPI)、米)小売売上高

1/15(木)米)新規失業保険申請件数

1/16(金)特になし

※連日米企業決算(今週は銀行が多い)、要人発言あり

【ゴールド週末終値】

1/9(金)4509ドル

※12月26日(金)最高値4550ドル。

【ビットコイン定点観測】

→1/11(日)19時頃、BTCUSD90609ドル・BTCJPY1433万円付近。

→1/4(日)19時頃、BTCUSD91418ドル・BTCJPY1430万円付近。

→12/28(日)19時頃、BTCUSD87739ドル・BTCJPY1374万円付近。

→11/30(日)19時頃、BTCUSD91409ドル・BTCJPY1431万円付近。

→10/26(日)19時頃、BTCUSD112559ドル・BTCJPY1721万円付近。

→9/28(日)19時頃、BTCUSD109559ドル・BTCJPY1640万円付近。

→8/31(日)19時頃、BTCUSD108492ドル・BTCJPY1600万円付近。

→7/27(日)19時頃、BTCUSD117982ドル・BTCJPY1743万円付近。

→6/29(日)19時頃、BTCUSD107934ドル・BTCJPY1561万円付近。

→5/25(日)19時頃、BTCUSD107154ドル・BTCJPY1531万円付近。

→4/27(日)19時頃、BTCUSD94186ドル・BTCJPY1355万円付近。

※大統領選後急騰2024年12月BTCUSD10万ドル突破、2025年7月12万ドル突破。

---

TradingViewでは同時に複数のチャート表示が可能です。

※無料プラン1つ、PROプラン最大2つ、PRO+プラン最大5つ、PREMIUM最大8つまで表示可能です。

現在、ドル円(USDJPY)、ドルインデックス(DXY)、ユーロドル(EURUSD)、S&P500(SPX500,US500)、日経平均(TVC-NI225)、米国債10年物利回り(TVC-US10Y)、WTI原油(WTICOUS)、金(XAUUSD)、ビットコイン(BTCUSD)、の8つのチャートを同時に表示させています。

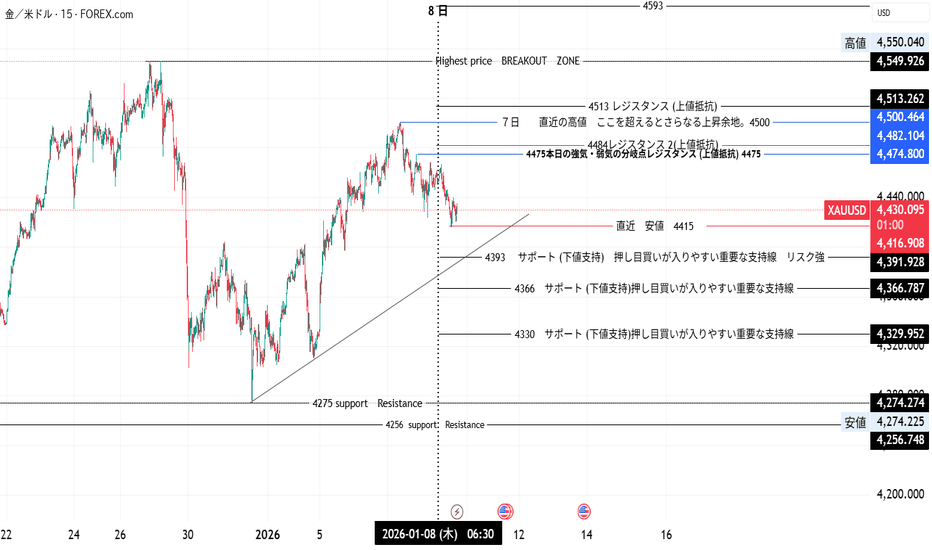

2026年1月8日(木)19時以降のXAUUSD(ゴールド)(修正及び更新)短期的には4,415を死守できるか「短期的には4,415を死守できるかの攻防、中期的には商品指数のリバランスに伴う機械的な売り圧力への警戒」

需給面の重要ファクター

リバランス売り

現在、チャート上のテクニカルな動き以上に意識されているのが、Bloomberg Commodity Index (BCOM) 等の主要指数のリバランス。

1月8日〜14日: 昨年大きく上昇した貴金属(ゴールド・シルバー)に対して、年初のウェイト調整に伴う「数十億ドル規模の機械的な売り」が発生すると予測されています。

すでに金ETF(GLD)などで1%近い下落が見られており、19時以降のNY市場参入タイミングでこの「売りフロー」が強まる可能性があります。

直近では4,500ドルの大台にタッチした後の「利益確定売り」が優勢となっており、今夜から明日の米雇用統計(NFP)にかけて重要な局面を迎えています

ファンダメンタルズ分析

今夜の注目材料

米雇用統計(NFP)への警戒感: 明日に控える最重要指標を前に、市場は調整モードに入っています。

労働市場の軟化: 昨日発表のADP雇用統計や求人件数が予想を下回ったことで「利下げ期待」が底堅い支持層となっていますが、本日の19時以降も複数の雇用関連指標が控えています。

21:30(日本時間): 米・チャレンジャー人員削減数

22:30(日本時間): 米・新規失業保険申請件数

テクニカル分析:意識される重要ライン

現在の価格推移(4,420〜4,460ドル付近)に基づいた分析。

レジスタンス(上値抵抗)

4,470 直近の戻り高値。ここを抜けると強気が再開。

4,500 心理的な超重要節目。昨日ここで跳ね返されています。

サポート(下値支持)

4,415〜4,420 本日の安値圏。ここを守れるかが焦点。

19時以降のシナリオ予測

22:30の指標でドル安(労働市場の弱さ)が示される必要があります。

シナリオ①4,415付近での「短期リバウンド」

19時〜22時の間に4,415〜4,420まで下落し、そこで下ヒゲを形成するようなら、4,440〜4,450ドルを目安とした短期の買い(スキャルピング)が検討可能です。ただし、明日の雇用統計を控えているため、深追いは厳禁。

シナリオ②22:30指標後の「ブレイクアウト」

「米・新規失業保険申請件数」が予想以上に強い(労働市場が堅調=利下げ期待後退)結果となった場合、ドル高と共に4,415ドルを明確にブレイクする可能性があります。その際は、4,395~4,381を目指す一段安の展開に追随する形となります。

注目すべき相関資産

ドルインデックス (DXY): 105.0前後での推移。これが上昇し続ける間はゴールドの上値は極めて重くなります。

米国債10年物利回り: 4.15%付近。雇用統計への期待で利回りが上昇すれば、ゴールドには逆風です。

トレード戦略のヒント

19:00〜22:00: 欧州勢の参入により、一時的な騙し上げ・騙し下げが発生しやすい時間帯。安易な飛び乗りは避け、ライン際での反転を確認するのが無難です。

22:30以降: 指標発表後の動きに注目。ドル指数(DXY)と逆相関の動きが強まるため、ドルの動きとセットで監視。

2026 01072026 0107

ドル円

日足

週足の切り下げラインを抜けた所でWTになり、そのWTの高値を結んだ切り下げラインと日足20MAを上抜けてリバースして日足ダウを形成中

昨日は日足20MAに反応して陽線

4H

日足20MAに押して、4H20MAとサンドイッチ状態

ダウを形成している最中と見ている

ユロドル

日足

週足のボックスの中のC波を日足で見ると9波にならずに7波の安値と日足20MAまで押している

三尊になるかもしれない。

昨日は、日足WB高値と日足20MAに反応して下髭陰線になった。三尊を警戒しているので、三尊になるかもしれない左肩と同じくらいの4Hダウ形成を待ち、三尊による下抜けかWBの押しによる上抜けになるか様子を見ていたら、三尊の右肩を形成しないで、左肩になる予定だった安値を下抜いた日足的には下目線で戻りを待ちたい所だけど、直近のWBのネックと挟まれているので、やりづらい。

ポンドル

日足

直近のアップトレンドのダウの勢いは11波になるかも状態

週足のレジスタンスライン付近でもあるし日足ダウの勢いも弱まりそうで狙いづらい中、11波を形成した

日足の高値をちょっと抜けて、半分くらいまで価格が下がっている。

調整波になるかも?

振り返り

ユロドルが予想から外れた動きだった。自分の得意な状態までしっかり待ちたい。

USDJPY|日足現在地とCOTが示す「円安トレンド継続下の構造変化」USDJPYは日足ベースで156円台の高値圏を維持。

200EMA(日足)を上回った状態が続いており、大局では円安トレンドが継続しています。

現在の価格は、

・4月始点のAnchored VWAP(長期)

・9月始点のAnchored VWAP(中期)

の上方で推移しており、トレンド自体は依然として上向きです。

一方で、VWAPの標準偏差バンド上限付近に位置しており、

短期的には過熱感が意識されやすい水準でもあります。

また、FRVP(出来高プロファイル)を見ると、

現在の価格帯は短期HVA(高出来高帯)に近く、

**売買が集中しやすい「意見が分かれやすいゾーン」**に差し掛かっています。

テクニカル的にはトレンド継続を示唆しつつも、

値動きが軽くなる環境が整いつつある印象です。

こうした状況を踏まえて、

最新の12月末(12/30)のCOTデータを見ると、

相場の内部構造には明確な変化が見え始めています。

・投機筋(Large Speculators)はほぼ中立〜小幅な円ロング

・レバレッジドファンドの円ショートはピークアウト

・アセットマネージャーは引き続き円ロングを維持

価格は高値圏にあるものの、

円売りポジションの偏りはすでに解消されつつある状態です。

このように、

テクニカル面では円安トレンドが維持されている一方、

ポジション面では「一方向に押し上げる力」が弱まり始めています。

こうした局面では、

雇用統計や要人発言など、

「一つの材料」で相場の空気が変わりやすいのが特徴です。

いまのUSDJPYは、

「円安トレンド継続」と「構造変化」が同時に存在する、

次のきっかけ待ちのフェーズに入っているように見えます。

小次郎講師の大循環EMAを使っている方は覚えておこう!テストに出ます^^v今回は小次郎講師の大循環EMAを使っている皆様へ短期MAが中期MAで反発する時と突き抜けて来る時の違いについてアドバイス^^v

赤い短期MAが下降して来た時に緑の中期MAが右肩上がりで上昇している時はバンドに突入出来ず跳ね返りますが、中期MAが下降している時に赤い短期MAが下降して来たらバンドに突入します。なので中期MAも長期MAも突入される側のMAが上昇していたら突入されませんが下降していたら突入されるのでよく突入される側の中長期MAのラインの傾きに注意して下さい!

テストに出ます^^v

今回はポイントアドバイスでした!

ベネズエラ大統領(マドゥロ)拘束による政治不安 — 金(ゴールド)は過去の ATH(史上最高値)へ回復できるか?1️⃣ 市場環境(Market Context)

市場全体の構造は依然として 上昇トレンド(Bullish) を維持しています。

価格は大きなボラティリティの後、現在 短期的な調整局面 にあります。

4300 は現在、価格を支える 重要なサポートレベル として機能しています。

RSI は買い手と売り手の 力の収束(コンバージェンス) を示しており、

強気(ブル)勢力が徐々に弱気(ベア)勢力を吸収しているため、

下落圧力は比較的うまくコントロールされています。

2️⃣ 関連ニュース・ファンダメンタル要因

地政学リスク:

アメリカによるベネズエラへの攻撃、ベネズエラ大統領の拘束および米国への移送。

これにより、次の取引セッションで ギャップアップや金価格の上昇 が

発生する可能性があります。

現在のニュース環境は、全体として 金にとってポジティブ な材料となっています。

3️⃣ メインシナリオ(Main Scenario)

4300を維持できる限り、上昇構造の継続をメインシナリオとします。

注目すべき重要な価格帯:

サポート: 4300–431X、4270–4275

レジスタンス: 4370–4375、4402–4404

主なトレンドに沿って、浅い押し目(シャロープルバック) での

価格反応を観察することが重要です。

4️⃣ 当日 / 週間トレーディング戦略

戦略の軸は トレンドフォロー(上昇トレンド重視)。

価格が深く調整しない場合でも、チャンスを逃さないよう浅い調整にも備える

スタンスを取ります。

特に以下のレベルでの価格反応を注意深く観察します:

4300: 最も近いサポートゾーンで、現在もしっかりと価格を支えています。

437X: 日中に強い反応が出やすいイントラデイの重要ゾーン。

常に プライスアクションの確認 を行い、

レンジ中央での無理なエントリーは避けます。

5️⃣ 拡張シナリオ & 注意点

4300を明確に下抜けた場合:

調整は 427X、425X まで拡大する可能性があります。

さらに下落した場合、417X はスイング目線で注目すべき価格帯です。

市場のボラティリティが高いため、

リスク管理を最優先 してください。

DXY(ドルインデックス)2025年12月 第四週ドルインデックス4時間足

●前回11月第一週からの続きです。

100.370付近からの下落を予測していましたが、ほぼ下落位置の98ドルまで推移しました。

●2025年7月1日を境にインパルス下落から横ばいの動きですが、この部分を拡大型フラットと見ていまして、現在拡大型フラットのC-②波が完了して、C-③波へと上昇する見方を第一に考えています。

このケースでは、来年2026年の春ごろまでドル買いの動きになり、107ドル付近までの上昇が考えられるのではないかと推測しています。

●一方で、下方向(ドル売り)が進行するケースでは、2025年7/1以降、赤字で記載したように、WXY(ダブルスリー)複合修正が展開中となり、もうしばらくレンジを形成してからの下落継続。

●2ヶ月程度での短期では、どちらのケースでもこの位置からレンジトップである、100.370付近までの上昇として、ドル買い方向へ進むのではないかと見ています。

●上昇、下落トレンドの分岐点として、100.370のレンジトップに注目しています。

FX初心者にオススメ AIで確かめるチャートパターン #AIトレードアイデアラボあけましておめでとうございます🎍🌸🧧本年もよろしくお願いいたします😊

さて、トレーダーという人種は何かチャートのフォーメーションに法則性があるんじゃ無いかと太古の昔から研究を重ねてきましたね。

それがチャートパターンとかキャンドルスティックパターンというものです。日本で生まれたものでは酒田五法とか。全て合わせると100パターン以上あります。覚えきれないですよね。

初心者はこの形だけ覚えとけばOK、、なんて乱暴なSNSのツイート主もいますが、人間の目というのは錯覚を起こしたりしますので、似たような図形を見間違えたり、見るひとによって感じ方が違ったりします。またチャートパターン発見した時には大抵、 時すでに遅し、、 だったり。

じゃあパターン認識をインジケーターにやらせよう!ってんで、Pattern Recognition(パターンレコグニション)という種のインジケーターも開発されていて、TradingViewにも実装されてます。

※インジケーター検索窓で「recognition」と入力して探してみてください。

また、そのパターンをどう解釈するか?も人それぞれ違いますよね。例えば、シューティングスターが3回連続で起こる場合もありますし。

でも今やAIです。

FX初心者がチャートパターンを覚える必要もなければ、その形が何を意味するのか頭を捻って解釈をする必要もなくなったんです。

AIがチャートパターンを認識し、 これから相場がどうなっていくのか? 仮説まで立ててくれます。

AIチャートパターン認識3ステップ

1 チャートのパターン認識してほしい部位をキャプチャする

2 AIにキャプチャ画像をアップする

3 「このチャートパターンは何?」と質問する

これだけです。

ものの数秒で結果を出してくれます。しかもあなたより正確に。

ナスダックは高値を越えられるか?目標値まであと少し!年内最後の投稿です!

本年もありがとうございました。

※ラインが沢山になってしまったので、再生ボタンを押して拡大してご覧ください

ナスダックはまず、「残り数日で前の高値を越えられるか?」が焦点です。

年末はボラティリティが高まりにくいのでウロウロして終わりかも知れません。

【チャート解説】

25886のFE(エクスパンション)がポイントです。

この値位置を越えなければ

下 25200-25300

上25886

の持ち合いエリアが考えられます。

25886(青いライン、FE)を越えたら次は26652。

※ただし、ラインブレイクしておいてから

1月になって押し目に25200-25300へ戻るケースも考えられます。

※また、フィボナッチファンを越えているので、

下落した場合はそのライン(斜めの線)が押し目にもなります。

最高値は26285。

前から話しているのは最高値を越えたところにある

26400-26700がターゲット だという事。

目標値到達後の下落には特に注意が必要です。

【年末年始の売買戦略】

押し目やブレイクで買ったら

26400-26700を目標値にして

24647損切りにする。

これがフィボナッチエクスパンションで売買する場合の

普通の戦略です。

年末年始となりますので、年末のボラティリティの低下や

年始の急激な値動きに注意しつつ

デイトレードなどで慎重について行きたいところです。

【2026年の値位置】

上MAX 30000

上目標値 27000

下MAX 20000

下目標値 22000

ざっくり書いていますが、最大3万までで天井を付けて

22000へ下落する予想です。

それでは本年もありがとうございました。

2026年もよろしくお願いします!

スリースタータードットジェーピー 大野

※年始はドル円を配信予定!

ドル円、日経平均、ナスダックの3市場を週替わりで配信中♪

フィボナッチエクスパンションとフィボナッチファンで分析しています。

ユーちぇる社長のチャート分析【クリスマス週の動きは真に受けない】

クリスマス週が終わったね

海外勢の多くは

クリスマス週に休暇とってる

大口の1軍はいないので

クリスマス週の値動きをみて

相場観の構築はしないこと

良くも悪くも

「真に受けない」ことが大事

来年も再来年も

クリスマス週はくるので

今のうちにカレンダーに入れとこう💪🏾

週明けは年末年始の週(12/29〜1/2)

海外勢はまあまあ戻ってくるけど

今度は日本が休暇入り

全員参加は年明け1/5以降だね

1/1はFXの取引できないので注意⚠️

年末年始は思惑だけで

チャートが走りやすい時期

年末の大口は

損益を整えて無駄なトレードはしない

大きいポジション取る時期じゃない

チャートが動いても

背景に材料があるのか

いつも以上に確認を徹底

大きい経済指標の発表はないし

ここの値動きも「真に受けない」のが

基本的なスタンス

全員参加の相場が

戻ってくるまでは

相場に付かず離れず

アウトボクシングでいきたいね💪🏾

そんな感じです

エリオット波動分析 XAUUSD – 2025年12月23日

1. モメンタム(Momentum)

D1(日足):

日足(D1)のモメンタムはすでに上向きへ反転しています。ただし、この反転はオーバーボートゾーン内で発生しており、現在の上昇は長く続かない可能性があります。中期的な反転リスクには引き続き注意が必要です。

H4:

H4モメンタムは現在コンプレッション状態にあり、上昇余地はまだ残っていることを示しています。しかし、モメンタムの反転はいつでも起こり得ます。H4で1本でも明確な陰線が確定すれば、複数本のH4足に及ぶ調整局面に入る可能性があります。

H1:

H1モメンタムはすでに下向きに転じています。そのため、短期的には H1での下落調整が発生する可能性が高い と考えられます。特に、この下落が複数本のH1足にわたって継続する場合は注意が必要です。

2. エリオット波動構造

D1:

D1の波動構造では、価格が 第3波の高値を上抜けた ことが確認できます。これはフラット調整のシナリオを完全に否定するものではありませんが、重要な警戒シグナルとして注視すべき局面です。

次の注目ゾーンは、紫色のW波に対する127%拡張レベルです。エリオット波動理論では、W波の起点を明確にブレイクした場合、X波はW波の127%まで拡張するケースが多いとされています。

このゾーンを明確に突破した場合、新たな上昇トレンドが形成される可能性を想定する必要があります。その際は、シナリオを更新します。

H4:

青色の第5波は現在拡張中です。現段階では、H4モメンタムの確認を最優先とします。

H4で明確な陰線が確定した場合、短期的な天井が形成されたかどうかを再評価します。

H1:

赤色の5波構造の中で、第5波が拡張している兆候が見られます。その赤色第5波の内部では、黒色の小さな5波構造が形成中です。

第5波が拡張する局面では、正確なターゲット設定が難しくなります。そのため現時点では、D1における紫色W波の127%レベル、すなわち 4514付近 を主要な観測目標とします。

価格が 4514を強く上抜けた場合 → 新たな上昇トレンドに移行する可能性が高い

価格がこのゾーンに到達後、反落した場合 → D1のフラット調整シナリオは有効であり、紫色Y波の調整目標は当初想定より高くなる可能性があります。

3. トレードプラン & ターゲット

4514付近は、Sellシナリオの主要な観測ゾーンと位置付けています。ただし、以下の点を強調しておきます。

天井を狙うトレードは 常に非常に高いリスク を伴う

第5波が拡張している局面では、価格変動が 激しく不規則になりやすい

したがって、ロット管理とリスク管理は必須

Sell Zone: 4514 – 4516

Stop Loss: 4535

Take Profit 1: 4420

Take Profit 2: 4348

時価総額8900万ドルの企業が1510億ドルの契約を履行できるかSidus Space (NASDAQ: SIDU) は、ミサイル防衛局のSHIELDプログラム(契約上限額が驚異的な1510億ドルに達する不特定多数・不特定数量契約、IDIQ)に選定されたことを受け、株価が97%急騰しました 。これは極めて非対称な評価額を示しています。契約の上限額は、現在の時価総額約8900万ドルの1,696倍に相当します 。このSHIELD契約は、SidusのAI搭載衛星技術が米国の「ゴールデン・ドーム」ミサイル防衛戦略にとって重要であることを実証し、この超小型株企業をParsons Corporationのような防衛大手と並ばせ、今後10年間にわたりタスクオーダーを競う位置につけました 。

同社のLizzieSatプラットフォームとFeatherEdge AIシステムは、緊急の国家安全保障上のニーズ、特に競合国からの極超音速ミサイルの脅威に対処します 。データを地上局に中継するのではなく、軌道上のエッジで処理することで、Sidusは「キルチェーン」のレイテンシ(遅延)を数分から数ミリ秒に短縮します。これは、機動する極超音速滑空体を追跡するために不可欠な能力です 。同社の3Dプリントによる衛星製造アプローチは、45日という迅速な生産サイクルを可能にし、紛争環境で破壊された資産を迅速に再構築するための国防総省の「戦術的即応宇宙」ドクトリンを支援します 。

しかし、重大な実行リスクが残っています。Sidusの年間収益は現在500万ドル未満である一方、四半期ごとに約600万ドルを消費しており、2025年第3四半期時点の手元資金はわずか1,270万ドルです 。同社はマイナスの粗利益で運営されており、希薄化を伴う株式調達によって存続しています 。SHIELD契約は保証された収益ではなく、個々のタスクオーダーに対する競争入札の成功を必要とする「狩猟免許」に過ぎません 。収益化への道は、高い固定費をカバーするために必要な規模を達成するのに十分なタスクオーダーを獲得し、高利益率の「Data-as-a-Service(DaaS)」モデルへ移行できるかにかかっています 。投資家にとって、これは超小型株企業が「死の谷」を乗り越え、主要な防衛請負業者になれるかどうかに賭ける、ハイリスクで非対称な賭けとなります 。

S&P500先物、メジャーSQ通過でリバウンド今週の振り返り

今週は週初から軟調な展開となったが、週末にかけて反発し、週間-0.02%とほぼ横ばいの着地となった。

下落シナリオには「再び下落でRVWAPを下抜けする場合は、75日出来高加重移動平均線から白色の点線ゾーンがごく短期的なサポートテストゾーンと見込む」と書いていた。チャートで確認すると、今週はまさにRVWAPを下抜け、現在は75日出来高加重移動平均線(VWMA75、オレンジのライン)付近でサポート後、反発して推移している状況だ。

先週末時点の上昇シナリオには「11月12日高値6,900.5をローソク足実態で超えると、次は第1波のフィボナッチ300%ラインである6,974.5が目標地点となる」と書いた。週後半はリバウンドしたが6,900.5までわずかに戻せていない。

FOMC後の急落は出来高を伴っており、12月17日(火)まで連続した陰線を形成。75日出来高加重移動平均線をやや下回ったところまで下落したが、そこから反発し週末にかけて持ち直した。現在価格は約6,687レベルで、VWMA75、RVWAPのやや上で推移した。

先週懸念していた「年末までボラティリティが高まるタイミング」が現実化した形だ。FRBの2026年利下げペース鈍化見通しが市場の失望を誘い、調整を加速させた。週後半は自律反発もあり、結果的には週間でほぼ変わらずとなった。

現時点では白色の点線ゾーン(出来高が厚い価格帯、約6,660-6,740あたり)まで下落する前にメジャーSQを通過している。このまま進行するなら、再び最高値7,011.75の高値を狙える水準にいる。次週はSQ通過後のリバウンドが持続できるかを見ていきましょう。11月20日前後の下落では75日出来高加重移動平均線を下抜けていたが、今回は75日出来高加重移動平均線付近で止まっている。これは強気なシグナルと見ていいかもしれない。10月から続くレンジ相場を打開できるか期待したいところだ。

ただし時期的には大きなトレードはもう終わっているだろうから、現状の水準をキープできればいいだろう。

次週のシナリオ

①上昇する場合

次は最高値7,011.75の再チャレンジが視野に入る。12月11日は最高値を狙う動きだったが失速して下落となっていたので、今回再チャレンジとなる可能性がある。

クリスマス週は商いが薄くなるため、ショートカバー主導の急騰もあり得るが、持続性には確証はない。

②下落する場合

75日出来高加重移動平均線を再び下回る場合は、白色点線ゾーンが次のサポートテストゾーンとなる。

今年残りのドル円展望今年も残すところ7営業日だったでしょうか?

今年残り分の展望をまぁざっくりと書いていきますね。

ドル円は先週、日銀金融政策の発表で市場の予想通り0.25%の利上げ、現在は0.75%の利上げとなり、発表後に下落からの急上昇、その後植田日銀総裁の会見後は更に上昇し、2段回で大きく上昇しました。

直近のチャートに見られた持ち合いは上にブレイクし、上値は先月の高値ラインである157.893の手前まで伸ばし、157.7程で確定しています。

その1円程上には今年の最高値ライン158.874が在りますが、まぁ結論から言うと今年中にこの上までは乗せて年足は確定すると思ってます。

今回の日銀利上げが結果としてトレンドを変えるほどの円高要因として見られていないという事が分った以上、ファンダ的に見ても円が買われるファンダ的な材料が今は殆ど見当たりません。

まぁ残されたのは実弾介入による強制的な円買いの物理攻撃くらいですよねw

でもその介入もそう易々とは実施できない理由が色々有る様でして...。

とは言え、ドル円が上昇すればするほど円買い介入が意識される水準に近付いている事は間違いないものの、かといってどの価格水準が介入を入れてくる水準かは誰にも分からないし予想不可能。結局のところ、介入は実際に介入が起こる迄は分からんという当たり前の事実の中でトレードするしかないのです。

なので、今回上目線でドル円ロングをメインシナリオに考えている私は、「円買い介入がいつ来ても良いようにだけしておく事」こそが今後のトレードを進めていく上で最も重要な要素になります。

という事で、少し前置きが長くなりましたが、以下に具体的な今後の予想とシナリオについて解説していきます。

まぁまずは週足をみてください。

ここ数週間レンジみたいな動きでローソク足も髭が多かったり実体は短かったりと日足では持ち合いの中でレンジ推移していただけに、先週の陽線は上髭も無く特に上昇してきたようにみえますね。

直近のローソク足の上髭を包むくらいの勢いで上髭の無い陽線が先月の高値ライン付近まで並んできています。

この上げ方からも察するに、来週以降はここからさらに上昇し高値を付けていくと読むのが妥当な意見だと思います。

一応来週一週間とその次の週半ば迄営業するはずなので、今年のローソク足はあと1本と少しある訳ですが、重要なのは来週のローソク足、次の1本ですよね。

ほぼこれが今年最後のローソク足だと思って良いと思います。

予想では、先ほども冒頭で話した様に158.874の高値ラインは上抜けていき、なんなら今年中に161.951の高値を更新するかも…という考えで見ています。

根拠も、冒頭で話した様に今は直近でトレンドが変わるような円買いの材料が介入以外に見当たらないという点に加え、これから年末にかけて市場が休暇に入り、閑散相場になるという事を考えてみれば、恐らくトレンドらしいトレンドの発生を期待するよりも、全く動かなくなるか、どちらか一方方向へと伸びやすい状況なのかな?と考えられるので、その中でも上げやすい状況下にある今の段階で言えば、今年の残りの期間だけを考えてみるとざっくりと2つの上げ方が予想出来そうかなと思っています。

1つは押し目は有るが利確や突然の何らかのヘッドラインや、大口の手仕舞い下げによる急落からの下がった所は即買われて勢いよく一瞬の短期間の押し目の様な下落を挟みながらなんやかんやどんどん高値を切り上げて上昇するシナリオ。

2つ目は実は相場にはもう多くの参加者はおらず、でも上げる雰囲気だけはあるのでなんやかんやでゆっくりジワ上げして行くシナリオ。

何れも、今年の最高値161.951までもう残すところ4.25円程ですから、先週末の上昇はまだ上昇開始の段階と見るなら、この勢いがまだまだ加速的に続いて行ってもおかしくは有りませんし、シナリオ1の押し目を付けながらの上げ方にしろ、2のジワ上げのシナリオにしろ、7営業日も有れば十分達成できる位近い位置まで来ていると考えても良いはずです。

なのでこの週足を環境認識としていますが、基本的には上目線だけを考えて今年はトレードしていきます。

では次は日足を見てみます。

日足は、持ち合いを上抜けて居ます。

直近で高値を切り下げていた持ち合いな中を1日で一気に上抜けて来ている為、上昇の強さを感じさせます。

現在の強いサポートラインとなっているのは154.5~.4付近の辺りですが、ここが押し目となって上昇しているので、これから解説する下位足までのテクニカル的な基準の安値を154.4台として見ていきたいと思いますので覚えておいてください。

そして、現在157.7に居ますが、画像でも分かるようにその安値から僅か3日で凡そ3.3円の上昇が起きています。

まぁ単純計算で割って平均1日1.1円の上昇です。

で、さっき話した今年の最高値まではここから4.25円でしたよね?

今のこれよりも下位足である4時間足以下の上昇トレンドの流れがこのまま続くと仮定した場合、平均値で言えばあと4日で高値に到達です。

いや、そんな単純な話ではない事は私も分かっていますからねw?

ここで話したい事は、最高値ライン162円手前迄、もうそんなに遠くないよって事です。

でもまぁ、少なくとも直近の今月の高値ライン157.893がもうたったの0.2円弱の所にあるので、その先月の高値という普通に考えて強いレジスタンスになりそうな意識ラインをもし簡単に上抜けてきた場合、どうなると思います?

私はもうたった0.2円先の高値ラインなんて先週たまたま上抜けきれなかっただけで、もはや空気みたいな存在にしかならないで週明け直ぐにでも上抜けて来ると思うんですけどね。

勿論タッチ初動では一回位反発してくる動きもあるとは思いますが、そんなの数時間~なんなら数十分の短い間だけで、上抜けて行くと思っています。

このラインを意識ラインだとして売りたい人が今の相場にどれくらい居そうなのか考えてみてください。私は、もうデイトレやスキャで売りたい短期勢か、もしくはこの高値を超えたらショートを諦めようとする11月末位から今月迄頑張って保有してるあきらめの悪いスイングショーター位だと思ってます。

もうほぼ↑目線の脅威にはなり得ないでしょ?

もう賢い人は先週金曜日の植田さんの会見迄には損切してるでしょ?

残ってるのは往生際の悪い一部の輩だけ。まぁ個人の感想ですけどね。

私は少なくとも今月始まってからとっくにロング目線に切り替えてその中で売り買いしてますから、そしてスイングのつもりでロングも持ち越してますので、あんまりいうとポジトークになってしまいますが、もういい加減、安く買えるのもこの158円手前までの高値ライン超えるまでだと思いますけどね?

158円超えたら162円以上なんてもうあっという間だと思いますし…。

と、少し偏った意見になっている気もしますが、私がこんなに偏る意見を言うのも珍しいとは思いますよw

ただまぁあくまでも予想は仮の話なのですが、もし考えているような感じでどんどん上抜けて来た場合、早ければ今年中に162円越えも有り得ると思いますし162円超えるともうぶっちゃけなんもテクニカル的な抵抗なんて殆ど残ってないんですよ。

まぁそれは年足とか見てくれれば分かると思うので、それについて書いてる過去の投稿のリンクをこの投稿の下に張っておきますね。

話が逸れましたが今回の投稿は今年のドル円展望でしたねw

では4時間足を見ていきましょう。

はい、4時間足は直近の押し目155.278を付けて以降日足20EMAの上でサポートが確認できますがそこから日足20SMAを上抜け、156.955の高値を更新しています。

4時間足20MA群は方向を上向きに変え角度は急で現在2円ほどの幅乖離しています。

長期スパンで見た200MA群にもしっかり交差してから上昇している動きもみられる為、中期目線は短期から長期迄のMAが全て上向きとなりパーフェクトオーダーの状態となって綺麗にグランビルの法則で上昇トレンドが出来ていると思われます。

この状況から直近の高値ライン157.893辺りからは、短期的にではありますが一定の売り圧が掛かってきやすく、また更に下位足レベルの上昇の動きは一旦収まってくる可能性はあると思われます。

しかし、私の読みでは、恐らくは高値付近からの反落が有った場合でも4H20EMA/SMAなどとの乖離が埋り次第、再上昇し上昇トレンドが継続していきやすい状況にあるとテクニカル的には見ています。

先ほども言いましたが現在のドル円は中長期的に上目線を維持しています。

下位足の下落は押し目と判断していきたいので、週明けの動きかた次第ですが157.893の高値ラインより下の水準では率先して買いポジションを構築していく段階だと考えています。

来週はその上157円台より上の水準での戦いがメインとなると考えています。

157円台以下で買い増しし、158円越え以降も可能な限り保有継続させ、どこで利食いするかという点を探っていく感じになりそうかなと考えています。

なので、利食いすべき点は単に目立った高値ラインまで、等と見るのはテクニカル的にも年末という地合いの現時点では少し難しいので、やはりそこは毎日の動きを見ながら判断して、部分利確や建値ガード、又は逆指値を切り上げていくタイミングを探りながら順次やっていく事になりそうですが、まぁそれはいつも通りですねw

というか重要なのは負けない事です。

介入がいつどこで起きるかなんてわかりませんから、ロング戦略を立てるなら必ず逆指値を設定するのは資産を守るための重要な必須事項です。

取りあえず週明け窓開け何かも起きそうな予感もするので、今はまだ予想シナリオがハッキリと書けませんが、大体イメージしてるのは4H20EMA/SMAに近づいたら買って、離れたら利食いの押し目買いのイメージです。

もっと細かく短期目線で言うなら1H20MAで同じ押し目買いをして、割ったら4H20MAまでは売り。その後はドテンでロング目線に戻す。って感じでざっくりで良いと思います。

え?最後メッチャ適当に解説してない?って思われてそうですけど、まぁ将来どうなるかなんて私にも分らんし、それでもわざわざ年末に敢えてリスクを背負ってやるというのならば、可能性の高い方面に賭けていくだけって事ですから、それくらい単純に考えて上に行きやすそうだから買いって事になる訳ですよ。

そんな難しく考えてもどうせ悩むだけだから、「こうなったらこうする」って決めておいてそうなったら動けばいいだけですよ。

これはもう年末だからとかじゃなくていつでもそうなんですけどねw

長い事やってて思いますが、トレードとは全てを理解しようとしても刻々と状況は変わっていくのであまり意味は有りません。

今相場で起きている事を理解するという風に考えるよりは、今の相場を受け入れる様な考え方をもって流れには歯向かわない。

そういうもんだと思います。

じゃぁ残すところ僅かですが、資産減らさない様に最後まで慎重にやっていきましょうね!私を含めた諦めの悪い皆さん方www!!!

あ、誤字あっても許してくださいね。

今回は難しい事は書いてないし、ただ安全に押し目買いしたいとしか話してないし、もう見返さないからw

では!!

ユーちぇる社長のチャート分析【円安は重力】

重力に逆らってはいけない

--------------------------

日銀会合で継続的な利上げを

感じさせる発信はなかった

というかできなかった

これも毎度のこと

日本政府にとって

円安はもちろん困るが

利上げによる金利上昇も困る

債務(借金)が多い国だから

金利負担が増えるのは非常に困る

まして積極財政の高市政権

そもそも利上げには否定的

日銀がガンガン

連続利上げできる可能性

→限りなく低い

日本は3%近くのインフレなのに

政策金利は0.75%しかない

→実質金利のマイナス幅は2%以上

金利が低すぎること以外にも

円安要因は山積み

●貿易赤字

●デジタル赤字

●新NISAの円売り

実需の円売りは

長期的なドル円上昇に

強く貢献する

--------------------------

ここからは

為替介入が意識される

しかしまだ先になる公算が高いと見る

投機の円売りが

まだ積み上がってない中で

介入しても効果は限定的だから。

→IMMポジションは12/9までで円買い越し(円買い>円売り)

その状態で仮にやったとしても

中途半端に終わる公算が高い

トレード方向は円安で固定

逆張りは報われない

為替介入狙いの

ショートは報われない

そういう輩が多いうちは

為替介入は来ない

→2024年はそうだった

ショーターがたまらず

損切りしてロング転した所で

介入やってきた

152円でくると騒がれてたが

実際にきたのは160円越え

為替介入は政府にとって

「絶対に負けられない戦い」

↓

前回介入した水準より

高い水準で行うことになりやすい

低いレートで実施して

万が一、負けると

投機筋に足元を見られて

一斉に円売りされ収拾がつかなくなる

--------------------------

チャートも三角保ち合いを

見事に大陽線でブレイク

円の悲しい運命は決まってしまった

重力に逆らわないことが大事

そんな感じです