「落ちるナイフを拾うな」という呪いを解くときが来たどうも、トレードアイデアラボの猫飼いです。「落ちるナイフを拾うな」――これ、トレードの世界では有名な格言ですよね。

ええ、僕も昔はそう信じてましたよ。いや、信じさせられていた、と言った方が正しいかもしれない。

でも、あなたに問いたい。

そのナイフ、本当に拾っちゃダメなんですか?

いやいや、よく切れるナイフなら、ちゃんと軍手でもして、しっかり握ってやればいいじゃないかと。

下手に指先で摘まもうとするから血が出るんですって。

⸻

■ 初級者は飛びつく。中級者は待つ。じゃあ上級者は?

ボラティリティが高い相場になると、みんなソワソワし始めます。

そりゃそうです。昨日のドル円みたいに400ピプスも一気に落ちたら、「うわっ、いま入ればよかった!」って気持ちになるでしょう。

でも、ここでの行動がレベルを分けるんです。

• 初級者は、何の根拠もなく「下がってる!売れ!」と飛びつく。

• 中級者は、「いや、ここは戻りを待つべきだ」と冷静にスルー。

• そして上級者は、「よし、追い風が吹いてるな」と確認し、**“今すぐ獲りにいく”**んです。

これが“教える人”と“教えられる人”の決定的な差。

中級者の理屈は間違ってないんですよ。でもね、戻りが来るのに2〜3日かかったらどうです?その間、何もできない。見てるだけ。結果、稼げない。

稼げないってことは、「トレードという職業」においては戦力外なんです。

「いやいや、でも安全第一が大事でしょ?」

それは趣味トレーダーの話。プロの世界では“見送って利益ゼロ”は、“負け”と同義です。

⸻

■ 落ちるナイフに飛びついた20代女子の話

ある日、うちのトレード塾に来た20代の女性、生徒のAさん。

ボブヘアでチュニックが似合う、ちょっとオシャレな子です。彼女、ある日とんでもない場面でエントリーした。

「先生!ドル円がめっちゃ落ちてたので、慌てて売りで入ったら…戻ってきてロスカットされました!」

いやもう、笑うしかなかったです。

僕「それ、見た目に飛びついただけだよね?ナイフ拾いに行って、指切ったタイプやん(笑)」

でもAさん、落ち込んでた。

「“落ちるナイフは拾うな”ってネットでも言ってたんで…やっぱり私、センスないのかなって」

そこで僕は彼女にこう言いました。

「いや違うよ。落ちてるのがナイフかどうかも見ずに拾ったから失敗しただけ。“何が落ちてきてるか”がわかってれば、プロはそれを狙って拾いにいくんだよ」

⸻

■ プロは“風”を読む。追い風理論という武器

さて、ここで登場するのが“追い風理論”です。

一辺倒な急落や急騰には、必ず「それを後押ししてる風」が吹いています。

僕らはそれを“追い風情報”と呼んでいます。

たとえば、昨日の相場。

ドル円が400ピプス落ちた。でも、それだけじゃ仕掛ける材料としては不十分なんです。

大事なのは、その動きを複数の情報が支えているかどうか。

具体的には:

• 米国債利回りが下がってる

• クロス円も下がってる

• ドルフランも下がってる

• ドルチャイナも下がってる

• ゴールドが上がってる

• 日経平均が落ちてる

この6つが全部同じ方向を向いてたら、それは強烈な風が吹いてるってことなんです。

つまり、ただの一時的な急落じゃなくて、“追い風がある急落”。

こういう時に、「戻りを待つ」とか言ってたら……その風が収まって終わっちゃうんです。

⸻

■ 実際のトレード例:戻りなんて待ってたら置いてかれる

昨日の話をしましょう。

僕は事前に「メジャーSQ前だから、相場はオプションと先物に引き寄せられる」と読んでました。

つまり、ドル円は143円に向かっていく流れがあると。

その時点で、もう追い風は吹き始めてたんです。

さらにチャートを見ると、ドルフランが主導で落ちてた。

「ドル円が目立ってたけど、仕掛け人はドルフランだな」と判断。

そこで、さっきの6つの追い風情報をチェックした。

全部OK。もうGOサイン。

結果?戻りなんて待たずに、ひたすら売りで利益を積み上げることができたんですよ。

⸻

■ 「落ちるナイフを拾うな」と言ってる講師に騙されるな

ここで強く言いたい。

「落ちるナイフを拾うな」とだけ教えてる講師。

それ、逃げの指導なんです。

ミスされるのが怖いから、何もさせない。

間違わないために、何もしない。それって、先生じゃなくて監視員でしょ?

本当に教えるってのは、「ここなら拾える、なぜならこうだから」と仕掛けの根拠を伝えること。

それができない人は、まだ自分自身が“戻りを待つ中級者”なんですよ。

⸻

■ 上級者の証明とは、“追い風を感じて動けること”

もう一度言います。

• 飛びつくのが初級

• 待てるのが中級

• 動けるのが上級

でも、やみくもに動いてはダメ。

風を読む。情報を確認する。根拠を持って動く。

これができる人こそ、“ナイフを拾う”ことができる人なんです。

そして、そういう人こそが“人に教える資格”を持っている。

⸻

■ 最後に:あなたもプロを名乗っていい

あなたがこの記事をここまで読んだなら、

きっと「ただの中級者」で終わりたくない人だと思います。

だったら、風を読んでください。

ナイフが落ちてくる瞬間、空気の流れを感じてください。

そして――ちゃんと利き手で拾ってください。

利き手で。素手で。滑らずに。

…軍手、いる?(笑)

プロの世界では、“動いた者だけが報われる”。

戻りを待つのは、もはや“ぬるい”。

あなたのトレードに、確かな風が吹きますように。

コミュニティのアイデア

ゴールド 押し目買い日足→上昇トレンド

4時間足→上昇トレンド

※矢印に沿ったトレードを推奨

図はゴールド1時間足です。

ゴールドは強く上昇中です。

これに逆張りは禁止です。

ただ、思考停止で買っていけばいい、というわけでもないです。

確かに強く上昇してるのでどこで買っても勝てる相場ではありますが、押し目買いの基本は「押し」を待つことです。

押しを作らない上昇は危険です。ご注意ください。

上位足を見てるともうしばらく上昇傾向の相場になりそうですが、来週あたりからは調整の動きになるかもしれません。

そろそろいったんの天井の可能性を常に考えておいて下さいね。

水平線やGMMA青帯まで下がってくれば押し目買いのチャンスです。

本日は一度下落を待ってますが、決してその下落を狙おうなんて欲張った考えは持たないこと。

強い上昇トレンド中なので、下落ではなく、上昇方向にトレードしていきましょう。

米中対立:インドにとっての黄金の時?米国と中国の間で激化する貿易摩擦、特に米国が中国製品に課す大規模な関税措置は、意図せずしてインドに有利な状況を生み出しています。インド製品に対する関税が中国製品に比べて大幅に低いため、コストや地政学的リスクを回避しようとする企業にとって、インドは米国市場への供給における魅力的な代替製造拠点として浮上しています。この関税上の優位性は、インド経済に独特な戦略的機会をもたらしています。

こうした変化の兆しはすでに表れており、アップルがインドからのiPhone輸入を増やす検討を進め、関税期限前に出荷を加速していると報じられています。この動きはアップルに限らず、サムスンを含む他の世界的電子機器メーカーや、一部の中国企業さえもが、インドを通じた生産や輸出の再構築を検討するきっかけとなっています。これらの動きは、インドの「メイク・イン・インディア」政策を強力に後押しし、同国がグローバル電子製品のバリューチェーンで果たす役割を拡大する可能性を秘めています。

製造業の活動、投資、輸出の急増は、インドの代表的な株価指数「Nifty 50」にとって強力な追い風となるでしょう。経済成長の加速、構成企業(特に製造業や物流業)の利益拡大、海外からの投資増加、そして市場心理の改善が期待されます。ただし、この潜在力を現実のものとするためには、インドはインフラ整備、政策の安定性、ビジネス環境の改善といった継続的な課題に取り組む必要があります。さらに、他の低関税国との競争や、米国との通商交渉で有利な条件を確保するための努力も欠かせません。

三尊② 転換パターンを約30件、比べてみたトレンド転換や、転換時のチャートパターンの認識や区別は、人それぞれです。

ただ、今回、約30のパターンを比較して、明らかなV字になっている箇所(いわゆるスパイクハイ、トップ、ロー、ボトムなどと呼ばれるもの)は、1箇所だけでした。

これが、意味するところは、『根拠の少ない逆張りは、非常に勝率が悪くなる』ということです。

ついつい、『天井や底を狙いたい、頭も尻尾も』と欲張ると、自分のエントリーポイントより、次の高値や安値が天底で、損切りの後で転換したとなりがちです。

ですので、天底は分からないと考えて、しっかり転換を確認してから、順張りで入るほうが、期待値は高いと思います。

下に、チャートの続き(左側)載せておきます。

VIXは60.13まで上昇し、市場は明確にリスクオフの局面に突入VIXは60.13まで上昇し、市場は明確にリスクオフの局面に突入しています。40を超えるというのは、投資家心理が極端に不安定になっている証拠です。

背景には、米国が発表した新たな関税政策があり、これが世界経済への不透明感を高め、株式市場全体を下押ししています。過去を振り返ると、コロナショック時のVIXは80を超えていました。現在はそれに次ぐレベルであり、相場が本格的な混乱期に入る可能性もあります。こういった局面では、慌てて売買せず、現金比率を高めて守りを固めること、そして急落後に訪れるリバウンドのチャンスに備えることが重要です。市場が恐怖に包まれる今こそ、冷静さが試される局面です。

リーマンショックの記憶が教える、ドル円の“翌日(the day after tomorrow)”の戦い方どうも、トレードアイデアラボの猫飼いです。週明けのドル円、ギャップを伴ってスタートしましたね。

お伝えしていた「ギャップ戦術」を仕掛けてくださったトレーダーも多かったことでしょう。私自身も、こうした“意図的なズレ”に乗るのは大好きです。なぜなら、とても確度が高いからです。

ギャップ発生後の値動きというのは、マーケットメーカーが「急いでポジションをニュートラルにしたい」というサイン。ギャップを起点に勢いがつくと、素直に流れに乗るだけでも十分取れる相場になります。

さて、そこからドル円はどうなったか?

ギャップを埋めた後、147円に控える大きなオプションに絡む攻防に入りました。

オプションの権利行使価格、いわゆる「ストライクプライス」が意識される局面では、まるで見えない壁にぶつかったかのように、値動きが不自然になります。

この日もそう。147円を前に強く抵抗するような動き。その背後では先物の大口勢が売り仕込みを進めていたことが、先物チャートを見れば明らかでした。ロンドンフィックスを通過し13:30を過ぎる頃には147円の防戦の買い圧力が削げ延々と下落していきました。

僕らも断続的に売りを仕掛けて午前3時頃には手仕舞いしました。

本日は先物と次のオプションが重なり合う145円に向かって攻防が発生します。

⸻

株式市場は暴落からの“買い戻しモード”

一方で、株式市場はというと──

前週の暴落を受けて、「戻り」を試すタイミングでした。であれば、ドル円も簡単には下がりません。リスクオンに傾けば、円は売られやすくなる。これもまた、トレーダーとして押さえておきたいポイントです。

そして…ドル円はその後、148円まで上昇。

「あれ? こんなに戻すの?」と感じた方も多かったのでは?

でも、これは驚くことではありません。

リーマンショックのときと全く同じ動きなんです。

⸻

暴落の翌日に売り向かうな

暴落が起きた翌日、なぜかマーケットには楽観論が漂います。

「悪材料は出尽くし!」「今が買いのチャンス!」という声が溢れ、信じられないくらい買い戻されるんです。これはもはや、“相場のあるある”と言ってもいいでしょう。

なぜそんな現象が起きるのか?

それは、暴落を起こした本物のプレイヤーたち──巨大ファンドや機関投資家たちが、もっと高いところから何度も売りたいからです。

だから、あえて買い戻しのムードを演出する。彼らの売り場を作るために。

つまり、暴落の翌日に売り向かうのは素人のすることなんです。

これは、絶対に覚えておいてください。

⸻

本能でトレードしていませんか?

こうした相場の仕掛けや罠にまんまとハマってしまう人たちには、ある共通点があります。

それが、「本能のままにトレードしている」ということ。

「怖いから損切りできない」

「悔しいからナンピンする」

「上がると思ったのに!」と怒りながらポジションを握りしめる。

──これらは、すべて「四毒」です。

⸻

トレーダーを蝕む“四つの毒”

トレードで生き残り、継続的に勝ち続けるためには、

この「四毒」を排除する必要があります。

1. 欲(よく) – もっと取れるかも、という欲が利確を遅らせる

2. 恐(おそれ) – 負けるのが怖くて、エントリーができない

3. 怒(いかり) – 相場に対して感情的になり、冷静さを失う

4. 慢(おごり) – 自分の分析に固執し、マーケットの声を無視する

これらの毒が、あなたのトレードのパフォーマンスを確実に蝕んでいきます。

⸻

技術ではなく、心が先

結局のところ、相場で勝つためには

テクニックの前にマインドの修正が必要です。

どれだけうまくチャートが読めても、どれだけ正確に指標を予測できても、

心に毒があれば、勝てるトレードも勝てません。

マーケットの裏側にある「意図」を読み解く力と、

それに乗るための冷静なメンタル。

このふたつを手に入れたとき、ようやく本物のトレーダーになれるって思います。

ドル円 下落トレンド継続 そろそろ売り場かチャートは4時間足です。

ここ1週間ほどのドル円はトランプ大統領による関税政策に振り回され、ボラティリティも高いですが、4時間足のトレンドは依然として緑のチャネルラインに沿って下落トレンド中であることが分かります。

昨日からドル円は反発し上昇しましたが、白でラインを引いた148円付近、149円付近が戻り売りポイントとして意識されるクラスターポイントです。

150円付近の前回高値を超えると上昇トレンドに目線を変えるポイントになりますが、まさにトランプ大統領が関税を発表したあたりの価格になります。

今のところそこを上回らない限りは戻り売りスタンスで臨みたいです。

エルビット・システムズの拡大を推進している要因とは?エルビット・システムズは、国際的な戦略的協力と先進技術の提供に支えられ、大きな進展を遂げています。この拡大の基盤となっているのは、ドイツのディール・ディフェンス(Diehl Defence)とのパートナーシップの強化です。両社は、Euro-GATR精密誘導ロケットシステムをドイツ陸軍のヘリコプター部隊に導入する取り組みを進めており、エルビットが高度でコスト効率の高いソリューションを既存のヨーロッパ防衛体制に統合し、産業協力をさらに深める能力を示しています。

一方、エルビットは、ギリシャが推進する数十億ユーロ規模の国防近代化計画においても重要な供給業者として注目されています。ギリシャがイスラエルのような戦略的パートナーからの迅速な調達を積極的に進める中、エルビットのPuls多連装ロケットシステムに関する協議が行われていると報じられています。この大規模な計画に参画すれば、エルビットにとって市場への大きな浸透となり、NATO加盟国が求める大幅な能力向上を支援する装備提供での役割拡大を示すことになります。

こうした戦略的地位と優れた技術力の組み合わせは、金融界からも関心を集めています。特に、バンガード・グループ(Vanguard Group Inc.)を中心とする機関投資家による株式購入の増加は、エルビットの成長戦略と将来性に対する市場の強い信頼を反映しています。投資家からのこうした支持に加え、具体的な協業や市場機会の存在が、イノベーションとパートナーシップを駆使して国際的な拡大を進める企業像を明確に示しています。

ゴールド 戻り売り日足→上昇トレンド

4時間足→下落トレンド

※矢印に沿ったトレードを推奨

図はゴールド1時間足です。

ゴールドは昨日まで下落トレンド、現在も下落トレンドですが昨日安値でダブルボトムみたいな感じにも見えます。

基本は上がったところから戻り売り、現在値からだとGMMA青帯を意識しておいてください。

また昨日高値も意識されやすいです。

ただし、戻り売りでもあまり深追いはしない方がいいですね。

昨日安値付近には日足の水平線があります。

そこは強く意識されるポイントなので下がってくれば買いの検討ができます。

現在値付近で値固めするなら日足の大きな上昇になっていくかもしれませんが、

現時点ではまだ戻り売りで考えておくのが◎

ユーちぇるのチャート分析【暴落時に起こること】

暴落時、

最初にいなくなるのは

レバレッジをかけてる人

下落に耐えられず

強制ロスカットに遭い、

パニック売りを助長

普段ハイレバで

うまく行ってる人も

こういう時にいなくなる

お次は

リバウンド狙いの逆張り勢

値頃感から買いに走る

「こんなに下がってるから」

という理由で自信満々に買う

下がったものが

その後必ず上がってくると

なぜ確信を持てるのか?

それは

FXや株を始めてから

レンジ相場ばかりで、

時間が経てば元の価格帯に

戻るという値動きをたくさん

見てきてるから。

だからナンピンするけど

トレンドの時は必ずしも

戻ってきてくれない

----------------

当たり前のことなのに

普段みんなができていないこと

●連敗に耐えられる資金管理

●1トレードことの許容損失の徹底

これらができていなくても

ボラティリティーが

低い相場なら生き残れる

なんなら

運が良ければ資金も増える

でも

今回のような

大相場はいずれ来る

そのときに

ちゃっかり退場する

相場はそういう風にできてる

この相場を経験して

資金を溶かした人で

まだ諦めきれない人が

いるとしたら

それは立派な才能。

今回のような相場が

またいずれ来るという

意識を持って取り組めば

(再出発の最初は本当に辛いが)

生き残るために1番重要な

資金管理を真にマスターできる

----------------

そしてもう一つの事実は

こういう相場で

新しい金持ちが

生まれるということ

元々の金持ちは

さらに金持ちになる

今回の経験を活かして

今後に繋げられるかは

その人次第

すべては

トランプさん次第なので

どっちに行ってもいいように資金管理

そして何より

勝手読みをせず

分かりやすい流れを待つこと

これができれば

資金管理も楽になる

----------------

ドル円は

ドルの動きに注意

リスクオフのドル安が

有事のドル買いに変化した可能性を見極めたい

リーマンショックや

コロナショック時もみられた

ドル不足のドル買いはみられるか、だね

まーそれもトランプさん次第

メンバーシップで解説しました

ではでは

ドバイより愛を込めて

みんなの無事&爆益を祈ってます💪🏾

そんな感じです

EUR/JPY 2025年4月 第二週ユーロ円4時間足です。

●昨年の夏の急落からレンジ状態が維持していましたが、とうとう均衡が破れるかもしれません。このレンジおよそ12円ほどの幅で推移していますが、ⓦⓧⓨ複合修正のⓨ波が3/18の高値で完了したように見てます。

●前回までのポスト分ではレンジトップまでの上昇からの下落再開と一般的な見方をしてましたが、トランプ関税の影響がトリガーとなりトップまでは未到達ですが波形ではⓨ波フラットが完了し、レンジ全体が完了した可能性を見てます。

●昨年7月からの波形をWXYのダブルジグザグとして見てますが、Y波の下落として、まずはW波との1:1のあたり(143円前半)を最初の目処としてトレード戦略を練っていきたいですね。

●赤線で2本ラインを入れてますがここをショートポジション上限のゾーンとしてます、このゾーンより上に価格がいく場合は様子見で考えます。

●大荒れの相場環境ですので週明けどのような動きになるか見当もつかない状態ですが、中国の報復関税もあり激化している不安的な状態ですので、クロス円もよほど良いニュースが飛び込まない限り目線は売り方向ではないでしょうか?

●ドル円の予測を考えていましたが、下方向であるとは思いますが下方向にしても想定経路がいくつもあり見えない部分が多く絞り込みが難しいので同じ円ベースのクロス円、とりわけユーロ円が見やすかったので、今週はドル円よりもクロス円を積極的にトレードしたいと考えてます。

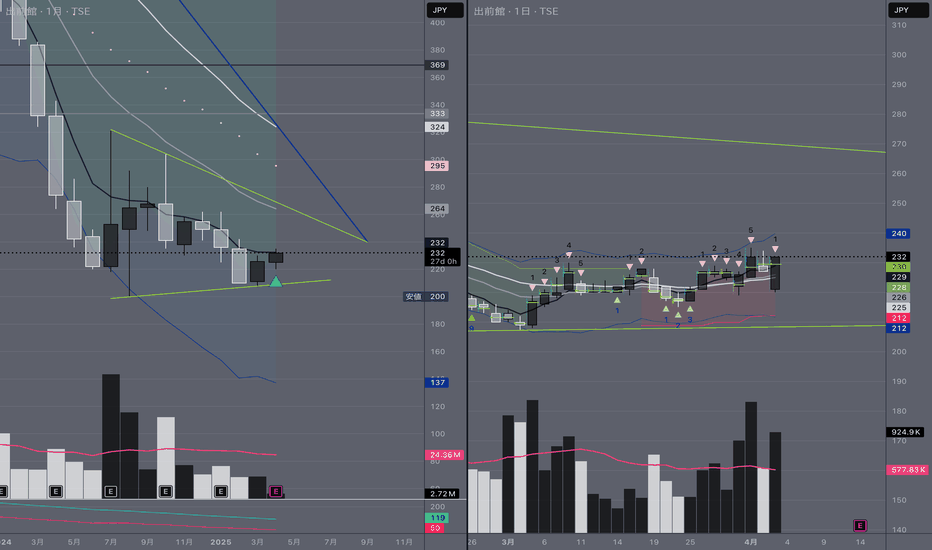

出前館_2484_202504感想■現在の動向の特徴

本日のK線は、小幅な反発を示し、日中の変動は大きかったものの、最終的には支持線付近で取引を終えました。出来高は平常水準に戻り、極端な市場心理が和らぎ、現在は慎重な調整局面にあることが示唆されます。

■支持線と抵抗線の考察

技術的には、主要な支持線は210~220円の範囲に位置しており、この支持が維持されれば、市場は底値を形成する可能性があります。一方、上方の抵抗線は約240円付近にあり、株価がこの抵抗線を突破すれば、トレンド転換の可能性が高まります。

■今後の展望

慎重な反発のシナリオ:今後数日間で、反発時に出来高が増加し、株価が210円以上を維持できれば、穏やかな反発局面が始まり、目標は240円付近となる可能性があります。

もみ合いまたは調整のリスク:逆に、出来高が低迷し、株価が支持線を維持できなければ、市場は引き続きもみ合い、またはさらに下落するリスクがあります。

株センサー

■投資に関するアドバイス

現在、市場は底値圏での調整期にあるため、投資家は慎重な姿勢を保ち、反発時の出来高増加に注目し、買い手の勢いが強まっているかを確認することが重要です。株価が240円を突破し、出来高が増加すれば、段階的な買い増しを検討できます。そうでなければ、明確なトレンド転換のサインが出るまで様子見を推奨します。

総じて、本日のK線と出来高は、市場が底値固めとポジションの入れ替えを行っている段階を示していますが、今後のトレンドはさらなる確認が必要です。投資家は、今後の動向や主要な技術的指標の変化に注目することをお勧めします。

突然暴落が加速する現象のトリガーはなにか?「3日間で13%の下落」は、リーマン・ショック時の暴落加速のトリガーとなった水準であり、

現在の市場でも同様の動きが起こる可能性が高い。

------ リーマン・ショック時のS&P500の動き -------

2008年9月29日: -8.8%の急落(米議会が金融救済法案を否決したことによる)

2008年10月6日〜8日:3日間で-13%の下落

この「3日間で13%の下落」を境に、レバレッジ投資家やファンドのポジション整理が一気に進み、さらなる売りが発生した。

その後も売りが止まらず1ヶ月で-27%暴落した。

-------------------------------------------------

------ 歴史的大暴落が起こるメカニズムまとめ -----

1日で7〜10%下落 サーキットブレーカー発動 (追証が発生し始める)

3日間で13%下落 暴落加速のトリガー (レバレッジ投資家・ヘッジファンドの投げ売り増加)

1週間で15%超下落 パニック売り本格化 (投資家心理の悪化、リスク管理ルール発動)

1ヶ月で25%超下落 システミック・リスク発生 (金融システムの混乱、政策介入の可能性)

-------------------------------------------------

--------- 暴落のスピードについて ----------

現代の市場では暴落のスピードが昔よりも早まる可能性が高い。

現代の市場では高頻度取引(HFT: High-Frequency Trading)が取引量の50%以上を占める。

HFTは「下落トレンドが発生すると瞬時に売りを仕掛ける」ため、暴落時には売りが加速しやすい。

例えば、2010年のフラッシュ・クラッシュではS&P500が数分で約9%急落した。(その後急反発)

「3日間で13%下落」が発生すると、アルゴリズムがさらに売りを増やし、

1日で20%近い暴落につながる可能性もある。

ネット証券・アプリ取引の普及で、個人投資家が簡単に売買できる環境が整っているため、

パニック時に個人投資家が一斉に売ることが起こりやすく、短時間での急落が発生するリスクが高まる。

米国市場には7%・13%・20%の下落で取引を停止する「サーキットブレーカー」があり、

取引停止後に「売り注文が一気に増える」ことがあり、再開後にさらに急落するケースもある。

2020年のコロナショック時は、3月9日・12日・16日と、1週間に3回も発動し、売りが加速した。

-------------------------------------------------

戻り売り狙い 下値追いは慎重 #トレードアイデアラボドル円の最新テクニカル状況

価格:149.75 (8:45現在)

直近高値:151.97(3/27)

サポートゾーン:149.30 ~148.90

レジスタンスゾーン:150.00 ~150.30

15:00〜16:00 戻り売り構え 欧州勢参入・ドル売り基調

21:15〜22:00 ブレイク狙い ADP ISMでドル乱高下、下ブレイクなら追随売り

22:30~ トレンド確定 指標の結果で明確に方向が出る 初動方向へついていく

エントリーポイント:149.80〜150.00

利確目標:148.90(買いオーダーが集中)

損切りライン:150.35

4/3 148.00 オプション

XAUUSD 4/1 デイトレードプラン連日強い上昇ですね、

持ち合いの修正波の終わりと初動の波をどうカウントするかで1波の値幅が変わってきますが

トライングルE地点をつけてからのNY後場からの上昇の波動こちらを1波とカウントしています。

詳しく観察しますときれいな比率のインパルスになっています。

この波が軸の波となって大まかこの比率で大きくなっていくのでは?と想定しております。

本日のトレードプランは

3波が1波の1.618到達、4波の持ち合いを待ち5波1波の等倍を狙う

4波のリトレースは3波の0.382を目安とし、フラットなどの単純修正で終わるのか

複合修正波となるのか見極めて、5-4上抜けでロング

現代のヘッジファンドのアルゴリズムに対抗する戦略:LiquidityとFVGを活用した逆張り手法どうも、トレードアイデアラボの猫飼いです。

Big Q氏が提唱する、Liquidity(流動性)が集まるエリアを推論して逆張る手法や、FVG(フェアバリューギャップ)発生時に逆張る手法は、現代のヘッジファンドのアルゴリズムトレードに対抗する上で、極めて有効な戦略です。僕らも同じ考えで以前からCMEのオプションや先物価格から流動性プールを予測して裁量トレードを行ってきました。

また、ヘッジファンドによる意図的な相場操縦が日常的に行われているという「性悪説」の前提で相場に臨むことも重要な視点です。これらの3つの考え方を実践するために、TradingViewを活用する方法があります。

TradingViewで実装できる3つのインジケーター

有志によって無料公開されている以下のインジケーターを導入することで、より精度の高いトレードが可能になります。

1. Liquidity Pool インジケーター

• 市場に溜まっている流動性のエリアを可視化し、大口投資家が狙うポイントを特定する。

2. FVG(フェアバリューギャップ)検出インジケーター

• FVGの発生を自動で察知し、エントリーポイントを見極める。

3. Manipulation(相場操縦)を疑うインジケーター

• ヘッジファンドによる仕掛けの可能性を示唆し、不自然な値動きを警戒できる。

MT4とTradingViewの比較:どちらを選ぶべきか?

MQL.comでも多くのインジケーターが公開されていますが、これらはPCのMT4にインストールする必要があります。そのため、MT5への移行や、外出先でスマホから確認したい場合には不便です。

一方、TradingViewならデバイスを問わず同じ環境を再現できるため、利便性が大幅に向上します。どこにいても一貫した分析ができる点が、大きなメリットといえるでしょう。

まとめ

流動性の溜まり具合を把握し、FVGを活用しながら相場操縦の可能性を疑うことで、ヘッジファンドの戦略に対抗するトレードが可能になります。TradingViewを活用し、これらの手法を実践に取り入れてみてください。

ユーちぇるのチャート分析【トランプ関税への疑念は消えず】

週末の金曜日、

米株は大きく値を崩した

米金利も大幅低下

背景にあるのは2つの指標結果

●PCE→個人消費の減少

●ミシガン→インフレ懸念

消費者がお金を

使わなくなってる

×

トランプ関税で

今後の物価上昇懸念

↓

関税は消費税と一緒

ゆくゆく物価上がる懸念を

消費者が感じてる

それを見越して

消費者が節約してる状況

トランプ関税は

アメリカ経済に

悪い影響を与える

この不安から大口は

米株を売って米国債を買う動き

※国債買い=金利低下

クラシックなリスクオフの相関

為替もリスクオフで反応

→円高・オセアニア通貨安

以前指摘した通り、

トランプ政策への不確実性が

取り払われないと米株は本格上昇できない

自動車関税が発表されて

日本株も大きく下落してる

→この状態で日銀利上げできるの?

→利上げできないなら円安の可能性

→リスクオフ円高と利上げ観測後退の円安

まだ4月2日に相互関税の発表も控えてる

そして3月31日は

月末最終営業日

→値決めの時間には最大警戒

→一つ前のツイートで解説済み

月初になればまた指標ラッシュ

ISM&米雇用統計

①大きい流れを把握

②スケジュールを把握

③トレードの入口と出口を想定

目が離せない相場が続くけど

しっかりついていこう💪🏾

ではみんなも良い週末を!

そんな感じです

USD/JPY 2025年4月 第一週ドル円15分足に日足MA(黒)、4時間足MA(グレー)表示。

●3/25の高値でダイアゴナルa波終了からの点線四角がa波に対しての修正b波としてみてます。

●b波はフラットⒶⒷⒸの直近の下落はⒸ波として、ダイアゴナル又はインパルス波形の5波構成として下落すると見てますが、一番考えられる修正範囲として優先順に、抜けてきたトレンドライン/148.687のSRラインの交差点辺りを第一に考えてますが、次に一番深いところで、ピンクのゾーン下限付近(上昇ダイアゴナルの④波終点)、最後に、最短だとフラットⒶ波のボトムライン(149.552)、が修正b波の範囲とまずは考えてます。

●修正b波の後はc波上昇(全体がabc ジグザグ波)を考えてますが、ピンクのゾーンを明確に日足で抜けるような動きと推移では、直近高値までですでにジグザグ波abcが完了し3/11までの下落に対しての修正が完了で下落再開と見ていくつもりです。

●3月の月足が月曜日が最終日で確定しますが、月足の位置がどこで閉じるかまた時間足の波形等を参考にしながら、週中くらいである程度の上下方向の向きの答え合わせが可能ではないかと考えてます。

BTC 2025 4月の分析値動きを当てるのではなくサイクルを重視しています

★3/29 コメント

●ハッシュリボン Buy:日足○ 週足○ 月足○

①日足・週足 Buy点灯

●2週間足RSI

①上目線 2週間足RSI ETH32%から考えるとBTC49%底かもしれません

②下目線 米株のリセッション(暴落)が来ると更に下がります

●日足

①MA200を強く抜けない場合下目線継続

②下降雲に突入した場合、上昇目線92000ドルを抜けれるか?

③下降雲に弾かれる場合、下目線継続

●レジサポライン

①USD:レジ/サポライン 74000・69000・63000・55000

②USD:レジ/サポライン 88597・85053・83396・80081

●大底は3万ドルですが、もう無理かもしれません

●週足MACD:DC中 10万ドルを超えれないなら下目線

★雲のネジレ:為替含む,前後で動きます

①12/1

★BTC F&G 44↑ 2月27日10 3月4日15

80から90以上売り場の可能性あり 20以下買い場の可能性あり10は底に近い

●予想 A強気 B普通 C弱気です (BTCはボラが激しいので7月に更新します)

★重要なライン:12260000円(為替変動あり),80000ドル,割ると下降トレンドに入ります

●週間足 左:JPY,BITFLYER 右:USD,COINBACE

週足:JPY PIVOT○ ichimoku○ MACD○ RSI✖ 上昇トレンド

USD COINBACE 左:日足 右:日足

左:10年間の平均騰落率(注意 年数が浅いので参考にはならない場合あり)

週末に記録 BTC F&G 黄色 25以下 青色 20以下 赤色 10以下 緑88以上

右:ハッシュリボンと窓 基本右肩上がりなので、下の窓は埋まらない場合があります

ハッシュリボン Buy:日足○ 週足○ 月足○

MA200 Buy:日足✖ 週足○ (大底付近は週足が✖)

VIX:日足○ 週足✖ 月足○ (大底付近は月足が✖)

★注意

横横が続く場合、シンプソンになる可能性が高く大きく下や上に動く

週足MA200以下は、株の投資家は離れるので上がりにくいです

ハッシュリボンは一時的な点灯はあるので注意してください

チャートは、基本的に右肩上がりなので、下の窓は埋まらない場合がある

BTCは、米国指数:NASDAQ100に左右される場合があるので注意

●トレードが苦手なら:基本的に長期右上がりのチャートは、ホールドした方が良い

●苦手でもトレードしたい場合:2週間RSI:50%か30%で買いを考えること

ETH

●2週間足 左:JPY,BITFLYER 右:USD,COINBACE

RSIからほぼ底かもしれませんが、深掘ると16万・1200ドル