キオクシアさん上昇続いたので後日陰線付けて調整が入りますが^^vここの所の連日陽線で上昇して短期MAが中期MAと乖離幅が出来た為後日わざと陰線を付けて短期MAが中期MAに近づいて来るという調整が入りますがその後は上昇の兆し^^v

赤い短期MAた調整の為に中期MAに近づいて来てもその時緑の中期MAが右肩上がりなら短期MAは下抜けられないので反発して再び上昇となります。ここでは表示出来ませんが大循環EMAは買いを示唆するステージ1、大循環MACD3本右肩上がりで一目均衡表の一番大切な基準線と遅行線が上向き、出来高もそこそこあって200MA右肩上がり^^v

一旦下げの調整が入りますがその後は再び上昇の兆しです!!

今後5日位どうなるかロウソク足の出方を考察して下さい。今日の時点で私の今後の考察が外れたらこいつの目は節穴だと笑ってやって下さい( ̄∇ ̄;)ハッハッハ

(個人のシナリオ)

上記の通り一旦調整の陰線が入った後に再び陽線で上昇。短期MAが中長期バンドに近づいて来た時バンドが右肩上がりなら短期MAが中期MAを割り込めないので上昇します。

コミュニティのアイデア

2026年のガス価格:暴落か、それとも高騰か?2026年、天然ガス市場は単なるコモディティから地政学的な武器、そして経済的な力へと変貌を遂げ、重要な転換点を迎えています。「第3の波」と呼ばれる世界のLNG(液化天然ガス)生産能力の急増は、エネルギーのランドスケープ全体を塗り替えつつあります。米国は日量1,085億立方フィートという記録的な生産レベルを達成し、カタールから湾岸地域に至る新たな液化施設は、2030年までにさらに3,000億立方メートルのガスを市場に供給する準備を進めています。この潤沢な供給は米国内の価格を押し下げ、過去17年間で米国の消費者に1.6兆ドルの節約をもたらし、ガソリン価格を4年ぶりの低水準に押し下げました。

しかし、この供給過剰はパラドックスを生み出しています。北米の生産者がかつてない生産量を維持する一方で、地域市場が相互に接続されるにつれ、世界的なボラティリティは激化しています。カタールでの生産停止がヒューストンの価格に影響を与え、東京の寒波がベルリンの製造コストに影響を及ぼす時代です。地政学的リスクは劇的に高まり、パイプラインは正当な軍事標的となり、インフラへのサイバー攻撃は組織化され、従来の同盟関係は制裁の下で亀裂が生じています。アゼルバイジャンを経由するロシアからヨーロッパへのガスの流れは、エネルギー安全保障がいかに戦略的な操作の舞台となっているかを物語っています。

テクノロジーは機会とリスクの両方を加速させています。人工知能が探査の意思決定や取引アルゴリズムを主導し、衛星がメタン漏れを監視しています。しかし、業界は存亡の危機に直面しています。国家支援のハッカーが制御システムを標的にし、炭素規制は世界的に強化され、座礁資産の経済性が大きく立ちはだかっています。以前のサイクルのようなブームとバスト(好況と不況)のメンタリティに代わり、資本規律が重視され、生産者は量より利益率を優先しています。大量供給、地政学的緊張、技術革新の収束は、「根本的な不確実性」だけが唯一の確実性である市場を生み出し、天然ガスはかつてないほど豊富であると同時に、不安定なものとなっています。

深夜は予想的中FOMCまでは、5,140ドル〜5,190ドルのレンジ、あるいは緩やかな上昇継続を予想します。

一気に5,200ドルの大台を目指す力はありますが、昼間(東京市場〜ロンドン序盤)は利確売りと押し目買いが交錯し、高値圏での保ち合いになりやすい

エントリー値 5,155 〜 5,168 15分足フィボナッチ0.382〜0.236のゾーン。5,170付近での反発を確認してからが安全

利確値 (TP1) 5,190 直近のヒゲ先(最高値付近)。ここでの反応は一旦強くなるはず

利確値 (TP2) 5,215 5,200の大台を突破した後の次の心理的節目。

損切り値 (SL) 5,130 15分足のフィボナッチ0.618を下回り、上昇の勢いが一旦削がれるライン。

ナスダック100先物、トライアングルから放たれる前夜?今週の振り返り

今週はグリーンランド問題で高値・安値を切り下げて下落したが、その後、元の水準まで回復する展開となった。先週末時点の下落シナリオには「12月11日付近の高値圏で売りが続く展開や週末の続きで下落進行となった場合、再びローリングVWAP(RVWAP)を下抜けるときは、75日出来高加重移動平均線のサポートテストとなる。75日出来高加重移動平均線とかぶっている一番上の黄色の点線ゾーンでサポートするなら、反発で上昇継続となるか。一番上の黄色の点線ゾーンを下抜けてしまうと、24,900~24,950あたりまで下がる可能性がある」と書いていた。

結果は、75日出来高加重移動平均線がサポートにならず下抜けたが、1月21日(水)の安値が24,871.8で止まり、下抜けたときの下げ幅24,900に近いところで止まってくれた。ボリンジャーバンド(私の特殊設定・チャート外)で見ても-3σ近くまで接近したが、そこで止まって反発していた。ネガティブな材料で下げたが、底堅い動きだった。

ここまで10月末のエリオット推進波の終了から調整波が進行してきてトライアングルを形成していた。今週はトライアングルの下に潜り込んだが、回復してきてトライアングルの上に戻すかどうか判定が出る位置に来ている。ボリンジャーバンドは小さくなり、次の方向感を待っている状況だ。値固めは十分。マグニフィセント・セブンの決算発表が来週から始まるが、その結果を待って作られたチャート形状にも見える。今にも上下どちらかに動き出しそうだが、果たしてどうなるか。

現状はトライアングルの端だがわずかに下側、RVWAPのやや上と絶妙な位置にいる。マグニフィセント・セブンETFのMAGSも週明けに窓を開けて下落しているが、週末までにグングンと買いが入り前週水準まで回復している。小型から大型に資金流入がシフト継続するなら、やや警戒はしておきたい。

トライアングルを再び上抜けできれば、最高値更新が視野に入ってくる。上抜けできないとグズグズした動きか少し深めに落ちる可能性を秘めているだろう。

次週のシナリオ

①上昇する場合

トライアングル上抜け進行できるなら、12月11日高値25,877.4(B)を上抜けると、最高値26,254.2まで戻すのが次の目標地点。

②下落する場合

再びRVWAPを下抜けて白色の点線ゾーンを割り込むと、次は再び24,850付近で値止まりできるかテストだろう。C地点や黄色の点線ゾーンもサポートテストゾーンとなる。

上記でサポートできなければオレンジ色の点線ライン付近まで下がることは少し長めの時間軸では警戒しておきたい。

USDJPY為替介入相場へ突入?上位足の 相場テクニカル分析(2026/1/26)Technical Outlook予想は娯楽!

シナリオは武器!

<環境認識>

・Monthly Buyモデル

・Weekly Buyモデル(現在位置70%付近)

・Daily Sellモデル

・4H Sellモデル

<ロングorショート>

・ショート計画

週明け155.284 (Weekly Bulish Rangeのlast internal Range Liquidity(12/18 pDaily.L))

まで行く可能性ありその後戻り売り狙いを待つ

戻り売りエリア (157.07~157.5)Daily inversal-FVG

2026/1/5の日足ローソクがBBとなるため〜調整が1/5の高値付近まで調整が理想的(157.30付近)

ここはDaily i-FVG価格不均衡エリア

<利確目標>

TP1 155.284 (Weekly Bulish Rangeのinternal last Rangeliquidity(12/18 pDaily.L)

TP2 154.34 (2025/12 Monthly L EQL) ここ割れてくると次TP3 Monthly FVGエリア

TP3 152.82 (2025/11 Monthly L (FVG+)(Monthly Bulish Range 50%付近)

<損切り>

・ 戻り売り1時間Swing High(下落トレンドと推定した場合)

<懸念点>

・為替介入相場〜下落トレンド2波目は50%戻り調整付近)来週末再び実弾介入へ警戒

・4時間足において急落によるFVGが大きく60%以上の調整も警戒する)

・2波で数日間大口の売りポジションの仕込みレンジにも注目だ

・2026/1/5の日足ローソクがBBとなるため〜調整が1/5の高値付近まで調整が理想的(157.30付近)

ユーちぇる社長のチャート分析【日米協調レートチェック】

パワプロの

ナックルカーブくらいの

凄まじい変化球(笑)

ドル円は155円台まで暴落

上昇ウェッジを下抜け

日銀による円買い介入が

話題となった2022年以降、

こんな円安防止策は初めて。

海外勢も巻き込んで

ドル安・円高が進んだ

個人トレーダーの多くが

損切りを迫られただろう

今回は実際に中央銀行が

ドル円を売る実弾介入ではなく、

その準備段階のレートチェックと言われてる

実弾介入があった可能性も

もちろんゼロではない

これは週明け、

日銀の当座預金残高の変動

これを見て判断するしかない

完全に実弾介入か

そうでないか確定するのは

1/30(金)19:00に発表される介入実績をみて。

ここでは

レートチェックの前提で進めるね

NY連銀がレートチェックしたのは

日米で報道されてるので

これはまず間違いないけども。

ここで気になるのは

アメリカがわざわざ

協調介入してくれた理由だよね

日本は円安進行阻止できるから

もちろんやりたいけどさ。

アメリカからしたら

どういうメリットがあるのか?

一つ考えられるのは

「米金利上昇の抑制」

日本の金利上昇が

アメリカの長期金利を押し上げる

「連れ高」を防ぎたい狙い

直近、米長期金利は上昇基調だった

原因の一つはグリーンランド問題

もう一つは

日本財政悪化に伴う日本金利上昇

それに連れ高となって米金利も上がった

与野党とも消費税減税を掲げ

どっちが勝っても日本の財政は悪化

という懸念が日本金利上昇と円安につながった

金利上昇につながる円安をつぶして

米長期金利への波及を抑えたと考えられる

アメリカではいま高金利で

住宅ローン組みづらい問題がある

今年11月に中間選挙控えてるから

トランプ大統領は米金利上昇させたくない

レートチェックまでは

OKだったわけだけど

果たして実弾介入はあるのか?

ハードルは高い

G7の共通認識として

「為替レートは市場で決まるべき」

という原則があるため。

また協調介入でドル安が進みすぎると

アメリカ国内のインフレを助長し、

結果的にトランプ政権の首を

絞めることになるため、

慎重な判断が求められる

最後に、円安トレンドは変わるのか?

構造的な円安要因は不変:

レートチェックがあったとしても

以下の「3大円安要因」は変わっていない

1. 貿易赤字: エネルギー輸入に頼る構造

2. デジタル赤字: NetflixやAmazonなどへの支払いによるドル買い

3. 新NISAによる円売り: 海外資産への投資。

短期的には上値が重くなり

調整局面に入るが

長期的な円安トレンドが

崩れたとは言い切れない

むしろ、視野を広げれば

中長期的な「押し目買い」の

チャンスが近づいていると

捉えることもできる

もちろん

信じるか信じないかはあなた次第💪🏾(笑)

そんな感じです

USD/JPY 2026年1月 第五週USD/JPY4時間足に日足MA(赤)表示

●昨年4月からの上昇波、(w)(x)(y)ダブルジグザグと見た場合これにて完了した可能性。

上昇波もほぼ昨年1月の高値158.877までの推移。

●次の段階ではピンクのラインを破るかどうかを注目しています。

このラインを割り込めば本格的に目線を下方向に向けショートを狙っていきますが、現在はまだ上昇波としてさらに高値を更新する可能性もまだ払拭できないため。

●来週はピンクのゾーンまでのショートポジションが取れれば追加で。(本日レートチェックのような動きの後の戻りに一つショートを仕込んであります。)

●他のドルストレートを見ても綺麗にドル売りの様子。ユーロドルのアイデア(木曜日投稿済)で触れていますが、ポイントを上にブレイクしているのでこれまでのドル買い目線から一転、ドル売りの目線としています。

●しばらくはドル売りのトレンドが続きそうななのでドル円や他のペアでも方向を合わせて取っていきたいところです。

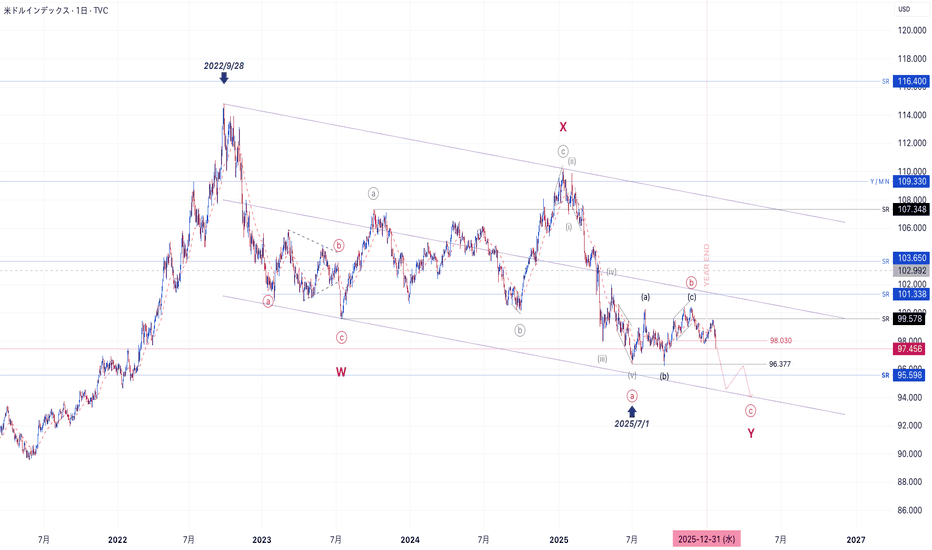

DXY(ドルインデックス)2025年1月 第五週ドルインデックス日足チャートに日足MA(赤)表示

●前回の投稿では上方向を考えていましたが第四週の急激なドル売りによりDXYも98.030の水準をしっかり割ってきたので下方向へ変更をしています。

●変更した部分は22年9月からの下落波をABCジグザグで見ていましたが、WXYダブルジグザグに変更。

現在そのY波のⓒ波として下落継続としています。これにより、これまで投稿しているメジャーなドルストレートのペアも変更しています。特にユーロドル、ポンドドル、ドルスイスなど直近の投稿は変更済みです。

●下落のとりあえずの目安としてチャネルの底をまずは考えています。

おおよそ95ドル台、または94円湖畔から中盤までの下落幅。

ここを抜けて更に大きく下落の場合ももちろん考えられますがまずはこの範囲の下落を最初に想定しております。

●DXYの動きはFXを取引する上で非常に重要なのでこのチャートをもとにドルストレートペアの整合性を見ながら戦略を練っております。

●第五週ではとりあえず96.377ⓐ波終点までのスペースが残ってますのでそこまでのドル売りを考慮して戦略を立てたら良いと思います。

EUR/USD 2025年1月 第四週EUR/USD 4時間足 日足MA表示

EUR/USDの短期、中期展望

●昨年から下方向優勢で追っていますが、現在昨年夏頃からの三角形のフォーメーションの中で推移しており、どちらに抜けるか微病な位置での推移。

●水平線を2本入れていますが、上は1.1730、下は1.140。方向の対局を伺う上でどちらからの線をこの後にブレイクした方へ軍配が上がると考えます。

(この2本のラインを次に日足以上の実体を伴う足で確定した方)

●昨日までに上のライン、1.1730を起点にトランプのダボス会議発言から下落しましたが、再度のこの上側のラインを日足実体のローソク足でしっかりブレイクすれば、上方向優位と見ています。(昨日21日と、一昨日20日の日足はこのラインの下で弾けています)

●また、三角形の上辺ラインをブレイクすれば、ほぼ上方向確実となるのでロング目線で1.20へは最低でも到達すると見ていますのでそこまでのロングを検討。

●下方向であれば、昨日21日の安値をまずは割り込まない限り難しい展開と見ています。

●昨日1.1730からショートを仕込んでありますが、再度上昇ブレイクする動きでは即撤退、一転してロング方向へのポジション取りへシフトする考えで見ています。

AUD/NZD 2026年1月 第四週AUD/NZD 4時間足 (日足MA(赤)、週足MA(青))表示

●前回矢印付近からのショートを狙ってポジションを取っていましたがまんまと上昇し損切りからの様子見ペアです。

●現状の判断からすると、ショート失敗から上昇したためフラット形成しに5波の高音付近への上昇を見ていましたが、その辺りへの上昇から現在日足MA(赤)を抜ける勢いで下落していますので、戻り売りのタイミングがあればショートを検討ペアです。

●ゴールはとりあえずはフラットA終点の1.140が上昇波の23.6%と重なるので第一目標ですが、この範囲ではshallow retracement(浅い戻し)なので、もう一段下の38.2%付近は視野に入れています。この辺りは波形を確認しながらとなりますが、フラットのC波なので、5波構造になるのがルールですのでその辺りの見極めですね。多くの場合38.2%の戻しや4波の終点(今回は重複しているポイント)あたりへの調整は期待ができるところです。

*フラット波形で見ていますが、他のフォーメーション(複合系なども)あり。

●一応トレンドラインを一本入れていますが(役に立つかはわかりませんが)このラインを破ってからの戻り売りができたらとは考えています。

●5波高値、1.16362を再度ブレイクしてしまえばこのアイデアは却下となります。

2026年1月20日のXAUUSD(ゴールド) 市場動向 テクニカル ファンダメンタルズ 分析

4,670ドル付近 で推移中。 前日の1月19日の朝には一時 4,690 という驚異的な最高値を記録しており、強気相場が継続中。

主な変動要因

地政学的リスクと貿易摩擦: トランプ大統領が欧州諸国(8カ国)に対し、2月1日から10%の関税を課すと発表したことを受け、安全資産としてのゴールドに資金が集中しています。

欧州との緊張: 米国・EU間の関係悪化が、リスクオフ(リスク回避)の動きを加速させています。

中央銀行の買い: 2025年からのトレンドとして、各国中央銀行による継続的な金購入が価格を下支えしています。

テクニカル分析

レジスタンス・サポートラインレジスタンス (上値) 4,700心理的な節目であり、ここを明確に上抜けると 4,708~4,760 付近まで真空地帯となる可能性も。

サポート (下値)4,650 ~ 4,580

4,650ここを割ると、週初めの安値圏である 4,580 付近までの調整が意識されます。

指標の傾向トレンド: 日足・4時間足ともに強い上昇トレンド。

本日のトレード戦略シナリオ戦略ターゲットイメージ

押し目買い(Buy Limit)

最もリスクリワードが良い戦略です。昨日の窓開け後のサポートを確認してから入ります。

エントリーポイント: 4,655 - 4,660 付近

根拠: 1時間足のサポートラインおよび、昨日の上昇に対する短期的なフィボナッチの押し目。

利確(TP)4,690 (昨日の最高値手前)

損切り(SL)4,645 (直近安値を割り込んだ場合)

2. 上抜け追随(Buy Stop)

心理的節目である 4,700 を突破する勢いに乗る戦略です。

エントリーポイント: 4,702 (上抜け確定後)

根拠 4,700 は強い心理的レジスタンス。ここを超えるとショート勢のストップロスを巻き込み、一気に加速する可能性が高いです。

利確(TP)4,730 - 4,750

損切り(SL)4,685 (ブレイクが騙しに終わった場合)

窓埋め狙いの逆張り(Sell)※短期向け

テクニカル的な「窓埋め」の習性を利用したリスク高めのトレード。

エントリーポイント: 4,680 - 4,685 付近で反落の兆候(長い上髭など)が見えたら

利確(TP)4,610 - 4,620

損切り(SL)4,705 ($4,700突破でシナリオ崩壊)

「窓埋め」の罠

月曜日に大きく開いた窓(ギャップ)は、数日〜数週間かけて埋まることもあれば、強力な上昇トレンドの最中では「埋めずに突き進む(ランウェイ・ギャップ)」こともあります

免責事項:

提示した数値やシナリオは、あくまで投稿時現在の市場データに基づく分析であり、利益を保証するものではありません。

最終的な投資判断は、必ずご自身の資産状況とリスク許容度に基づいて行われますようお願い申し上げます

リアルトレード配信は一部で配信中 次回配信は 21時予定

ナスダック100先物、高値安値切り上げも下落今週の振り返り

今週は高値・安値切り上げしたが、後半下がったため終値では下落となった。先週末時点の上昇シナリオには「12月11日高値25,877.4を上抜けると、最高値26,254.2まで戻すのが次の目標地点。新高値形成のチャンスもあるだろう。」と書いていた。結果としては1月13日(火)に週の高値は25,874.4を記録したが、12月11日高値にはわずかに届かず、そこから売り圧力が高まって1月14日(水)まで下落を続けた。

12月11日高値を超えられないのはややネガティブだが、まだ売りをこなす必要があるタイミングなのだろう。トライアングルの内側に戻ってしまった。しかし、1月14日(水)の下落は安値がトライアングルの下のラインに接したところで止まってヒゲをつけた反発をしている(一番右の白丸)。テクニカル的な反発に見え、弱気転換ではなく一時的に高値のタイミングで利益確定売りが強くなっただけのような形状だ。

先週末時点の下落シナリオには「再びローリングVWAP(RVWAP)を下抜ける場合は、再度75日出来高加重移動平均線のサポートテストとなる」と書いてた。RVWAPを一時的に下回ったが、同日中にRVWAPの上まで戻しており特に問題なかった。

1月14日(水)の反発後、1月15日(木)はもう一度トライアングルの上抜けを試すが、高値圏で再び売りとなって長めの上ヒゲを演出してしまった。翌1月16日(金)もトライアングルの上抜けを一時はしたが、こちらも高値圏で上ヒゲをつくった。1月15日(木)より低い位置で上昇が止まっているのも特徴的で、高値では売り待ちとなっているのが、上昇の継続性に懸念点となった。マグニフィセント・セブンのティッカーMAGSを見るとローテーション影響で不調な動きでナス100の足を引っ張る要因となっていそうだ。

12月11日高値付近の売りをこなして、高値超えができるかどうかが次週の注目ポイントとなる。超えられなければ再び横ばいから少し下方向に動く可能性が出てくる。とはいえ安値は切り上げてきており、上昇トレンドは継続中で現時点では心配するより、どちらかといえば上方向の動きに期待をかけたい。

次週のシナリオ

①上昇する場合

12月11日高値25,877.4を上抜けると、最高値26,254.2まで戻すのが次の目標地点。

②下落する場合

12月11日付近の高値圏で売りが続く展開や週末の続きで下落進行となった場合、再びローリングVWAP(RVWAP)を下抜けるときは、75日出来高加重移動平均線のサポートテストとなる。75日出来高加重移動平均線とかぶっている一番上の黄色の点線ゾーンでサポートするなら、反発で上昇継続となるか。

一番上の黄色の点線ゾーンを下抜けてしまうと、24,900~24,950あたりまで下がる可能性がある。

(NIKKEI225)日経平均株価週明けを下落で幕開けそうな日経平均株価

最高値圏で意識されるのは、日経平均を支える企業の個別業績などでなく市場全体を上方向か下方向へ動かす、フワッとした何となくそれらしい理由である

選挙で上げて関税で下げる?業績にどれだけ影響するかも不透明な状況で…チャートを見ればボラを作る理由など何でもいいのだと個人的には思う

最高値圏につき理由はどうであれ急落が入るのは、基本的なチャートの値動きとしては必然

現時点で短期的な値動きを除けば、①52500第1反発ポイント②51000第2反発ポイントを下回らなければ上昇トレンド継続内の調整で問題なし。しかし万が一、③48500を割るような大幅な暴落が発生すれば注意したい所であるが、今の所はまだ調整の範囲内での下落として問題はなさそう

USD/JPY 2026年1月 第四週USD/JPY1時間チャート、日足MA(赤)、4時間足MA(グレー)表示。

●引き続きドル円は12/5以降(または12/16)から進行中のダイアゴナルが継続中の動きと見て、ロング目線継続を優先的に考えています。

●直近の動きから、現在ダイアゴナル⑤波目が延長していく見方、または12/16からのダイアゴナル波形であれば、現在が④波目からの⑤波目となるのではとまずは見ています。

●ロングの候補として、ダイアゴナル下値線および直下に日足MA(赤)が控えているのでそのあたりからのロングはチャンスがあれば拾っていきたいと考えてますが、日足MAを明確に破る動きでは一旦ロングは損切り後様子見。

●上昇するケースでは160円付近をターゲットが良いと考えます。

●では、ダイアゴナル下値線と日足MAを破る動きのケースでは、下目線でショートとはならず、ショートはこのケースではマゼンダ色のライン154.4付近の安値を明確に割ってからと考えます。昨年4月からのゴールとして158.877のラインを目安にしてそこからの反転が優先順位として現状では考えていますが、さらに上昇のケースも視野にあるため目線の切り替えはあくまでも154.4付近安値ブレイクからのショート検討です。

●目線切り替えの価格帯を割るまではここから先少し的が絞りづらい動きになる可能性があるので上昇継続の場合でも短い足のトレード戦略に切り替えた方が無難とドル円に関しては考えてます。

●直近の戦略としては上昇継続中ですので、次の有力な押し目、ダイアゴナル下値ライン、日足MA 付近に寄せた所からのロングを一つ。抜ければ即撤退。次の戦略のための様子見を考えています。

ユーちぇる監督のチャート分析【ドル円】

週足は上ヒゲの長い十字線

片山さつき財務大臣の口先介入が機能している形

その中で、協調介入の可能性も示唆された

「いかなる選択肢も排除しない」という事なんだけど

実際には為替介入のハードルは依然まだ高い

なぜなら、投機筋の円売りポジションが溜まっていないから。

IMMポジションを見ると

やっと円売り越しが明確になってきた段階(=4.5万枚)

前回の為替介入あった時の水準である「18万枚」まで

円売りポジが溜まるまではまだ時間がかかる

あとは協調介入、

FRBと日銀両方で

ドル円を売る介入に関しては

現実味が圧倒的に薄い

例えば2011年の震災のような

緊急事態のときでのみ、

協調介入は正当化される

ただ日本のファンダメンタルズから

円安が進んでいる現状、

協調介入が正当化されるわけがない

もしそうなら

2022年と2024年にも

協調介入されているはず

(実際は日本の単独介入であった)

これだけ口先介入が強く行われて

ドル円・クロス円の上値を抑えてるのは

口先介入としては効果的。

ただ、そこには今後起こる円安の荒波を

なんとか少しでも弱く抑えたいという意図が垣間見える

円安になるイベントとしては

直近では日銀会合と解散総選挙が控えてる

どちらも明確な円安要因であり

それが来るってわかっているからこそ、

今やっきになって口先介入で

ドル円・クロス円の上値を抑えている

そして何より、

上値が抑えられているうちは

実弾の為替介入は来ない

来週日銀会合、そして選挙の日程も決まる

そうするとやっぱり円売り圧力が入りやすい

日本の財務省にとっては

非常に苦しい展開が続くし、

日銀も選挙の前後では利上げできないから

非常に苦しい政策運営を強いられるというところ

そう考えてもドル円・クロス円は

今週は円高基調で下落したけれども

やはりそれは調整と捉え、

中長期の円安目線は継続

円が買われる理由、

来ないもんかね〜

いや、難しい。

あ、ちなみに19日の月曜は

キング牧師記念日で米祝日

金曜日の日銀に向けての動きは

火曜日からと考えるのが妥当

円安のタイミングは

日銀前にくるのか、

あるいは前回のように

日銀会見からか。

ここも焦らず見極めたいところ

まーリスク管理として

万が一、円高行った時のイメージも

頭の片隅に置いておくけど…

米株の急落くらいしか思いつかない

結局、円安が落ち着くには

アメリカ要因が降ってくるしかない

2022年・2024年も

為替介入のみでは止まらなかった

アメリカ要因が重なったら

そこで初めてドル円上昇が落ち着く

※クロス円ではその限りではない

ということで

アメリカ要因が飛んできた場合の

円高リスクは頭に入れとく💪🏾

とりあえず

そんな感じです

【ドル円分析】ボックス上抜け後のリテスト|上限で反発できるか2025年9月始点のAnchored VWAP(レッド)と200EMAはいずれも上向きで、価格もその上で推移しています。 一方で直近は高値から押し戻されており、現在はボックス上抜け後のリテスト局面です。

FRVP(2025年9月起点)ではHVAを抜けて出来高の薄いゾーンに位置しており、方向が出ると値幅が出やすい地形です。 したがって、ここからの注目はシンプルにボックス上限がサポートとして機能するかになります。

支えられる:上抜けが定着し、高値更新を狙う流れへ

割れる:ボックス内へ回帰し、レンジ継続で方向感が出にくくなる可能性

COTは前週比で、投機筋が円ショート方向へ反転し、レバレッジ系も円ショートを積み増しました。

(詳細は私のプログの記事を参考にしてください。) さらに建玉(Open Interest)も増加しており、手仕舞いではなく新規が増えた可能性が示唆されます。

需給の燃料としては円安方向に追い風が残るため、リテストで押し目が入っても下で買いが入りやすい可能性があります。

まとめ

上昇トレンド。

出来高の薄いゾーンに位置(動きやすい)。

円売り燃料増加傾向。

ボックス上抜け後のリテスト局面。

→ボックス上限で反発できるかに注目!

反発できれば、もう一段上へ。