USDJPY為替介入相場へ突入?上位足の 相場テクニカル分析(2026/1/26)Technical Outlook予想は娯楽!

シナリオは武器!

<環境認識>

・Monthly Buyモデル

・Weekly Buyモデル(現在位置70%付近)

・Daily Sellモデル

・4H Sellモデル

<ロングorショート>

・ショート計画

週明け155.284 (Weekly Bulish Rangeのlast internal Range Liquidity(12/18 pDaily.L))

まで行く可能性ありその後戻り売り狙いを待つ

戻り売りエリア (157.07~157.5)Daily inversal-FVG

2026/1/5の日足ローソクがBBとなるため〜調整が1/5の高値付近まで調整が理想的(157.30付近)

ここはDaily i-FVG価格不均衡エリア

<利確目標>

TP1 155.284 (Weekly Bulish Rangeのinternal last Rangeliquidity(12/18 pDaily.L)

TP2 154.34 (2025/12 Monthly L EQL) ここ割れてくると次TP3 Monthly FVGエリア

TP3 152.82 (2025/11 Monthly L (FVG+)(Monthly Bulish Range 50%付近)

<損切り>

・ 戻り売り1時間Swing High(下落トレンドと推定した場合)

<懸念点>

・為替介入相場〜下落トレンド2波目は50%戻り調整付近)来週末再び実弾介入へ警戒

・4時間足において急落によるFVGが大きく60%以上の調整も警戒する)

・2波で数日間大口の売りポジションの仕込みレンジにも注目だ

・2026/1/5の日足ローソクがBBとなるため〜調整が1/5の高値付近まで調整が理想的(157.30付近)

コミュニティのアイデア

USD/JPY 2026年1月 第五週USD/JPY4時間足に日足MA(赤)表示

●昨年4月からの上昇波、(w)(x)(y)ダブルジグザグと見た場合これにて完了した可能性。

上昇波もほぼ昨年1月の高値158.877までの推移。

●次の段階ではピンクのラインを破るかどうかを注目しています。

このラインを割り込めば本格的に目線を下方向に向けショートを狙っていきますが、現在はまだ上昇波としてさらに高値を更新する可能性もまだ払拭できないため。

●来週はピンクのゾーンまでのショートポジションが取れれば追加で。(本日レートチェックのような動きの後の戻りに一つショートを仕込んであります。)

●他のドルストレートを見ても綺麗にドル売りの様子。ユーロドルのアイデア(木曜日投稿済)で触れていますが、ポイントを上にブレイクしているのでこれまでのドル買い目線から一転、ドル売りの目線としています。

●しばらくはドル売りのトレンドが続きそうななのでドル円や他のペアでも方向を合わせて取っていきたいところです。

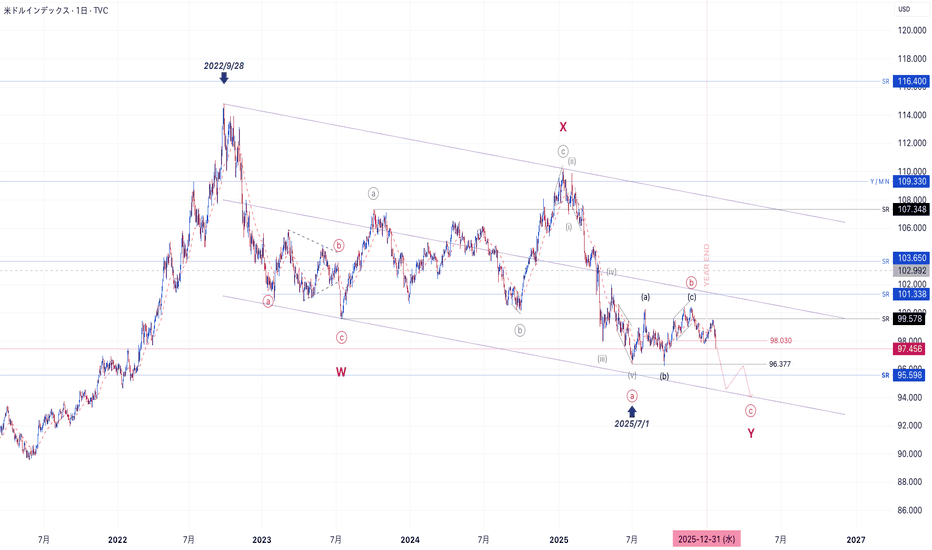

DXY(ドルインデックス)2025年1月 第五週ドルインデックス日足チャートに日足MA(赤)表示

●前回の投稿では上方向を考えていましたが第四週の急激なドル売りによりDXYも98.030の水準をしっかり割ってきたので下方向へ変更をしています。

●変更した部分は22年9月からの下落波をABCジグザグで見ていましたが、WXYダブルジグザグに変更。

現在そのY波のⓒ波として下落継続としています。これにより、これまで投稿しているメジャーなドルストレートのペアも変更しています。特にユーロドル、ポンドドル、ドルスイスなど直近の投稿は変更済みです。

●下落のとりあえずの目安としてチャネルの底をまずは考えています。

おおよそ95ドル台、または94円湖畔から中盤までの下落幅。

ここを抜けて更に大きく下落の場合ももちろん考えられますがまずはこの範囲の下落を最初に想定しております。

●DXYの動きはFXを取引する上で非常に重要なのでこのチャートをもとにドルストレートペアの整合性を見ながら戦略を練っております。

●第五週ではとりあえず96.377ⓐ波終点までのスペースが残ってますのでそこまでのドル売りを考慮して戦略を立てたら良いと思います。

EUR/USD 2025年1月 第四週EUR/USD 4時間足 日足MA表示

EUR/USDの短期、中期展望

●昨年から下方向優勢で追っていますが、現在昨年夏頃からの三角形のフォーメーションの中で推移しており、どちらに抜けるか微病な位置での推移。

●水平線を2本入れていますが、上は1.1730、下は1.140。方向の対局を伺う上でどちらからの線をこの後にブレイクした方へ軍配が上がると考えます。

(この2本のラインを次に日足以上の実体を伴う足で確定した方)

●昨日までに上のライン、1.1730を起点にトランプのダボス会議発言から下落しましたが、再度のこの上側のラインを日足実体のローソク足でしっかりブレイクすれば、上方向優位と見ています。(昨日21日と、一昨日20日の日足はこのラインの下で弾けています)

●また、三角形の上辺ラインをブレイクすれば、ほぼ上方向確実となるのでロング目線で1.20へは最低でも到達すると見ていますのでそこまでのロングを検討。

●下方向であれば、昨日21日の安値をまずは割り込まない限り難しい展開と見ています。

●昨日1.1730からショートを仕込んでありますが、再度上昇ブレイクする動きでは即撤退、一転してロング方向へのポジション取りへシフトする考えで見ています。

AUD/NZD 2026年1月 第四週AUD/NZD 4時間足 (日足MA(赤)、週足MA(青))表示

●前回矢印付近からのショートを狙ってポジションを取っていましたがまんまと上昇し損切りからの様子見ペアです。

●現状の判断からすると、ショート失敗から上昇したためフラット形成しに5波の高音付近への上昇を見ていましたが、その辺りへの上昇から現在日足MA(赤)を抜ける勢いで下落していますので、戻り売りのタイミングがあればショートを検討ペアです。

●ゴールはとりあえずはフラットA終点の1.140が上昇波の23.6%と重なるので第一目標ですが、この範囲ではshallow retracement(浅い戻し)なので、もう一段下の38.2%付近は視野に入れています。この辺りは波形を確認しながらとなりますが、フラットのC波なので、5波構造になるのがルールですのでその辺りの見極めですね。多くの場合38.2%の戻しや4波の終点(今回は重複しているポイント)あたりへの調整は期待ができるところです。

*フラット波形で見ていますが、他のフォーメーション(複合系なども)あり。

●一応トレンドラインを一本入れていますが(役に立つかはわかりませんが)このラインを破ってからの戻り売りができたらとは考えています。

●5波高値、1.16362を再度ブレイクしてしまえばこのアイデアは却下となります。

ナスダック100先物、高値安値切り上げも下落今週の振り返り

今週は高値・安値切り上げしたが、後半下がったため終値では下落となった。先週末時点の上昇シナリオには「12月11日高値25,877.4を上抜けると、最高値26,254.2まで戻すのが次の目標地点。新高値形成のチャンスもあるだろう。」と書いていた。結果としては1月13日(火)に週の高値は25,874.4を記録したが、12月11日高値にはわずかに届かず、そこから売り圧力が高まって1月14日(水)まで下落を続けた。

12月11日高値を超えられないのはややネガティブだが、まだ売りをこなす必要があるタイミングなのだろう。トライアングルの内側に戻ってしまった。しかし、1月14日(水)の下落は安値がトライアングルの下のラインに接したところで止まってヒゲをつけた反発をしている(一番右の白丸)。テクニカル的な反発に見え、弱気転換ではなく一時的に高値のタイミングで利益確定売りが強くなっただけのような形状だ。

先週末時点の下落シナリオには「再びローリングVWAP(RVWAP)を下抜ける場合は、再度75日出来高加重移動平均線のサポートテストとなる」と書いてた。RVWAPを一時的に下回ったが、同日中にRVWAPの上まで戻しており特に問題なかった。

1月14日(水)の反発後、1月15日(木)はもう一度トライアングルの上抜けを試すが、高値圏で再び売りとなって長めの上ヒゲを演出してしまった。翌1月16日(金)もトライアングルの上抜けを一時はしたが、こちらも高値圏で上ヒゲをつくった。1月15日(木)より低い位置で上昇が止まっているのも特徴的で、高値では売り待ちとなっているのが、上昇の継続性に懸念点となった。マグニフィセント・セブンのティッカーMAGSを見るとローテーション影響で不調な動きでナス100の足を引っ張る要因となっていそうだ。

12月11日高値付近の売りをこなして、高値超えができるかどうかが次週の注目ポイントとなる。超えられなければ再び横ばいから少し下方向に動く可能性が出てくる。とはいえ安値は切り上げてきており、上昇トレンドは継続中で現時点では心配するより、どちらかといえば上方向の動きに期待をかけたい。

次週のシナリオ

①上昇する場合

12月11日高値25,877.4を上抜けると、最高値26,254.2まで戻すのが次の目標地点。

②下落する場合

12月11日付近の高値圏で売りが続く展開や週末の続きで下落進行となった場合、再びローリングVWAP(RVWAP)を下抜けるときは、75日出来高加重移動平均線のサポートテストとなる。75日出来高加重移動平均線とかぶっている一番上の黄色の点線ゾーンでサポートするなら、反発で上昇継続となるか。

一番上の黄色の点線ゾーンを下抜けてしまうと、24,900~24,950あたりまで下がる可能性がある。

(NIKKEI225)日経平均株価週明けを下落で幕開けそうな日経平均株価

最高値圏で意識されるのは、日経平均を支える企業の個別業績などでなく市場全体を上方向か下方向へ動かす、フワッとした何となくそれらしい理由である

選挙で上げて関税で下げる?業績にどれだけ影響するかも不透明な状況で…チャートを見ればボラを作る理由など何でもいいのだと個人的には思う

最高値圏につき理由はどうであれ急落が入るのは、基本的なチャートの値動きとしては必然

現時点で短期的な値動きを除けば、①52500第1反発ポイント②51000第2反発ポイントを下回らなければ上昇トレンド継続内の調整で問題なし。しかし万が一、③48500を割るような大幅な暴落が発生すれば注意したい所であるが、今の所はまだ調整の範囲内での下落として問題はなさそう

USD/JPY 2026年1月 第四週USD/JPY1時間チャート、日足MA(赤)、4時間足MA(グレー)表示。

●引き続きドル円は12/5以降(または12/16)から進行中のダイアゴナルが継続中の動きと見て、ロング目線継続を優先的に考えています。

●直近の動きから、現在ダイアゴナル⑤波目が延長していく見方、または12/16からのダイアゴナル波形であれば、現在が④波目からの⑤波目となるのではとまずは見ています。

●ロングの候補として、ダイアゴナル下値線および直下に日足MA(赤)が控えているのでそのあたりからのロングはチャンスがあれば拾っていきたいと考えてますが、日足MAを明確に破る動きでは一旦ロングは損切り後様子見。

●上昇するケースでは160円付近をターゲットが良いと考えます。

●では、ダイアゴナル下値線と日足MAを破る動きのケースでは、下目線でショートとはならず、ショートはこのケースではマゼンダ色のライン154.4付近の安値を明確に割ってからと考えます。昨年4月からのゴールとして158.877のラインを目安にしてそこからの反転が優先順位として現状では考えていますが、さらに上昇のケースも視野にあるため目線の切り替えはあくまでも154.4付近安値ブレイクからのショート検討です。

●目線切り替えの価格帯を割るまではここから先少し的が絞りづらい動きになる可能性があるので上昇継続の場合でも短い足のトレード戦略に切り替えた方が無難とドル円に関しては考えてます。

●直近の戦略としては上昇継続中ですので、次の有力な押し目、ダイアゴナル下値ライン、日足MA 付近に寄せた所からのロングを一つ。抜ければ即撤退。次の戦略のための様子見を考えています。

ユーちぇる監督のチャート分析【ドル円】

週足は上ヒゲの長い十字線

片山さつき財務大臣の口先介入が機能している形

その中で、協調介入の可能性も示唆された

「いかなる選択肢も排除しない」という事なんだけど

実際には為替介入のハードルは依然まだ高い

なぜなら、投機筋の円売りポジションが溜まっていないから。

IMMポジションを見ると

やっと円売り越しが明確になってきた段階(=4.5万枚)

前回の為替介入あった時の水準である「18万枚」まで

円売りポジが溜まるまではまだ時間がかかる

あとは協調介入、

FRBと日銀両方で

ドル円を売る介入に関しては

現実味が圧倒的に薄い

例えば2011年の震災のような

緊急事態のときでのみ、

協調介入は正当化される

ただ日本のファンダメンタルズから

円安が進んでいる現状、

協調介入が正当化されるわけがない

もしそうなら

2022年と2024年にも

協調介入されているはず

(実際は日本の単独介入であった)

これだけ口先介入が強く行われて

ドル円・クロス円の上値を抑えてるのは

口先介入としては効果的。

ただ、そこには今後起こる円安の荒波を

なんとか少しでも弱く抑えたいという意図が垣間見える

円安になるイベントとしては

直近では日銀会合と解散総選挙が控えてる

どちらも明確な円安要因であり

それが来るってわかっているからこそ、

今やっきになって口先介入で

ドル円・クロス円の上値を抑えている

そして何より、

上値が抑えられているうちは

実弾の為替介入は来ない

来週日銀会合、そして選挙の日程も決まる

そうするとやっぱり円売り圧力が入りやすい

日本の財務省にとっては

非常に苦しい展開が続くし、

日銀も選挙の前後では利上げできないから

非常に苦しい政策運営を強いられるというところ

そう考えてもドル円・クロス円は

今週は円高基調で下落したけれども

やはりそれは調整と捉え、

中長期の円安目線は継続

円が買われる理由、

来ないもんかね〜

いや、難しい。

あ、ちなみに19日の月曜は

キング牧師記念日で米祝日

金曜日の日銀に向けての動きは

火曜日からと考えるのが妥当

円安のタイミングは

日銀前にくるのか、

あるいは前回のように

日銀会見からか。

ここも焦らず見極めたいところ

まーリスク管理として

万が一、円高行った時のイメージも

頭の片隅に置いておくけど…

米株の急落くらいしか思いつかない

結局、円安が落ち着くには

アメリカ要因が降ってくるしかない

2022年・2024年も

為替介入のみでは止まらなかった

アメリカ要因が重なったら

そこで初めてドル円上昇が落ち着く

※クロス円ではその限りではない

ということで

アメリカ要因が飛んできた場合の

円高リスクは頭に入れとく💪🏾

とりあえず

そんな感じです

【ドル円分析】ボックス上抜け後のリテスト|上限で反発できるか2025年9月始点のAnchored VWAP(レッド)と200EMAはいずれも上向きで、価格もその上で推移しています。 一方で直近は高値から押し戻されており、現在はボックス上抜け後のリテスト局面です。

FRVP(2025年9月起点)ではHVAを抜けて出来高の薄いゾーンに位置しており、方向が出ると値幅が出やすい地形です。 したがって、ここからの注目はシンプルにボックス上限がサポートとして機能するかになります。

支えられる:上抜けが定着し、高値更新を狙う流れへ

割れる:ボックス内へ回帰し、レンジ継続で方向感が出にくくなる可能性

COTは前週比で、投機筋が円ショート方向へ反転し、レバレッジ系も円ショートを積み増しました。

(詳細は私のプログの記事を参考にしてください。) さらに建玉(Open Interest)も増加しており、手仕舞いではなく新規が増えた可能性が示唆されます。

需給の燃料としては円安方向に追い風が残るため、リテストで押し目が入っても下で買いが入りやすい可能性があります。

まとめ

上昇トレンド。

出来高の薄いゾーンに位置(動きやすい)。

円売り燃料増加傾向。

ボックス上抜け後のリテスト局面。

→ボックス上限で反発できるかに注目!

反発できれば、もう一段上へ。

USD/JPY 2026年1月 第三週UDS/JPY 1時間足チャートに日足MA(赤)、4時間足MA(グレー)表示。

●先週の年明け一発目、なんとか想定に沿った形で週後半にてダイアゴナル3波目(または5波目)としての上昇が見られました。金曜日には高市政権衆院解散検討のヘッドラインもあり日経が上昇したのもありドル円もつられて上昇。

●第三週の動きでは、現在c波のダイアゴナル③波から④波下落の動きがあるのではないかと見ています。

●前回も触れているように、12/5~からのダイアゴナル波形の場合はここで一旦上昇ダイアゴナルが完了となりますが、表題の波形のような12/16~からのダイアゴナルを優先して考えていますので、日足MA(赤)とダイアゴナル下値ラインを割る動きでは上昇が一旦完了する可能性が高いので、次の押し目買い(ダイアゴナル⑤波)は見送りします。

また水平線では、直近の抵抗帯として機能していた、2025年の年足の上に現在頭を出して引けましたが、この年足の実体(ピンク色)より下の推移では下方向優勢となりやすいと見ています。

●中東の情勢や、米国では最高裁判所でのトランプ関税への合法性に関する判決が第三週にも発表されるとのことなので急な値動きの変動やボラリティーに注意しないといけない週になりそうですね。

●ドル円に関しては昨年4月から続いている上昇波も大詰めを迎える位置にいると判断しているので、ここからの動きや、今月どこでクローズしていくか今年の方向を見る上で重要な局面と考えています。トレンドが転換していくのか、一旦押し目を作ってさらに上昇か、どちらでも対応できるように準備はしております。

2026 01072026 0107

ドル円

日足

週足の切り下げラインを抜けた所でWTになり、そのWTの高値を結んだ切り下げラインと日足20MAを上抜けてリバースして日足ダウを形成中

昨日は日足20MAに反応して陽線

4H

日足20MAに押して、4H20MAとサンドイッチ状態

ダウを形成している最中と見ている

ユロドル

日足

週足のボックスの中のC波を日足で見ると9波にならずに7波の安値と日足20MAまで押している

三尊になるかもしれない。

昨日は、日足WB高値と日足20MAに反応して下髭陰線になった。三尊を警戒しているので、三尊になるかもしれない左肩と同じくらいの4Hダウ形成を待ち、三尊による下抜けかWBの押しによる上抜けになるか様子を見ていたら、三尊の右肩を形成しないで、左肩になる予定だった安値を下抜いた日足的には下目線で戻りを待ちたい所だけど、直近のWBのネックと挟まれているので、やりづらい。

ポンドル

日足

直近のアップトレンドのダウの勢いは11波になるかも状態

週足のレジスタンスライン付近でもあるし日足ダウの勢いも弱まりそうで狙いづらい中、11波を形成した

日足の高値をちょっと抜けて、半分くらいまで価格が下がっている。

調整波になるかも?

振り返り

ユロドルが予想から外れた動きだった。自分の得意な状態までしっかり待ちたい。

USDJPY|日足現在地とCOTが示す「円安トレンド継続下の構造変化」USDJPYは日足ベースで156円台の高値圏を維持。

200EMA(日足)を上回った状態が続いており、大局では円安トレンドが継続しています。

現在の価格は、

・4月始点のAnchored VWAP(長期)

・9月始点のAnchored VWAP(中期)

の上方で推移しており、トレンド自体は依然として上向きです。

一方で、VWAPの標準偏差バンド上限付近に位置しており、

短期的には過熱感が意識されやすい水準でもあります。

また、FRVP(出来高プロファイル)を見ると、

現在の価格帯は短期HVA(高出来高帯)に近く、

**売買が集中しやすい「意見が分かれやすいゾーン」**に差し掛かっています。

テクニカル的にはトレンド継続を示唆しつつも、

値動きが軽くなる環境が整いつつある印象です。

こうした状況を踏まえて、

最新の12月末(12/30)のCOTデータを見ると、

相場の内部構造には明確な変化が見え始めています。

・投機筋(Large Speculators)はほぼ中立〜小幅な円ロング

・レバレッジドファンドの円ショートはピークアウト

・アセットマネージャーは引き続き円ロングを維持

価格は高値圏にあるものの、

円売りポジションの偏りはすでに解消されつつある状態です。

このように、

テクニカル面では円安トレンドが維持されている一方、

ポジション面では「一方向に押し上げる力」が弱まり始めています。

こうした局面では、

雇用統計や要人発言など、

「一つの材料」で相場の空気が変わりやすいのが特徴です。

いまのUSDJPYは、

「円安トレンド継続」と「構造変化」が同時に存在する、

次のきっかけ待ちのフェーズに入っているように見えます。

ベネズエラ大統領(マドゥロ)拘束による政治不安 — 金(ゴールド)は過去の ATH(史上最高値)へ回復できるか?1️⃣ 市場環境(Market Context)

市場全体の構造は依然として 上昇トレンド(Bullish) を維持しています。

価格は大きなボラティリティの後、現在 短期的な調整局面 にあります。

4300 は現在、価格を支える 重要なサポートレベル として機能しています。

RSI は買い手と売り手の 力の収束(コンバージェンス) を示しており、

強気(ブル)勢力が徐々に弱気(ベア)勢力を吸収しているため、

下落圧力は比較的うまくコントロールされています。

2️⃣ 関連ニュース・ファンダメンタル要因

地政学リスク:

アメリカによるベネズエラへの攻撃、ベネズエラ大統領の拘束および米国への移送。

これにより、次の取引セッションで ギャップアップや金価格の上昇 が

発生する可能性があります。

現在のニュース環境は、全体として 金にとってポジティブ な材料となっています。

3️⃣ メインシナリオ(Main Scenario)

4300を維持できる限り、上昇構造の継続をメインシナリオとします。

注目すべき重要な価格帯:

サポート: 4300–431X、4270–4275

レジスタンス: 4370–4375、4402–4404

主なトレンドに沿って、浅い押し目(シャロープルバック) での

価格反応を観察することが重要です。

4️⃣ 当日 / 週間トレーディング戦略

戦略の軸は トレンドフォロー(上昇トレンド重視)。

価格が深く調整しない場合でも、チャンスを逃さないよう浅い調整にも備える

スタンスを取ります。

特に以下のレベルでの価格反応を注意深く観察します:

4300: 最も近いサポートゾーンで、現在もしっかりと価格を支えています。

437X: 日中に強い反応が出やすいイントラデイの重要ゾーン。

常に プライスアクションの確認 を行い、

レンジ中央での無理なエントリーは避けます。

5️⃣ 拡張シナリオ & 注意点

4300を明確に下抜けた場合:

調整は 427X、425X まで拡大する可能性があります。

さらに下落した場合、417X はスイング目線で注目すべき価格帯です。

市場のボラティリティが高いため、

リスク管理を最優先 してください。

DXY(ドルインデックス)2025年12月 第四週ドルインデックス4時間足

●前回11月第一週からの続きです。

100.370付近からの下落を予測していましたが、ほぼ下落位置の98ドルまで推移しました。

●2025年7月1日を境にインパルス下落から横ばいの動きですが、この部分を拡大型フラットと見ていまして、現在拡大型フラットのC-②波が完了して、C-③波へと上昇する見方を第一に考えています。

このケースでは、来年2026年の春ごろまでドル買いの動きになり、107ドル付近までの上昇が考えられるのではないかと推測しています。

●一方で、下方向(ドル売り)が進行するケースでは、2025年7/1以降、赤字で記載したように、WXY(ダブルスリー)複合修正が展開中となり、もうしばらくレンジを形成してからの下落継続。

●2ヶ月程度での短期では、どちらのケースでもこの位置からレンジトップである、100.370付近までの上昇として、ドル買い方向へ進むのではないかと見ています。

●上昇、下落トレンドの分岐点として、100.370のレンジトップに注目しています。

FX初心者にオススメ AIで確かめるチャートパターン #AIトレードアイデアラボあけましておめでとうございます🎍🌸🧧本年もよろしくお願いいたします😊

さて、トレーダーという人種は何かチャートのフォーメーションに法則性があるんじゃ無いかと太古の昔から研究を重ねてきましたね。

それがチャートパターンとかキャンドルスティックパターンというものです。日本で生まれたものでは酒田五法とか。全て合わせると100パターン以上あります。覚えきれないですよね。

初心者はこの形だけ覚えとけばOK、、なんて乱暴なSNSのツイート主もいますが、人間の目というのは錯覚を起こしたりしますので、似たような図形を見間違えたり、見るひとによって感じ方が違ったりします。またチャートパターン発見した時には大抵、 時すでに遅し、、 だったり。

じゃあパターン認識をインジケーターにやらせよう!ってんで、Pattern Recognition(パターンレコグニション)という種のインジケーターも開発されていて、TradingViewにも実装されてます。

※インジケーター検索窓で「recognition」と入力して探してみてください。

また、そのパターンをどう解釈するか?も人それぞれ違いますよね。例えば、シューティングスターが3回連続で起こる場合もありますし。

でも今やAIです。

FX初心者がチャートパターンを覚える必要もなければ、その形が何を意味するのか頭を捻って解釈をする必要もなくなったんです。

AIがチャートパターンを認識し、 これから相場がどうなっていくのか? 仮説まで立ててくれます。

AIチャートパターン認識3ステップ

1 チャートのパターン認識してほしい部位をキャプチャする

2 AIにキャプチャ画像をアップする

3 「このチャートパターンは何?」と質問する

これだけです。

ものの数秒で結果を出してくれます。しかもあなたより正確に。