FRBが米国債のランオフ(バランスシート縮小)ペースを減額FRBが米国債のランオフ(バランスシート縮小)ペースを減額すると、銀行の投資資金にはいくつかの影響が考えられます。

1. 準備預金の減少ペースが鈍化 → 銀行の流動性が改善

• FRBのランオフ(QT)は、満期を迎えた米国債を再投資せずにバランスシートを縮小することで、金融システムから流動性を吸収する仕組みです。

• このペースが緩和されると、銀行の準備預金の減少が鈍化し、資金調達の余裕が生まれます。

• 結果として、銀行は貸し出しや市場投資に回せる資金が増えます。

2. 短期金利の低下圧力 → 銀行の投資環境が改善

• QTのペースが鈍化すると、短期市場金利(SOFRやT-bill利回り)が低下しやすくなります。

• 短期金利が低下すると、銀行はより高い利回りを求めて社債や住宅ローン証券(MBS)などの資産に資金を振り向ける可能性があります。

3. 銀行の貸出余力が増大

• 流動性が確保されると、銀行は企業や個人向けの融資を増やしやすくなります。

• これにより信用創造が活発化し、景気刺激につながる可能性があります。

4. リスク資産への資金流入

• QTの減速によって流動性が市場にとどまるため、株式市場やクレジット市場(ハイイールド債など)への資金流入が起こる可能性があります。

• 特に、金利低下と相まって、銀行自身も資本市場での投資を増やす可能性があります。

まとめ

FRBのランオフペース減額は、銀行の投資環境を改善させる方向に働きます。流動性の改善により、銀行の貸し出しや市場投資の余力が増し、特にリスク資産(社債、株式、不動産など)への資金流入が期待されます。

ファンダメンタル分析

3月21日の金価格分析⭐️ファンダメンタル分析

連邦準備制度理事会(FRB)は年末までに25ベーシスポイント(bps)の利下げを2回のみ行うと予想しており、これにより米ドル(USD)は3日連続で上昇の勢いを増し、その結果、商品の弱体化が見込まれている。さらに、この下落は週末に向けて利益確定の動きが進んだことも原因である可能性がある。

しかし、連邦準備制度理事会(FRB)が利下げサイクルを継続するという見方は米ドルの上昇を制限し、利回りのない金価格の原動力として機能するだろう。さらに、ドナルド・トランプ米大統領の積極的な貿易政策とそれが世界経済の見通しに与える影響についての不確実性、さらに地政学的リスクが相まって、トレーダーらは安全資産とされる金に対して積極的な弱気の賭けを控えた。

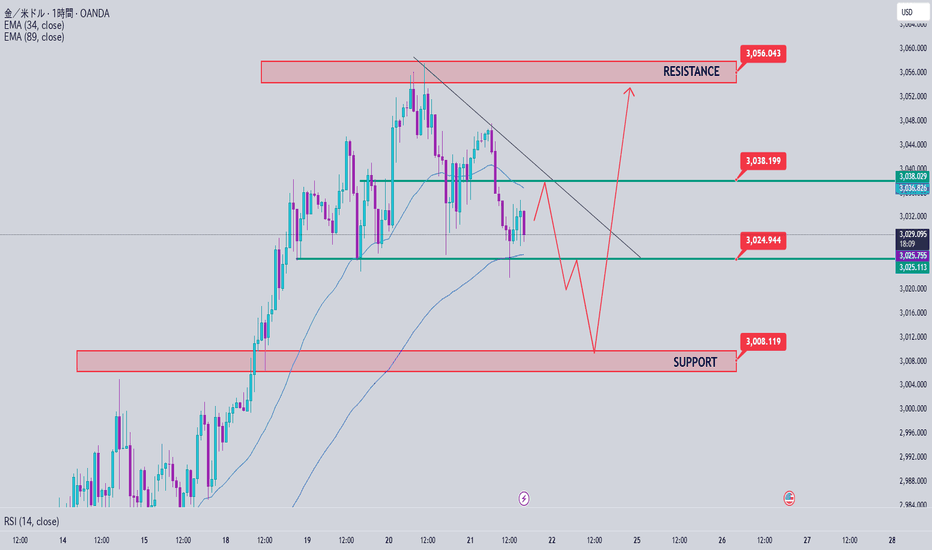

⭐️テクニカル分析

D1 ローソク足は、数日連続で上昇した後、弱気ローソク足を示し始めました。しかし、買い手は価格を3026ゾーンから押し上げており、このゾーンには依然として強い買い圧力があることを示している。

欧州セッションの金は 3025 から 3038 の範囲で取引され、H4 構造がこれを示しています。金は3038まで上昇しています。欧州セッションの終了までに、金は3038を下回ることができず、3025に売りシグナルが出ています。米国が3025を下回った場合、金は3008のサポートに向かうでしょう。反対方向では、金は最初に3025まで押し上げられ、欧州セッションではこのゾーンを下回らないため、3038に買いシグナルが出され、米国がこのゾーンを上回ったときにATHに向かうでしょう。ブレイクアウト取引では、3025 と 3038 の 2 つのゾーンに注目してください。

3月20日の金価格分析⭐️ファンダメンタル分析

金価格は木曜日に過去最高値を付けた後、小幅下落し、3日続いた上昇が止まった。買い手からの利益確定圧力と市場のポジティブなリスク感情が相まって、金は下落した。一方、米ドルの小幅な上昇も欧州取引セッション中に金価格に下押し圧力をかけた。

しかし、FRBによる早期利下げの期待により米ドルの上昇は抑制され、金価格を支える可能性がある。さらに、ドナルド・トランプ前大統領の貿易政策や中東における緊張の高まりに対する懸念も、引き続き金需要を押し上げる要因となる可能性がある。このため、投資家は取引の決定を下す前に慎重になる必要があります。

⭐️テクニカル分析

D1 ローソク足は、GOLD の反転の兆候もなく終了しました。したがって、取引戦略では、依然としてトップを検出したり、捉えたりする兆候がありません。 BUYの方がまだ食べやすいです。

昨日の米国セッションの買いゾーン 3038 は、今日の欧州セッションでは重要な抵抗ゾーンとして機能します。現在、金は3045の突破が売りシグナルとして確認されており、3038に向かっている。欧州セッション終了の2時間前までに、金がこのゾーンを突破しない場合は、3038付近で買いが可能である。3031と3029は、3038を突破する際の日々の抵抗ゾーンとして機能する。今日、買いの再テストを待つのが最も安全である。

トルコリラ円TRY/JPYを考える【エルドアン大統領の政敵拘束】

エルドアン大統領の対立候補であるイマモール・イスタンブール市長が汚職やテロ組織への資金提供などの容疑で拘束されました。

この政治的な動きが市場に不安を与え、トルコリラの急落を招いたと考えられています。

市場では、最近の投資家寄り経済政策が逆行するとの懸念が台頭し、トルコリラの投げ売り状態が継続しております。

【トルコリラを取り巻く状況】

トルコ経済は、高いインフレ率や経常赤字など、構造的な問題を抱えています。

これらの要因も、トルコリラの下落圧力として作用しています。

今後も上に回復する材料は見当たらず、スワップ目的などでも考えたほうが良い・・・・。

中東戦争勃発で原油価格は高騰するのか?イスラエルとアメリカがイランへの軍事攻撃を開始した場合、原油価格は劇的に高騰する可能性があります。専門家の予測では、1バレルあたり85ドルから95ドル、平均して約90ドルに達すると見られています。この予測は、2025年3月17日時点の市場動向に基づいています。

イランは世界有数の産油国であり、1日あたり約250万バレルの原油を生産しています。そのため、イランへの攻撃は世界の原油供給に深刻な影響を与える可能性があります。世界の石油流通量の20%が通過するホルムズ海峡は、イランが報復に出た場合、紛争の焦点となり、価格変動がさらに激しくなるでしょう。

過去の事例を見ても、中東地域の不安定化は原油市場に大きな影響を与えます。2019年には、サウジアラビアの石油施設が攻撃され、一時的に1日あたり500万バレルの供給が停止し、原油価格が急騰しました。

イランへの攻撃は、イランの石油生産量を半減させるか、ホルムズ海峡を封鎖する可能性があり、原油価格は1バレルあたり15ドルから37.50ドル上昇すると予測されています。ただし、世界的な余剰生産能力や需要の回復力によって、価格上昇は抑制されるかもしれません。

中国の経済刺激策による小売売上高の4%増加や原油処理量の2.1%増加は、需要を支える要因となります。しかし、アメリカの関税や2025年の1日あたり60万バレルの供給過剰予測は、価格上昇を抑制する要因となります。

アナリストは、短期的な価格高騰を予測しており、ホルムズ海峡が封鎖された場合には、1バレルあたり100ドルを超える可能性もあります。アメリカエネルギー情報局やユーラシア・グループ、ドイツ銀行の予測モデルも、同様の傾向を示しています。

一方で、2011年のリビア内戦や2019年のサウジアラビアの事件の過去のデータから、供給停止が一時的なものであれば、数ヶ月以内に価格が安定し、長期的な影響は緩和される可能性も示唆されています。

供給ショックと市場調整の微妙なバランスによって、原油市場は岐路に立たされており、地政学的な動向とその経済的影響を注意深く監視する必要があります。

結論として、イランへの攻撃は原油価格にとって大きなリスクをもたらし、供給リスクと地政学的リスクによって、価格は85ドルから95ドルの範囲、平均して90ドルに達する可能性があります。短期的な価格変動は上限を試す可能性がありますが、余剰生産能力と需要動向によって、市場は時間の経過とともに均衡を取り戻すと予測されます。投資家は、紛争の範囲と期間を注意深く監視する必要があり、世界的なエネルギー市場にとって重要な局面となります。

量子の影はビットコインの未来を脅かすのか?分散型を謳う暗号通貨の雄、ビットコインは、量子コンピューティングの進化による暗号基盤への脅威に直面し、存亡の危機に瀕しています。「ビットコインの差し迫った崩壊:量子の脅威と暗号の脆弱性」と題された記事では、技術の進歩、政府の動向、市場操作が複雑に絡み合い、ビットコインの価値がゼロになりかねない状況を解説しています。

危機の核心は、ビットコインのブロックチェーンを保護するSHA-256アルゴリズムにあります。D-Wave社が2025年に量子超越を達成すると発表したように、量子コンピューターは間もなくこのハッシュ関数を解読できるようになり、秘密鍵が露呈し、ネットワーク全体の安定性が崩れる可能性があります。この「Qデー」と呼ばれる事態は、ビットコインへの信頼を失墜させ、投資家のパニック売りを引き起こすでしょう。

さらに、SHA-256の起源がNSA(アメリカ国家安全保障局)によって開発され、NIST(アメリカ国立標準技術研究所)によって標準化されたという不透明さが事態を複雑にしています。記事では、NSAが未公開の脆弱性やバックドアを隠している可能性を示唆しています。2021年にアメリカ政府がハッカーのウォレットからビットコインを回収した事例は、政府がセキュリティを回避する特異な能力を持っていることを示唆しており、内部情報へのアクセスを疑わせます。同時に、NISTが推進する「耐量子暗号(PQC)」は、SHA-256の時代が終わりに近づいていることを示唆していますが、ビットコインがこれらの代替手段を採用しないままでは、非常に危険な状態にさらされます。この停滞は、量子技術を持つ敵対者が防御が整う前に攻撃するリスクを高めます。

市場の動向もまた、不安を煽ります。2023年にBlackRockやVanguardなどの金融大手によるビットコイン現物ETFの承認は、機関投資家が意図的にリスクを分散させ、経験の浅い個人投資家に負担を転嫁している可能性を示唆しています。さらに、ビットコインの匿名性を脅かす政府による繰り返しの押収が、差し迫った危機を示しています。記事は、ビットコインの分散型の夢は、量子の脅威、暗号の脆弱性、市場操作という三重苦に耐えられないかもしれないと結論づけています。関係者にとって、選択肢は明白です。迅速に適応するか、崩壊に直面するかです。

3月17日の金価格分析⭐️ファンダメンタル分析

貿易摩擦の激化とそれが世界経済に与える影響に対する根強い懸念と地政学的リスクが相まって、安全資産である金の価格を押し上げ続けている。さらに、連邦準備制度理事会が今年複数回にわたり金利を引き下げるだろうとの見方も、利回りの低い黄金をさらに支えている。

米中央銀行によるさらなる金融緩和の見通しから、米ドル(USD)は先週付けた数か月ぶりの安値近くまで下落し、金価格をさらに支えた。しかし、週末に発表された中国の景気刺激策に対する楽観的な見方に支えられた世界的なリスク感情の好転により、XAU/USDの上昇は制限された。トレーダーらも消極的な姿勢を見せ、水曜日に開かれるFOMCの2日間の政策会合の結果を待つことを選んだ。

⭐️テクニカル分析

金は、買いと売りの価格帯がはっきりしない難しい取引段階にあります。今日の買い戦略では、2980 ゾーンに注目してください。このゾーンを突破した場合、戦略は 2955 までしか売りません。金が 2994 を突破した場合、今日のヨーロッパとアメリカの最後の取引セッションで新しい AT H が出現するでしょう。

iRobotの苦境:破綻の危機か、それとも新たな始まりか?ロボット掃除機「ルンバ」で知られるiRobot社は、現在、深刻な財務状況に直面しています。巨額の負債と急速な流動性低下により、同社の存続能力に対する懸念が高まっています。

かつては革新的な企業として名を馳せたiRobotですが、近年は業績が悪化し、多額の損失と厳しいキャッシュフローの問題に苦しんでいます。その背景には、競争の激化、市場ニーズの変化、そして開発費の増加などが挙げられます。

さらに、欧州の独占禁止当局によってアマゾンとの大型買収契約が阻止されたことは、iRobotの経営に大きな打撃を与えました。この契約破棄により、株価は急落し、投資家の信頼を失いました。また、契約破棄に伴う違約金や訴訟費用なども、iRobotの財務状況をさらに悪化させています。

iRobotは現在、人員削減や資産売却など、さまざまなリストラ策を検討しています。しかし、規制当局からの圧力、市場の変化、そして競合他社の台頭など、iRobotを取り巻く状況は依然として厳しいものです。

iRobotの未来は、これらの課題を乗り越え、いかにして新たな成長戦略を描けるかにかかっています。戦略的な見直しが奏功し、再び輝きを取り戻すのか、それともこのまま衰退の一途をたどるのか。iRobotの動向は、多くの投資家や業界関係者にとって大きな関心事となっています。

Iショート

3月14日の金価格分析⭐️ファンダメンタル分析

ホワイトハウスとカナダからの楽観的な声明、そして米国政府閉鎖を回避するのに十分な数の民主党員が票を確保したとのニュースが、投資家の信頼を高めた。しかし、金の値上がりは、3日連続で買われた米ドルの強さによって抑制された。

しかし、FRBが今年中に数回利下げを行うとの見通しは、米ドルの力強い回復を制限する可能性がある。さらに、トランプ前大統領の強硬な貿易政策とそれが世界経済に与える影響に対する懸念も引き続き金価格を支えた。これは、金価格の調整が買いのチャンスとなる可能性があることを示唆しており、貴金属が2週連続で上昇トレンドを維持するのに役立つだろう。

⭐️テクニカル分析

今日のいかなる引き戻しも妥当な買いと見なされます。2970 は、欧州の金セッションでより深い値動きが見つかるゾーンです。2953 は、今日の 2 つの買いゾーンです。売りゾーンは依然として3000ラウンドブロック付近に集中しており、3015が今日の抵抗と見なされています。金が最高値に達したときは、FOMOが非常に高くなるため、取引が難しい時期です。取引量と適切な資金管理に注意してください。

3月13日の金価格分析⭐️ファンダメンタル分析

金価格は木曜日の欧州取引開始直後にプラスの傾向を維持し、2月24日に記録した史上最高値付近で推移した。ドナルド・トランプ米大統領による貿易関税の混乱した実施とそれが世界経済に及ぼす影響により、安全資産とされる金への資金流入は3日連続で増加した。

一方、米国の景気後退懸念と労働市場の冷え込み、インフレ率の低下の兆候が相まって、連邦準備制度理事会(FRB)は予想よりも早く利下げサイクルを再開するだろう。これにより、米ドル(USD)は金曜日に10月16日以来の最安値付近に留まり、利回りの低い金価格を支えるもう一つの要因となった。

⭐️テクニカル分析

金は、サポートゾーンが破られた場合、2930の即時サポートゾーンに調整しています。2922は、金価格が2910に移動する前の次のサポートポイントです。2950の抵抗ゾーンは、最高値に達する前の障壁と見なされており、2970付近で日次売り計画が注目されています。

ドル円はショート目線 #トレードアイデアラボ・カレンダー情報

11日

23:00米JOLTS求職

・プラン

〈プランA〉赤

やりやすくなってきたダウントレンド。

直近でも適度な戻りで

下落をしているのでどこかで売っていきたい。

13日付のオプションが148.00にあるので、

13日までは短期的に上昇する可能性が高い。

最大で18日まではレンジになる可能性あり。

18日のオプションの効力が切れたら

積極的に売っていきたい。

目指すはFE100ラインとキリのいい数字が

重なっている145円付近を目標とする。

〈プランB〉青

上昇方向。

最大で148.50まで行く可能性があるが

そこを切り上げてしまって上昇パターン。

ここを切り上げたらアイデアを白紙に戻す。

〈プランC〉緑

レンジになる可能性。

目線は下落方向だが、しばらくレンジになり

18日以降に下落再開。

・考察または注意

クロス円が全体的に下落方向なので、

ドル円に限らず、クロス円を売ってもいいし

金を買ってもいい。

ただ、短期に的に不規則な動きがあった場合には

ターゲットまで持たず、利確していく。

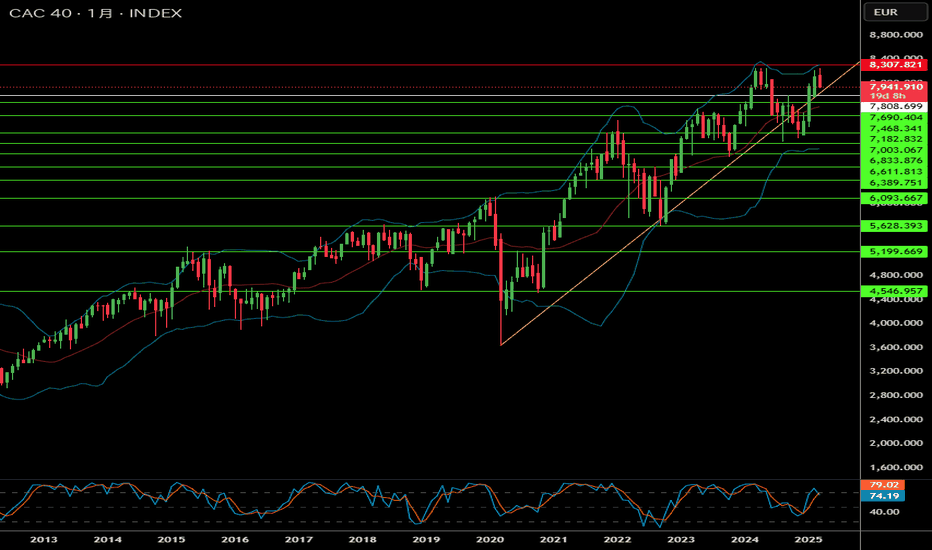

フランス経済は重力に逆らえるのか?フランスの代表的な株式指数 CAC 40 は、LVMH や TotalEnergies などの世界的企業によって支えられ、同国の経済力を示している。これらの多国籍企業は広範な国際的事業を展開しており、国内の課題を乗り越えるための耐久性を指数に与えている。しかし、この表面的な安定性の裏には、より複雑で深刻な現実が潜んでいる。フランス経済は、長期的な成功を脅かす重大な構造的問題に直面しており、CAC 40 の好調さが希望の象徴であると同時に、リスクの要因ともなっている。

フランスは、経済の安定を脅かす複数の国内要因を抱えている。平均年齢 40 歳 という先進国の中でも高い水準の高齢化により、労働力が縮小し、医療や年金の負担が増大している。2027 年までに公的債務は GDP の 112% に達すると予測され、財政の柔軟性が制限される。また、最近の政府崩壊に代表される政治的不安定が必要な改革を阻んでいる。さらに、移民問題も経済の課題を複雑化させている。特にアフリカや中東からの移民は、厳格な規制と強力な労働組合が特徴のフランスの労働市場にうまく適応できず、労働力不足の解決策として十分に活用されていない。この状況は、社会の統合を難しくし、フランス経済にさらなる重圧をもたらしている。

今後のフランス経済の行方は不透明だ。CAC 40 の強靭さが一定の防波堤となるものの、持続的な繁栄には、少子高齢化、財政制約、政治的停滞、移民の統合といった根本的な課題の解決が不可欠である。フランスが世界的な競争力を維持するためには、大胆な改革と革新的な解決策が求められるが、それには強い決意と長期的なビジョンが必要だ。伝統と現代経済の要請を両立させようとする中、浮かび上がるのは次の問いである:フランスはこれらの障害を乗り越え、繁栄する未来を築けるのか? その答えは、フランス国内にとどまらず、世界中に影響を与えることになるだろう。

アップルの帝国は砂上の楼閣か?時価総額2兆ドルを超えるハイテクの巨人、Apple Inc.は、革新と徹底した効率性によって帝国を築き上げてきた。しかし、その圧倒的な支配力の裏には、大きな脆弱性が隠されている。それは、台湾積体電路製造(TSMC)に対する過度な依存だ。最先端の半導体チップをほぼTSMCのみに頼っているため、地政学的に不安定な地域に供給を集中させることで、Appleは深刻なリスクを抱えている。この戦略はAppleの急成長を支えたが、同時にその運命を「台湾」という一つの供給源に預けてしまった。世界が注視する中、問われるのは—もしその供給源が断たれたら?

中国の影の下で揺れる台湾の未来は、リスクをさらに増幅させる。もし中国が台湾を併合すれば、TSMCの操業は一夜にして停止し、Appleのデバイス生産は壊滅的な影響を受けるだろう。サプライヤーの多様化に失敗したAppleは、数兆ドル規模の帝国を不安定な基盤の上に築いてしまった。一方で、TSMCはアメリカに工場を設立することでリスクを分散しようとしているが、新たな課題も生じている。台湾が陥落すれば、アメリカ政府がTSMCの工場を接収し、それがIntelのような競合企業に渡る可能性もある。この状況において、誰がこれらの工場の未来を本当に支配しているのか?また、TSMCの巨額投資が競争相手の成長を後押しすることになったら?

Appleの問題は、世界的な半導体産業のリスクを象徴している。インドやベトナムへの製造拠点の移転は、中国の巨大な生産規模と比べると微々たるものだ。また、米国司法省によるAppleの市場独占に対する調査など、規制当局の監視も強まっている。CHIPS法による米国国内の半導体製造強化の取り組みもあるが、AppleとTSMCの関係が絡み合う中、その道筋は不透明だ。明らかなのは、「効率」よりも「柔軟性」を優先しなければ、業界全体が崩壊するリスクに直面するということだ。

この岐路に立つAppleに突きつけられるのは—柔軟な未来を築けるのか、それとも自らの設計によって崩れ去るのか?その答えは、Appleだけでなく、世界のテクノロジーと権力のバランスをも再定義するかもしれない。もし、文字通りにも比喩的にも、「半導体チップの供給が滞ったら」、私たちの未来はどうなるのか?

マイクロストラテジーはビットコインの命運を握るか?ソフトウェア会社マイクロストラテジーの株価が急落し、暗号資産市場全体に動揺が広がっています。同社が財務戦略の中核に据えるビットコインとの密接な関係が、その命運を大きく左右しているためです。この状況は、伝統的な金融と革新的なデジタル資産の未来が複雑に絡み合っていることを、改めて投資家に問いかけています。

マイクロストラテジーは、マイケル・セイラー会長の主導のもと、企業の準備資産として積極的にビットコインを買い増してきました。その大胆な戦略は、暗号資産市場に大きな影響を与えてきましたが、同時に大きなリスクも伴います。負債を利用したビットコインの購入や、ビットコイン担保ローンの活用は、市場の変動による影響を増幅させ、株価の急落を招きました。

現在、株価は重要な支持線を割り込み、保有するビットコインの強制売却という最悪のシナリオも現実味を帯びています。もしそうなれば、暗号資産市場全体に連鎖的な影響が及び、市場の信頼を大きく損なう可能性があります。

こうした危機的状況を打開するため、マイクロストラテジーは210億ドル規模の優先株発行による資金調達を計画しています。これは、運転資金の確保と、さらなるビットコインの買い増しを目的としています。多額の含み損を抱えながらも、同社はあくまでもビットコイン中心の戦略を継続する構えです。

しかし、暗号資産市場を取り巻く環境は厳しさを増しています。規制の強化、地政学的な緊張、そして量子コンピューターによる暗号解読のリスクなど、課題が山積しています。投資家は、これらのリスクとチャンスを慎重に見極め、絶えず変化する市場環境に適応していく必要があります。

特に、量子コンピューターの進化は、ビットコインの根幹を揺るがす可能性を秘めています。もし量子コンピューターが現在の暗号技術を破れば、ブロックチェーン技術全体の信頼性が損なわれ、早急な対策が求められるでしょう。これは、暗号資産市場の不安定さを示すだけでなく、分散型金融の未来を守るために、技術的な革新が不可欠であることを示唆しています。

マイクロストラテジーの動向は、ビットコインの未来だけでなく、暗号資産市場全体の行方を占う上で、重要な指標となるでしょう。

3月10日の金分析⭐️ファンダメンタル分析

この弱さの主な理由は、米ドル(USD)が11月以来の最低水準に達した後、わずかに回復したことによる。米ドルの回復は、予想よりも弱い米国雇用統計に対する市場の反応によるもので、貴金属にいくらかの圧力をかけた。

しかし、米連邦準備制度理事会(FRB)が今年さらに利下げを行うとの期待が高まり、米国債利回りは低下した。これにより米ドルの上昇が抑えられ、金価格の大幅な調整が回避される可能性がある。

さらに、ドナルド・トランプ前米大統領の貿易関税政策が経済に与える悪影響に対する懸念も、金の安全資産としての役割を強化する一因となった。したがって、投資家は弱気トレンドにおいて強い取引決定を下す前に、より慎重になる可能性があります。

⭐️テクニカル分析

金価格は、週初めに2899から2929の範囲で横ばいで取引されました。週初めの変動により、金がこの価格帯を突破するのは非常に困難でした。下限を突破した場合、金は2882で次の強力なサポートゾーンを見つけるでしょう。すぐに妊娠するには、ローソク足がこのゾーンを超えて閉じていない兆候がある2899前後で買いに注意してください。 2899を下回ったら、今日売るのを待つだけだ

【トヨタ株】株主優待を発表のトヨタ自動車、200日移動平均線付近でもみ合い【7203】トヨタ自動車は、米国の関税政策や円高の影響を強く受けており、これにより営業利益の減少が予想されています。しかしながら、株価は現在割安水準で推移しています。株価は安値圏から3200円まで上昇したものの、年初からは下落傾向が続いています。3000円の水準に到達するには、いくつもの抵抗線があり、時間がかかる見込みです。

投資判断としては、2300円付近が押し目買いの水準、3600円付近が利益確定の目標、そして長期的には4300円付近への到達が見込まれています。

株主優待の新設が発表されたことで、押し目買い注文が増加しました。しかし、円高はトヨタ株にとって弱気材料となっています。また、関税政策も同様に弱気材料であり、関税の行方がトヨタ株価の上昇可能性を左右する焦点になりそうです。

【US100】下落局面(一旦)終わりか?

テクニカル的な話になるが、20500以下で買い圧力があるように見受けられる。

過去3日はそれ以上を下がると長めの下髭つける程度には反発している。

TSIやRSIも底を張り付いている状態で、VIXも20を超えput and call ratioもかなり上昇して

マーケットは軽く恐怖状態になっている。

20200を下回らずに反発が見られれば・・・というところ。

ファンダは今週は雇用統計の発表はあるものの大きく予想から変動するかは微妙なところで

FRB関係者も雇用は安定しており雇用の(多少の)変動によって金利引き下げ計画に影響しないようなことを言っているため

予想から大きな乖離がなければ下方向に影響することはなさそう。

また、トランプ関税は発動済でその影響が分かるのは数か月後というところなので織り込み済。

金利引き下げ回数についても期待できないというところは織り込み済。

上記のように材料出つくし感があり、最高値から10%近く下落していることもあり、

(何もなければ)一旦小休止が挟まれるのではないかと予想。

ただし、CPIナウなどを見ても前月と変わらず物価の下落は停滞しているためやはり金利の引き下げは望めず、

トランプ関税の影響が早く顕在化する等の悪材料が今後出る可能性も大いにあるため予断は許さない状況という認識。

反発したとしても21000前後まででその後好材料がなければレンジまたは直近底値チャレンジ という動きになってしまうかもしれない。

3月5日の金価格分析⭐️ファンダメンタル分析

金価格(XAU/USD)は、米国債利回りの上昇が利回りの低い金の価格を圧迫したため、2日間の上昇後に一服した。しかし、貿易摩擦が激化する中、安全資産としての需要によって金は支えられる可能性がある。

具体的には、米国がメキシコとカナダからの輸入品に25%の関税を課し、中国も税率を20%に引き上げたことで、貿易報復への懸念が高まっている。同時に、米国がウクライナへの軍事援助を停止したことも、投資家が金を求めるきっかけとなった。さらに、ドナルド・トランプ大統領とウクライナのゼレンスキー大統領が和平交渉で意見が合わなかったことで、状況はさらに緊迫した。

⭐️テクニカル分析

金は明らかに上昇しており、2929 の抵抗レベルに向かっています。これは金にとって重要なゾーンと考えられています。これを突破すれば、金の価格は ATH 295 倍まで上昇し続けるでしょう。金がトレンドを破って下落した場合、2903はもはや意味をなさなくなり、金が実際に価格反応を示すのは2896付近となるでしょう。

イノベーションは静かに、深海に沈むのか? ゼネラル・ダイナミクスの新たな挑戦航空宇宙・防衛産業の巨人、ゼネラル・ダイナミクスが、大胆な新航路を切り開いています。2025年3月4日に発表された最新の動きは、同社が潜水艦技術の優位性にとどまらず、医療IT分野へと大きく舵を切ったことを示しています。米国保健福祉省から3100万ドルの契約を獲得し、AI駆動のソリューション開発に乗り出したのです。

同時に、DARPA(国防高等研究計画局)からの5220万ドルの契約で、APEXプロジェクトを推進し、潜水艦推進技術の静粛性と効率性の限界を追求しています。これらの動きは、テクノロジーが従来の戦場を遥かに超え、防衛、医療、そしてイノベーションが交差する新たな領域を切り拓いていることを示唆しています。

財務状況と市場の反応

ゼネラル・ダイナミクスの財務状況は極めて堅調です。株価は243ドル、時価総額は654.9億ドルに達しています。2024年第4四半期の純利益は11億ドルと、14.2%の増加を記録しました。アナリストは「ホールド」の評価を与え、目標株価は296.71ドルとされています。大手機関投資家であるジョーンズ・ファイナンシャルなどが保有株を増やしている一方で、ある取締役による最近の株売却が市場の注目を集めています。これは自信の表れか、それとも慎重な判断なのでしょうか?

さらに、バージニア級潜水艦の契約が3500万ドル増額され、同社の海軍分野における支配力が一層強化されています。このような多角的な成長は、世界のパワーバランスにどのような影響を与えるのでしょうか?

未来への航海:持続可能性とイノベーションの融合

今後、ゼネラル・ダイナミクスは電気ボート部門を中心に、2030年までに年平均成長率(CAGR)7.6%で潜水艦市場を牽引すると予測されています。また、2034年までに温室効果ガスを40%削減するという野心的な目標を掲げ、技術革新と持続可能性の両立を目指しています。

この二面性は、私たちに深い問いを投げかけます。防衛産業を基盤とする企業が、より環境に優しく、スマートな世界を創造できるのでしょうか?静かな深海から医療のデジタル最前線へと航海を続けるゼネラル・ダイナミクスは、私たちに問いかけます。ステルス技術が目的意識と結びついたとき、イノベーションはどこへ向かうのでしょうか?

トランプの暗号は闘争を選ぶ:セイラーはmarket200tの時価総額を見ている トランプの暗号は闘争を選ぶ:セイラーはmarket200tの時価総額を見ている

Bitcoinは日曜日のサージの78.6%リトレースメントを下回っており、トランプがBitcoinといくつかのaltcoinsを含む戦略的準備金についてツイートしたときのレベルを2K

トランプによって言及されたより小さな暗号通貨のいくつか—Cardano、Solana、およびRipple—はわずかに良く保持されていますが、また低下しています。

500,000BTC近くを保有している戦略執行会長のマイケル-セイラーは、CNBCのインタビューでトランプの提案された戦略的暗号準備金を強く支持した。 セイラーはまた、ビットコインの時価総額が$20兆、最終的にはBTC200兆に達する可能性があると予測し、13によってBTCあたりBTC2045万の価格を予測しました。 強気なシナリオでは、彼はbitcoinが4900万ドルを打つのを見ていますが、弱気なケースではまだ300万ドルになる可能性があります。